Nyheter

Shanghai Gold Exchange startar internationell guldbörs i Yuan

![]() Kina är på väg att etablera sig som det globala navet i den fysiska guldhandeln. Det är en naturlig utveckling för den största ekonomin i världen och för världens största guldköpare, importör och producent.

Kina är på väg att etablera sig som det globala navet i den fysiska guldhandeln. Det är en naturlig utveckling för den största ekonomin i världen och för världens största guldköpare, importör och producent.

Shanghai Gold Exchange (SGE) lanserar en yuan-denominerade internationell ädelmetallbörs i september 2014, vilket är ytterligare ett viktigt steg i att internationalisera yuanen/renminbin och placera den som en alternativ global reservvaluta.

Shanghai Gold Exchange planerar att starta ädelmetallhandel i stadens frihandelszon den 26 september enligt obekräftade källor.

Shanghai Gold Exchange planerar att starta ädelmetallhandel i stadens frihandelszon den 26 september enligt obekräftade källor.

En talesman för SGE har bekräftat att det pågår tester av handelssystemet, men han gav inga ytterligare detaljer.

Under en konferens i Singapore i juli 2014 bekräftade SGEs ordförande att börsen vill bli ett regionalt nav för handel med guldtackor som också skall ge utländska investerare tillgång till världens största marknad för fysiskt guld.

Prissätts i yuan

Det nya guldkontraket kommer att prissättas och avräknas i yuan. I juni 2014 sade SGEs ordförande att infrastrukturen redan fanns på plats och att handeln skulle kunna upptas under det tredje kvartalet 2014, något som nu verkar ske med en hårsmån. Frizonen i Shanghai har ett valv som rymmer upp till 1 500 ton guld, varifrån det antingen kan exporteras till Kina eller till något annat land på världsmarknaden.

Kina har som mål att öppna sina guldmarknader eftersom den inhemska efterfrågan har försvagats. Den kinesiska guldkonsumtionen minskade med 19 procent under de första sex månaderna 2014 enligt China Gold Association. Antalet omsatta kontrakt avseende guldtackor med en renhet på 99,99 procent på Shanghai Gold Exchange ökade emellertid med 8,7 procent under samma period.

Det sägs att Kina har tillåtit ytterligare tre banker, Standard Chartered, Shanghai Pudong Development Bank och China Merchants Bank, att importera guld inför handelns start i september. Om uppgifterna stämmer ökar därmed antalet företag som får importera guld till Kina till 15. Det ser mer och mer ut som guld kommer att prissättas i Kina och inte längre i New York och London.

Kräver alternativ till Londonfixen

Såväl Kina, Singapore som andra marknadsplatser i Asien där det handlas guld har kommit att kräva en lokal prissättning av ädelmetallen i spåren av misstankar om att den så kallade Londonfixen har manipulerats. Londonfixen har under nästan ett sekel fungerat som det globala riktmärket för spotmarknaden i guld, men i och med att detta och många andra globala riktmärken har kommit att ifrågasättas efter det att det uppdagades att LIBOR, riktmärket på räntemarknaden, hade manipulerats. Tillsynsmyndigheter världen över utreder just nu detta.

Under det första halvåret 2014 rapporterade flera internationella nyhetsbyråer att Kina närmat sig såväl utländska banker, guldproducenter och raffinaderier i syfte att få dem att delta i den kommande handeln på SGEs internationella guldmarknad. SGE planerar att lansera tre terminskontrakt på fysiskt guld sade börsens ordförande som också kommenterade att Kina bör ha ett eget referenspris för guld då landet är såväl den största konsumenten som producenten av denna ädelmetall i världen.

Har Kinas guldhunger stillats?

Efterfrågan på guld i Kina har sjunkit från de tidigare rekordnivåerna, vilket i och för sig varit väntat. Att efterfrågan skulle fortsätta öka i samma takt som de senaste åren har ingen förväntat sig. Det är emellertid endast ett litet antal av de totalt 1,3 miljarder kineserna som ännu så länge har valt att köpa guld. 1950 förbjöds kineserna att äga guldtackor, vilket betyder att det fortfarande finns en betydande andel potentiella guldköpare. Det är således sannolikt att anta att det vi ser i dag är en konsolidering och att efterfrågan på guld i Kina åter kommer att öka. Redan nu är det många av dem som har agerat på fastighets- och aktiemarknaderna i Kina som allokerar en del av sitt kapital till ädelmetallmarknaderna. Det är också viktigt att komma ihåg att det var först 2003 som kineserna åter kunde äga guld, och att det är under denna tidsperiod som den kinesiska befolkningen har sett sin levnadsstandard öka.

Efter det att den kinesiska marknaden avreglerades har guld, mätt i yuan, ökat med mer än 250 procent. Under tiden har landets aktiemarknad haft en tämligen svag utveckling. Även efter den ökade efterfrågan på guld i Kina de senaste åren så är guldinnehavet per capita bland kineserna fortfarande långt under den nivån som förekommer i Indien och andra asiatiska länder, för att inte tala om det långt rikare Hong Kong.

Kulturellt, är Indien känt för att ha världens största affinitet för guld. Kina hade en liknande kulturell samhörighet före kulturrevolution och med tiden bör de kinesiska nivåerna av guldägande nå samma nivåer som i Indien, Vietnam och andra asiatiska länder. Det finns en rad faktorer som talar för detta.

Hyperinflationen i starkt minne

Dagens medelålders och äldre kineser kommer fortfarande ihåg hyperinflationen 1949. Det gör att det, precis som i Tyskland, finns en större medvetenhet om vad som händer när en centralbank försämrar värdet på den egna pappersvalutan.

Dagens medelålders och äldre kineser kommer fortfarande ihåg hyperinflationen 1949. Det gör att det, precis som i Tyskland, finns en större medvetenhet om vad som händer när en centralbank försämrar värdet på den egna pappersvalutan.

Många så kallade marknadsexperter och investerare utan djupare kunskaper om ädelmetallmarknaderna tenderar att fokusera på dagliga prisförändringar och marknadsbrus, och ser inte helheten eller utbudet och efterfrågan på marknaderna. Detta kan bland annat förklaras av investeringar, ett ökat välstånd och en efterfrågan från centralbankerna i Kina och övriga Asien.

Det är värt att notera att den kinesiska centralbankens, People’s Bank of Chinas, officiella guldreserver är mycket små jämfört med dem hos de skuldsatta centralbankerna i USA och Europa.

De kinesiska guldreserverna utgör en mycket liten andel av landets valutareserver på 3 biljoner dollar. People’s Bank of China fortsätter emellertid att ackumulera guldtackor på den globala marknaden.

Tidigare har Kina valt att inte kommunicera sina köp eller innehav för marknaden, och det är knappast troligt att denna policy kommer att ändras då Kina vill fortsätta köpa guld billigt.

Kina kommer inte heller vilja skapa en flykt från dollarn eftersom detta skulle leda till en värdeminskning av de egna dollarreserverna.

Vi kan däremot anta att Kina under slutet av detta år, alternativ under början av 2015, har tre- eller till och med fyrdubblat sina guldreserver, som då kan komma att uppgå till mellan 3 000 och 4 000 ton.

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

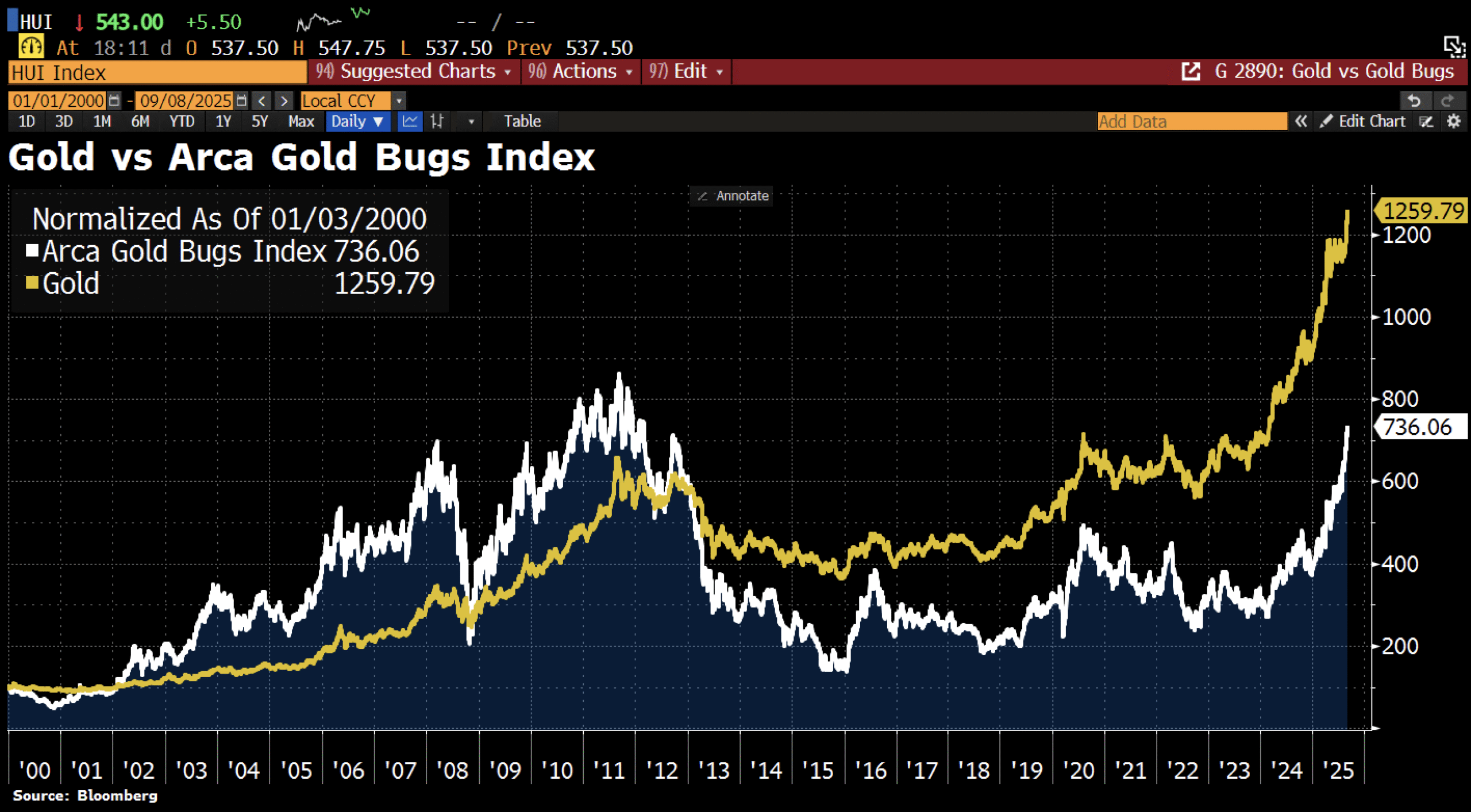

Aktier i guldbolag laggar priset på guld

Sedan år 2013 har aktierna i bolag som producerar guld inte alls hängt med prisutvecklingen på guld. I takt med att guldpriset har stigit så har avståndet bara blivit större. Detta trots att riskaptiten på aktiemarknaden i stort är högt.

I diagrammet jämförs priset på guld med Arca Gold Bugs Index, där indexet består av flera av de största guldbolagen.

Nyheter

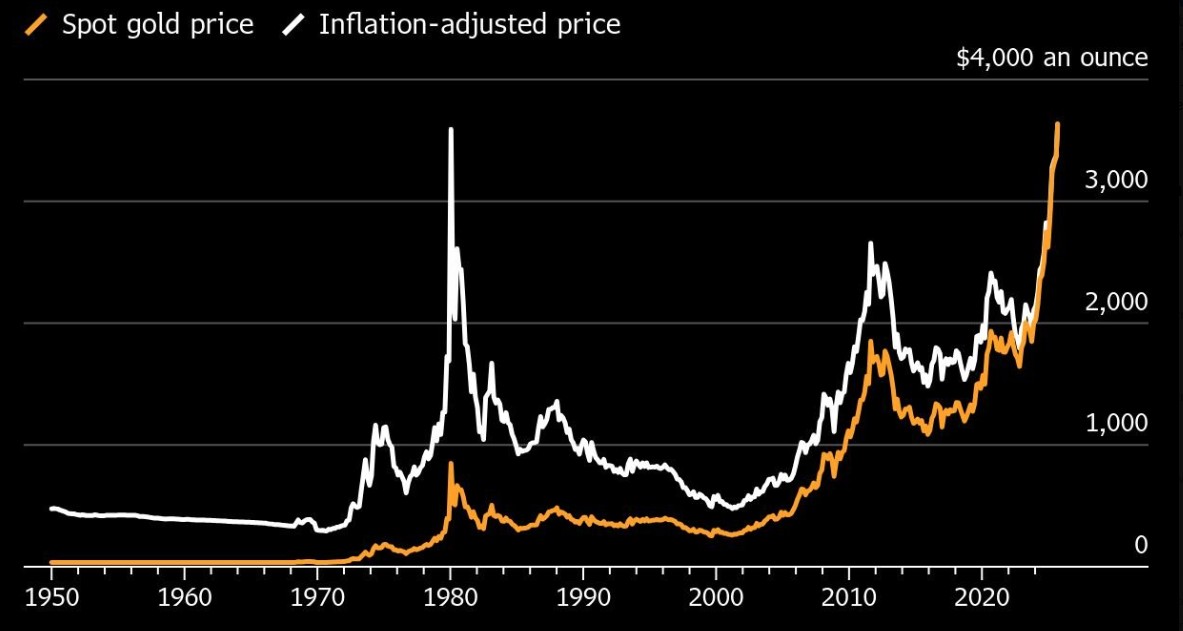

Guld når sin högsta nivå någonsin, nu även justerat för inflation

Guld har slagit prisrekord efter prisrekord det senaste året och nu har ädelmetallen tagit det hela till en ny nivå. När man mäter priser över längre tid kan det vara relevant att justera för inflation. Inflation kan mätas på många olika sätt, men vad guldet nu har gjort är att passera alla sätt och nå sin högsta nivå någonsin oavsett vad.

Det har varit en pristopp från år 1980 som har varit högre när man justerat för inflation, men även den har alltså nu fått se sig överträffad.

Nyheter

Mahvie Minerals i en guldtrend

Mahvie Minerals är inriktade på guld och med ett guldpris som rusat i höjden och inte visar några tecken på att avta så har företaget hamnat i en trevlig position. VD Per Storm presenterar verksamheten och svarar på frågor.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys3 veckor sedan

Analys3 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September