Nyheter

Shanghai Gold Exchange startar internationell guldbörs i Yuan

![]() Kina är på väg att etablera sig som det globala navet i den fysiska guldhandeln. Det är en naturlig utveckling för den största ekonomin i världen och för världens största guldköpare, importör och producent.

Kina är på väg att etablera sig som det globala navet i den fysiska guldhandeln. Det är en naturlig utveckling för den största ekonomin i världen och för världens största guldköpare, importör och producent.

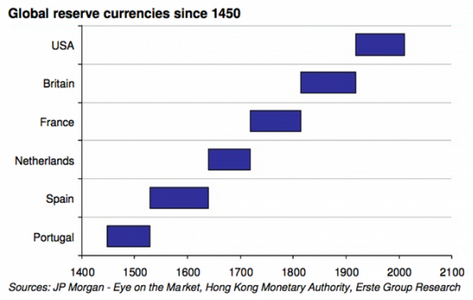

Shanghai Gold Exchange (SGE) lanserar en yuan-denominerade internationell ädelmetallbörs i september 2014, vilket är ytterligare ett viktigt steg i att internationalisera yuanen/renminbin och placera den som en alternativ global reservvaluta.

Shanghai Gold Exchange planerar att starta ädelmetallhandel i stadens frihandelszon den 26 september enligt obekräftade källor.

Shanghai Gold Exchange planerar att starta ädelmetallhandel i stadens frihandelszon den 26 september enligt obekräftade källor.

En talesman för SGE har bekräftat att det pågår tester av handelssystemet, men han gav inga ytterligare detaljer.

Under en konferens i Singapore i juli 2014 bekräftade SGEs ordförande att börsen vill bli ett regionalt nav för handel med guldtackor som också skall ge utländska investerare tillgång till världens största marknad för fysiskt guld.

Prissätts i yuan

Det nya guldkontraket kommer att prissättas och avräknas i yuan. I juni 2014 sade SGEs ordförande att infrastrukturen redan fanns på plats och att handeln skulle kunna upptas under det tredje kvartalet 2014, något som nu verkar ske med en hårsmån. Frizonen i Shanghai har ett valv som rymmer upp till 1 500 ton guld, varifrån det antingen kan exporteras till Kina eller till något annat land på världsmarknaden.

Kina har som mål att öppna sina guldmarknader eftersom den inhemska efterfrågan har försvagats. Den kinesiska guldkonsumtionen minskade med 19 procent under de första sex månaderna 2014 enligt China Gold Association. Antalet omsatta kontrakt avseende guldtackor med en renhet på 99,99 procent på Shanghai Gold Exchange ökade emellertid med 8,7 procent under samma period.

Det sägs att Kina har tillåtit ytterligare tre banker, Standard Chartered, Shanghai Pudong Development Bank och China Merchants Bank, att importera guld inför handelns start i september. Om uppgifterna stämmer ökar därmed antalet företag som får importera guld till Kina till 15. Det ser mer och mer ut som guld kommer att prissättas i Kina och inte längre i New York och London.

Kräver alternativ till Londonfixen

Såväl Kina, Singapore som andra marknadsplatser i Asien där det handlas guld har kommit att kräva en lokal prissättning av ädelmetallen i spåren av misstankar om att den så kallade Londonfixen har manipulerats. Londonfixen har under nästan ett sekel fungerat som det globala riktmärket för spotmarknaden i guld, men i och med att detta och många andra globala riktmärken har kommit att ifrågasättas efter det att det uppdagades att LIBOR, riktmärket på räntemarknaden, hade manipulerats. Tillsynsmyndigheter världen över utreder just nu detta.

Under det första halvåret 2014 rapporterade flera internationella nyhetsbyråer att Kina närmat sig såväl utländska banker, guldproducenter och raffinaderier i syfte att få dem att delta i den kommande handeln på SGEs internationella guldmarknad. SGE planerar att lansera tre terminskontrakt på fysiskt guld sade börsens ordförande som också kommenterade att Kina bör ha ett eget referenspris för guld då landet är såväl den största konsumenten som producenten av denna ädelmetall i världen.

Har Kinas guldhunger stillats?

Efterfrågan på guld i Kina har sjunkit från de tidigare rekordnivåerna, vilket i och för sig varit väntat. Att efterfrågan skulle fortsätta öka i samma takt som de senaste åren har ingen förväntat sig. Det är emellertid endast ett litet antal av de totalt 1,3 miljarder kineserna som ännu så länge har valt att köpa guld. 1950 förbjöds kineserna att äga guldtackor, vilket betyder att det fortfarande finns en betydande andel potentiella guldköpare. Det är således sannolikt att anta att det vi ser i dag är en konsolidering och att efterfrågan på guld i Kina åter kommer att öka. Redan nu är det många av dem som har agerat på fastighets- och aktiemarknaderna i Kina som allokerar en del av sitt kapital till ädelmetallmarknaderna. Det är också viktigt att komma ihåg att det var först 2003 som kineserna åter kunde äga guld, och att det är under denna tidsperiod som den kinesiska befolkningen har sett sin levnadsstandard öka.

Efter det att den kinesiska marknaden avreglerades har guld, mätt i yuan, ökat med mer än 250 procent. Under tiden har landets aktiemarknad haft en tämligen svag utveckling. Även efter den ökade efterfrågan på guld i Kina de senaste åren så är guldinnehavet per capita bland kineserna fortfarande långt under den nivån som förekommer i Indien och andra asiatiska länder, för att inte tala om det långt rikare Hong Kong.

Kulturellt, är Indien känt för att ha världens största affinitet för guld. Kina hade en liknande kulturell samhörighet före kulturrevolution och med tiden bör de kinesiska nivåerna av guldägande nå samma nivåer som i Indien, Vietnam och andra asiatiska länder. Det finns en rad faktorer som talar för detta.

Hyperinflationen i starkt minne

Dagens medelålders och äldre kineser kommer fortfarande ihåg hyperinflationen 1949. Det gör att det, precis som i Tyskland, finns en större medvetenhet om vad som händer när en centralbank försämrar värdet på den egna pappersvalutan.

Dagens medelålders och äldre kineser kommer fortfarande ihåg hyperinflationen 1949. Det gör att det, precis som i Tyskland, finns en större medvetenhet om vad som händer när en centralbank försämrar värdet på den egna pappersvalutan.

Många så kallade marknadsexperter och investerare utan djupare kunskaper om ädelmetallmarknaderna tenderar att fokusera på dagliga prisförändringar och marknadsbrus, och ser inte helheten eller utbudet och efterfrågan på marknaderna. Detta kan bland annat förklaras av investeringar, ett ökat välstånd och en efterfrågan från centralbankerna i Kina och övriga Asien.

Det är värt att notera att den kinesiska centralbankens, People’s Bank of Chinas, officiella guldreserver är mycket små jämfört med dem hos de skuldsatta centralbankerna i USA och Europa.

De kinesiska guldreserverna utgör en mycket liten andel av landets valutareserver på 3 biljoner dollar. People’s Bank of China fortsätter emellertid att ackumulera guldtackor på den globala marknaden.

Tidigare har Kina valt att inte kommunicera sina köp eller innehav för marknaden, och det är knappast troligt att denna policy kommer att ändras då Kina vill fortsätta köpa guld billigt.

Kina kommer inte heller vilja skapa en flykt från dollarn eftersom detta skulle leda till en värdeminskning av de egna dollarreserverna.

Vi kan däremot anta att Kina under slutet av detta år, alternativ under början av 2015, har tre- eller till och med fyrdubblat sina guldreserver, som då kan komma att uppgå till mellan 3 000 och 4 000 ton.

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

Eurobattery Minerals förvärvar majoritet i spansk volframgruva

Eurobattery Minerals har tagit ett stort steg i sin utveckling genom att underteckna ett avtal om att förvärva en majoritetsandel i volframgruvan San Juan i Galicien, Spanien. Genom en investering på totalt 1,5 miljoner euro i det spanska bolaget Tungsten San Juan S.L. (TSJ), säkrar Eurobattery Minerals en ägarandel på 51 procent – och kontroll över projektet redan efter första delbetalningen.

Investeringen syftar till att bygga en pilotanläggning för mineralbearbetning och starta gruvdriften, som redan har alla nödvändiga licenser och ett preliminärt leveransavtal med Wolfram Bergbau und Hütten AG – en ledande volframproducent inom Sandvik-koncernen. Första leveranserna till Europa väntas ske under andra halvåret 2026, då även positivt kassaflöde förväntas genereras.

”Detta är en game-changer för oss. För första gången går vi från ett prospekteringsbolag till ett bolag med faktiskt intäktspotential inom en snar framtid,” säger VD Roberto García Martínez.

San Juan-projektet har bekräftade malmreserver på cirka 60 000 ton med en volframoxidhalt på 1,3 %. Volfram är en kritisk råvara med ökande strategisk betydelse för industri och försvar, och priset har stigit med över 40 % under 2025.

Med detta förvärv stärker Eurobattery Minerals både sin finansiella ställning och sin position som en europeisk leverantör av kritiska råmaterial – ett viktigt steg mot en hållbar och självförsörjande batterivärdekedja i Europa.

Nyheter

USA ska införa 50 procent tull på koppar

USA:s president Donald Trump har precis meddelat att landet ska införa en tull på 50 procent på basmetallen koppar. Priset på råvarubörsen i USA stiger omgående med 10 procent.

USA har viss inhemsk produktion av koppar, men den inhemska efterfrågan överstiger produktionen. Därför måste landet importera koppar för att täcka behovet, särskilt för användning inom elnät, elektronik, byggindustri och fordonssektorn. De största exportörerna till USA är Chile, Kanada, Mexiko och Peru.

När tullar av denna typ införs uppstår prisskillnader i världen. Handlar man koppar på börsen är det därför viktigt att veta vilken börs man handlar på eller om man använder certifikat så är det viktigt att veta vilka underliggande värdepapper de följer.

Sedan är det som alltid med Trump, begreppet är som bekant TACO, Trump Always Chickens Out. Man ska alltså inte ta några definitiva stora beslut baserat på vad han säger. Saker och ting kan ändra sig från dag till dag.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering