Analys

SEB – Råvarukommentarer, 28 april 2014

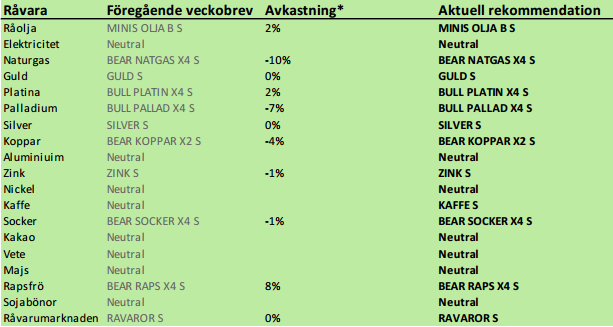

Rekommendationer

Kort sammanfattning

Basmetallerna stigit överlag med nickel i täten. Ädelmetallerna har också utvecklats positivt den senaste veckan. Faktorerna som påverkar marknaden är Ryssland/Ukraina, frågetecken kring Kinas ekonomi, väder för jordbruksprodukterna, Indonesiens exportförbud på malm och strejkerna och olönsamheten i Sydafrikas platinagruvor (men även andra ädelmetaller).

Inköpschefsindex för tillverkningsindustrin i Kina kom in på 48.3 i april, upp obetydligt från 48 i mars. Ett PMI under 50 innebär att tillverkningssektorn krymper, eller kommer att krympa, eftersom PMI är en framåtblickande indikator. Siffran fick renminbin (CNY), Kinas officiella valuta, att falla ytterligare mot andra valutor. Att allt inte står rätt till i Kina ser man av att den stadiga trenden av starkare valuta bröts i slutet av februari. Sedan dess har valutan försvagats hastigt. En svagare valuta gör att importvaror, som t ex sojabönor blir dyrare, vilket sänker efterfrågan. USDCNY har gått från 6 till 6.25 sedan början av året. Nedan ser vi kursutvecklingen på USDCNY.

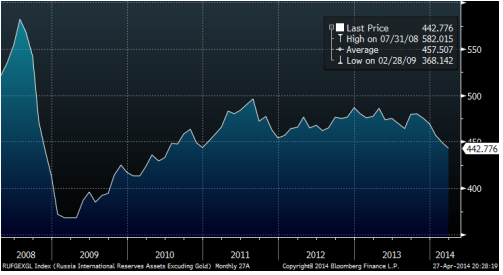

Försvagningen i den ryska rubeln har varit stor sedan början av året, men avviker inte från trenden som den haft sedan 2011. Rysslands valutareserv (exklusive guld) har sedan november minskat med 40 miljarder dollar till 442 miljarder. Detta har skett trots att oljepriset har varit stabilt och att centralbanken höjt räntan. Vi ser utvecklingen nedan.

Våra främsta rekommendationer är köpt position i platina och palladium, men även silver och guld (sist bland ädelmetallerna). Kaffe tror vi kan ha mer uppsida, även om huvuddelen av haussen förmodligen är över. Olja är en råvara som borde gå ner så småningom.

Råolja – Brent

Oljepriset har stigit då Libyen faktiskt inte fått igång oljeexporten än, som marknaden hoppats på. Tekniskt är priset uppe igen på 110 dollar, som är i den övre delen av det senaste halvårets prisintervall. Vi tror att man ska sälja på dessa nivåer.

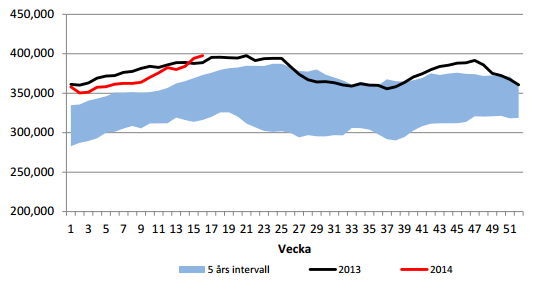

Råoljelagren nådde i veckan rekordhöga 397.66 miljoner fat. Lagersiffran exkluderar olja som finns i strategiska lager.

Importen sjönk från förra veckan; högre import var alltså inte den drivande faktorn bakom de rekordhöga lagren.

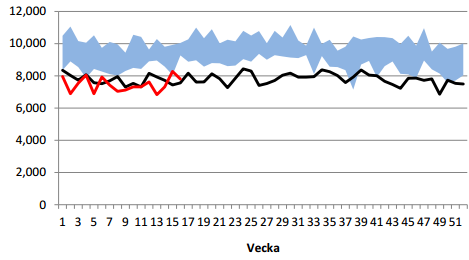

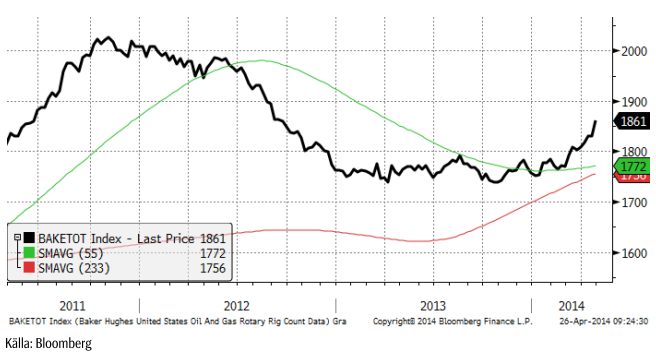

Baker Hughes rig count tog ett jättekliv med 30 riggar i fredagens statistik, till 1861 riggar i drift. USA har nu 107 fler oljeriggar som borrar jämfört med för ett år sedan.

Petrobras nådde rekordproduktion både i sina Campos och Santos-fält, med 428,000 fat per dag.

Vi rekommenderar en kort position i olja, t ex med MINIS OLJA B S eller MINIS OLJA A S.

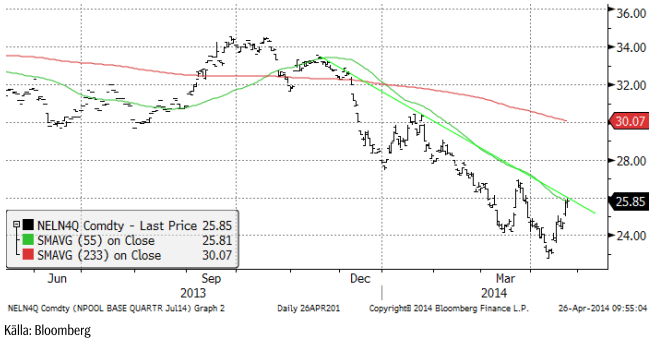

Elektricitet

Elpriset gick i veckan upp och testade motståndet för det senaste halvårets fallande pristrend. Än har dock inte ett brott skett. Om priset stiger på måndag har vi dock ett trendbrott och går över till köprekommendation på elen.

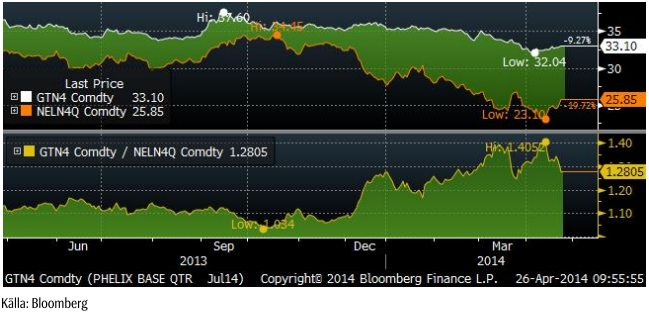

Phelix Baseload för det tredje kvartalet, Tysklands motsvarande kontrakt som tredje kvartalet på Nasdaq Commodities, ligger nu 40.5% över det nordiska. Förra veckan var skillnaden 34%. Den nordiska marknaden är alltså rekordbillig i jämförelse med den kontinentala.

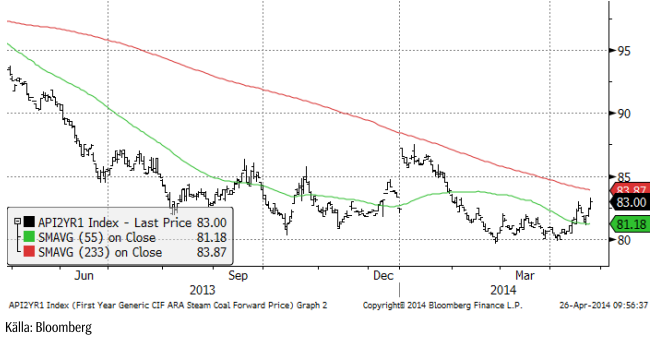

Priset på utsläppsrätter föll relativt kraftigt i veckan som gick, men priset på kol tycks ha funnit en botten, åtminstone på kort sikt.

I förra veckobrevet för två veckor sedan, skrev vi att elmarknaden söker en botten. Det är möjligt att marknaden har gjort det, men det är ännu lite för tidigt att gå över till köprekommendation, så vi behåller neutral.

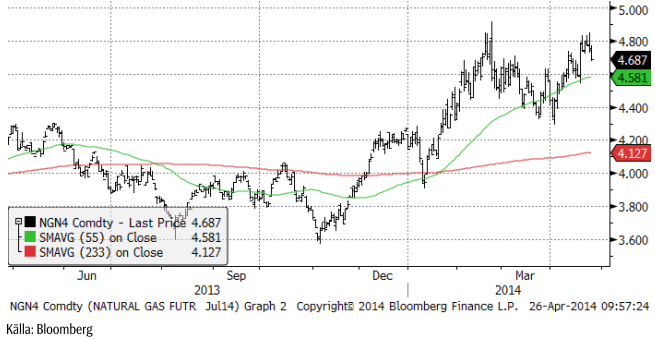

Naturgas

Tekniskt noterar vi att priset vänt ner igen i fredags från 4.80-nivån. Ökningen av borr-riggar enligt Baker Hughes rig count avser till stor del riggar för gas, vilket naturligtvis beror på att priset är attraktivt nu. Vi fortsätter med säljrekommendation (köp av BEAR NATGAS X4 S).

Koppar

Efter det dramatiska prisfallet i mars, har kopparpriset etablerat en botten mellan 6600 och 6700 dollar per ton. Sentimentet har successivt förbättrats, då den lagerökning som följde på (och förmodligen föranledde) prisfallet, inte har blivit mer än en rekyl i en fallande lagertrend. Det är förmodligen en missräkning för de eller den person som sålde ner koppar från 7200 till 6500 dollar…

Nyheten att Kinas Reservbyrå köpte 200,000 ton koppar i mars – efter prisfallet – skickar signalen att ”SRB” kan köpa mer om priset är attraktivt. Den fysiska premien har ökat med 70-80 dollar CIF Shanghai också. The International Copper Study Group publicerade statistik som visar ett förvånande underskott på 53 kt i januari. I december hade marknaden ett överskott på 17 kt.

Tekniskt är det kortisktiga motståndet brutet och allt pekar på en rekyl upp mot 7000 dollar.

Vi går över till köprekommendation på koppar.

Aluminium

Den senaste prisuppgången på aluminium har tappat momentum. Prisuppgången startade när LME informerade om att lösningen på kö-problemet för att få ut fysisk metall, skjuts på framtiden efter att RUSAL klandrat förslaget och fått rätt i domstolen. Marknaden har identifierat ett nytt prisintervall av stöd på 1850 och motstånd på 1900. Den senaste tiden är folk i marknaden lite vänligare inställda till aluminium med olika intressen på köpsidan. Både konsumenter och investerare tycks vara redo att successivt öka köpta positioner. Tekniskt kan ett brott av motståndet vid 1900 signalera ytterligare potential på uppsidan, till nästa motstånd vid 1950. Som vi har noterat tidigare, kommer det att vara en tidskrävande process att ta hand om de mycket stora lagren, som skapats under flera år av överproduktion. Marknaden har blivit mer positiv och tagit ett kliv uppåt prismässigt, men man ska vara beredd på att priset kan fastna inom ett prisintervall ett tag.

Vi fortsätter med neutral rekommendation på aluminium.

Zink

Zinkpriset balanserar på ett motstånd och marknaden försöker ta priset över det. Efterfrågan tycks ha ökat den senaste tiden med ILZG:s senaste prognos om en 4.5% ökning av efterfrågan under 2014. Fredagens handel var dock en besvikelse för dem som ville se ett högre pris. Mot slutet av handelsdagen ökade säljintresset och veckans slutkurs var i närheten av veckans lägsta pris vid 2054 dollar. Det förefaller som om aluminium liksom zink är marknader där fundamenta förbättras långsamt, samtidigt som det finns en oro för att det finns stora lager utanför börserna och börsernas lagerstatistik. Liksom med koppar har det gått rykten om att metall finns i lager, pantsatt i finansieringsaffärer i Kina. Oron gäller att dessa lager plötsligt ska dumpas på marknaden. Marknaden är känslig för detta, eftersom det under så lång tid varit lagerökningar och lagren kommer att ta lång tid att beta av.

Vi rekommenderar köp av ZINK S.

Nickel

Nickelpriset steg ytterligare 3% under förra veckan. Det blev den fjärde veckan i rad med stigande priser. Av de senaste 12 veckorna, är det bara en när priset sjönk. Det finns inte mycket nyheter att förtälja om den här veckan. Det är samma faktorer som verkar på marknaden som tidigare: Indonesien och Ryssland. På SEB:s råvarumarknadsdag i torsdags, var nickel ett hett samtalsämne. Flera delegater framhöll att Ryssland och Indonesien tillsammans står för ungefär hälften av det globala utbudet. Ur den synvinkeln är det inte förvånande att priset stiger.

De senaste årens prisintervall går mellan 10,000 och 30,000 dollar. 10,000 utgör botten efter Lehman-krisen. Haussen efter monetär- och infrastrukturstimulan fick upp priset till 30,000 dollar. Dagens pris på 18,500 dollar ser inte så utmanande ut, ur det perspektivet. Det sammanfattades dock att priset kan ha stigit för fort och att en stor del av prisuppgången består av en riskpremie för den eventualitet att de två riskfaktorerna ”Ryssland” och ”Indonesien” skulle förvärras. Så länge det indonesiska exportförbudet är på plats, stängs dock möjligheten för en rekyl successivt och snabbare om lageruppbyggnaden hos bruken för rostfritt stål fortsätter.

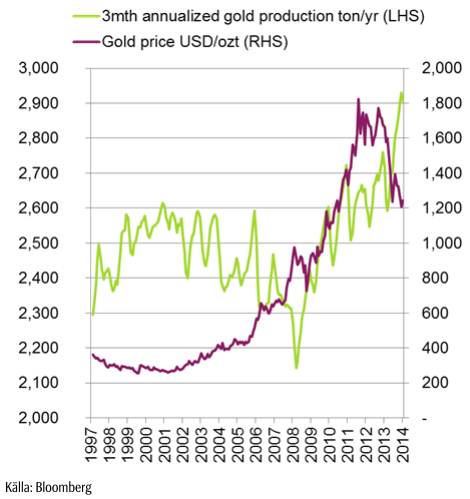

Guld

Guldpriset vände uppåt vid en teknisk stödnivå i veckan som gick, vilket är positivt.

Global guldproduktion har nu kommit upp till en årstakt på 2900 ton enligt de senaste uppgifterna från januari 2014. Guldpriset började stiga år 2000 när global gruvproduktion började falla efter att ha varit stigande sedan början av 80-talet. När gruvproduktionen började stiga år 2009 var det många som drog slutsatsen att boomen för guld var slut, liksom 1980, men då drog guldpriset vidare uppåt på grund av finanskrisen och ökningen av penningmängden. Nu lägger vi successivt finanskrisen bakom oss, samtidigt som gruvproduktionen stiger.

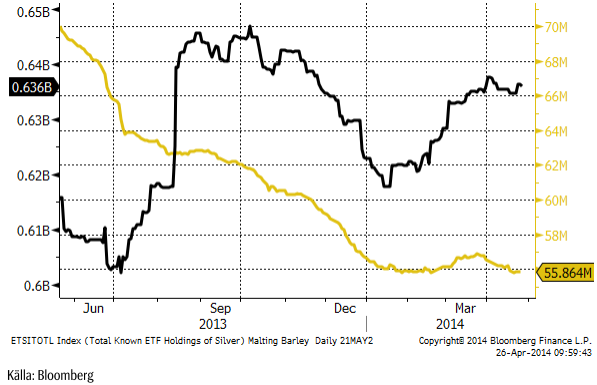

ETF-investerare har sålt både guld och silver hittills i april, som vi ser av diagrammet nedan.

Vi är dock försiktigt positiva till guld och rekommenderar köp av GULD S.

Silver

Silverpriset uppvisar ett starkare tekniskt stöd på 18.9 dollar per ozt än vad guldet gör. Med tanke på att silver är åt det ”billiga” hållet i relation till guldpriset, föredrar vi att köpa silver istället för guld, om vi får välja mellan de två ädelmetallerna.

Nedan ser vi ett diagram över priset på guld uttryckt i silver. Det går alltså över 66 finuns silver på varje fin-uns av guld. Som vi ser är det en hög nivå, dvs silver är billigt i förhållande till guld.

Vi anser att silver är mer köpvärt än guld och skulle vilja köpa på de här nivåerna. Vi rekommenderar köp av SILVER S.

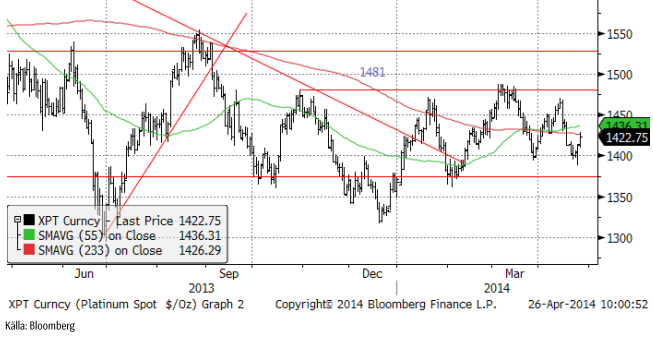

Platina & Palladium

Marknaden orkade inte, eller ville inte, handla upp platina till över det tekniska motståndet vid 1481 dollar per ozt. Reaktionen blev att priset föll ner till 1400 dollar, där det dock fanns köpare. Nu är priset återigen på väg uppåt, kanske för att testa 1481 igen.

Priset på palladium har svårt at lämna utbrottsnivån, men har tagit sig förbi 810 dollar. I fredags kväll stängde marknaden på veckans högsta pris, 811.20 dollar. All-time-high är 861 dollar och den är inom räckhåll nu.

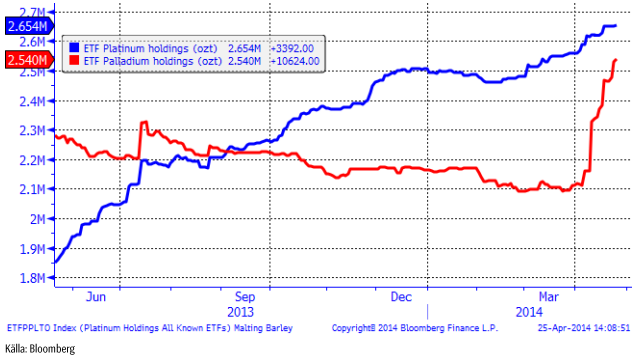

Nedan ser vi hur många finuns platina och palladium som investerare innehar via börshandlade fonder. Platina attraherar successivt mer pengar. Det är inte konstigt, med tanke på att aktiemarknaden gått upp i ett och ett halvt år, utan att vinsterna har ökat. Räntemarknaden erbjuder nära noll i ränta och på kreditmarknaden måste man placera i junk-junk för att få några procents ränta. Platina erbjuder då en asymmetrisk risk, där man vet att gruvindustrin inte går runt på dagens metallpris. Det finns ingen trigger egentligen för högre pris, annat än att priset är för lågt i förhållande till produktionskostnaden. Å andra sidan är förmodligen nedsidan väldigt begränsad, åtminstone på lång sikt.

Medan pengar har gått in i platina successivt, har de forsat in i palladium den här månaden. Ryssland är den viktigaste och dominerande producenten av palladium.

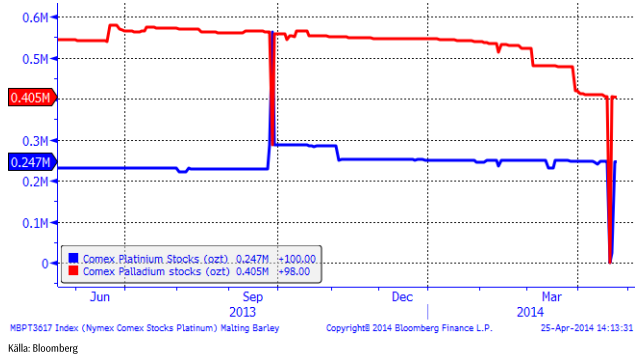

Nedan ser vi lagren av metall vid COMEX i New York.

Arbetsmarknadskonflikten i Sydafrika har ännu inte närmat sig en lösning. Ett erbjudande från de tre största platina-producenterna, förkastades av AMCU-fackföreningen tidigare i veckan. Det var ännu ett försök att få slut på den konflikt som pågått i tre månader och sänker produktionen. Efter att anbudet förkastades, har gruvbolagen börjat skicka SMS till var och en av de strejkande, med ett erbjudande att ta ställning till. Konflikten har alltså nått en helt ny nivå.

Inget av de tre stora gruvbolagen Anglo American Platinum Ltd., Impala Platinum Holdings Ltd. and Lonmin Plc går med vinst.

Hittills har konflikten kostat gruvbolagen ytterligare 1.3 miljarder dollar i förlorade försäljningsintäkter och gruvarbetarna nästan hälften så mycket i förlorade löner. De som har insyn i säger till media att det verkar som om gruvbolagen och fackföreningen står långt ifrån varandra och att det i grund och botten är en bransch som fundamentalt sätt är i kris. Det innebär med andra ord att produktionen behöver dras ner och frågan är vem av de tre stora gruvbolagen som drar sig ur. I vilket fall lär detta innebära att utbudet minskar. Om utbudet minskar, så lär detta innebära att priset på platina stiger.

Vi rekommenderar köp av PLATINA S och PALLADIUM S, eller BULL PLATINA X4 S eller BULL PALLAD X4 S.

För den som vill ta ännu mer risk, finns nu även BULL PALLAD X5 S.

Kaffe

Kaffepriset steg kraftigt i tisdags efter att det schweiziska företaget Volcafe, en del av den stora råvaruhandelskoncernen ED&F Man, emailat ut en analys som sade att torkan i Brasilien tidigare i år resulterar i en 18% lägre produktion i landet än vad som tidigare väntats. Detta orsakar i sin tur ett globalt underskott på 11 miljoner säckar av kaffe (arabica och robusta sammantaget). En säck väger 60 Kg.

Volcafe sänkte skördeestimatet avseende Arabica i Brasilien med 6.2 miljoner säckar till 28.4 miljoner. Däremot höjde Volcafe estimatet för hur mycket av robusta-sorten som landet kommer att producera 2014/15 med 1 miljon säckar till 17.1 miljoner. Sammantaget väntar sig alltså Volcafe en skörd på 45.5 miljoner säckar.

Detta är förvisso en högre siffra än vad den brasilianska producentgruppen CNC estimerade för ett par veckor sedan, och som vi skrev om i förra veckobrevet, men som alltid spelar det roll vem som säger något och Volcafe har mycket gott anseende och mångas öra. CNC estimerade skörden till 40.1 – 43.3 miljoner säckar.

Skörden i Brasilien började nu i april och ökar normalt i intensitet fram till juni och juli. Just nu är det skyfall över odlingarna, vilket fördröjer arbetet.

På lite längre sikt har produktionen fått en knäck. Enligt Hackett Financial Advisors kommer det globala underskottet av kaffe (produktion – konsumtion) att bli 10 miljoner säckar även för nästa marknadsföringsår, 2015-16.

Vi har skrivit om allt detta i tidigare veckobrev, men när nu en ny våg av varningar kommer från marknadskännare med etablerat renommé, ger det marknaden ytterligare stöd och befäster prisnivån.

Vi byter fot och går in i KAFFE S igen. Om priset faller under 200 tar vi dock en stop-loss.

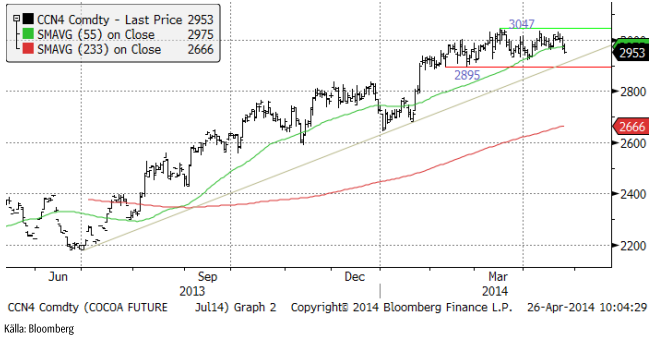

Kakao

Priset på kakao ligger i ett etablerat prisintervall med botten på 2895 och tak på 3047. Som vi har skrivit förut, verkar det som om priset lockat fram större utbud och även om det talas om ökande efterfrågan på kakao, t ex i USA, pekar marknadens beteende på att prisets stimulans på utbudet kan väga tyngre. Priset föll ganska tungt i torsdags och fredags.

Vi rekommenderar en neutral position vid dagens situation.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share