Analys

SEB – Råvarukommentarer, 26 november 2012

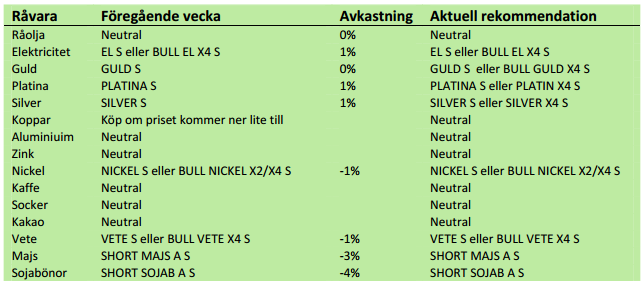

Rekommendationer

Vi plockar upp rekommendationen på el. Väderskiftet ger en stark öppning idag på morgonen.

Prisuppgången för nickel under veckan har motverkats av den lägre dollarkursen. Majs och sojabönor rekylerade upp i veckan som gick, vilket fick våra positioner i SHORT-certifikat att slå tillbaka. Vi ligger kvar med den korta rekommendationen. Guld,silver och platina stärktes och får kortsiktigt nya köpsignaler. Bullkontrakten kan övervägas kortsiktigt för den som vill ta mer risk. Vi är fortsatt neutrala till oljan.

Råolja – Brent

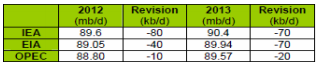

Situationen i Mellanöstern, speciellt konflikten mellan Hamas och Israel i och kring Gazaremsan, har präglat veckan som varit. Ett vapenstillestånd har slutligen kommit på plats men konflikten väntar på en permanent lösning. Syrien och embargot mot Iran, utgör ytterligare hot. Marknaden har samtidigt prisat in en bättre balans mellan utbud och efterfrågan efter de senaste nedjusteringarna av efterfrågan samt starka produktionssiffror från länder som Irak och Libyen. Ny data indikerar att oljemarknaden var välbalanserad under årets tredje kvartal. Efterfrågan för både 2012 och 2013 har också nyligen justerats ned av ”de 3 stora”, se tabell.

Veckans DOE rapport visade att de amerikanska råoljelagren minskade med 1,5 mfat. Distillates föll med 2,7 mfat och bensinlagren minskade med 1.5 mfat.

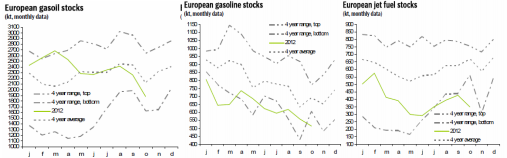

I Europa är det fortsatt fokus på den ansträngda lagersituationen för mellandestillat. För diesel är det lite mindre ansträngt än tidigare, efter att många raffinaderier nu producerar för fullt igen efter säsongsmässiga underhållsarbeten. Dessutom har man i möjligaste mån lagt om produktionen mot maximal andel diesel men sammantaget är situationen mycket ansträngd, se grafer nedan. Mellandestillaten utgör en stödjande faktor för Brent, som lämpar sig väl för produktion av mellandestillat.

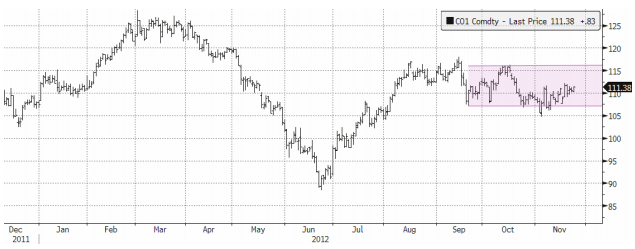

I veckan har Brentkontraktet stigit med ca 2 usd till 111 usd. Vår tolkning är att den geopolitiska osäkerheten, i nuläget, är den starkare kraften kontra bättre utbuds-/efterfrågebalans. Kring nuvarande nivå håller vi en neutral vy men vi håller fast vid att 105-106 nivån, är köpvärd, då;

- Vi det bedömer det som osannolikt att priset på råolja, varaktigt, kommer att falla under 105-nivån, såvida inte tillväxtprognoserna skrivs ned väsentligt. Den senaste statistiken från både Kina och USA indikerar att det värsta kanske ligger bakom oss. Samtidigt är situationen i Europa fortfarande illavarslande.

- Oljepriset kommer att fortsätta vara väl understött av stora geopolitiska risker. Ökad spänning i veckan som varit, har redan lyft priset.

- Det krävs ett högt oljepris för att stimulera tillräckliga investeringar i ny kapacitet.

- Många producentländer behöver ett högt pris för att balansera budgeten.

- Brent lämpar sig väl för produktion av mellandestillat som bensin och diesel. Lagren av mellandestillat är historiskt låga och den kommande vintern riskerar att urholka lagren ytterligare.

- Produktionen i Nordsjön har, under hösten, varit kraftigt begränsad. Problemen skulle nu ha varit lösta men ytterligare störningar och förseningar har meddelats.

Elektricitet

Vädret under hösten har varit milt och nederbördsrikt och den hydrologiska balansen är stark, ca +12 TWh jämfört med normalt. 2011 och 2012 går till historien som ”våtår” med mycket god vattentillgång. Spotpriset på Nord Pool har därför varit pressat med rekordlåga nivåer i somras. Sedan dess har priset stigit, it takt med att efterfrågan säsongsmässigt ökat. Många befarade att en mild höst med mycket regn skulle leda till ytterligare priskollaps under hösten. Dessa farhågor har inte infriats, producenterna har visserligen varit hårt pressade och tvingats köra vattenkraften för fullt men man har ändå parerat situationen väl, trots att kärnkraften nu producerar ca 95% av fullt.

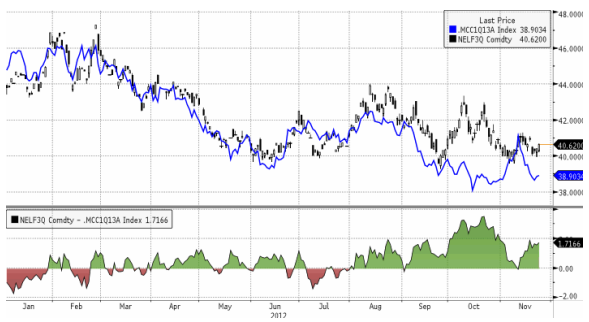

I veckan som varit har terminerna handlats sidledes. Vi håller fast vid vår long position trots att differensen mellan kostnaden att producera el i kolkraftverk vilket oftast är marginalprissättande och elterminerna, nu ökat en del, se graf.

I grafen är marginalkostnaden för kolkraft, blå linje, justerad. Verklig marginalkostnad är lägre.

Den utlösande faktorn för högre elpriser kommer sannolikt vara ett väderskifte. Sommaren och hösten har varit nederbördsrik. Blötvädret har varit inprisat, varför ett skifte till kallare och torrare väder bäddar för snabb uppgång. De båda uppgångar som skedde i oktober följde båda på moderata väderleksskiften, vilket visar på potentialen. Vår rekommendation har varit och är att ligga steget före, alltså att köpa innan ett eventuellt väderskifte, då det med stor sannolik kommer vara försent att agera när skiftet väl bekräftas.

I skrivande stund, söndag den 25 november, har faktiskt väderprognoserna skiftat till både kallt och torrt. Skiftet skedde efter fredagens stängning. Ser vi samma typ av prognos måndag morgon, så får vi ett ypperligt tillfälle att testa potentialen i vår long position. Men såvida inte ett väderskifte blir långvarigt bestående, så bedömer vi, att utfallsrummet, trots allt, är begränsat. Vi rekommenderar därför certifikatet Bull El X2 S, för att erhålla god utväxling på prisrörelsen.

SEB har följande börshandlade certifikat kopplade till elterminer på Nasdaq OMX.

Long ———— Short

EL S ———— Bear El X2 S

Bull El X2 S — Bear El X4 S

Bull El X4 S

Guld och Silver

Ädelmetallerna tog ordentlig fart mot slutet av veckan. Vi har noterat ett tekniskt motstånd vid nivån $1740 för guld som under fredagen bröts med besked med en stängning på $1750. Det ger oss en kortsiktig köpsignal med potential till den tidigare rekordnivån strax under $1800. Enligt Bloomberg ökade innehaven av fysiskt backade ETF:er till ett nytt rekord den 21:a november till 2605 ton. Priset fick stöd av den starka Eurodollarn (svag dollar) under fredagen (under veckan har den stigit från 1,2733 upp till 1,2976) vilket ofta går hand i hand med guld. Silver följer oftast, med större rörelser. Guld är upp 1,5 % i London medan silver steg hela 5,5 % och blev därmed veckans vinnare på metallmarknaden, basmetaller inräknade.

Nedan ser vi hur guld har brutit över motståndsnivån, vilket skapar utrymme för ytterligare uppgång mot de tidigare topparna strax under $1800.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Situationen är identisk med den för guld.

Platina

Platinapriset följer guld och silver. Fredagens stängning öppnar upp för ytterligare uppgång till de tidigare topparna kring $1700.

Basmetaller

Veckan startade på den positiva sidan efter helgens uttalanden från Obama om goda utsikter att nå en överenskommelse kring den amerikanska budgeten. Fler uttalanden under veckan, nu från Bernanke, om löften om fortsatta stimulanser, ”så länge det behövs” – spädde på optimismen. Stämningsläget dämpades då Euro-zonens finansministrar inte lyckades komma överens och ge klartecken för utbetalning till Grekland. Positiva tongångar kom tillbaka under fredagen, dels efter vapenvilan på Gazaremsan, men också efter positiv Tysk IFO (aktivitetsindex för företag) som kom in starkare än väntat, samt nya indikationer på en sannolik överenskommelse kring utbetalningen till Grekland i början av veckan. Eurodollarn stärktes kraftigt under fredagen (svagare dollar), vilket till stor del bidrog till en stark stängning för basmetallerna. Koppar, aluminium och zink stänger veckan upp 1,5 %. Nickel sticker ut med en uppgång på 3,5 %. Från Kina kom den preliminära inköpsindexsiffran in över 50. Våra ekonomer bedömer att Kina har stabiliserats (se veckans Nordic Outlook) och att ökad tillväxt är att vänta, om än lite mildare än i tidigare cykler. Kina står som bekant för ca 40 % av efterfrågan. Vi bedömer att vi sett botten för basmetaller och rekommenderar att utnyttja tillbakagångar för ökad exponering. På kort sikt ser vi största potentialen för nickel.

Koppar

Kinas import av koppar har varit vikande under hösten. De flesta bedömare tror trenden vänder nu. LME-priset har fallit under det inhemska tillräckligt för att stimulera import. Inköpssiffran från Kina ger stöd. Marknaden har under hösten oroats av utbudstillväxten nästa år. Många analyser tyder på ett visst överskott. Veckans statistik från Chiles Codelco, världens största kopparproducent, gällande utbudet perioden Jan-Sep 2012 visar en minskning med 5 % jämfört med samma period förra året. Lägre halter är orsaken. Informationen bekräftar att en stor del av den befintliga kapaciteten brottas med fortsatt låga halter, vilket får marknaden att (återigen) börja ifrågasätta nuvarande prognoser om produktionsökningar nästa år. Prognoserna ligger mellan 5-10 % ökningar, vilket teoretiskt skulle kunna tippa över kopparmarknaden i överskott. Tekniskt sett stänger marknaden strax under motståndet vid $7800.

Köp på ”dippar” mot $7600, alternativt på ett genombrott av $7800.

Aluminium

Lagersituationen för aluminium har diskuterats i tidigare marknadsbrev. En stor del av överskottet ligger uppknutet i börstransaktioner, där finansiella aktörer utnyttjat den höga terminspremien, och ”låser upp” material under längre perioder. Detta i kombination med kapacitetsproblem i LME:s börslager, har skapt en tightare fysisk marknad än vad som annars skulle ha varit fallet. LME meddelade i veckan att nya regler ska underlätta frekvensen av utlastningarna från och med 1:a april nästa år. Aktörerna har svårt att värdera informationen så här långt, men det skapas en osäkerhet och (enligt vår bedömning) en viss förväntan att mer material kommer bli tillgängligt under nästa år (vilket kan vara dämpande för priset). Vi bedömer därför uppsidan som mer begränsad jämfört med många andra metaller. Den stora ”prisrangen” tror vi ligger mellan $1800-$2500. Det finns således utrymme från dagens $1980. Priset drivs av en mycket stark efterfrågan som växer med 7-8 % i år och sannolikt även nästa år. Det skapar en solid grund att stå på.

Bilden liknar den för koppar. Priset ligger strax under motståndet. Stödet är tydligt vid $1900, ett genombrott av $2000 signalerar fortsatt uppgång.

Zink

Som vi beskrivit tidigare påminner lagersituationen den för aluminium. Skillnaden mellan metallerna är att gruvproduktionen av zink de kommande åren riskerar att minska drastiskt (något som inte är sannolikt för aluminium). Flera stora gruvor har begränsad livslängd till 2013-2016 och man räknar med att ca 1,5 Mton kommer försvinna under perioden. Redan nästa år stänger den stora Brunswickgruvan i Kanada vilket innebär ett bortfall av ca 300 tton. Det är stora mängder med tanke på den totala produktionen om ca 13 Mton. Bortfallen kommer bara till viss del ersättas av nya gruvor. Således ser vi ett annalkande underskott på zink. Lagren är som sagt stora som kommer att ta tid att beta av. Vi bedömer dock att i det mer positiva stämningsläget kring basmetaller i allmänhet (se ovan) så är zink ett mycket intressant ”case” på sikt.

Lite annorlunda teknisk bild för zink. Priset stängde vid motståndet vid $1960. En trendkanal är tydlig med tre bottnar vilket indikerar möjligt uppgång till $2000 på relativt kort sikt.

Nickel

Det mer positiva stämningsläget kring Kina och metallefterfrågan märks direkt på nickel. Den brukar reagera först av basmetallerna. Priset stiger med 3,5 % i veckan och ser mycket stark ut. Vi är tidigare nämnt att lagren hos distributörer av rostfritt stål är låga och att en lagerbyggnadsfas är att vänta. Den har försenats av osäkerheten kring amerikanska valet och maktskiftet i Kina. Det finns ett uppdämt köpbehov, som vi nu troligtvis ser början på. Vi bedömer att finansiella aktörer är relativt neutrala vilket betyder ännu större potential om de också börjar öka exponeringen.

Kortsiktigt ser vi potential upp till motståndet vid ca $17500. Nästa motstånd kommer in strax under $19000.

Vi rekommenderar köp av NICKEL S eller BULL NICKEL X2 / X4 S för den som vill ta mer risk. Man bör gå ur positionen om priset faller genom 15,800 dollar per ton, som är stödet i den konsolideringsfas som varit rådande sedan prisfallet slutade i slutet av oktober. Kortsiktigt bör man ta hem vinst vid motståndsnivån $17500. På lite längre sikt är potentialen större. Nästa motståndsnivå kommer in strax under $19000

Kaffe

Kaffepriset (mars 2013) har i veckan testat motståndnivån ännu en gång men faller tillbaka. Detta innebär att den negativa trenden har fortsatt. Det finns inget, tekniskt, som pekar på att trenden ska vända uppåt.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras