Analys

SEB – Råvarukommentarer, 20 oktober 2014

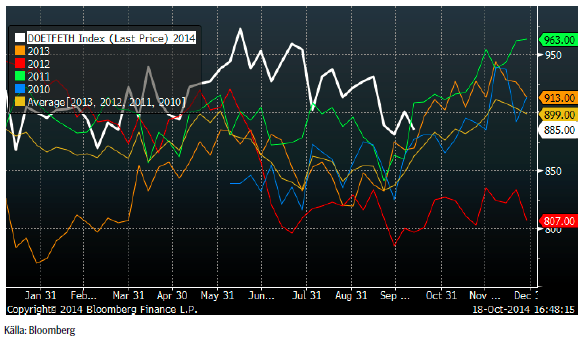

Jordbruksprodukterna är vi nu samtliga negativa till på kort sikt. Råoljan verkar ha fallit färdigt på kort sikt, men på längre sikt finns fortfarande stor nedsida. LME-veckan börjar i London idag, måndag. Det kommer då att komma en rad nya analyser från banker banker och tradingfirmor. Efter att flera banker har dragit sig ur handeln med metaller kommer det något färre från banker och fler från tradingfirmor.

Jordbruksprodukterna är vi nu samtliga negativa till på kort sikt. Råoljan verkar ha fallit färdigt på kort sikt, men på längre sikt finns fortfarande stor nedsida. LME-veckan börjar i London idag, måndag. Det kommer då att komma en rad nya analyser från banker banker och tradingfirmor. Efter att flera banker har dragit sig ur handeln med metaller kommer det något färre från banker och fler från tradingfirmor.

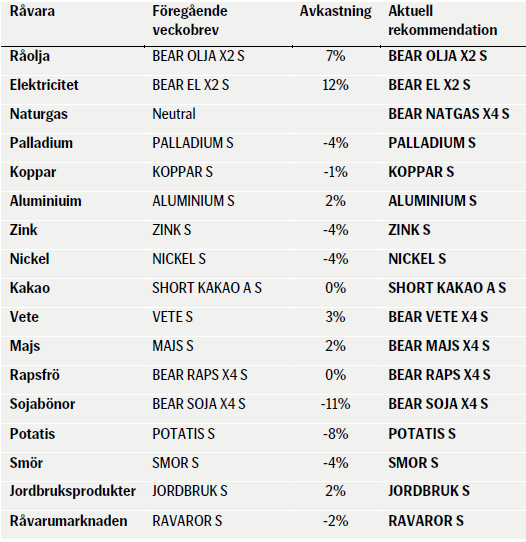

Veckans rekommendationer

Råolja – Brent

Prisraset i råoljan har om inte kommit botten, så i vart fall någon slags botten med en nedgång till 80 dollar. Rekylen har börjat. De som legat kort tar hem vinster. Många banker har gått ut och sagt att marknaden har sett en botten.

Det senaste FED-protokollet är mindre hökaktigt och senarelägger den första räntehöjningen i USA. Det innebär att styrkan i dollarn avtar.

De amerikanska och deras allierades bombanfall i Irak och Syrien har inte hittills lyckats stoppa ISIS offensiv, som sker på flera fronter samtidigt. I Sverige har fokus varit på den kurdiska staden Kobani. Värre kanske är att ISIS nu bara är 2 mil från Bagdad. En rad bilbomber har briserat inne i staden den senaste tiden. Avståndet är så litet att artilleri också borde kunna nå mål i staden. Avståndet är på gränsen för äldre artilleri, om det är vad de har. Det borde komma in lite riskpremie för detta i oljepriset.

Vi tror på en rekyl, men vi tror att oljeriset (Brent) kommer att handla vid 85 dollarsnivån åtminstone till OPEC-mötet i Wien den 27 november för att underlätta samtalet och förutsättningarna för en samlad produktionsminskning av OPEC. Vi tror att de som hoppas på en rekyl till 100 dollar, kommer att bli besvikna.

Om det inte blir någon produktionsminskning vid OPEC-mötet den 27 november bör oljepriset kunna ligga på 85 dollar som genomsnitt för nästa år, givet att det inte uppstår några produktionsbortfall i MENA.

Kommer OPEC att ha 100 dollar / fat som mål med sin produktionsminskning? Vi tror inte det, eftersom det priset stimulerat skifferrevolutionen. Det är förmodligen bättre med 85 dollar för att stimulera efterfrågan och minska incitamenten för produktionsökningarna utanför OPEC och då OPEC kan behålla sin produktionsvolym.

Vi bedömer att OPEC behöver minska produktionen med 1.4 mbpd i förhållande till produktionen i september. Om Iran når framgång i sina kärnkraft/vapen-samtal som har deadline den 24 november, kan OPEC behöva dra ner ytterligare 0.5 – 1 mbpd. Frågan är vem som ska vilja göra det?

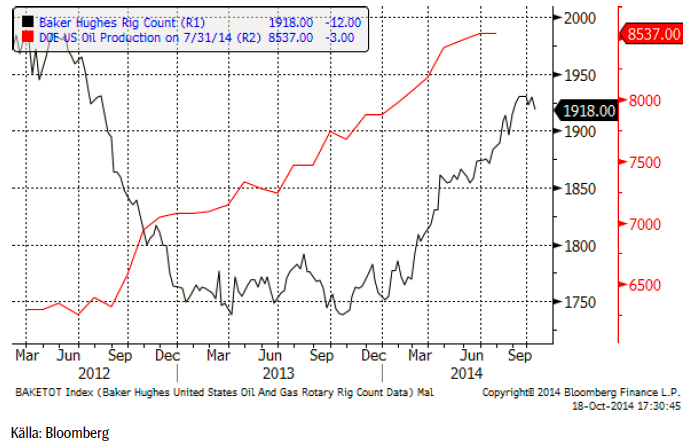

Samtidigt fortsätter USA:s skifferrevolution med ett nytt produktionsrekord i november. I september nåddes en produktion på 8.95 mbpd, som är den högsta produktionen på 29 år.

Libyens produktion växte till 780,000 bpd i september från 215,000 bpd i april. Saudiarabien ökade produktionen med 50,000 bpd till 9.65 mbp i september. Det är 31% av OPEC:s produktion. Kuwait pumpade 2.94 mbpd och det är den tredje största producenten i gruppen.

Mot slutet av veckan stängde Saudiarabien och Kuwait av produktionen vid Khafji-fältet som ligger offshore och på gränsen mellan de två länderna. Det producerar 300,000 bpd av en mellantung lite sur olja med API 28.5 och svavelhalt på 2.9%. Det stängdes av miljöskäl (för höga emissioner av metan, antagligen). Marknaden tolkar dock detta helt och hållet som ett svepskäl och att det egentligen handlar om en signal om en beslutsamhet att minska produktionen, i synnerhet som det inte bara berör Saudiarabien, utan har den extra uppbackningen av Kuwait. Oljan är som nämnts både sur och åt det tyngre hållet och alltså inte lika attraktiv som lättare och mindre sur olja. Den här nyheten bidrog säkert till fredagens prisuppgång, även om prisuppgången förmodligen skedde av mer marknadsnära skäl, som ”det är jättebilligt nu”.

Men hur ska vi tolka detta? Saudiarabien har skickat en signal om att det sjunkande priset fått konsekvenser. Det är ett budskap. Hur de de facto kommer att agera i framtiden är en annan fråga. Vi vet att ’fracking-revolutionen’ bara är i sin linda. Vi vet att produktionskostnaden kan ha sjunkit så lågt som till 30 dollar per fat i år eller gör det nästa år. Samarbete inom OPEC för att hålla priset högt kommer endast att leda till att ’fracking’ sprider sig snabbare. Alla förstår det. Det rationella är att producera maximalt. Vi vet inte om sammanträdet i Wien kommer att leda fram till en överenskommelse om gemensam produktionsminskning inom OPEC. Men en rationell analys pekar på att OPEC som helhet inte kommer att minska sin produktion efter mötet. De kommer troligtvis att öka den.

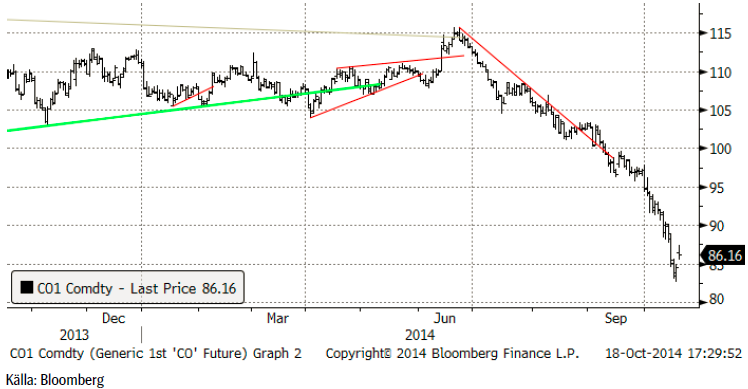

Nedan ser vi ett månadschart för de senaste tio åren. Priset bröt stödet vid 89.58 och gick ända ner till 85 dollar.

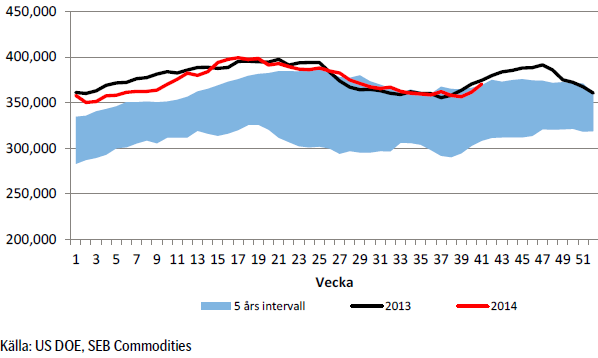

Råoljelagren i USA ökade återigen enligt säsongsmönstret och närmar sig nu återigen förra årets rekordnivå för den här tiden på året. Importen i veckan låg på samma nivå som veckan innan.

Nedan ser vi ett diagram på antalet oljeriggar i USA, enligt Baker Hughes statistik (svart) och USA:s oljeproduktion enligt US DOE på 8.537 mbpd, i grafen som slutar i juli. I september var produktionen 8.95 mbpd. Antalet borr-riggar minskade i veckan till 1918 från 1930. Kanske börjar det fallande oljepriset att skapa oro bland prospekterarna i USA? Kanske är det bara som i juni.

Vi rekommenderar alltså en kort position t ex med BEAR OLJA X2 S. Det kan nog komma en rekyl upp mot 90 dollar nu. När priset närmar sig 90 dollar tror vi att det kan vara läge att köpa (mer) BEAR OLJA X2 S.

Elektricitet

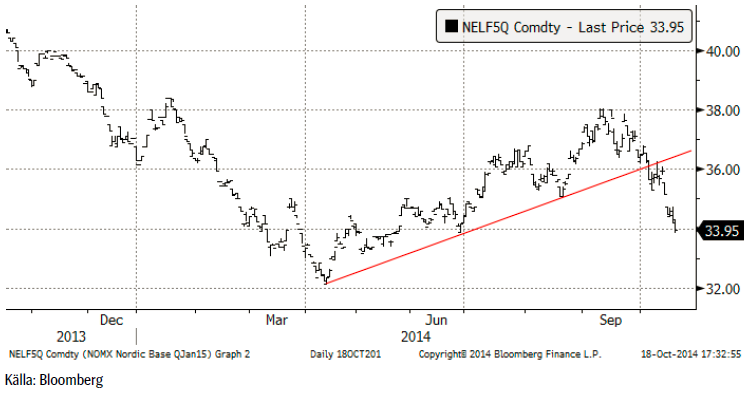

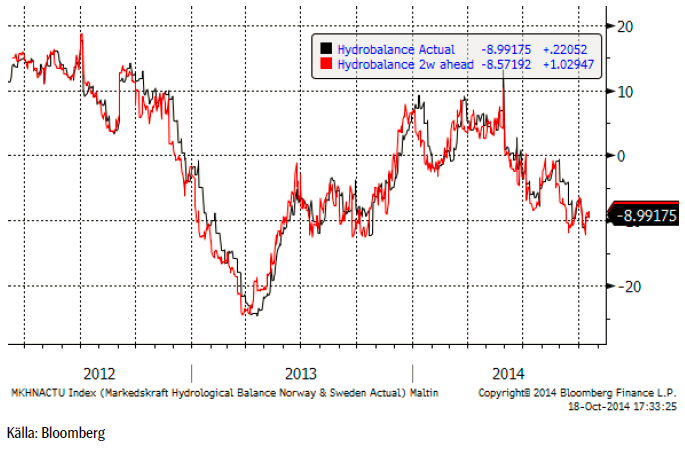

Förra veckan gav vi en prognos om att priset skulle gå ner till 34 euro. Där hamnade vi vid fredagens stängning. Prognosen ser jättevåt ut. Olika prognosmakare anger olika stora ökningar av hydrologisk balans. Vi har aldrig sett så stora ökningar på så kort tid. Med det sagt, måste vi också ta hänsyn till det tekniska läget. Priset är ”spot on” ett tekniskt stöd. Om det inte bryts nu på måndag, ser vi att det finns ett ”gap” vid 35 euro. ”Gaps” brukar fyllas. Det är inte heller otänkbart att det blir en rekyl uppåt till 35, vilket då blir ett säljtillfälle, om det sker. I vilket fall, tror vi det är en fortsatt bra idé att vara kort elmarknaden.

Hydrologisk balans har enligt Markedskraft inte hunnit stiga så mycket än.

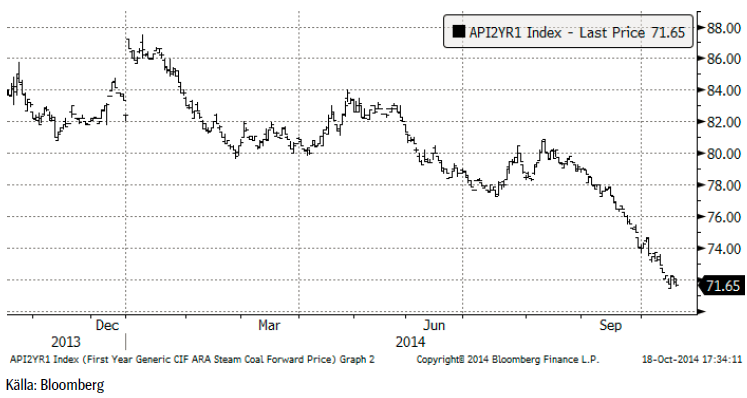

Nedan ser vi terminspriset för kalenderåret 2015 avseende energikol. Sedan förra veckan har priset sjunkit ytterligare från 72.45 till 71.65 dollar per ton.

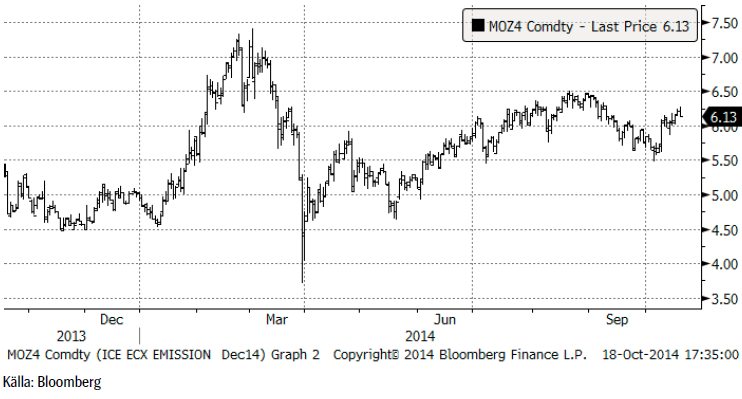

Nedan ser vi den politiskt styrda ”marknaden” för utsläppsrätter, som stärkts något den senaste tiden. Det har troligen mer politiska orsaker än fundamentala. Europas ekonomi går som vi vet inte så bra, vilket verkar vara en spegelbild av CO2-priset.

Vi rekommenderar kort position i el.

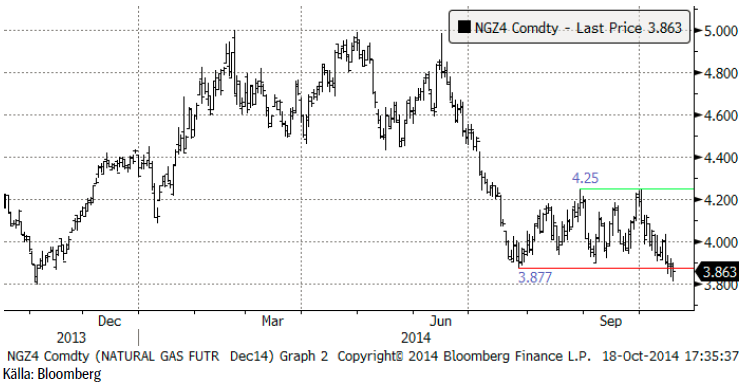

Naturgas

Naturgaspriset (decemberkontraktet) har nu brutit sitt tekniska stöd och därför vill vi vara köpta BEAR NATGAS X4 S.

Koppar

Kopparmarknaden handlar fortsatt tight. Cash till tremånaders termin handlar $50 i backwardation. CRU gick i veckan ut och prognostiserade ca 150 kton överskott. Det är baserat på avtagande efterfrågan/import i Kina + ökat utbud. Det fick marknadseffekt när det kom.

Veckan präglades annars av avvaktan inför LME-veckan, som börjar på måndag, den 20 oktober. Alla analytiker kommer med uppdaterade prognoser under LME-veckan.

Inför LME-veckan brukar Codelcos fysiska premie för det kommande året publiceras. Den fysiska premien är hur mycket mer, över LME:s notering, man får betala för fysisk koppar. Traditionellt har premien förhandlats under LME-veckan, men de senaste åren har detta varit klart redan veckan innan. I år är det inte färdigt, men enligt en del källor citerade av Bloomberg, är den oförändrad för Europa och kanske något lägre för Kina.

Tekniskt ser marknaden svag ut. Vi tror att marknaden kan vara nära en botten och rekommenderar köp av KOPPAR S.

Aluminium

Aluminium höll sig bättre än de övriga tre stora industrimetallerna. Det finns ett starkt köpintresse vid 1900 dollar. Inför nästa år finns förväntningar om ett underskott i utbuds / efterfrågebalansen. Man måste också ta hänsyn till de exceptionella prisnedgångarna på energi som överraskat marknaden. Energikostnaden utgör en stor del av produktionskostnaden för aluminium och det torde innebära att produktionskostnaden sjunkit med energipriserna.

Tekniskt är aluminiumpriset nere på en teknisk stödnivå. Med en vecka hit eller dit, rekommenderar vi köp av ALUMINIUM S.

Zink

”Bull-caset” ligger längre fram i tiden, ungefär på samma sätt som för nickel. Samtidigt ökar Kina produktionen av zink och marknaden testar nivåer under det långsiktiga tekniska stödet på 2250 dollar. Hittills har det hållit.

Vi rekommenderar köp av ZINK S.

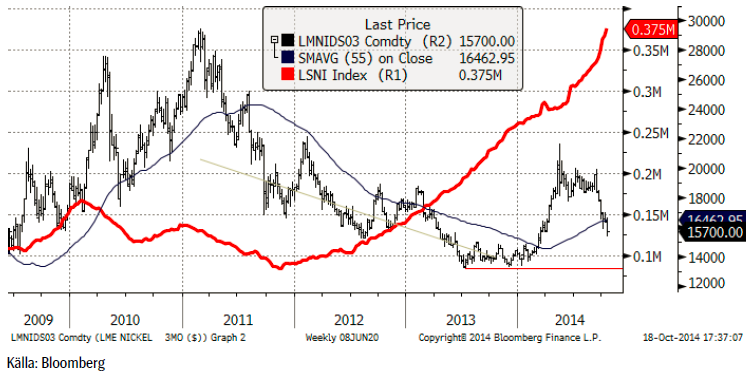

Nickel

LME-lagret fortsätter att öka. Material sipprar ut från Kina efter skandalen av dubbelräknade warrants (lagerbevis). Inget har dock förändrats gällande nästa års förväntade underskott i utbuds / efterfrågebalansen. Den allmänna känslan i marknaden är dock att det är ”något som inte stämmer”. Det borde ju vara så att marknaden skulle börja bli ”tight” och vi skulle se LME-lagret minska och priset skulle gå upp. Den enda förklaringen är att metall har funnits i dolda lager, som nu börjar bli synliga på LME. Det är inte heller lite metall det handlar om.

Det verkar som om priset är på väg hela vägen ner till 14,000 dollar igen. Vi rekommenderar köp av NICKEL S, men man kan nog avvakta ännu lite lägre pris.

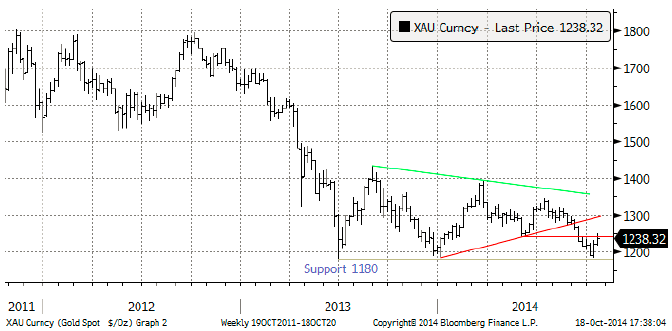

Guld

Guldpriset i dollar studsade på det tekniska stödet vid 1180 dollar för ett par veckor sedan och har sedan dess gått upp till 1238 dollar. Priset är nu uppe på en nivå med ett tekniskt motstånd från botten under sommaren. Vi tror att priset vänder ner från nuvarande nivå för att testa 1200 dollar igen.

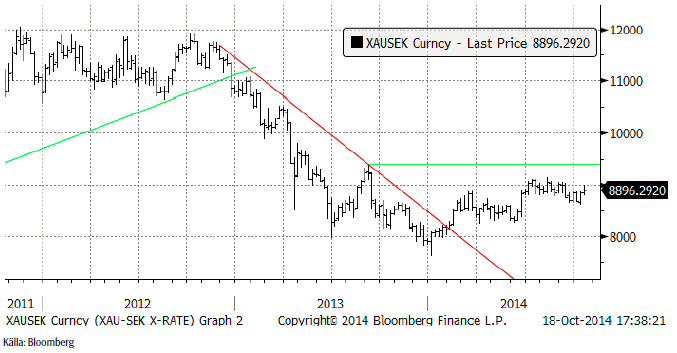

Priset för guld i kronor har stigit till 8896 kronor per uns.

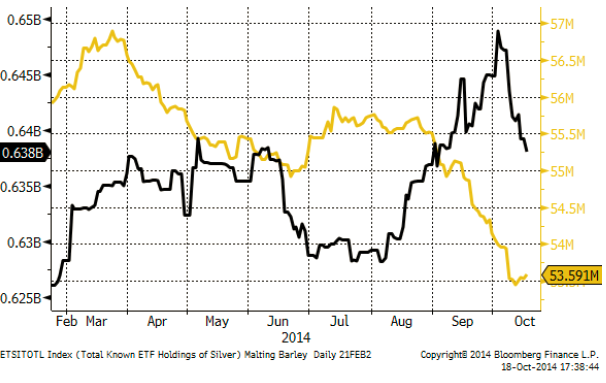

Sedan början på oktober har investerare sålt av innehav i silverfonder. De senaste dagarna har de däremot köpt andelar i guldfonder.

Vi fortsätter med neutral position i guld.

Silver

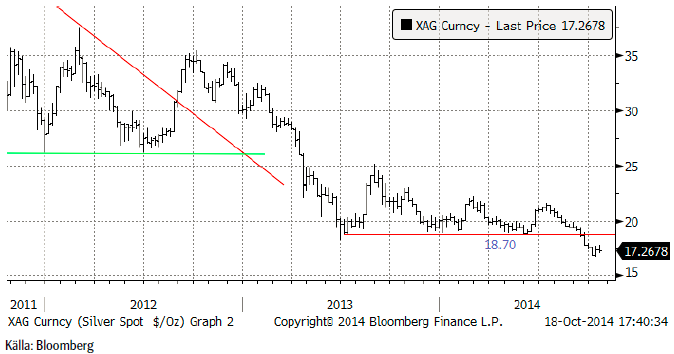

Silverpriset återhämtade sig i veckan och kanske kommer rekylen uppåt att hålla i sig ytterligare en vecka. Motståndet på 18.70, som tidigare var ett starkt stöd när priset låg över den nivån, utgör nu en bra nivå att ta nya korta positioner vid.

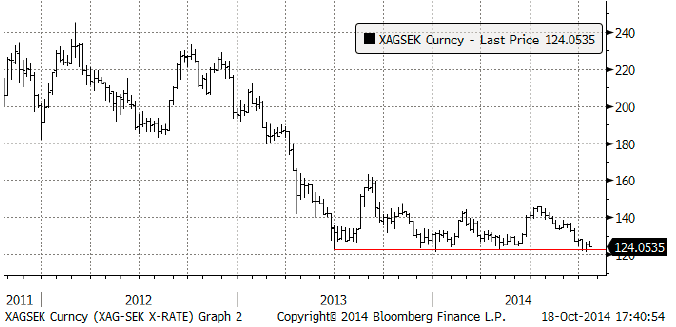

Silverpriset i svenska kronor ligger precis på sitt tekniska stöd, som markerat botten för prisrörelserna i drygt ett år. Bryts den här nivån, är det fritt fall nedåt som väntar och man bör i så fall vara kort även i kron-termer. Efter förra veckans uppgång, fick vi nu se priset falla något lite och närma sig stödet igen.

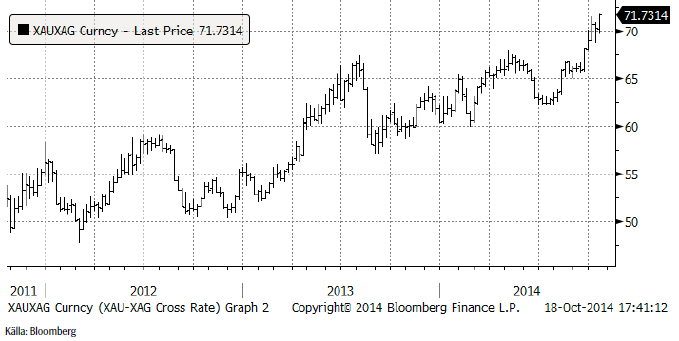

Kvoten mellan guldpris och silverpris har ökat från 70 till 71.73. Sedan förra veckan får man alltså betala nästan två silverpengar mer för att få en guldpeng. På lite längre sikt är det förmodligen en bra idé att byta ut en lång position i guld mot en lång position i silver.

Vi fortsätter att på kort sikt rekommendera en kort position i silver med köp av BEAR SILVER X4 S.

Platina & Palladium

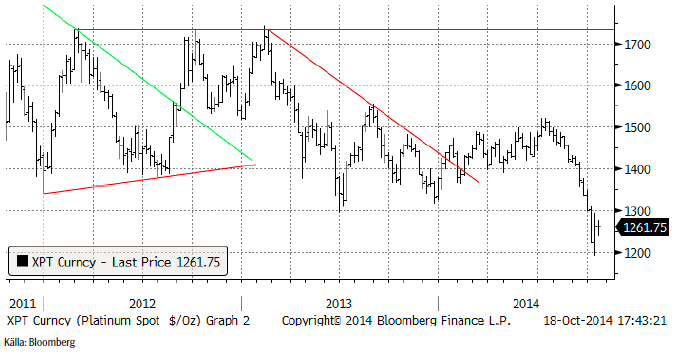

Som vi skrev förra veckan, var det mest troliga att marknaden skulle lugna ner sig inom intervallet 1200 – 1300 dollar och det var vad som inleddes i veckan som gick. Det är sannolikt att priset även den kommande veckan håller sig inom detta intervall, medan köpare och säljare försöker överblicka marknadsfaktorerna. Eftersom det varit så starkt momentum nedåt tidigare, skulle det dock inte förvåna om rörelsen inom intervallet i huvudsak blir nedåtriktad.

Palladium fortsatte även i den gångna veckan att vara väl undersött vid 750 – dollarsnivån. Den här nivån borde vara bra för att köpa palladium. Ur teknisk synvinkel är det troligt att priset vänder uppåt igen om några veckor.

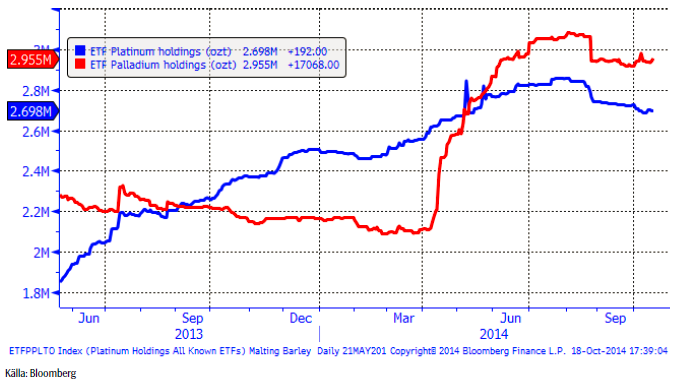

Nedanför ser vi hur mycket metall som finns i börshandlade fonder för platina respektive palladium. Investerare fortsätter att sälja av platina, men har försiktigt köpt mer palladium.

Vi fortsätter med neutral rekommendation på platina, men rekommenderar köp av palladium via t ex PALLADIUM S.

Odlingsväder

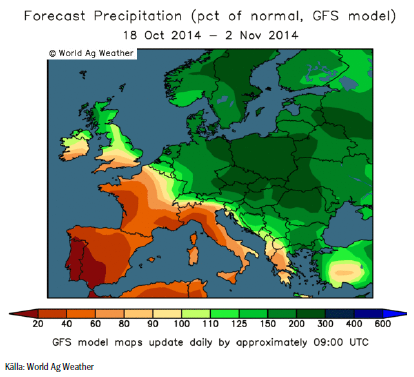

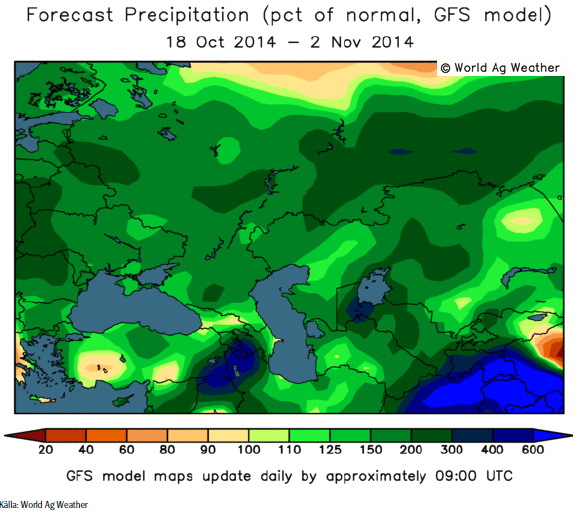

Spanien och södra Frankrike, som förra veckan väntades få något mer än normal nederbörd, är ser nu helt torra ut. Det väntas regna väsentligt mer än normalt, 2 – 3 gånger det normala i Norden och i östra Europa, där Polen är centrum för nederbörden. Nordafrika och Italien är också helt torra.

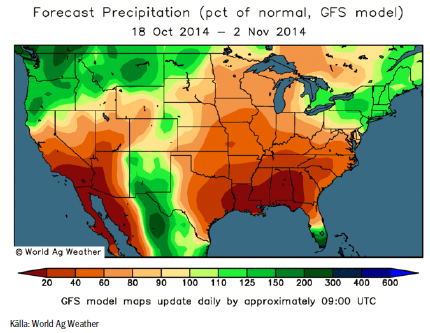

Från att ha varit torrt i västra USA, är visar prognoskartan den här veckan att det torra vädret väntas röra sig österut med fokus på den amerikanska Södern.

För två veckor sedan var prognosen helt torr för Ryssland, Ukraina, och västra Asien. Förra veckan var det torrt enbart runt Svarta Havet. Nu är det upp till 2 gånger mer nederbörd än normalt i prognosen för de kommande två veckorna.

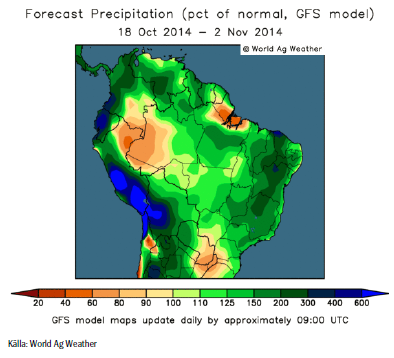

Även i Brasilien har vädret vänt från extremt torrt för två veckor sedan till dagens prognos, som indikerar upp till dubbelt så mycket regn som normalt i Minas Gerais, Goiás och São Paulo. Mato Grosso väntas få normal till något mer än normal nederbörd de kommande två veckorna.

Indien är nästan helt torrt. Australien är torrt i SW, men SE väntas få upp till 6 gånger så mycket nederbörd som normalt.

Vete

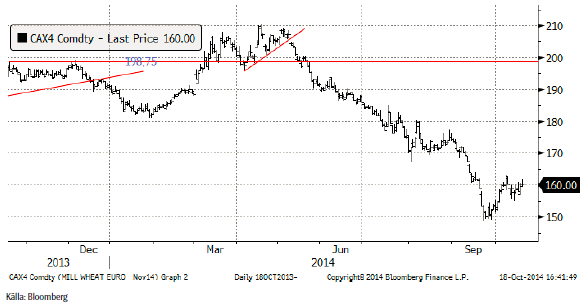

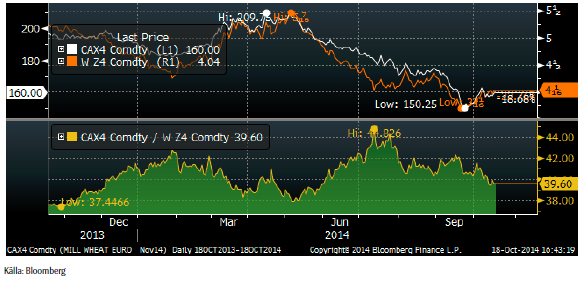

Novemberkontraktet på Matif har gått upp med 1% sedan förra veckan och ligger vid 160 euro per ton, upp 10 från bottennoteringen i slutet av september. Chicago-vetet har gått upp med 4%. Contangot mellan november och januari-kontraktet är nästan 20% omräknat till årsränta på Matif. Contangot mellan Chicagobörsens decemberkontrakt och mars-kontrakt är hälften så stort. Det brukar nästan alltid vara contango på Chicagobörsen och mer sällan – och aldrig så här stort – på Matifbörsen. Vad är orsakerna till detta? För det första finns det gott om vete av årets skörd. Det gör att spotpriset blir lågt, i förhållande till pris längre fram. Contangot speglar kostnaden för lagring. Men varför är det så mycket högre för Matif än det är för Chicagobörsen? Till stor del beror det på Matifbörsens exceptionellt märkliga funktionssätt. Båda silor som är leveranspunkt är fulla och tar inte emot mer material. En terminssäljare måste leverera in i silon. Så är det inte i Chicagobörsen. En terminsköpare som tar leverans, måste hämta ut spannmålen från silon. Så är det inte heller på Chicagobörsen, där man kan fortsätta att lagra spannmålen hos silon där det ligger. Detta icke-fungerande system, där silooperatörerna har alla trumf på hand, har fått terminsköpare att snabbast möjligt vilja ta sig ur sina köpta positioner på Matif. Det kommer att sluta mycket olyckligt om man har terminskontrakt kvar vid leverans.

Silooperatörerna är också de som bestämmer vad som är underliggande till terminskontraktet. Den som för ett år sedan trodde sig köpa ett terminskontrakt på kvarnvete när han eller hon köpte november-2014-kontraktet, kan idag känna sig blåst. Senalia och Socomac-silon meddelade på sensommaren, som vi rapporterat, att de tagit emot vete med falltal så lågt som 170. Idag är det alltså inte ett kvarnvete, utan ett fodervetekontrakt. Detta är också en av anledningarna till varför prisfallet är så mycket större för Matifs novemberkontrakt än det är för Chicagovetet.

När vi tittar på skillnaden mellan novemberkontraktet på Matif för 2014 och decemberkontraktet för 2015, ser vi att skillnaden är 13% omräknat till årsränta. Det är som sagt ovanligt högt för att vara Matif. Motsvarande skillnad för Chicagomarknaden är 10%, vilket är den nivå det alltid brukar ligga på och som på goda grunder får antas motsvara lagerkostnaden. Varför är skillnaden så stor för Matif just nu? En del av svaret är redan givet. Sedan skörden i år har årets novemberkontrakt blivit ett fodervetekontrakt, enligt information från Senalia och från börsens hemsida och samtal med ledande personer på börsen. Det ger ett lågt pris. Nästa års decemberkontrakt kanske är ett kvarnvetekontrakt, i och för sig då av dålig sort, som vanligt, men ändå förmodligen ett vete av högre kvalitet än det du får i år. Häri ligger skillnaden i pris. Det är inte en ersättning för lagerkostnad, som i Chicago (och på alla andra råvaruterminsbörser i världen). Det är helt enkelt en effekt av att lagerhållarna själva har valt att det i år ska vara vete av sämre kvalitet som ska levereras till terminsköpare när leveransdagen kommer. Lagerhållarna får också själva handla dessa terminer, vars värde de påverkat genom sitt beslut. Misstanken finns att de har gjort det och tjänat grova pengar.

I veckan höjde Matifs clearinghus LCH Clearnet marginalsäkerhetskravet för dem som ligger kort. Det var inte någon liten förändring. Det var en fördubbling. Uppenbarligen vill man från börsens sida gärna att priset stiger.

En del seniora marknadsbedömare drar sig inte för att kalla Matif för en’ Maffia-börs’. Jag stannar vid att jag inte kan rekommendera någon att använda Matif för prissäkring. Inte heller ska man ingå kontrakt för spannmål baserat på priset på Matif:s terminer. Priset har ingen integritet. Det bestäms inte av utbud och efterfrågan på kvarnvete utan av börsens och lagerhusens beslut och manipulationer. Här har vi fått MiFID2 av förra presidenten Sarkozy och dennes fd finansminister Barnier, nu i Europaparlamentet. MiFID2 är oerhört skadligt och det är baserat på en myt med politiskt värde. Samtidigt har vi själva den franska börsen som uppenbarligen inte drar sig för att manipulera priset på en rad olika sätt!

Man bör istället använda sig av Chicagobörsens terminskontrakt eller om man kan acceptera lite lägre likviditet, Liffes fodervetekontrakt i London.

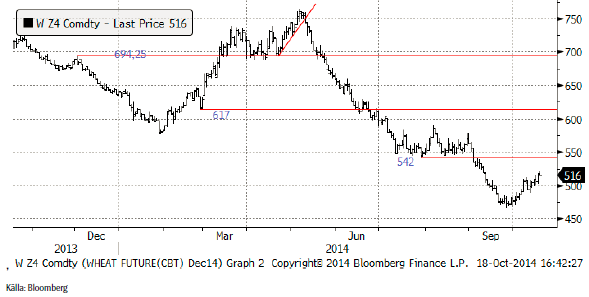

Chicagovetet (december) fortsätter att handla starkt och spekulanterna är fortfarande väldigt sålda marknaden, vilket kan ge extra stöd för en fortsatt uppgång. Återhämtningen ligger nu nära det tekniska motståndet vid 542 cent och det kan vara ”nära nog”. Marknaden stängde i fredags på 516, efter en uppgång med 4% på veckobasis. Amerikanskt vete är dyrt i konkurrensen med vete från EU och Svarta Havs-regionen. Det kan kanske räcka för att priset ska vända ner i veckan som kommer.

Matifs novemberkontrakt faller i relation till Chicagovetet omräknat till euro, såsom det borde givet att det är ett ”försämrat” vete. Det finns ytterligare potential för skillnaden att öka, ju närmare leveransdatumet på novemberkontraktet kommer.

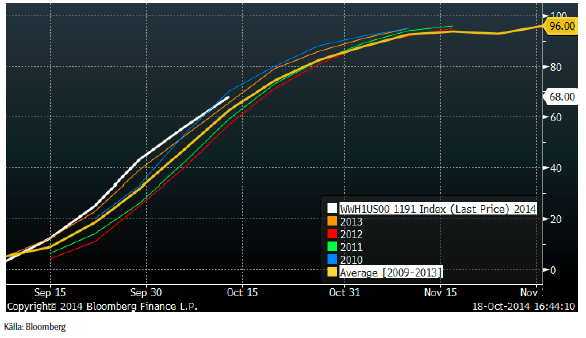

Sådden av höstvete i USA har avancerat från 56% färdigt förra veckan till 68% den här veckan.

EU exporterade 1 mt den senaste veckan och exporttakten är rekordhög. Exporten uppgår hittills till 9 mt och det är 0.5 mt mer än förra året, som också var ett rekord. Frågan är hur länge den här takten kan upprätthållas?

Vetepriset i Kina föll med 3% i veckan – ett tecken på att efterfrågetrycket minskar.

Jag tror man ska försöka sälja nu när Chicagopriset är så nära det tekniska motståndet. WASDE-rapporten sade att det finns gott om vete i världen och global ekonomi växer mindre än tidigare förväntat enligt IMF. Matif bör man av integritetsskäl överhuvud taget inte befatta sig med.

Majs

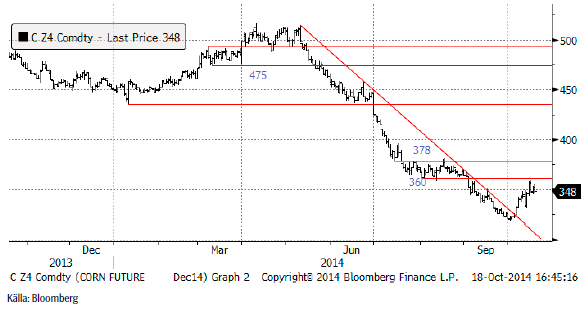

Decemberkontraktet CZ4 nådde upp till motståndet på 360 cent och därmed är rekylen (uppåt) över. Vi går över till säljrekommendation. Crop ratings låg på oförändrade exceptionellt höga 74% good / excellent.

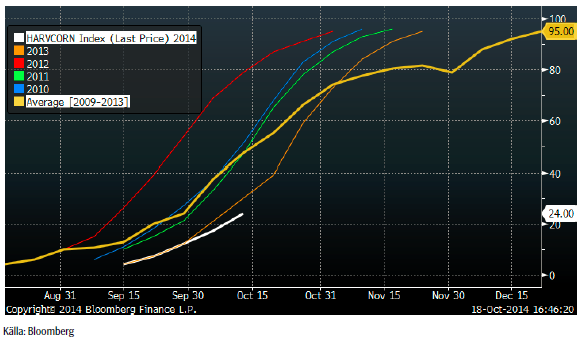

Skörden av majs i USA är sen, för att inte säga, mycket sen. I måndags var endast 24% skördat, hälften av vad som varit normalt de senaste fem åren. År 2012 var 80% skördat samma tid på året.

DOE rapporterade i veckan som gick att etanolproduktionen i USA överraskande föll. Råoljepriset har också rasat, vilket gör att etanol (och majs) automatiskt blir mindre värt.

Vi vänder alltså till säljrekommendation.

Sojabönor

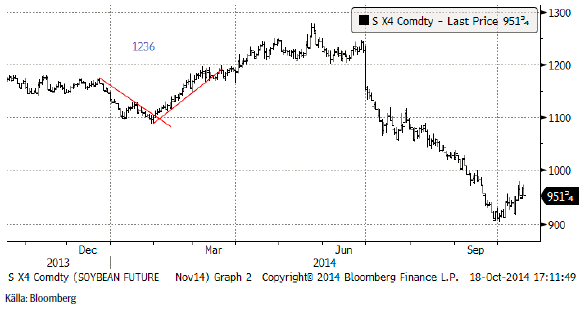

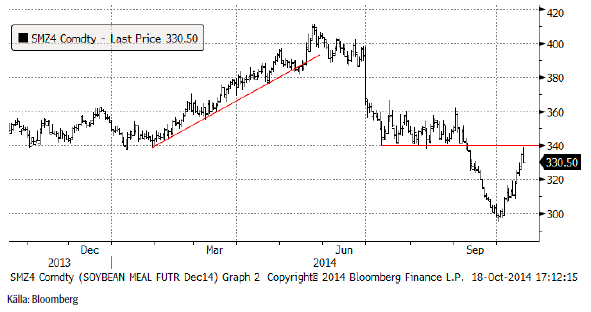

Sojabönorna (SX4) steg med 4% i veckan, med sojamjölet som motor. Eftersom sojamjölet nått upp till sitt motstånd, tror vi att uppgångsfasen är över.

Sojamjölet steg upp till 340, som är det huvudsakliga tekniska motståndet. Det är därför inte förvånande att priset föll så kraftigt efter att ha rört vid det i fredags. Säljare kommer nu att jaga priset nedåt och köpare gör bäst i att avvakta.

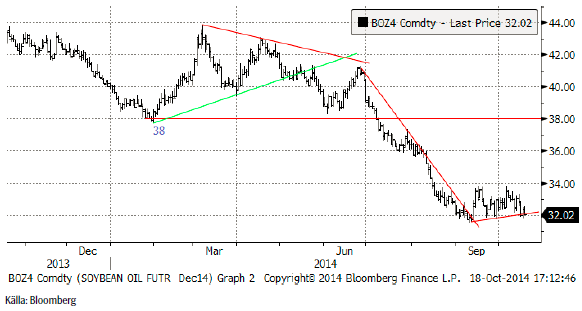

Sojaoljan har nästan brutit det tekniska stödet för den ”sidledes” rörelse som pågått sedan början av september. Decemberkontraktet stängde på 32.02, som är nästan precis på det tekniska stödet.

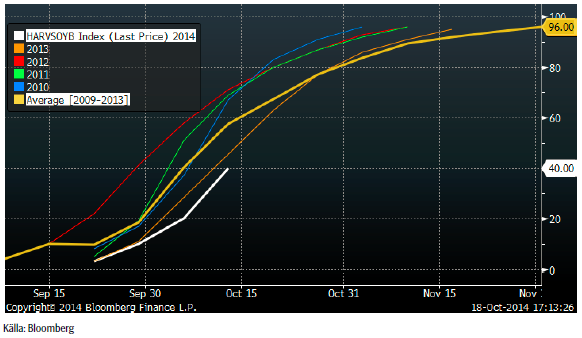

Skörden är till 40% klar, vilket är nästan 20% under de senaste fem årens genomsnittliga takt.

Vi fortsätter med säljrekommendation.

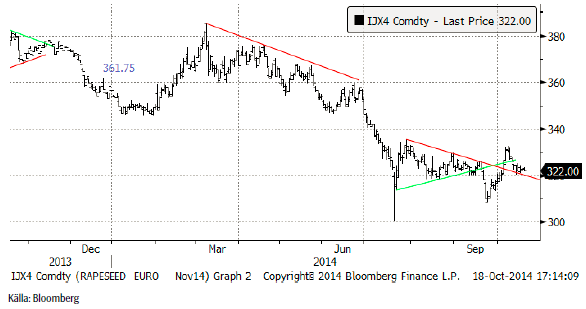

Raps

Novemberkontraktet för rapsfrö är ett sånt där Matifkontrakt. Priset har fått stöd från prisuppgången på sojabönor, men gick ändå ner med 1%. Om vi får ett prisfall på sojabönor i veckan som kommer borde priset på rapsfrö, som redan utvecklats lite svagare än sojamarknaden, kunna registrera ännu större prisfall.

Vi fortsätter med säljrekommendation på rapsterminer.

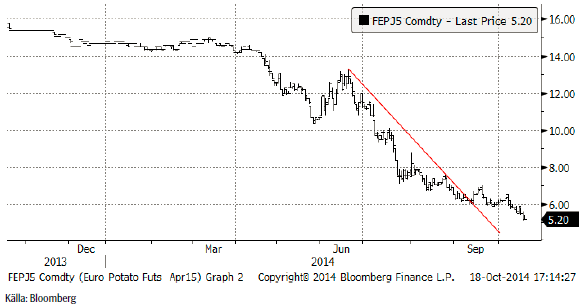

Potatis

Potatispriset har lämnat 6 euro bakom sig och stängde i veckan på 5.20, vilket är en prisnedgång på 10%, från en redan låg nivå. På 70-talet fick CME sluta handla med potatisterminer, som då var en av de mest handlade terminskontrakten, därför att priset gick till noll. Den som tog leverans till noll, gjorde faktiskt vinst, sägs det, för att säckarna kunde säljas. Så illa ska det kanske inte gå nu, men frågan är var botten är?

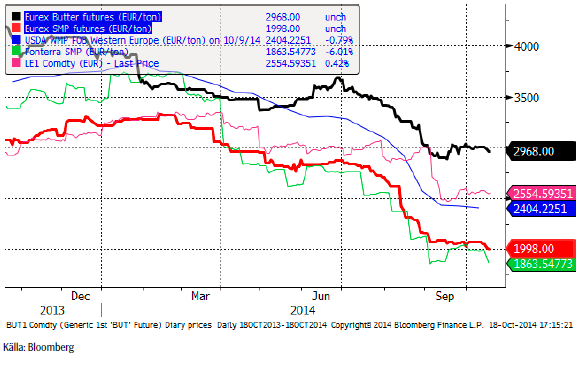

Mjölk

Global Dairy Trade-auktionen den 15 oktober visade 3.9% högre pris på smör, men 3.6% lägre pris på SMP. Totalt sett noterades 1.4% högre pris på hela auktionen. WMP noterades också högre, +3.1%.

På Eurex har terminspriserna på såväl SMP som smör gått ner något den senaste veckan. Prisnedgången var större för SMP, -4% medan smörterminerna backade med 1%. Den förnyade svagheten är oroväckande, men det ser ändå på det hela taget ut som om det värsta av prisfallet är avklarat.

Socker

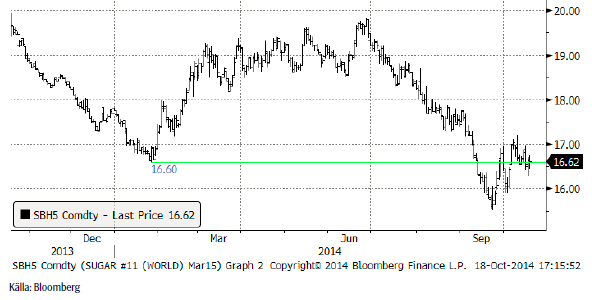

Prognosen om blötare väder i Brasilien fick rekylen uppåt efter sensommarens stora prisfall, att vända nedåt mot slutet av veckan. Fredagens stängningspris är dock nästan precis på ett det tekniska stödet vid 16.60 cent. Precis som förra veckan.

Ris

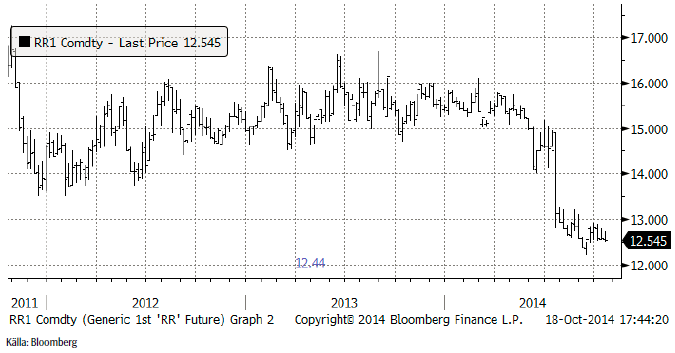

Priset på ris ligger fortfarande kvar vid 12.50, som verkar vara någon slags stöd. Marknaden står och väger. Förrförra veckans WASDE-rapport och FAO/AMIS-rapport pekade på minskande utgående lager för 2014/15 och det borde ge motiv för att i vart fall inte handla ner priset ytterligare.

Kaffe

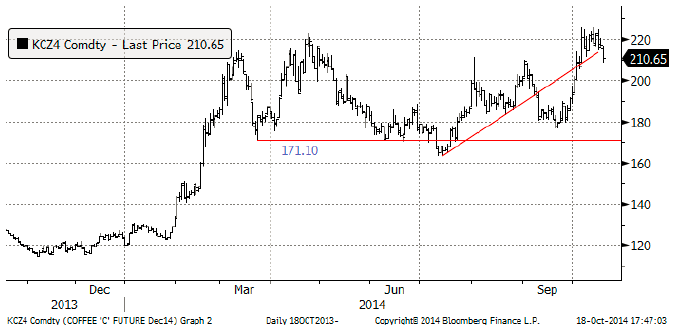

Vi har som läsarna kunnat förstå, sett med stor skepsis på prisuppgången till 220 cent per pund i kaffet (KCZ4). Fundamentalt sett finns ett stort produktionsöverskott som skapades vid förra prisuppgången i början på 10-talet. Detta produktionsöverskott hann inte rationaliseras bort innan torkan i Braslien slog till i januari och februari i år och fick priset att stiga. Det finns alltså fortfarande allt för stora arealer av kaffebuskar. Många av dem är dessutom nyplanterade. Det gäller inte bara i Brasilien, utan i Colombia och stora delar av Mellanamerika, där omfattande roja-angrepp föranlett omplantering av upp till 40% av arealen med nya resistenta sorter. Eftersom det tar två år innan en nyplanterad kaffebuske börjar ge avkastning och sedan har en ekonomisk livslängd på upp emot 20 år, finns alltså ett stort fundamentalt produktionsöverskott. Det som fått priset att stiga nu är naturligtvis att det även under augusti och september varit extremt torrt i Brasilien. Kaffebuskarna är mycket känsliga för torka i oktober, när blomningen sker. Som vi sett ovan under Odlingsväder, väntas dock nu mer regn än normalt, framförallt i Minas Gerais, den delstat som producerar mest kaffe i Brasilien. Det är sannolikt det som ligger bakom det stora prisfallet på ICE i New York i fredags. Tekniskt utlöste prisfallet en säljsignal eftersom en stödlinje bröts. Priset stängde på 210.65 cent och bör kunna falla åtminstone ner till 200 cent och kanske med lite tid ända ner till 180 cent. Det bör komma rapporter från Brasilien om hur blomningen gått och detta blir utslagsgivande för prisutvecklingen på kort sikt.

Vi rekommenderar neutral position i kaffe.

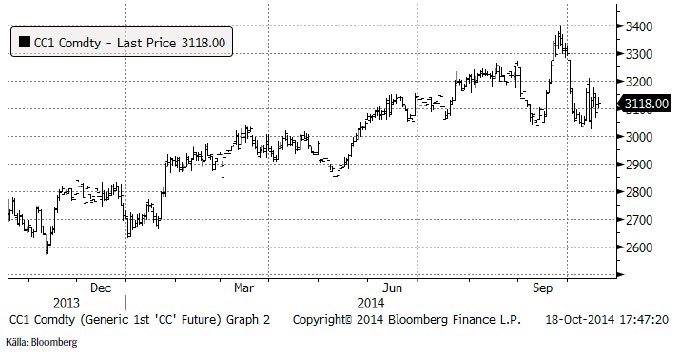

Kakao

Den internationella kakao-organisationen ICCO sade i fredags att ”Current international cocoa prices seem to have factored in the Ebola issue and in the absence of a major negative development, we do not expect significant disruption of the market in the medium term”. ICCO tillägger att produktionen i de av sjukdomen drabbade länderna Guinea, Liberia och Sierra Leone, uppgår till 0.7% av den globala produktionen av kakao.

Medan USA gjorde det mesta fel vid sitt första sjukdomsfall, gjorde Nigeria allt rätt och har inte haft något nytt fall på över 40 dagar. Elfenbenskusten, som står för 40% av global produktion av kakao, har ännu inte haft något sjukdomsfall. Skörden börjar nu och man kommer naturligtvis att försöka skeppa iväg så mycket som möjligt av den, så fort som möjligt.

Fundamentalt borde priset gå ner. Elfenbenskusten får en rekordskörd i år och priset är i ett historiskt perspektiv mycket högt, men det finns en naturlig oro, förstås.

Vi behåller positionen i SHORT KAKAO A S.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

OPEC+ will have to make cuts before year end to stay credible

Falling 8 out of the last 10 days with some rebound this morning. Brent crude fell 0.7% yesterday to USD 65.63/b and traded in an intraday range of USD 65.01 – 66.33/b. Brent has now declined eight out of the last ten days. It is now trading on par with USD 65/b where it on average traded from early April (after ’Liberation day’) to early June (before Israel-Iran hostilities). This morning it is rebounding a little to USD 66/b.

Russia lifting production a bit slower, but still faster than it should. News that Russia will not hike production by more than 85 kb/d per month from July to November in order to pay back its ’production debt’ due to previous production breaches is helping to stem the decline in Brent crude a little. While this kind of restraint from Russia (and also Iraq) has been widely expected, it carries more weight when Russia states it explicitly. It still amounts to a total Russian increase of 425 kb/d which would bring Russian production from 9.1 mb/d in June to 9.5 mb/d in November. To pay back its production debt it shouldn’t increase its production at all before January next year. So some kind of in-between path which probably won’t please Saudi Arabia fully. It could stir some discontent in Saudi Arabia leading it to stay the course on elevated production through the autumn with acceptance for lower prices with ’Russia getting what it is asking for’ for not properly paying down its production debt.

OPEC(+) will have to make cuts before year end to stay credible if IEA’s massive surplus unfolds. In its latest oil market report the IEA estimated a need for oil from OPEC of 27 mb/d in Q3-25, falling to 25.7 mb/d in Q4-25 and averaging 25.7 mb/d in 2026. OPEC produced 28.3 mb/d in July. With its ongoing quota unwind it will likely hit 29 mb/d later this autumn. Staying on that level would imply a running surplus of 3 mb/d or more. A massive surplus which would crush the oil price totally. Saudi Arabia has repeatedly stated that OPEC+ it may cut production again. That this is not a one way street of higher production. If IEA’s projected surplus starts to unfold, then OPEC+ in general and Saudi Arabia specifically must make cuts in order to stay credible versus what it has now repeatedly stated. Credibility is the core currency of Saudi Arabia and OPEC(+). Without credibility it can no longer properly control the oil market as it whishes.

Reactive or proactive cuts? An important question is whether OPEC(+) will be reactive or proactive with respect to likely coming production cuts. If reactive, then the oil price will crash first and then the cuts will be announced.

H2 has a historical tendency for oil price weakness. Worth remembering is that the oil price has a historical tendency of weakening in the second half of the year with OPEC(+) announcing fresh cuts towards the end of the year in order to prevent too much surplus in the first quarter.

Analys

What OPEC+ is doing, what it is saying and what we are hearing

Down 4.4% last week with more from OPEC+, a possible truce in Ukraine and weak US data. Brent crude fell 4.4% last week with a close of the week of USD 66.59/b and a range of USD 65.53-69.98/b. Three bearish drivers were at work. One was the decision by OPEC+ V8 to lift its quotas by 547 kb/d in September and thus a full unwind of the 2.2 mb/d of voluntary cuts. The second was the announcement that Trump and Putin will meet on Friday 15 August to discuss the potential for cease fire in Ukraine (without Ukraine). I.e. no immediate new sanctions towards Russia and no secondary sanctions on buyers of Russian oil to any degree that matters for the oil price. The third was the latest disappointing US macro data which indicates that Trump’s tariffs are starting to bite. Brent is down another 1% this morning trading close to USD 66/b. Hopes for a truce on the horizon in Ukraine as Putin meets with Trump in Alaska in Friday 15, is inching oil lower this morning.

Trump – Putin meets in Alaska. The potential start of a process. No disruption of Russian oil in sight. Trump has invited Putin to Alaska on 15 August to discuss Ukraine. The first such invitation since 2007. Ukraine not being present is bad news for Ukraine. Trump has already suggested ”swapping of territory”. This is not a deal which will be closed on Friday. But rather a start of a process. But Trump is very, very unlikely to slap sanctions on Russian oil while this process is ongoing. I.e. no disruption of Russian oil in sight.

What OPEC+ is doing, what it is saying and what we are hearing. OPEC+ V8 is done unwinding its 2.2 mb/d in September. It doesn’t mean production will increase equally much. Since it started the unwind and up to July (to when we have production data), the increase in quotas has gone up by 1.4 mb/d, while actual production has gone up by less than 0.7 mb/d. Some in the V8 group are unable to increase while others, like Russia and Iraq are paying down previous excess production debt. Russia and Iraq shouldn’t increase production before Jan and Mar next year respectively.

We know that OPEC+ has spare capacity which it will deploy back into the market at some point in time. And with the accelerated time-line for the redeployment of the 2.2 mb/d voluntary cuts it looks like it is happening fast. Faster than we had expected and faster than OPEC+ V8 previously announced.

As bystanders and watchers of the oil market we naturally combine our knowledge of their surplus spare capacity with their accelerated quota unwind and the combination of that is naturally bearish. Amid this we are not really able to hear or believe OPEC+ when they say that they are ready to cut again if needed. Instead we are kind of drowning our selves out in a combo of ”surplus spare capacity” and ”rapid unwind” to conclude that we are now on a highway to a bear market where OPEC+ closes its eyes to price and blindly takes back market share whatever it costs. But that is not what the group is saying. Maybe we should listen a little.

That doesn’t mean we are bullish for oil in 2026. But we may not be on a ”highway to bear market” either where OPEC+ is blind to the price.

Saudi OSPs to Asia in September at third highest since Feb 2024. Saudi Arabia lifted its official selling prices to Asia for September to the third highest since February 2024. That is not a sign that Saudi Arabia is pushing oil out the door at any cost.

Saudi Arabia OSPs to Asia in September at third highest since Feb 2024

Analys

Breaking some eggs in US shale

Lower as OPEC+ keeps fast-tracking redeployment of previous cuts. Brent closed down 1.3% yesterday to USD 68.76/b on the back of the news over the weekend that OPEC+ (V8) lifted its quota by 547 kb/d for September. Intraday it traded to a low of USD 68.0/b but then pushed higher as Trump threatened to slap sanctions on India if it continues to buy loads of Russian oil. An effort by Donald Trump to force Putin to a truce in Ukraine. This morning it is trading down 0.6% at USD 68.3/b which is just USD 1.3/b below its July average.

Only US shale can hand back the market share which OPEC+ is after. The overall picture in the oil market today and the coming 18 months is that OPEC+ is in the process of taking back market share which it lost over the past years in exchange for higher prices. There is only one source of oil supply which has sufficient reactivity and that is US shale. Average liquids production in the US is set to average 23.1 mb/d in 2025 which is up a whooping 3.4 mb/d since 2021 while it is only up 280 kb/d versus 2024.

Taking back market share is usually a messy business involving a deep trough in prices and significant economic pain for the involved parties. The original plan of OPEC+ (V8) was to tip-toe the 2.2 mb/d cuts gradually back into the market over the course to December 2026. Hoping that robust demand growth and slower non-OPEC+ supply growth would make room for the re-deployment without pushing oil prices down too much.

From tip-toing to fast-tracking. Though still not full aggression. US trade war, weaker global growth outlook and Trump insisting on a lower oil price, and persistent robust non-OPEC+ supply growth changed their minds. Now it is much more fast-track with the re-deployment of the 2.2 mb/d done already by September this year. Though with some adjustments. Lifting quotas is not immediately the same as lifting production as Russia and Iraq first have to pay down their production debt. The OPEC+ organization is also holding the door open for production cuts if need be. And the group is not blasting the market with oil. So far it has all been very orderly with limited impact on prices. Despite the fast-tracking.

The overall process is nonetheless still to take back market share. And that won’t be without pain. The good news for OPEC+ is of course that US shale now is cooling down when WTI is south of USD 65/b rather than heating up when WTI is north of USD 45/b as was the case before.

OPEC+ will have to break some eggs in the US shale oil patches to take back lost market share. The process is already in play. Global oil inventories have been building and they will build more and the oil price will be pushed lower.

A Brent average of USD 60/b in 2026 implies a low of the year of USD 45-47.5/b. Assume that an average Brent crude oil price of USD 60/b and an average WTI price of USD 57.5/b in 2026 is sufficient to drive US oil rig count down by another 100 rigs and US crude production down by 1.5 mb/d from Dec-25 to Dec-26. A Brent crude average of USD 60/b sounds like a nice price. Do remember though that over the course of a year Brent crude fluctuates +/- USD 10-15/b around the average. So if USD 60/b is the average price, then the low of the year is in the mid to the high USD 40ies/b.

US shale oil producers are likely bracing themselves for what’s in store. US shale oil producers are aware of what is in store. They can see that inventories are rising and they have been cutting rigs and drilling activity since mid-April. But significantly more is needed over the coming 18 months or so. The faster they cut the better off they will be. Cutting 5 drilling rigs per week to the end of the year, an additional total of 100 rigs, will likely drive US crude oil production down by 1.5 mb/d from Dec-25 to Dec-26 and come a long way of handing back the market share OPEC+ is after.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanStargate Norway, AI-datacenter på upp till 520 MW etableras i Narvik

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKina har ökat sin produktion av naturgas enormt, men konsumtionen har ökat ännu mer