Analys

SEB – Råvarukommentarer, 17 juni 2013

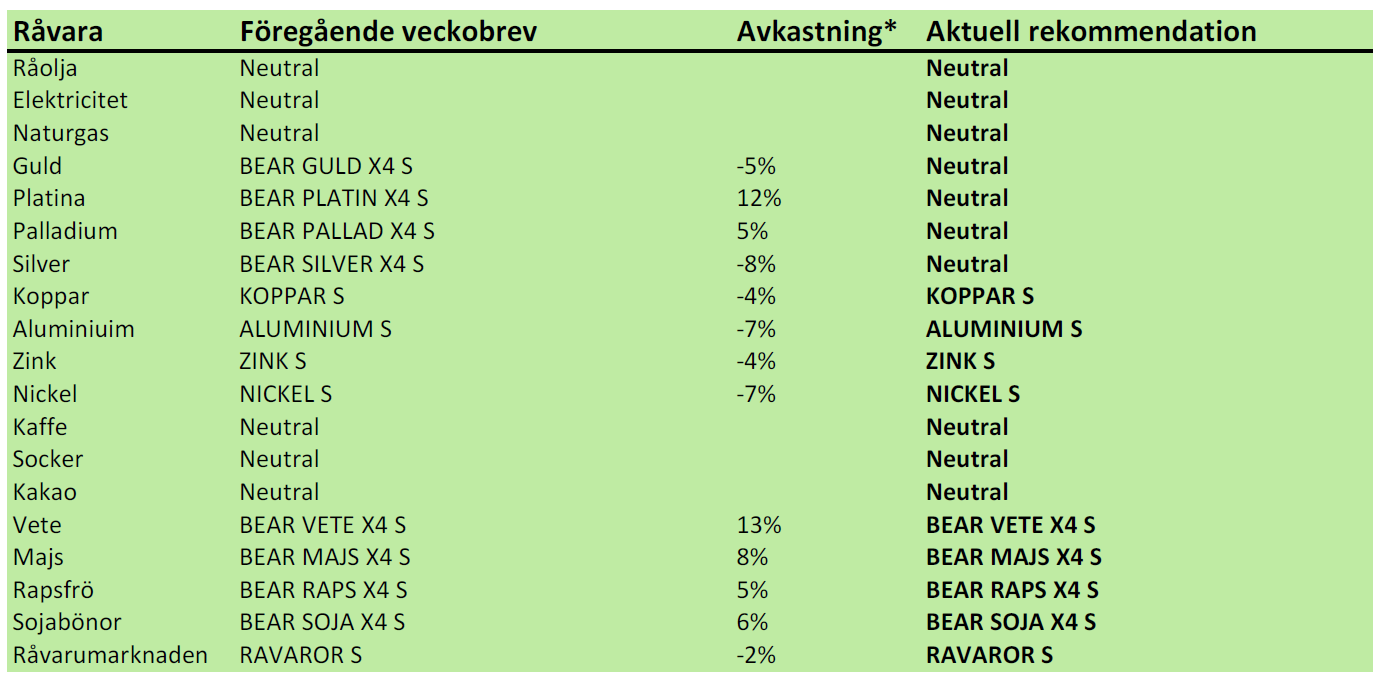

Rekommendationer

*) Avkastningen avser 1:1 råvarucertifikat där de ingår i rekommendationen. I den aktuella tabellen ovan har jag tagit prisförändringen den senaste veckan sedan det förra veckobrevet publicerades.

Inledning

Vi går från sälj till neutral rekommendation alla ädelmetaller i det här veckobrevet. USDA har rapporterat om produktion och efterfrågan på spannmål. En stor del av det här veckobrevet handlar om det. Priserna på basmetaller är nedtryckta i det “fundamentala golvet” och kan vara köpvärda på längre sikt. Socker tvärvände uppåt i fredags, utan att vi kunnat hitta någon annan anledning än att när alla var sålda, fanns risken att priset skulle gå upp.

Råolja – Brent

Vi börjar nu närma oss det tredje kvartalet, som säsongsmässigt brukar vara en stark månad för oljepriset. I fredags bröt priset upp genom motståndet på 105 dollar och steg då ögonblickligen med 30 cent och fortsatte sedan upp till över 106 dollar.

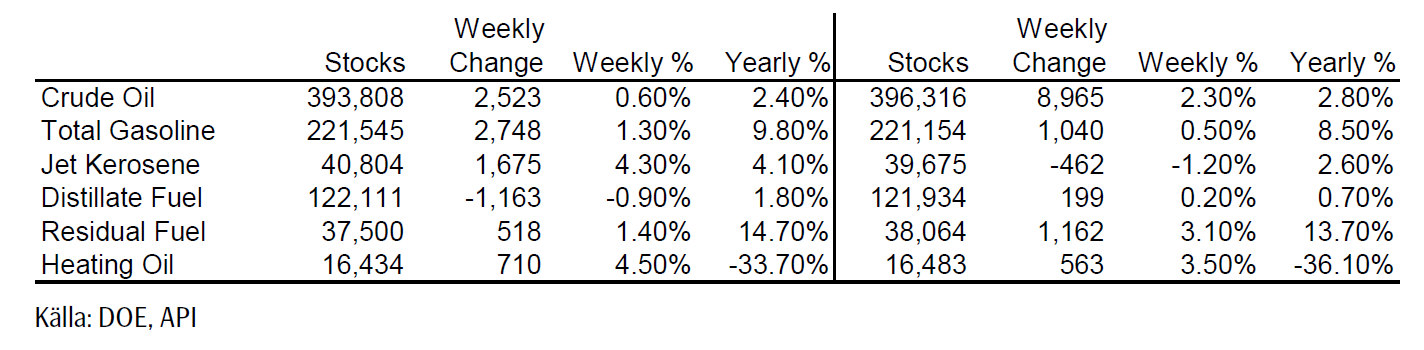

Lagren och lagerförändringarna i USA den senaste rapportveckan ser vi nedan, enligt Department of Energy och American Petroleum Institute.

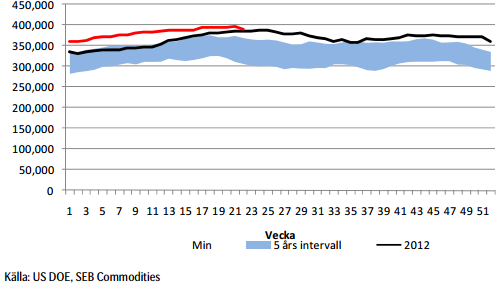

Nedan ser vi amerikanska råoljelager enligt DOE i tusen fat. Den svarta kurvan är 2012 års lagernivåer vecka för vecka och den lilla röda linjen är 2013 års nivå.

Importen fortsätter att hålla sig under förra årets nivå.

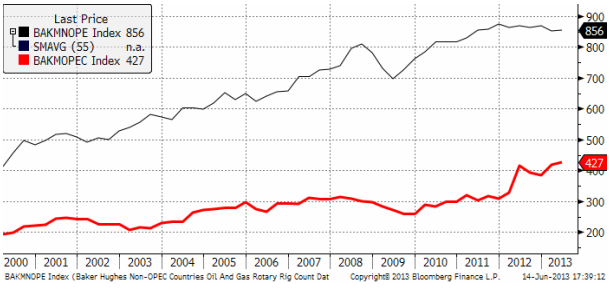

Det är intressant att notera att antalet borriggar utanför OPEC har legat stabilt mellan 800 och 900 sedan 2010. Antalet borriggar i oljerika OPEC har däremot ökat från 250 till 427 under samma tid. Prognosen är att OPEC:s reservkapacitet ska öka betydligt de kommande åren, även om produktionen just nu är mindre än tidigare, t ex i Libyen, som producerar mindre än 1 miljon fat om dagen. Innan Kadaffi-regimen föll producerade landet 1.7 miljoner fat om dagen.

I borrigg-datat ser vi kanske en trendvändning, eftersom man i Mellanöstern kan utvinna olja till en kostnad betydligt under dagens marknadspris.

Vår vy är neutral till positiv. Det kan i det korta perspektivet komma en uppgång.

Elektricitet

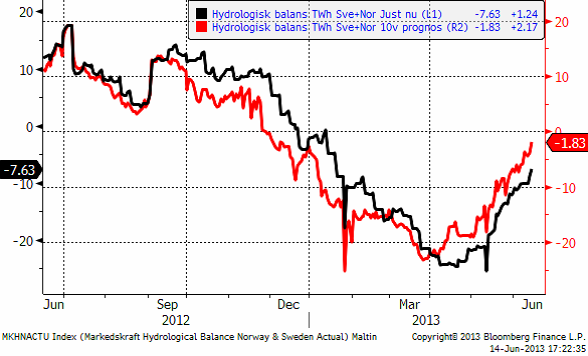

Förra veckan slutade i baisse och den har fortsatt hela veckan. Tredje kvartalets terminskontrakt, som vi ser i kursgrafen nedan, föll ner från 40 euro per MWh till 37.58 vid stängning i fredags. Bakom ligger en fortsatt återhämtning av den hydrologiska balansen, där underskottet om 10 veckor av Markedskraft väntas visa på ett underskott mot det normala så här års på endast 1 TWh.

Hydrologisk balans har fortsatt att stiga, som vi ser i nedanstående diagram.

Utsläppsrätter har fortsatt att återhämta förlorad mark och har nu stigit till 4.70 euro per ton koldioxid. I april handlades rätterna som lägst till 2.46 euro för ”leverans” i december.

Priset har kommit ner så pass att det börjar bli intressant att köpa el, men rekommendationen blir än så länge ”neutral”.

Naturgas

Naturgaspriset har den senaste veckan konsoliderat sig kring 3.80 dollar per MMBtu.

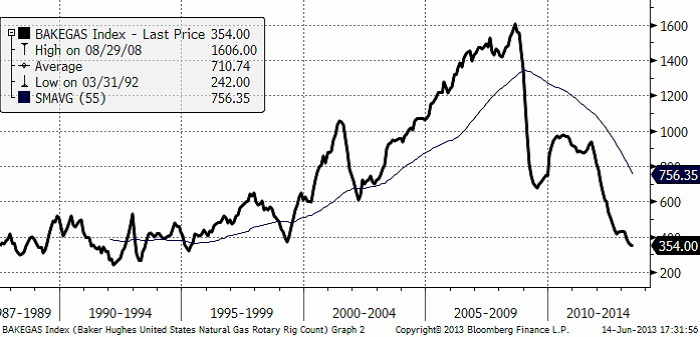

Antalet borriggar i USA för gas har enligt Baker Hughes minskat till den lägsta nivån sedan 1995. Antalet var oförändrat på 354 riggar i veckan, samma som veckan innan.

IEA rapporterar att de två kärnreaktorer som står still vid San Onofre i Kalifornien kommer att ersättas med naturgas. Det är ännu ett tecken på att gasen tar marknadsandelar i USA. Baker Hughes Rig Count data visar att antalet borr-riggar för gas ligger kvar nära 18-årslägsta som noterades den 10 maj. Orsaken till detta ointresse är det låga priset och för att produktionen ökar ändå. EIA räknar med att år 2013 blir det sjätte året på raken med rekordproduktion av naturgas i USA.

Guld och Silver

Guldpriset har stabiliserat sig den senaste veckan. Jag väntade mig ett nytt prisfall, men det uteblev. Vi ser istället att en triangelformation har bildats. Formen på den, med en brantare motståndslinje (den övre) än den undre, talar för att utbrottet från triangeln blir uppåt, baserat på erfarenhet. När så många kommentatorer och ”analytiker” är negativa till guldets framtida prisutveckling, skulle det inte heller förvåna om priset rör sig i motsatt riktning, dvs uppåt. Vi väljer därför att kliva av våra korta positioner och vara neutrala.

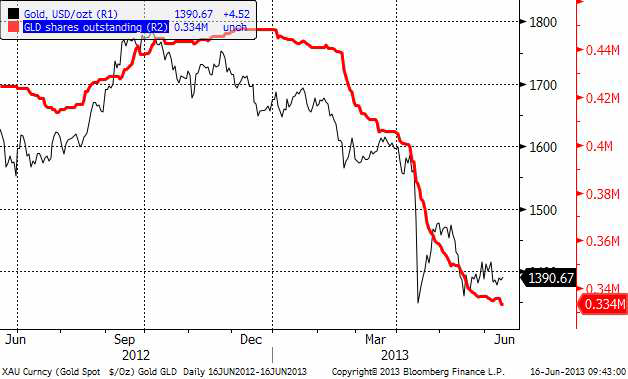

Investerare fortsätter att likvidera sina innehav av Gold Spiders, som vi ser nedan.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Stödet på 22 dollar bröts i för en vecka sedan och det indikerade ett prisfall ner mot 20 dollar. Detta har ännu inte inträffat. Marknaden är förvånansvärt stark, trots allt. Vi ser att motståndslinjen ligger precis ovanför dagens kursnivå. Om investerarnas förtroende återvänder, kan motståndet brytas och vi få ett slut på den fallande pristrenden.

I det här läget, där vi huvudsakligen tror att trenden är nedåt, men vi inte är riktigt säkra, så väljer vi att gå över till neutral position.

Platina & Palladium

Platina föll tillbaka ordentligt i veckan som gick, vilket ökade värdet på BEAR PLATIN X4 S, som vi rekommenderat köp av. Priset har nu kommit ner en bit, men platina har fallit väsentligt mycket mindre än guld och silver. Kanske på goda grunder, men vi väljer i alla fall att gå över till neutral rekommendation.

Palladium föll kraftigt i torsdags. Prisfallet hejdades på samma nivå som prisfallet i slutet av maj bottnade på. Uppenbarligen finns det köpare som tycker att den nivån är svår att motstå. Uppgången från botten i april slutade lägre än toppnoteringarna i mars och april, vilket är ett svaghetstecken. Palladium ligger på en mycket högre nivå än de andra ädelmetallerna, om man tittar på historiska relationer. Trots att prisfallet kortsiktigt har hejdats, är den lite längre trenden försvagad. Jag tror att vi får se ”sidledes” rörelse den närmaste tiden, och då blir rekommendationen att inta neutral position. Vi går alltså ur BEAR PALLAD X4 S.

Basmetaller

Råvarorna gick åt olika håll. Det svårt att utläsa något entydigt mönster just nu. Eurodollarn är stark, vilket innebär svag dollar vilket brukar vara positivt för dollarnoterade råvaror. Oljan svarar på den faktorn, och i viss mån de som verkligen ska göra det, d.v.s. ädelmetallerna. Men också där är det blandat med uppgångar för guld och silver medan Platinametallerna faller tillbaka.

Det senare kan vara en effekt av deras karaktär av att delvis betraktas som industrimetaller. Nickel och aluminium drabbades av kraftiga prisfall, minus ca 4 %. Zink och koppar höll sig bättre med nedgångar kring 1,5 % – den senare understödd av produktionsstoppet vid Grassberggruvan i Indonesien. Förra helgens batteri av industridata från Kina med lägre import och export, investeringar, utlåning och investeringar – satte stämningsläget direkt på måndag morgon.

Koppar

Om vi ser på koppar isolerat, är egentligen nyhetsflödet ganska ”positivt” i den bemärkelsen att utbudet riskerar att påverkas negativt de kommande månaderna. Det finns risk att det blir ”tight”, åtminstone tillfälligt. Grassberggruvan deklarerade force majeure för alla kopparleveranser under veckan. Gruvan är, på order av den Indonesiska regeringen, stängd för översyn efter en rad dödsolyckor på senare tid. Ett jordskred tidigare under året vid den stora Binghamgruvan i Utah US, är stängd sedan flera månader. Bristen är inte lika stor på koppar som för några år sedan, men utbudsstörningarna riskerar att få effekt, om de blir långvariga. Kinas importsiffror från förra månaden (som kunde läsas på skärmarna måndag morgon) visar ett ökat intag av koppar. Delvis är det en eftersläpande säsongseffekt efter det kinesiska nyåret, men icke desto mindre en positiv information till marknaden. Det ryktas samtidigt att regeringen är ute och sonderar för att öka de strategiska inköpen (historiskt har Kina varit stor köpare när priset dippar under $7000). Som vi skrivit tidigare har vi haft kopparn under bevakning för att gå från neutral till köp. Tekniskt sett har vi bedömt förutsättningarna som goda för kortsiktig uppgång. Trots de senaste veckornas tveksamhet, tar vi fasta på indikationer att det negativa stämningsläget kring koppar håller på att svänga om. Som vi skrivit tidigare tyder mycket på att lagren i Kina har betats av, och att avmattningen av importen är relativt snart övergående (vilket veckans siffra tyder på – se graf).

Kinas kopparimport (1000-tals ton)

De två senaste veckornas svaga utveckling sätter kopparn i ett mer neutralt läge i en sidledes trend. Avvaktan kan nu vara på sin plats. Om priset faller under $7000, är det köpläge igen, framför allt om vi når nivåer kring $6800 igen.

Vi förväntar oss fortsatt hög volatilitet. Vår kortsiktiga bedömning talar för uppsidan och vi rekommenderar därför köp av BULL KOPPAR X2 S eller X4 S.

Aluminium

Priset har nu ”testat” stödnivåerna vid $1810-20 vid ett flertal tillfällen, och lyckats studsa upp. Det är ett styrketecken. Vi ser fysiska aktörer som går in och täcker in framtida konsumtion via terminsköp vid varje dipp. Tekniskt orienterade fonder har tidigare sålt vid varje uppställ. För två veckor sedan bröts mönstret. Istället började finansiella aktörer att köpa tillbaka kortpositioner i stora kvantiteter. Förra fredagens stängning över $1900, med ett bekräftat brott ur triangelformationen i kombination med starka Kinasiffror, gav förutsättningar för fortsatt uppgång på kort sikt, i första hand upp till $1950-nivån (vilket också materialiserades med råge). Veckans utveckling är ett tecken på att det är för tidigt att se den stora vändningen för aluminium. Lagren är för stora än så länge och det tar tid att ”beta av”. Vi ser ändå långsiktiga tecken på att marknaden dock succesivt håller på att bottna ur. Högkostnadsproducenterna, framför allt i Kina, förväntas minska utbudet (ännu mer) om priset långvarigt stannar på nuvarande nivåer. Den största aluminiumproducenten Chalco, annonserade i förra veckan att de stänger ytterligare produktionskapacitet motsvarande 380 tton.

Långsiktigt är nivån väldigt intressant för kontraktet Aluminium S (utan hävstång). Kortsiktigt är ett kontrakt med hävstång intressant, med potential inom trendkanalen.

Zink

Situationen för zink påminner om den för aluminium, både fundamentalt och tekniskt. Vi bedömer zinken som ”billig” ur ett kostnadsperspektiv och nuvarande nivåer är mycket intressanta på lite längre sikt (6-12 månader). I det perspektivet är Zink S (utan hävstång) att föredra.

Nickel

Nickel uppvisar förnyad svaghet. Priset bröt igenom stödet vid $14600, vilket lockade fram nya volymer och förnyat säljtryck. Priset nådde som lägst $14055, den lägsta nivån sedan juli 2009. Den relativa svagheten för nickel känns obefogad, och risken för de som har sålt på termin ökar. Det behövs inte mycket för att ”trigga” ännu ett s.k. short covering rally.

Trots väldigt goda efterfrågeutsikter på sikt, där den rostfria- och specialstålproduktionen förväntas öka med fortsatt utbyggnad av olje- och gasproduktion och specialstål till flygindustrin, ”lider” nickelmarknaden av ett överskott. Produktionstekniken av s.k. Nickel Pig Iron i Kina har utvecklats med s.k. Rotary Kiln Electric Furnaces (RKEF) teknik, vilken i genomsnitt sänker hela kostnadskurvan. Samtidigt får högkostnadsproducenterna i gruvledet problem på nuvarande nivåer. Vi har tidigare rapporterat om produktionsneddragningar i Australien, och det förväntas komma mer.

Effekten av RKEF-tekniken riskerar att flytta ner nivån där utbudsminskningarna verkligen får effekt. Priset har brutit viktiga stödnivåer, och vi får gå tillbaka till juli 2009 för att hitta lägre priser. I det perspektivet kommer nästa stora stödnivå in kring $14000. I veckan nådde vi nästa dit (14055 som lägst). Nivåerna är mycket attraktiva på 6-12 månaders sikt. I det perspektivet är Nickel S (utan hävstång) att föredra.

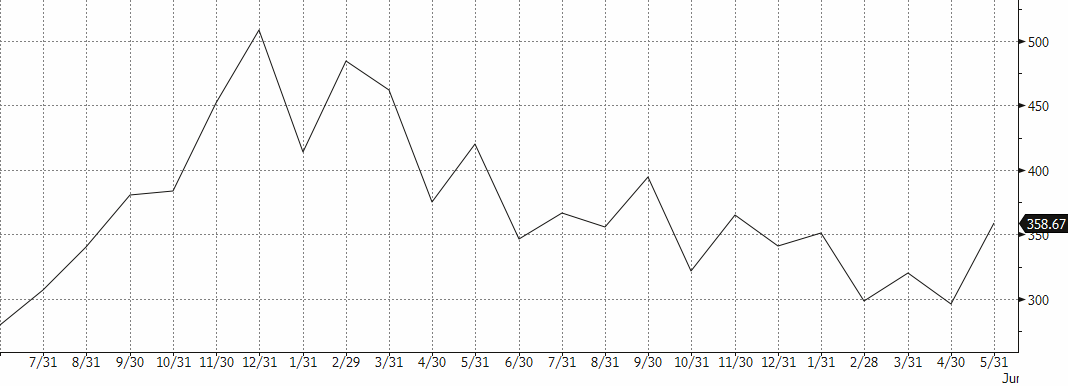

Nickel från juni 2012

Nickel från juni 2008

Kaffe

Kaffepriset tog ett steg ner för en vecka sedan och har sedan hållit sig stabilt. Priset börjar närma sig bottennivåer, men vi avvaktar till dess vi ser tecken på att trenden har vänt. Brasilianska kaffebönder rapporteras ha det allt värre, där många gör förluster på dagens priser.

Socker

Priset på socker tvärvände uppåt i fredags utan att vi kunde hitta någon bra fundamental anledning till detta. Det som nämns är att ”alla” var sålda terminer och att någon och sedan allt fler började stänga dessa. Rörelsen ser dock signifikant ut ur ett tekniskt perspektiv. Kanske är det så att marknaden börjar närma sig en botten.

Vi fortsätter med neutral rekommendation till dess bilden klarnar något.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

Analys

Brent crude sticks around $66 as OPEC+ begins the ’slow return’

Brent crude touched a low of USD 65.07 per barrel on Friday evening before rebounding sharply by USD 2 to USD 67.04 by mid-day Monday. The rally came despite confirmation from OPEC+ of a measured production increase starting next month. Prices have since eased slightly, down USD 0.6 to around USD 66.50 this morning, as the market evaluates the group’s policy, evolving demand signals, and rising geopolitical tension.

On Sunday, OPEC+ approved a 137,000 barrels-per-day increase in collective output beginning in October – a cautious first step in unwinding the final tranche of 1.66 million barrels per day in voluntary cuts, originally set to remain off the market through end-2026. Further adjustments will depend on ”evolving market conditions.” While the pace is modest – especially relative to prior monthly hikes – the signal is clear: OPEC+ is methodically re-entering the market with a strategic intent to reclaim lost market share, rather than defend high prices.

This shift in tone comes as Saudi Aramco also trimmed its official selling prices for Asian buyers, further reinforcing the group’s tilt toward a volume-over-price strategy. We see this as a clear message: OPEC+ intends to expand market share through steady production increases, and a lower price point – potentially below USD 65/b – may be necessary to stimulate demand and crowd out higher-cost competitors, particularly U.S. shale, where average break-evens remain around WTI USD 50/b.

Despite the policy shift, oil prices have held firm. Brent is still hovering near USD 66.50/b, supported by low U.S. and OECD inventories, where crude and product stocks remain well below seasonal norms, keeping front-month backwardation intact. Also, the low inventory levels at key pricing hubs in Europe and continued stockpiling by Chinese refiners are also lending resilience to prices. Tightness in refined product markets, especially diesel, has further underpinned this.

Geopolitical developments are also injecting a slight risk premium. Over the weekend, Russia launched its most intense air assault on Kyiv since the war began, damaging central government infrastructure. This escalation comes as the EU weighs fresh sanctions on Russian oil trade and financial institutions. Several European leaders are expected in Washington this week to coordinate on Ukraine strategy – and the prospect of tighter restrictions on Russian crude could re-emerge as a price stabilizer.

In Asia, China’s crude oil imports rose to 49.5 million tons in August, up 0.8% YoY. The rise coincides with increased Chinese interest in Russian Urals, offered at a discount during falling Indian demand. Chinese refiners appear to be capitalizing on this arbitrage while avoiding direct exposure to U.S. trade penalties.

Going forward, our attention turns to the data calendar. The EIA’s STEO is due today (Tuesday), followed by the IEA and OPEC monthly oil market reports on Thursday. With a pending supply surplus projected during the fourth quarter and into 2026, markets will dissect these updates for any changes in demand assumptions and non-OPEC supply growth. Stay tuned!

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September