Analys

SEB – Råvarukommentarer, 16 december 2013

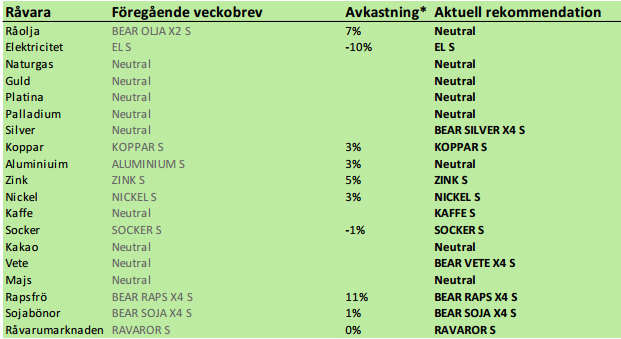

Rekommendationer

*) Avkastningen anges för 1:1 certifikaten där både BULL och 1:1 certifikat är angivna.

Allmän uppföljning och bakgrund

Olja och el föll i veckan som gick, medan amerikansk naturgas steg. Soja, majs och vete föll efter den serie av höjda produktionsestimat som kommit. Socker föll, men kaffe steg. Basmetallerna steg alla. Guld och silver rörde sig sidledes, i avvaktan på veckans FED-möte, som allt fler tror kommer att ge besked om att ”tapering” av QE inleds.

Vi har några rekommendationsändringar också. Vi går över till neutral på aluminium från den kortsiktiga köprekommendationen. Vi går över till neutral på olja från sälj och vi gör över till sälj på vete från neutral. Silver går över från neutral till en kortisktig säljrekommendation på. Kaffe går vi efter lång väntan över till köprekommendation på. Mars-terminen stängde över tidigare toppar på 115 cent i fredags och vi går över till köprekommendation med målkursen 130 cent.

Nästa veckobrev kommer ut i januari och vi önskar alla läsare en God Jul och Gott Nytt År 2014!

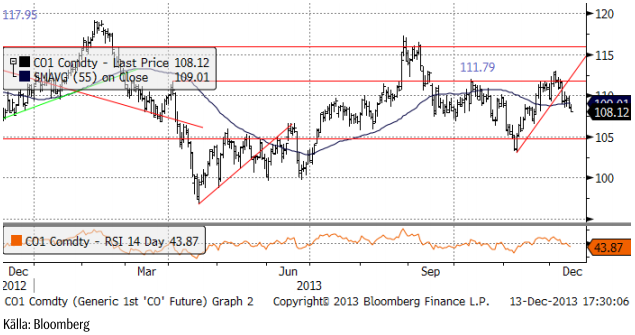

Råolja – Brent

Oljepriset sjönk förra veckan från 111.6 dollar till drygt 108 dollar. Den tekniska stödlinjen bröts och det borde finnas ytterligare lite till att hämta på nedsidan innan det är dags att gå ur BEAR OLJA X2 S, som vi rekommenderade förra veckan. Snart är det dags att återgå till OLJA S, som är en långsiktig position som tjänar pengar huvudsakligen på rabatten i terminsmarknaden för olja. Dock har backwardation minskat den senaste tiden och är nu endast 3% på årsbasis. Man bör alltså avvakta med köp av OLJA S.

I måndags fattade Mexikos parlament det väntade beslutet om att liberalisera och modernisera sin petroleumlagstiftning, inklusive en sänkning av produktionsskatten. Presidenten väntar sig en produktionsökning från dagens 2.5 mbpd till 3.5 mbpd inom några år, men det låter i våra öron orealistiskt.

Libyens regering har meddelat att alla landets oljehamnar ska vara öppna från och med den 15 december. Libyen producerar idag (utan alla oljehamnar i drift) 250,000 bpd. Maxproduktionen är 1.5 mbpd och det är regeringens målsättning att nå dit. Vi tror att landet visserligen kommer att göra sitt bästa, men man har inte löst några strukturella problem, det som legat bakom produktionsbortfallet. Libyen är fortfarande ett klan-samhälle, där människors lojalitet i första hand är till den egna klanen.

Iran har en ”interrim deal” med världssamfundet, men uppgörelsen måste ratificeras av USA:s kongress och av högste ledaren i Iran. Produktionen har hittills i år legat på 2.6 mbpd och exporten på 1.1 mbpd och kommer förmodligen att göra det en bit in på nästa år. USA är naturligtvis oroligt för att Iran ska producera och exportera mer, samtidigt som landet inte avvecklar sitt kärnvapenprogram. Iran var det första land som engelsmännen hittade olja i, vid början av 1900-talet. Anglo Persian var starten till det som idag är BP. Fortfarande finns stora reserver och resurser i landet.

Primus motor på efterfrågesidan, Kina, väntas öka sin oljekonsumtion med 0.5 mbpd nästa år. Samtidigt ser vi alltså att länder som Mexico, Libyen och Iran var och en för sig har potential att mätta den efterfrågeökningen, även om det inte är sannolikt att någon av dem faktiskt gör det. Men tillsammans har de goda möjligheter att göra det.

Det mest iögonfallande med Kinas ekonomi just nu är att osäkra fordringar ökar i Kinas banksystem. Det finns en risk för en krasch i Kina. Vi ser i och för sig, som nämnt ovan, att konsumtionen växer, inte minst oljekonsumtionen.

Exxon Mobile publicerade nyligen sin långsiktiga energy outlook. De är positiva till möjligheterna att kraftigt öka produktionen av olja, men fram emot 2030 tror de att OPEC-oljan återigen växer i betydelse, eftersom OPEC sitter på så stora reserver av olja. Vi noterar dock att den här prognosen inte i det avseendet skiljer sig från en mycket stor mängd tidigare prognoser om framtida produktion. Nästan alla sådana prognoser har förutspått en minskning av produktionen någonstans inne i framtiden, men det har aldrig blivit så. Ny teknik har sänkt kostnaderna och gjort tidigare olönsamma resurser till utvinningsbara reserver.

En sak som inte påverkar oljepriset, men som kommer att prägla marknaden, framförallt i Europa de närmaste åren, är en närmast total utslagning av raffinaderier i Europa. En stor del av kostnaden för ett raffinaderi är energin som går åt vid processen. USA har därvid tillgång till gas till en tredjedel av priset i Europa och billig elektricitet. För Sveriges del är detta bekymmersamt, eftersom en av Sveriges största exportprodukter är petroleumprodukter. Raffinaderierna i EU är dessutom gamla och enkla, medan de nya stora raffinaderierna i Asien är väsentligt mycket mer effektiva.

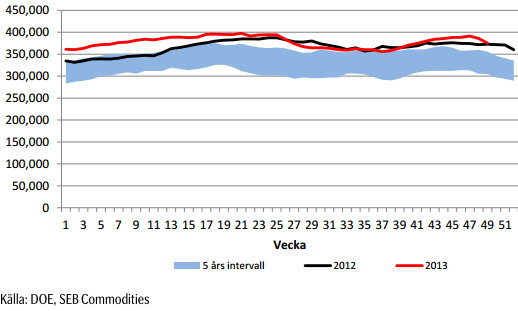

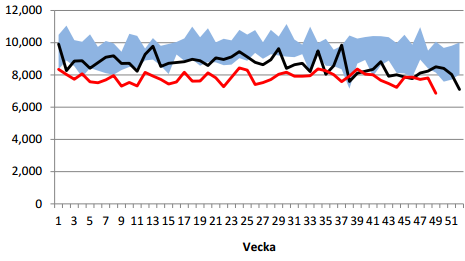

Ser vi till DOE-statistiken i veckan, ser vi att USA kom över 7000 mbp per konsumtion i november för första gången sedan 2008.

I onsdagens DOE-rapport föll råoljelagren fortsatt och ligger nu på samma nivå som för ett år sedan.

Anledningen till de lägre lagren i veckan var dock inte ökad konsumtion, utan väsentligt lägre import. Importen var på den lägsta nivån i år. Därmed var den på den lägsta nivån på åtminstone 7 år (sannolikt på mycket längre tid än så, men jag har inte kollat upp den saken).

Vi lutar fortsatt åt att det kan finnas potential för ytterligare nedgång i oljepriset, men man bör inte dra sig för att gå ur BEAR OLJA X2 S och lägga sig neutral.

Elektricitet

Elpriset klappade ihop fullständigt i veckan som gick, i en handel där få aktörer vågade köpa och andra stängde långa positioner med stor besvikelse. Vinterpremien har helt gått ur terminsmarknaden och det är ovanligt. Den enda fundamentala orsaken till prisnedgången är det oväntade omslaget i väder i det nordiska börsområdet till milt och blött.

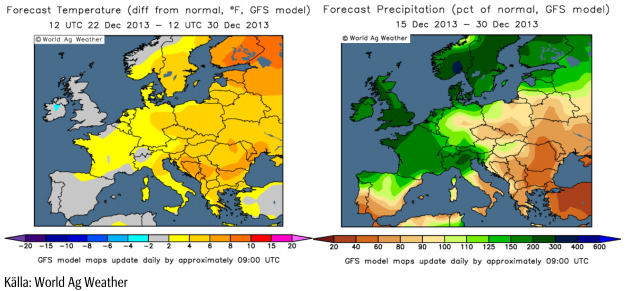

Nedanför ser vi prognoser på avvikelsen från det normala. Till vänster är det väntad avvikelse i temperatur. Vi ser att Sverige och Norge väntas vara 4 – 6 grader varmare än normalt 22 – 30 december. Vi ser också att Finland väntas vara 6 -10 grader varmare än normalt. I kartbilden till höger ser vi nederbördens avvikelse från det normala. Vi ser att det väntas regna mycket mer än normalt i Sverige, Norge och Finland under perioden 15 december till 30 december.

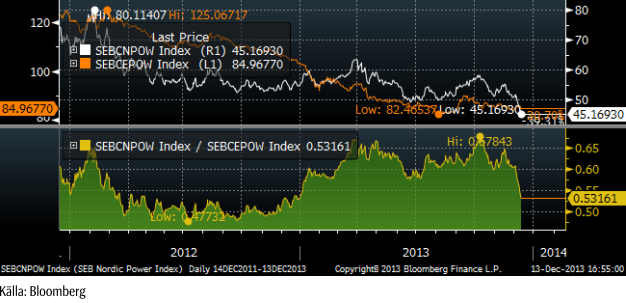

Priset på nordisk el har fallit med nästan 15% i förhållande till tysk eller kontinental på en vecka. SEB har index som följer avkastningen på en investering i kvartalskontrakt på el. Indexen beräknas av NasdaqOMX. Vi ser kvoten mellan SEBCNPOW (nordiska terminer) och SEBCEPOW (kontinentala elterminer) nedan och det kraftiga fallet i veckan.

Långsiktigt ges elpriset i Norden av det tyska, kontinentala, priset på el, som i sin tur ges av marginalkostnaden för kolkraft. Priset på kol har faktiskt gått upp i veckan, liksom priset på utsläppsrätter. Utsläppsrätterna gick upp från 4.92 till 5.03 euro.

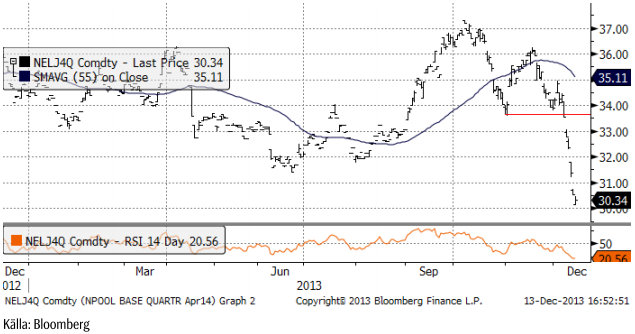

Nedan ser vi priset på energikol, den närmaste månadens leveranstermin.

Ett så kraftigt fall som vi haft på andra kvartalets terminskontrakt, kan följas av fler likadana dagar. Ett problem med positioner som tas med hänvisning till att något är ”fundamentalt” billigt, är att om priset faller, så blir det bara ”ännu billigare” och alltså ännu mer köpvärt. ”Stop loss” idén blir inte riktigt tillämpbar i sådana situationer.

Vi anser alltjämt att elpriset på ett par års sikt kommer att vara högre än det är idag, därför att det ytterst styrs av kolpriset och detta ligger under produktionskostnaden. Inget har förändrat detta och därför tycker vi egentligen att elpriset är ännu mer köpvärt idag än det var tidigare.

Men det ser fortsatt svagt ut. Vi har 2.5 gånger normal nederbörd i prognosen och 6 grader över normal temperatur över 10-dygnsprognosen. Dessutom kommer allt detta med vind – lagom stark för att vindkraften ska producera på hög kapacitet. Spotpriset, sys, är nere på 31.5, också lägre än marknadens tro i fredags. Stor utmaning för systemet kommande veckor med ”körpress” i samband med låg helgkonsumtion. Under Julhelgen kan spotpriset bli lågt, mycket lågt. Men vi vet dock att om det blir ett plötsligt väderomslag, kan prisuppgången bli plötslig och stark.

Långsiktigt tycker vi elpriset är billigt och köpvärt, men vi skulle inte köpa (mer) idag, utan vara beredd på att köpa när vädret slår om.

Vår vy är därför att EL S är rätt placering, men avvakta med köp.

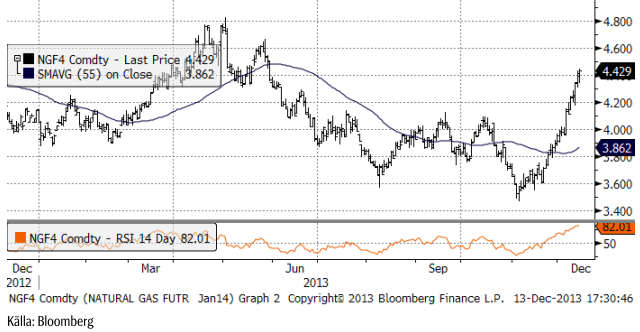

Naturgas

Naturgaspriset i USA har handlats upp på det kalla vädret. Det har varit mycket kallt i USA i veckan.

Koppar

Som vi nämnde förra veckan, karaktäriseras den fysiska marknaden av stabil efterfrågan, till den grad att det finns en bristsituation på raffinerad metall för omedelbar leverans. Bristen återspeglas i frontkontrakten och har blivit ännu tydligare den här veckan på LME. 3-månaders terminer handlas med 15 dollars rabatt i förhållande till spotpriset. De flesta marknadsobservatörer gör bedömningen att detta är ett tillfälligt fenomen. De väntar sig högre produktion av raffinerad metall i framtiden.

Kinesisk produktionsstatistik publicerades i veckan. Den visade att produktionen i november låg på en ny rekordnivå. Produktionen var 28% högre än förra året, på 654 kt. Trots detta uppvisade kopparmarknaden en imponerande styrka i veckan.

Som vi nämnt tidigare, har kopparproduktionen i Indonesien kommit in i nyhetsflödet. Tidigare har fokus helt varit på nickelmalmen. Freeport McMoRan är i diskussioner med den indonesiska regeringen att “clarify the situation surrounding a ban on unprocessed raw-material exports”. Bara det faktum att den enorma Grasberg-gruvan, kan komma att omfattas av exportförbudet, kan ha bidragit till prisuppgången på koppar i veckan. Den generella uppfattningen bland marknadsaktörerna verkar dock vara att exporten (koppar och guld) från gruvan inte berörs, eftersom den arbetar under ett ”Contract of Work” (COW). De flesta andra producenter i landet arbetar under ”Local Business Licenses” (IUP).

Vi tycker att prisfallet har gett en möjlighet att komma in på den långa sidan till bra pris och rekommenderar köp av KOPPAR S.

Aluminium

Aluminium, som till skillnad från de andra basmetallerna, befinner sig prismässigt i fallande trend och inte i en konsolidering, följde med de andra metallerna uppåt på generellt täckning av korta positioner i marknaden. Handeln inleddes på 1774 dollar i måndags och nådde högsta noteringen i onsdags på 1824. Det var tillräckligt för att attrahera nya säljare. Aluminium är den metall med störst produktionsöverskott och vi är inte förvånade över marknadens bedömning. Vi tror dock att återhämtningen kan fortsätta ett par veckor till, men inte med någon styrka. Om priset faller tillbaka, kan 1750 dollar vara en stödnivå att ta fasta på.

LME-lagren har börjat minska (röd linje), med 40 kt i veckan. Annullerade warrants (lagerbevis vid LME) uppgick till 200 kt. Den allmänna uppfattningen är att detta material flyttas till andra lagerhus och alltså inte konsumeras. LME:s lagerhus är dyrare än lagerhus utanför LME. Det kan till och med vara i samma lagerlokal, men flyttad till en annan del, som inte ingår i LME:s lager. Detta lager fortsätter att hedgas med terminer på LME, där terminerna idag alltjämt erbjuder ca 7% intäkt, som ska täcka finansieringskostnad (låg) och lagerkostnad, vilket det med lätthet gör när intäkten är 7% på en metall, som aluminium.

Vi har haft kortsiktigt köp på aluminium, men går över till neutral nu.

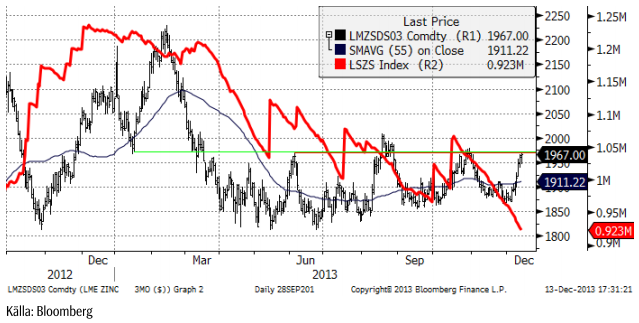

Zink

Zinkpriset har visat imponerande styrka och priset testar nu den övre delen av prisintervallet som varit rådande sedan vårvintern. Tendensen till högre bottnar, vilket indikerar en styrka i marknaden gör att vi tror att topparna kring 2000 dollar / ton kommer att tas ut, om inte vid den här gången, så vid nästa uppgång. Zinkrpiset steg med 3.8% i veckan. Terminskurvan visar tecken på brist. Cash till tre-månders spreaden har gått från 20 dollar i contango till samma pris på en vecka. Det är ett tecken på att placerare täcker korta positioner. De köper 3-månders termin och justerar positionen i datum nära cash (spreaden blir då en ”borrow”).

Marknaden ser ut att ha gått lite för långt med nio uppgångsdagar i följd! Föregående topp på 1980 dollar kommer förmodligen att innebära en anledning för vissa att ta hem vinster. Men som nämnt ovan, finns möjligheter för ytterligare uppgång. Zink är den bästa metallen i år, då den bara gått ner med 5% sedan året började.

Som vi ser fortsätter lagren av metall vid LME att rasa (röd kurva).

Vi rekommenderar köp av ZINK S.

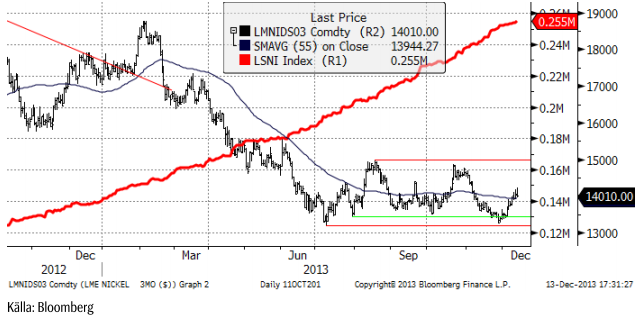

Nickel

Som väntat, intensifierades spekulationerna om att Indonesien verkligen ska införa sitt sedan länge beslutade förbud mot export av nickelmalm / koncentrat. Öppen balans steg också på LME, vilket kan innebära att nya terminsköpare har kommit in i marknaden. Stigande öppen balans och stigande priser innebär också vanligtvis att momentum är på köpsidan. På optionsmarknaden stiger handlade volatiliteter, vilket innebär att folk köper optioner för att skydda sig mot risken för kraftigt stigande pris på nickel. Det är en vanlig strategi att köpa optioner, istället för terminer, när det finns en asymmetri i möjliga utfall. Om det blir ett exportstopp, kan priset stiga kraftigt. Om det inte blir det, faller priset, men inte mycket. I sådana digitala situationer är det bra att vara ägare av köpoptioner, i alla fall om man kan få dem så billigt som man kunde för en vecka sedan.

Vår tolkning av marknadsläget är att marknaden inte är säker på att exportförbudet verkligen kommer att genomföras fullt ut. Om det införs, kommer det att ha en stor och avgörande påverkan. Indonesien producerar 15% av världens nickelmalm. Nickelinnehållet är 450 kt. Det här materialet är avgörande för Kinas nya lågkostnadsproducenter av Nickel Pig Iron, för rostfritt stål. Alternativet till Indonesiens lateritmalm / ferronickel, är malm från Filippinerna, som har lägre nickelhalt. 450 kt ska jämföras med överskottet i nickelmarknaden som är 50 – 100 kt på årsbasis. LME-lagret uppgår till 250 kt. Kina sägs ha 6 månaders lager av nickelmalm. Så om det blir ett totalt exportförbud, finns det lager att ta av till dess exporten av metall kommer igång, men bufferten och lagren försvinner.

Tekniskt noterar vi att stödet som bottennivån från juli höll. Det är fritt upp till 15,000 dollar per ton, den övre delen av prisintervallet som priset har handlats inom sedan sommaren.

Vi rekommenderar köp av NICKEL S.

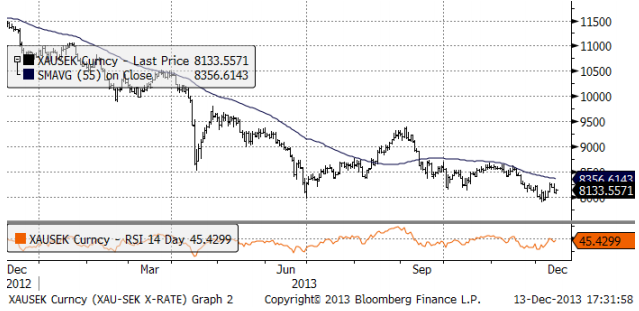

Guld

Guldpriset (i dollar) fann stöd på samma nivå som vårens prisfall hejdades vid, alltså vid 1200 dollar per uns. Certifikatplacerare har hållit sig borta från köpsidan sedan i våras, men i veckan kom de tillbaka. Priset steg som mest upp mot det tekniska motstånd som gavs av bottennoteringarna i augusti och i oktober. Att marknaden inte orkade över den nivån, ser vi som negativt. Vi tror att marknaden kommer att vilja testa 1200 igen. Det talas om att FED eventuellt kommer att fatta beslut om ”tapering” av QE på sitt möte i veckan som kommer. Om de gör det kan det få guldpriset att falla.

I termer av kronor, är priset på guld strax över botten-noteringen. Trenden är fallande. Gissningsvis fortsätter priset att sjunka.

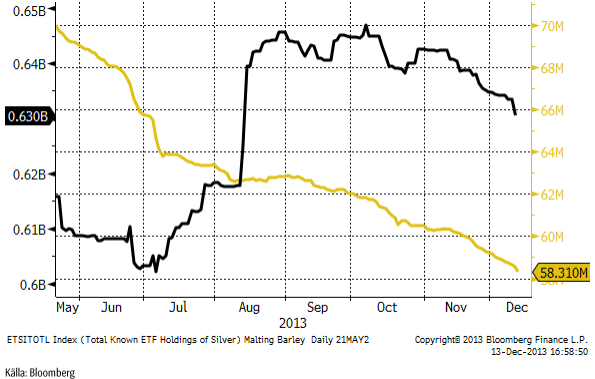

Finansiella placerare har fortsatt att i stadig takt överge guld som investering, som vi ser i diagrammet över ETP-ers guldinnehav. Även innehaven i silver likvideras, i veckan accelererade likvideringen av silver-ETP-er.

Priset på guld är nere på en nivå där många gruvbolag inte kan redovisa vinst långsiktigt och det gör att vi trots allt inte är beredda att gå kort, men det troliga är ändå att priset går ner ytterligare lite och risken är att FED-mötet i veckan ger en anledning att sälja på guldet.

Vi fortsätter tills vidare med neutral vy på guld.

Silver

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Det ser faktiskt tydligt negativt ut, med en rekyl upp mot den tidigare genombrutna stödlinjen, avklarad. Vi går över till säljrekommendation, kortsiktigt. Vi tänker att målkursen kan vara 18 dollar och BEAR SIlLVER X2 S kan kanske vara att föredra med lägre risknivå än X4:an.

Vi gör alltså en kortsiktig rekommendation av BEAR SILVER X2 S – eller för den som vill ta mer risk – BEAR SILVER X4 S.

Platina & Palladium

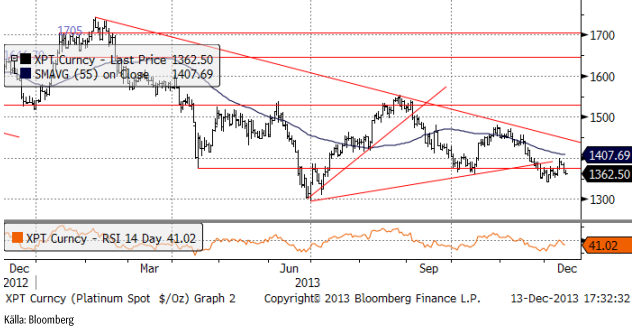

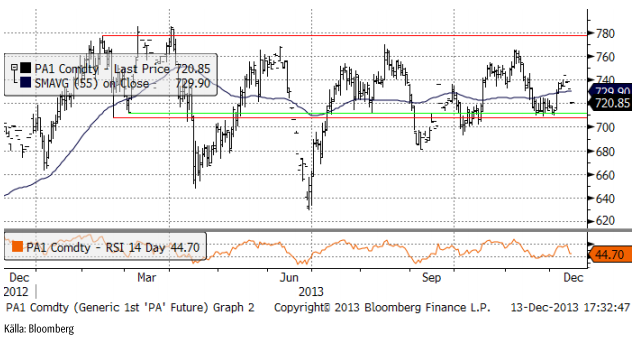

Gruvarbetarna i NUM-facket vid Northam-gruvan röstade häromdagen om att fortsätta strejken. Dessutom fick Lonmin-anställda rätt att gå i strejk i tisdags, av den statliga medlaren. Platina-priset har trots detta fallit tillbaka. Den tekniska analysen indikerar sälj.

Tekniskt har platinapriset brutit en triangelformation på nedsidan, nu på klassiskt vis gått upp till strax under nedre delen av den triangeln och detta brukar följas av ett nytt prisfall. Enligt den tekniska analysen skulle ett test av 1300 dollar vara att vänta.

Priset på palladium föll tillbaka från uppgången till över 740 dollar och ligger nu på 720. Notera dock det starka stödet vid 710 dollar.

Vi behåller våra neutrala rekommendation på palladium och platina.

Kaffe

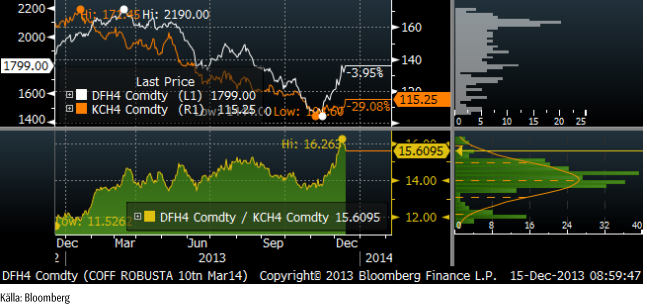

Kaffepriset tycks ha etablerat en botten strax över 100 cent. Det är det lägsta priset på sju år. Sedan tidigt 1970-tal har kaffepriset vänt upp från 100 cent inte mindre än sju gånger (beror lite på hur man räknar). Vi går nu över till köprekommendation, men vi ska samtidigt ha i minnet att det fortfarande råder ett produktionsöverskott i världen. De kaffebönder som reagerade på rekordpriserna för tre år sedan och planterade nya kaffebuskar, började få skörd två år efter planteringen. Kaffebuskarnas ekonomiska livslängd är ca 15 år. Kaffebönderna drar sig nog i det längsta för att byta ut dem till sockerrör, i synnerhet som det priset inte utvecklat sig så mycket bättre. Produktionskostnaden i Brasilien väntas enligt USDA uppgå till 147 cent / pund – i genomsnitt. I den här köprekommendationen tror vi dock att det är bra att ta sikte på 130 cent. Det är en nivå med tekniskt motstånd. Naturligtvis måste man utvärdera hur marknaden går, men 130 cent kan vara en bra målkurs just nu.

Vietnam håller inne med försäljning, trots att man fått en rekordskörd. Det har gjort att terminerna på robusta i London har stigit kraftigt den senaste tiden – och dragit ifrån den dyrare arabican. Robusta handlas i dollar / ton och arabican i cent / pund. I diagrammet nedan, ser vi hur spreaden mellan de två gått isär – vilket eftersom priserna hänger ihop på lång sikt – innebär att sannolikeheten är stor att spreaden går ihop igen. Dt kan i och för sig ske genom att robustan faller i pris, och inte enbart genom att arabican stiger i pris.

Vi rekommenderar alltså köp av KAFFE S, eller BULL KAFFE X4 S för den som vill ta mer risk.

För fler analyser på jordbruksråvaror se SEBs analysbrev om jordbruksråvaror.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September