Analys

SEB – Råvarukommentarer, 11 november 2013

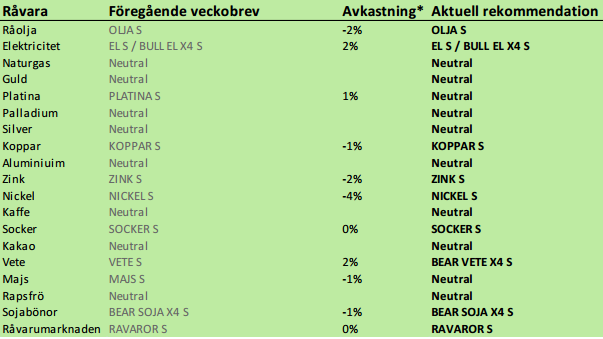

Rekommendationer

*) Avkastningen anges för 1:1 certifikaten där både BULL och 1:1 certifikat är angivna.

Inledning

I veckan som gick har flera stora händelser inträffat och rapporter av stor betydelse för råvarumarknaden har publicerats. ECB:s räntesänkning och starkare BNP och arbetsmarknadsstatistik från USA fick dollarn att stärkas i veckan – och euron och kronan att falla. Naturligtvis ledde ett högre pris på dollarn att råvaror noterade i dollar sjönk i motsvarande grad. Råvaror noterade i euro, eller omräknade till kronor höll sig stabila. På jordbrukssidan publicerade FAO / AMIS sin månadsrapport, som inte hade någon större inverkan på marknaden. Förväntningarna om ett riktigt fyrverkeri var inställda på USDA:s månatliga WASDE-rapport, som inte kommit ut på två månader. Det blev något av ett antiklimax när den väl kom klockan 18 i fredags. Efter en viss tvekan valde marknaden att handla upp majs och soja på basis av vad rapporten sade om den amerikanska marknaden. Ser vi till de globala utbuds- och efterfrågebalanserna är det inte lika uppenbart att priset ska upp.

Ny information medför att vi gjort flera revideringar av våra rekommendationer, framförallt pga WASDE-rapporten. Vi går över till neutral vy på majspriset och från köp till sälj på vete. Vi behåller sälj på sojabönor. Vi går också över från köp till neutral på platina och palladium (en försiktig köp i förra veckobrevet).

USA firar idag vapenstilleståndet i det första världskriget (klockan 11), omdöpt till ”Veteran’s Day”, men börserna är öppna. Det kan därför bli lite tunnare handel idag måndag, än vanligt.

Råolja – Brent

Oljepriset backade med 1% i veckan, efter att ha handlats på ännu lägre nivåer i torsdags. Oljeprisfallet på 1% ska ses mot bakgrund av att dollarn stärktes mot såväl euron som kronan med 1%. I dessa valutor var alltså oljepriset oförändrat.

Nedanför ser vi kursutvecklingen på dollar mot kronor. Europeiska valutor, inklusive den svenska kronan, föll direkt efter ECB:s i och för sig väntade sänkning av styrräntan till 0.25%. Dollarn styrka fick sedan ytterligare skjuts när arbetsmarknadsstatistiken i USA visade att över 200,000 människor fått nytt jobb under oktober månad. Detta trots budgetbråket och stängningen av den amerikanska federala staten under månaden. En starkare dollar betyder automatiskt lägre noteringar på råvaror, när de uttrycks i dollar.

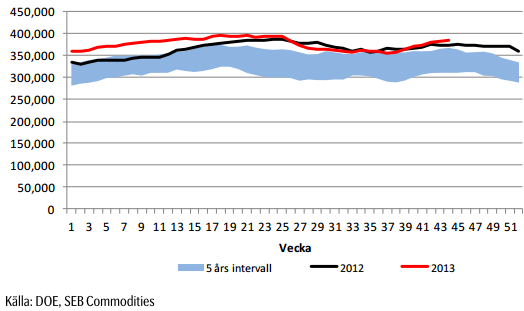

I onsdagens DOE-rapport steg råoljelagren för sjunde veckan på raken. Lagren ökade med 1.5 miljoner fat till 385 miljoner. Lagernivåerna ligger nu återigen på rekordnivåer för den här tiden på året, högre än förra året.

Lagerökningen i USA har skett trots att importen har minskat till 7.2 miljoner fat. Samma vecka förra året importerades 8 miljoner fat per dag. Detta har alltså substituerats med inhemsk produktion. Det höga priset på olja håller alltså på att stimulera fram mer produktion. Det är ett tydligt tecken på att pris och inte resonemanget om ”ändliga resurser” spelar en avgörande roll för hur mycket som produceras.

Det växande utbudet av råolja är en långsiktigt negativ faktor för oljemarknaden. Den kompenserande faktorn är rabatten på terminerna, som gör att en investering i olja trots allt kan vara långsiktigt lönsam. Förra veckan varnade vi att ”den som är intresserad kanske bör avvakta med köp ifall priset faller i veckan”. Vi anser att vi har haft det prisfallet och att det nu är säkrare att öka positionen i olja genom OLJA S.

Elektricitet

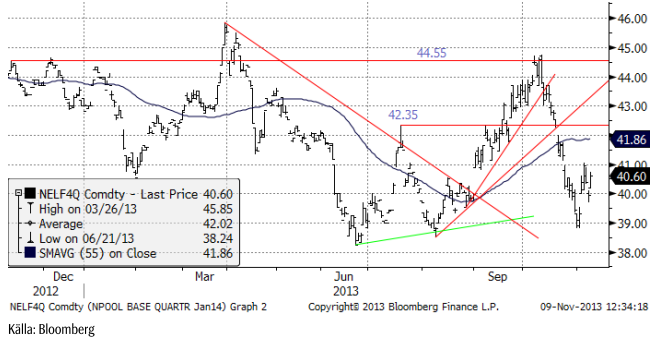

Elpriset, som föll när det blöta väder vi nu upplever började dyka upp i prognoserna, fann stöd på 39 euro per MWh och handlades upp till 41 euro. I torsdags fick vinsthemtagningar priset på fall, men handeln i fredags var stark. Marknaden kommer antagligen att testa 41 euro igen. Ovanför finns nästa motstånd vid 42.35 euro.

Nedan ser vi prisdiagrammet för det första kvartalet 2014:s kontrakt, uppdaterat till i fredags.

Nedan ser vi priset på energikol, den närmaste månadens leveranstermin. Priset har utvecklats stark i veckan. Priset ligger nu strax under ett kortsiktigt motstånd. Trenden är uppåtriktad, vilket ges av högre toppar och högre bottnar, samt att 55-dagars glidande medelvärde är stigande.

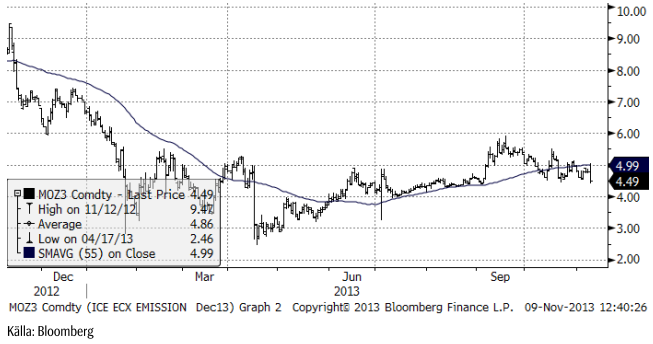

Utsläppsrätterna utvecklar sig däremot svagare, som vi ser i prisdiagrammet för decemberkontraktet på utsläppsrätter nedan. Marknaden var betydligt svagare i fredags än förväntat.

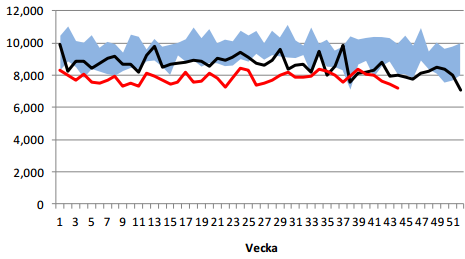

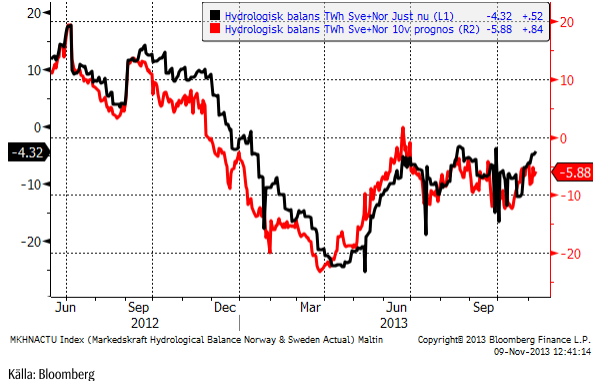

Hydrologisk balans har inte stigit så mycket som man kunde tro av allt regnande. Nederbörden har kommit på befolkningscentra och inte på högre höjder i norr, i samma utsträckning.

Vi rekommenderar köp av EL S eller BULL EL X4 S.

Naturgas

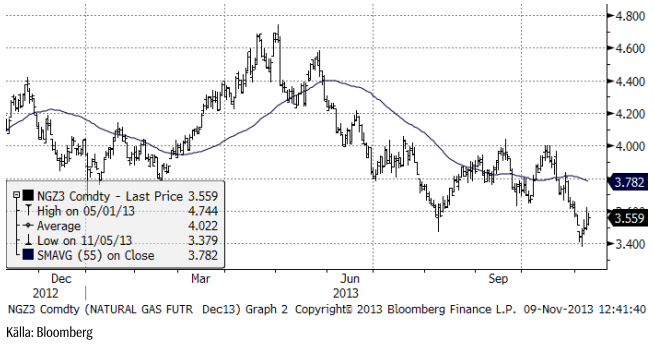

Naturgaspriset fann stöd på 3.40 och vände upp till 3.60, ett tekniskt motstånd. Trenden är nedåtriktad och enligt teknisk analys, är det mer troligt att priset vänder ner efter veckans uppgång, än att priset fortsätter upp.

Metaller

Veckans huvudtema har varit dollarns styrka å ena sidan och eurons och kronans å den andra. De amerikanska siffrorna fortsätter att överraska på uppsidan, i veckan både med BNP och NFP. Detta ökar i sin tur en eventuell start av nedtrappning av den monetära stimulansen i USA redan i december eller åtminstone tidigare än diskonterats. ECB sänkte som väntat (men uppenbarligen som en överraskning för några) styrräntan till 0.25%. Detta gav också en försvagning av europeiska valutor och en förstärkning av dollarn i veckan. ECB gjorde detta eftersom inflationen så tydligt är på väg nedåt och för att arbetslösheten i EU är så hög och ”hållbar”.

Så nu är vi i den något förvirrande situationen, där starka siffror i USA är negativt för metallpriserna, såsom uttryckta i dollar. Som vi har sagt tidigare att vi tror att detta är en kortsiktig effekt och att tillväxtutsikterna kommer att ta över, förr eller senare . Ännu viktigare för metallefterfrågan är naturligtvis Kina, varifrån vi såg viss uppmuntrande handelsstatistik. Viktigast var högre export, vilket är en indikation på bättre efterfrågan utanför Kina. I helgen började kommunistpartiet fyra dagars plenum, vilket förväntas ge information om hur ledarskapet kommer att stödja konjunkturen.

I Genève gör helgens förhandlingar om Irans nukleära program framsteg i skrivande stund . Ett avtal skulle ha en potentiellt baissig effekt på oljepriset, även om de inledande samtalen mellan parterna redan har gett ett negativt bidrag till oljeprisets utveckling de senaste veckorna.

Koppar

Koppar kunde inte stå emot den starka dollarn och priserna testade den nedre delen av intervallet i veckan som gick. Det såg ut som det skulle vara ett allvarligt test på nedsidan, men den tekniskt föranledda försäljningen blev väl absorberad av handelns intresse. Den kinesiska handelsbalansen i veckan visade en nedgång i importen av raffinerad koppar och halvfabrikat med 11% från föregående månad. Detta var dock inte oväntat på grund av den tidigare höga importen av koncentrat (som med befintlig raffinaderikapacitet lätt skulle kunna producera tillräckligt av koppar). Statistik i lördags visade en högre industriproduktion än väntat och att inflationen låg inom regeringens mål, bör ge stöd till marknaden den kommande veckan.

Aluminium

LME har godkänt de föreslagna ändringarna i sin lagerverksamhet för att minska köerna. Dessutom har LME meddelat vissa ändringar av förslaget. Minskningen i köerna siktar nu på att komma ner till 50 snarare än 100 kalenderdagar. Dessutom kommer LME att utreda och agera för att motiverka lagerhusföretagens incitament, som bidrar till att det bildas kö för att hämta ut material från lagren. LME har också sagt att de kommer att beställa en fullständig extern logistisk översyn av LME:s lagersystem.

Den samlade bedömningen efter tillkännagivandet var åt det baissiga hållet, speciellt när det gäller den fysiska premien (över LME:s börspris). Det finns dock diskussioner om att lagerhållarna kommer att öka hyran som kompensation! När det gäller priset skulle man kunna resonera att om LME:s förändringar gör det lättare att få ut tidigare ”låst” material, kan det leda till prispress. De flesta bedömare påpekar doch att så länge räntorna är låga och det är contango i terminsmarknaden, kommer materialet bara att flyttas till andra lager.

Dollarns styrka under veckan har satt tydlig press på priset (noterat i dollar). Efter fredagens NFP testades det långsiktiga stödet vid $ 1800, men det höll. Vi anser att stödet är tillräckligt starkt för att hålla marknaden i prisintervallet $ 1800 – $ 1900.

Vi har neutral rekommendation.

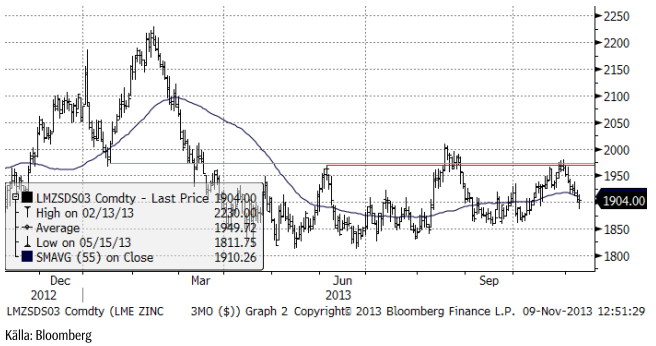

Zink

Det finns inte så mycket att rapportera om zink den här veckan. Priset följde den allmänna trenden och avslutar veckan med ett allvarligt test av nedsidan i det senaste prisintervallet. Tekniskt bestod marknaden ett styrkeprov i fredags när det tekniska stödet på $ 1886 testades ”spot on”, för att följas av ett ”upp-ställ” vid stängningen.

Nickel

Nickel föll kraftigare än resten av basmetallkomplexet under veckan som gick. Prisintervallet är bredare för nickel än för de andra basmetallerna, liksom volatiliteten i priset. Med det överskott som finns, kan man inte utesluta risken för ett test till på nedsidan. Men mot bakgrund av den allmänna bedömningen av marknaden för industrimetaller, tror vi att många kommer att passa på att köpa om ett gynnsamt pris skulle komma.

Vi anser att marknaden redan har diskonterat en kompromisslösning beträffande den indonesiska exporten eller exportförbudet, när den ska träda i kraft nästa år. En online ”survey” gjord av Metal Bulletin i frågan, visade att 44% av de svarande väntade sig en höjning av exportskatten istället för ett totalförbud. 26% ansåg att exportförbudet kommer att skjutas upp. 21% tror att exportförbudet kommer att införas, som beslutat, medan 9% av de svarande inte tror att den indonesiska regeringen kommer att förhindra exportmöjligheterna alls. Vi får alltså tolka dessa svar från industriella aktörer på marknaden, som att en stor majoritet av dem tror att utbudet av billig laterit nickelmalm kommer att fortsätta vara tillgänglig på ett eller annat sätt.

Vår grundsyn att man bör försöka köpa nickel och rekommenderar köp av NICKEL S, i synnerhet om priset kommer ner mot 13,500 dollar per ton. Priset (cash och 3 månaders termin, som vi alltid avser), går att följa på www.basemetals.com

Guld & Silver

Guldpriset (i dollar) har de senaste månaderna handlats i ett intervall mellan 1250 och 1350. Med den senaste veckans starka dollar har priset (såsom noterat i dollar) fallit och stängde nästan på dagslägsta i fredags, som också var den svagaste handelsdagen för guld under veckan.

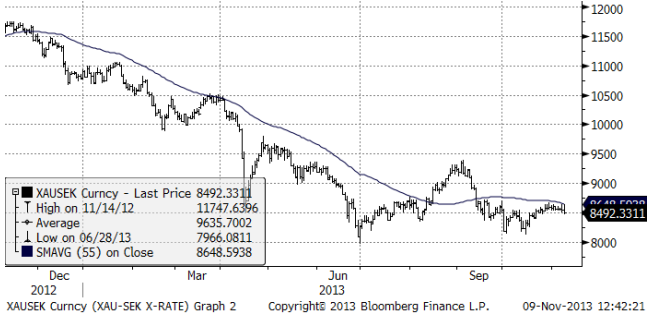

I termer av kronor, har priset hållit sig stabilt, med endast marginella prisrörelser under veckan. Vi ser kursdiagrammet på priset i kronor för ett troy uns nedan. Notera att vi inte har någon teknisk köpsignal, men vi har ett tekniskt stöd vid 8000 kr. Trenden är fortfarande nedåtriktad.

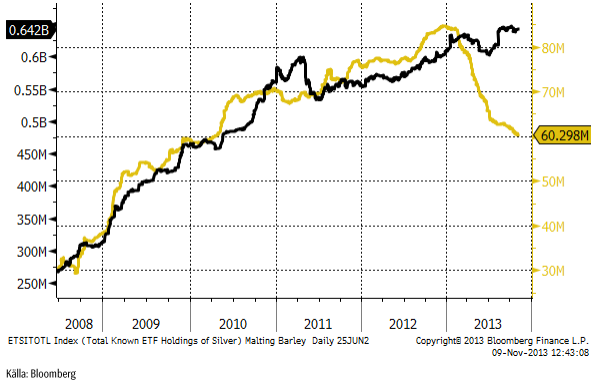

I diagrammet nedan ser vi antalet uns som innehas av börshandlade fonder. Den gula kurvan avser guld och den svarta silver. Vi ser att investerare fortsätter att likvidera sina likvida börshandlade fonder på guld. I och för sig är det anmärkningsvärt att priset inte faller, trots att säljtrycket från investerare är så starkt. I klassisk litteratur om marknadsanalys, finns resonemang om vad som händer efter ett stort kursfall. Det sägs att ägandet flyttas från ”svaga händer” till ”starka” i en process som kallas för ”konsolidering”. Det är möjligt att det är detta som håller på att ske nu. Många som köpt börshandlade fonder på guld har kanske gjort det utan särskilt mycket annan analys än att priset verkar gå upp (dvs tidigare) och nu säljer de för att priset verkar gå ner.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Vi noterar att den fallande trendlinjen / motståndet från toppen för ett år sedan, inte har brutits och att marknaden inte lyckades bryta igenom den. När sådana test misslyckas brukar det ofta leda till besvikelse, med kursfall som följd.

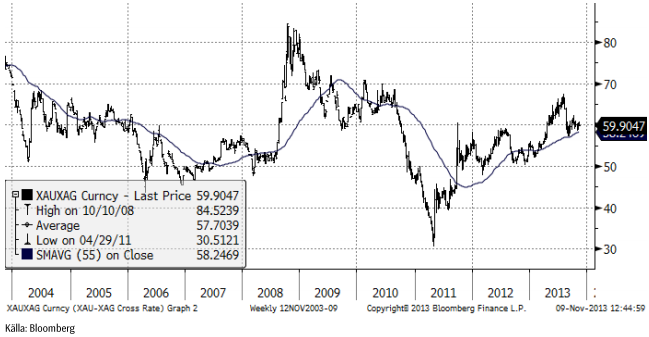

Silver handlas i relation till guld på 59.9, dvs guld är 59.9 gånger dyrare per uns än silver. Det är en hög nivå i ett historiskt perspektiv och ett resultat av allmänt fallande priset på guld och silver. Silver tar alltid ut svängarna mer än vad guld gör. Om prisnedgången fortsätter finns alltså risk att silver faller mer än guld och att silver blir ännu billigare i det historiska perspektivet.

Vi fortsätter att vara neutrala guld och silver.

Platina & Palladium

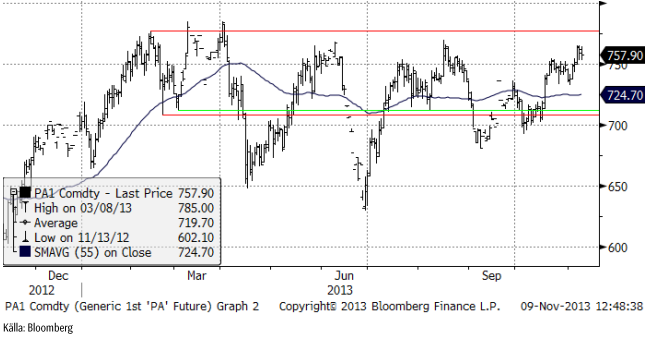

SEB:s certifikat PLATINA S steg med 1% i veckan och PALLADIUM S steg med 4%. Tekniskt ser vi att platina hittills inte lyckats gå igenom den fallande motstånds/trendlinjen. Risken för besvikelse är uppenbar.

Detsamma gäller marknaden för palladium, som utvecklats mycket starkt den senaste tiden. Priset är uppe på nivåer i toppen på på det prisintervall som varit rådande det senaste året. Den kortsiktiga trenden är uppåtriktad, men motstånden kan få den trenden att ta slut.

Pga de motstånd som finns, väljer vi att i alla fall för tillfället gå över till neutral rekommendation på platina och palladium.

Kaffe

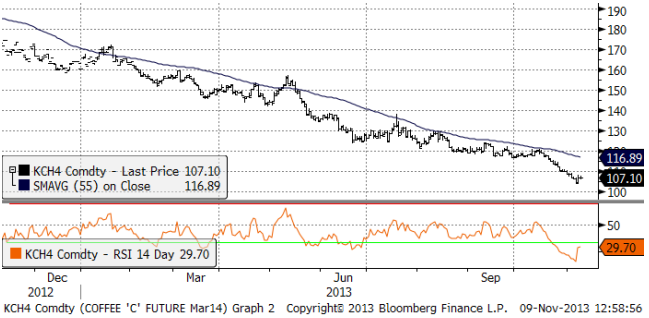

Kaffepriset föll ner mot 100 cent per pund i veckan, men fick stöd där. Nivån 100% har de senaste 40 åren varit en stödnivå. När priset kommit uppifrån har trenden i regel vänt upp. Räkna gärna själv hur många gånger det har hänt!

Den absoluta bottennivån har dock legat på 50 cent, vilket är ett djup som förskräcker om man köpt strax över 100.

Vi tror dock att det kan komma en rekyl från den här nivån, som åtminstone bör kunna ta upp priset till 150 cent. Eftersom trenden ännu inte vänt, vill vi dock inte rekommendera konkret ”köp”.

Nedan ser vi det senaste årets prisutveckling i mars-kontraktet på arabica i New York. Flera marknadsbedömare har tyckt sig känna igen den ”blow-out” som ofta sker när de sista tappar sugen, i den senaste tidens nedgång från 120 till 105 cent.

Vi behåller tills vidare neutral rekommendation, tills vi ser tecken på ett trendbrott.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

Analys

Brent crude sticks around $66 as OPEC+ begins the ’slow return’

Brent crude touched a low of USD 65.07 per barrel on Friday evening before rebounding sharply by USD 2 to USD 67.04 by mid-day Monday. The rally came despite confirmation from OPEC+ of a measured production increase starting next month. Prices have since eased slightly, down USD 0.6 to around USD 66.50 this morning, as the market evaluates the group’s policy, evolving demand signals, and rising geopolitical tension.

On Sunday, OPEC+ approved a 137,000 barrels-per-day increase in collective output beginning in October – a cautious first step in unwinding the final tranche of 1.66 million barrels per day in voluntary cuts, originally set to remain off the market through end-2026. Further adjustments will depend on ”evolving market conditions.” While the pace is modest – especially relative to prior monthly hikes – the signal is clear: OPEC+ is methodically re-entering the market with a strategic intent to reclaim lost market share, rather than defend high prices.

This shift in tone comes as Saudi Aramco also trimmed its official selling prices for Asian buyers, further reinforcing the group’s tilt toward a volume-over-price strategy. We see this as a clear message: OPEC+ intends to expand market share through steady production increases, and a lower price point – potentially below USD 65/b – may be necessary to stimulate demand and crowd out higher-cost competitors, particularly U.S. shale, where average break-evens remain around WTI USD 50/b.

Despite the policy shift, oil prices have held firm. Brent is still hovering near USD 66.50/b, supported by low U.S. and OECD inventories, where crude and product stocks remain well below seasonal norms, keeping front-month backwardation intact. Also, the low inventory levels at key pricing hubs in Europe and continued stockpiling by Chinese refiners are also lending resilience to prices. Tightness in refined product markets, especially diesel, has further underpinned this.

Geopolitical developments are also injecting a slight risk premium. Over the weekend, Russia launched its most intense air assault on Kyiv since the war began, damaging central government infrastructure. This escalation comes as the EU weighs fresh sanctions on Russian oil trade and financial institutions. Several European leaders are expected in Washington this week to coordinate on Ukraine strategy – and the prospect of tighter restrictions on Russian crude could re-emerge as a price stabilizer.

In Asia, China’s crude oil imports rose to 49.5 million tons in August, up 0.8% YoY. The rise coincides with increased Chinese interest in Russian Urals, offered at a discount during falling Indian demand. Chinese refiners appear to be capitalizing on this arbitrage while avoiding direct exposure to U.S. trade penalties.

Going forward, our attention turns to the data calendar. The EIA’s STEO is due today (Tuesday), followed by the IEA and OPEC monthly oil market reports on Thursday. With a pending supply surplus projected during the fourth quarter and into 2026, markets will dissect these updates for any changes in demand assumptions and non-OPEC supply growth. Stay tuned!

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September