Analys

SEB – Råvarukommentarer, 10 mars 2014

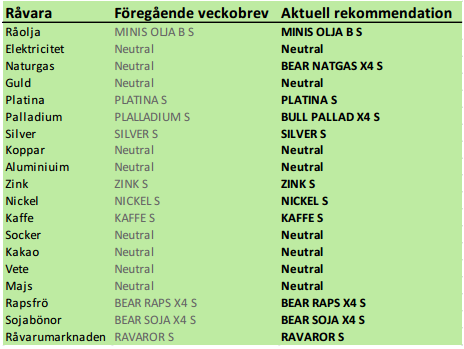

Rekommendationer

Kort sammanfattning

I det här veckobrevet vill vi särskilt uppmärksamma läsaren på det tydliga och viktiga trendbrottet i palladium. På basis av att det tekniska motståndet som etablerades redan 2011 bröts förra veckan, rekommenderar vi köp. Läs mer i ”Platina och Palladium” avsnittet.

Oljepriset steg ytterst lite nyheten om att Ryssland invaderar Ukraina. Det är ett svaghetstecken. Det är ett svaghetstecken för oljemarknaden.

Väderleksprognosen för de Brasiliens viktigaste kaffedistrikt visar återigen nederbörd långt under det normala. Torkan i januari och februari är den svåraste som är registrerad där och när nu mars även ser ut att ge lite nederbörd innan torkperioden börjar i april, finns det anledning att gå tillbaka till en köpt position i kaffe. Risken är emellertid bevisligen extrem, när kaffepriset vissa dagar har förändrats med mer än 10%.

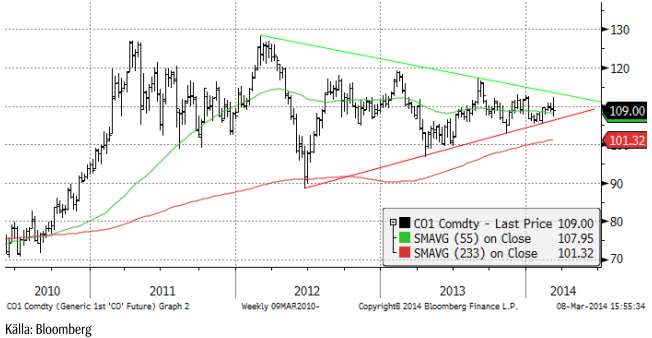

Råolja – Brent

Efter att det stod klart att Ryssland invaderat Ukraina, steg oljepriset snabbt till 112.39 dollar som högst. När det stod klart att endast en mindre del, 300,000 fat per dag, av Rysslands olja exporteras via Ukraina till Europa, och att EU nog inte kommer att sluta importera olja från Ryssland, sjönk priset igen och stängde veckan på 109 dollar. Det är faktiskt något lägre än veckan innan allt detta inträffade. Att oljepriset inte förmår utveckla sig starkare när något sånt här inträffar, måste tolkas som ett oerhört svaghetstecken.

Ytterligare ett svaghetstecken är att oljepriset inte är starkare, trots att Libyens produktion återigen i februari krympt ihop till 350,000 fat om dagen från att ha varit uppe på 470,000 fat i januari. Under 2012 var produktionen som högst 1.6 mbpd. Stiger Libyens produktion kommer det att sätta press på oljepriset.

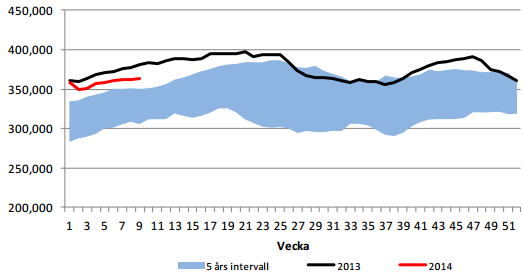

Nedan ser vi lagerutvecklingen i USA i tusen fat. Även om lagren inte är lika höga som förra året, är de väsentligt högre än 2008 – 2012 – och det trots att det varit mycket kallt i USA med hög efterfrågan på eldningsolja.

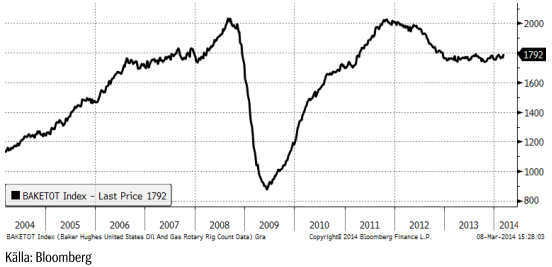

Antalet borr-riggar i USA steg i veckan till 1792 stycken enligt Baker Hughes. Det är den högsta nivån sedan 2012. Den största ökningen skedde på horisontella och ”directional”, alltså sådana som används på skiffer.

Årets lägsta oljepris brukar noteras i april. Förra året var det 97 dollar. I år är marknaden väsentligt svagare. Därför tror vi att priset kommer att gå ännu längre ner, kanske till 95 dollar.

Vi rekommenderar en kort position i olja, t ex med MINIS OLJA B S eller MINIS OLJA A S.

Elektricitet

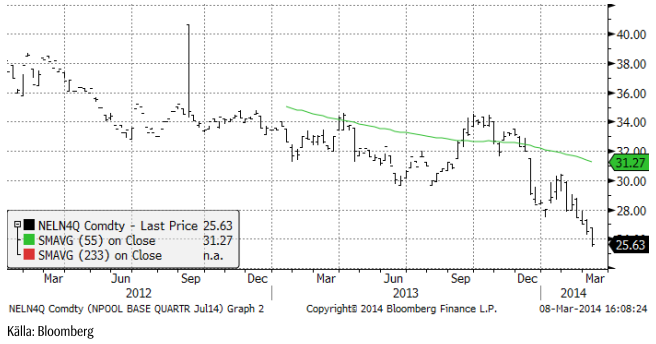

Underliggande terminskontrakt för SEB:s certifikat på el rullades i början på mars från det andra kvartalet till det tredje. Just nu avser investeringen alltså vad det genomsnittliga systempriset (spotpriset) blir under juli, augusti och september.

Elpriset fortsätter att handla svagt och vi fortsätter med neutral rekommendation. Vädret fortsätter att vara milt och nederbördsrikt. Nedan ser vi veckochartet på tredje kvartalets terminskontrakt. Priset är i stadig fallande trend. Det som gör att vi inte rekommenderar sälj, utan neutral, är att priset är så exceptionellt lågt. Vi vet av erfarenhet att när något händer i elmarknaden som föranleder högre elpris – t ex ett omslag i vädret – eller högre kolpris – kommer det att gå mycket fort uppåt.

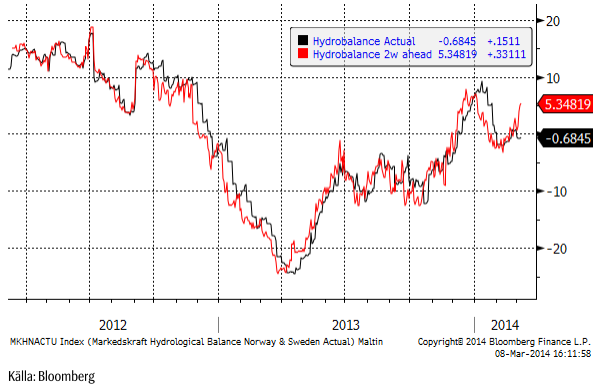

2 veckors prognos för hydrologisk balans har stigit till +5 TWh.

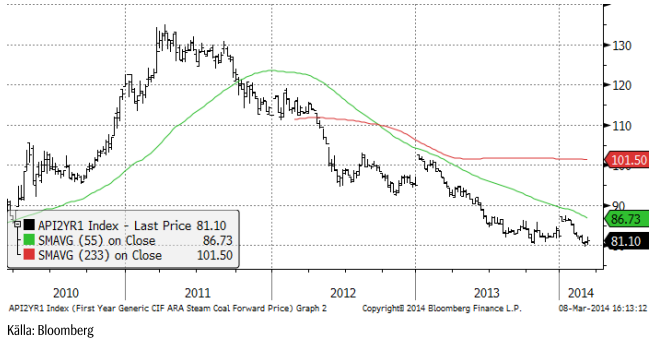

Priset på utsläppsrätter har stabiliserat sig strax under 7 euro per ton. Priset på kol, nedan ser vi terminskontraktet för leverans under nästa år, har de senaste veckorna hållit sig strax över 80 dollar, efter att ha gått ner från början av året. 80 dollar är samma nivå som marknaden hade som stöd under slutet av förra året. Det är möjligt att det är en nivå som kan utgöra bas för en prisuppgång. Det är dock viktigt att hålla koll på att den nivån inte bryts.

Samtidigt som pristrenden är fortsatt negativ på kort sikt, tror vi att elmarknaden bottnar i år, pga att kolmarknaden bottnar. Vädret i Norden, som har spelat en avgörande roll för prisutvecklingen, har alltid sin största påverkan på vintern, då kallt eller varmt väder påverkar efterfrågan mycket. Framåt sommaren kommer prisutvecklingen på kontinenten, som drivs mer av förutsättningarna för kolkraft, att spela större roll.

Europa importerar en del gas från Rysslands Gazprom, dock inte något land i Nordpools börsområde. Gasen används framförallt för att producera el. Gas är en dyrare energikälla i Europa än vad kol är och pga den varma vintern, behövs den inte. Vattenfalls köpte som bekant Nuon, som var gasfokuserat. Nuon är numera värt väsentligt mindre än det var när Vattenfall köpte bolaget, därför att gasbaserad produktion blivit värdelös. Nuon är en bra illustration på hur gasen förlorat mark i Europa. Detta beror till stor del på att Gazprom prissatt gasen ur marknaden. Det är inte som i USA, där en fri marknad har gjort gasen till en billigare energikälla än kol. Vad gäller hotet från Ryssland (=Gazprom) är detta tomt vad gäller gasen. Pga den varma vintern är lagren av gas dessutom stora hos konsumenterna. I Storbritannien är de t ex 25% större än normalt och eftersom varmare väder är i antågande och mindre behov för uppvärmning kommer att finnas är den uppgift om 45 dagars lager (baserat på genomsnittlig dagsförbrukning) inte relevant. EU klarar sig utan rysk gas mycket länge och ett stopp i tillförseln, t ex genom ett EU embargo, skulle ha mindre effekt på elpriset än vad media förespeglar. Pga Nord Stream, som går strax utanför Gotland, med 55 miljarder kubikmeter gas / år i kapacitet, behöver endast 25 miljarder kubikmeter forslas till EU via Ukraina; och den siffran är baserad på ett par år gamla uppgifter och återspeglar inte den kommande vårens och sommarens situation.

I går, söndagen den 9 mars, när solen sken – även över Tyskland, producerade de tyska solcellerna på 21 GW effekt av 35 GW installerat. Effekten motsvarade 21 reaktorer. Det här är elektricitet som har noll euro rörlig produktionskostnad och alltså kan erbjudas nästan så billigt för omedelbar konsumtion. Det innebär att de flesta produktionsmetoder har svårt att konkurrera, inte minst den ryska gasen.

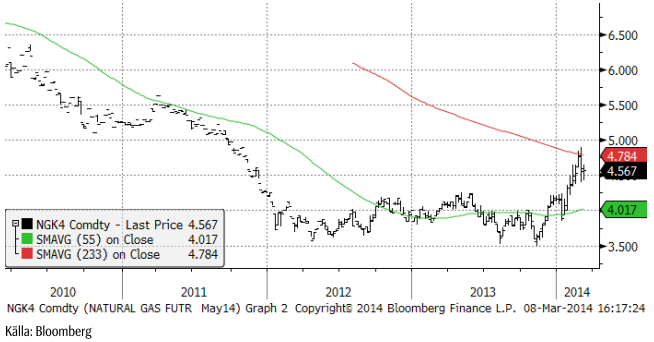

Naturgas

Henry Hub-gasen i USA stängde i fredags på oförändrad nivå jämfört med veckan innan. Den kärva vintern är nu i princip över, helgen (8 – 9 mars) köldknäpp med upp till 20 grader under det normala i Oklahoma och Kansas och lägsta temperatur -6 till -7 grader Celcius, följs i veckan och veckorna som kommer av temperaturer över nästan hela USA.

Rig Count ökar, som vi såg under oljeavsnittet. Prisuppgången på gas är säkerligen en bidragande orsak till det. Fler borr-riggar leder inom kort till större utbud av gas och därmed lägre pris.

Vi tror att det kan vara värt att, försiktigt, ta en kort position i amerikansk naturgas, t ex med BEAR NATGAS X4 S.

Basmetaller

Den förvärrade situationen i Ukraina förra helgen angav tonen när LME öppnade på måndagen. Metallpriserna föll i linje med andra marknader. Efter att marknaden smält den nya informationen vände priserna upp på bred front mot mitten av veckan. Ett av veckans teman var sannolikheten för sanktioner mot Ryssland och i så fall vilken effekt det skulle ha på utbudet av några metaller som Ryssland har en stor andel av världsproduktionen av. Palladium är den mest uppenbara metallen, men nickel kan också sägas höra dit. Norilsk tillverkar båda. Även aluminiumpriset fick förmodligen stöd från den här rysslandseffekten. Vi tror dock att man gör klokt i att tona ner den här effekten. Dels för att Norilsk är ett globalt företag och dels för att västvärlden än så länge bara lyckats föreslå att EU ska lägga gemensamma visumförhandlingar på is.

I fredags flyttades marknadens fokus från utbudssidan till efterfrågesidan. Fortsatta indikationer på krångligare finansiell situation i Kina, kan öka kostnaderna för lagerhållare av metaller i Kina. Den utlösande faktorn i fredags var nyheten att en solcellstillverkare inte kunde betala obligationsinnehavare som förväntat. Det är ovanligt med den typen av uppenbar insolvens för stora företag i Kina. Kopparpriset åkte på en stor smäll i fredags och föll med nästan 4%. Stål- och järnmalmspriserna föll ovanligt mycket också. TSI62%-noteringen på järnmalm föll med 2.6% och stängde i fredags på 114.20 dollar / ton.

På den positiva sidan, Non-Farm Payrolls (antal nyanställda) i USA kom in nästan som förväntat, vilket marknaden tolkade som ”tillräckligt bra” för att FED ska fortsätta med sin ”tapering” av QE3 och inte minska på ”taper speed”. Detta var klart negativt för guld, eftersom det innebär att klockan fortfarande tickar för när den första räntehöjningen i USA kommer.

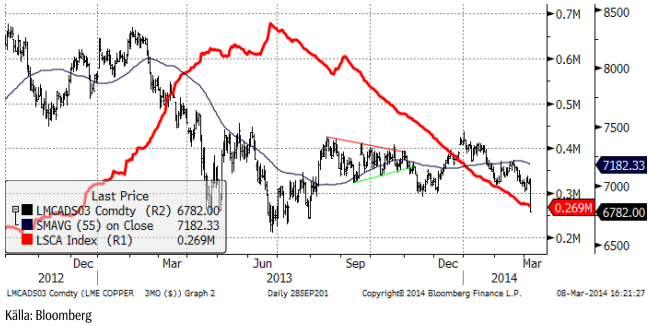

Koppar

Koppar är den mest klassiska av basmetaller, vilket gör att man spontant tänker på den som investerare i råvarumarknaden. Lagren vid LME faller, vilket indikerar att efterfrågan är starkare än utbudet. Det finns dock en oro för att lagerminskningen på LME beror på att metall flyttas från LME:s lagerhus till billigare lagerhus i Kina, där det binds upp i finansieringsaffärer (säljs på termin). I så fall beror lagerminskningen inte på ökad konsumtion. Officiell statistik på lagernivån vid Shanghai Futures Exchange visar att lagren även där stiger. Det lägre lagret vid LME skapar backwardation i terminskurvan, vilket håller tillbaka de naturliga säljarna, vilket i sin tur ger stöd åt den allmänna prisnivån. Nyheten om ”default” på företagsobligationen i Kina förra veckan tycks vara den utlösande faktorn för prisfallet i fredags. Vi har sett den här typen av rörelser i kopparpriset, men det var ett bra tag sedan. Ofta utlöser så här stora prisfall, ytterligare tekniska försäljningar. Vi kan därför inte utesluta ytterligare säljtryck i veckan som kommer. Frågan nu är vad Kina kommer att göra. Tidigare har köpare där utnyttjat prisfall för att köpa på sig koppar billigt. Tekniskt är nästa stödnivå vid 6600 dollar, och det är definitivt inom räckhåll.

Vi rekommenderar neutral position i koppar.

Aluminium

Aluminiumpriset föll i måndags för en vecka sedan tillsammans med allt annat, men fick sedan stöd av risken för att utbudet av aluminiium ska påverkas negativt av eventuella sanktioner mot Ryssland. Liksom Norilsk står för en stor del av global produktion av palladium och nickel, är Rusal även en betydande producent av aluminium. Vi tror inte att något av detta är sannolikt att besannas med under förra veckan fanns den rädslan i marknaden. Fundamenta för aluminium rör sig i ”rätt” riktning. Ett tecken på det är att premium-marknaden (för fysisk metall) fortfarande är väldigt stark. I Japan gjordes en överenskommelse om premierna för det andra kvartalet och premien blev rekordhöga 365 dollar / ton. Det är i linje med situationen globalt. I USA:s Mellanväster har premierna dock minskat något till 0.1888 dollar / pund (416 dollar / ton). Vi tror att priset på aluminium har sett sin bottennotering i den här nedgångsfasen och är försiktigt positivt inställda.

Vi fortsätter med neutral rekommendation på aluminium.

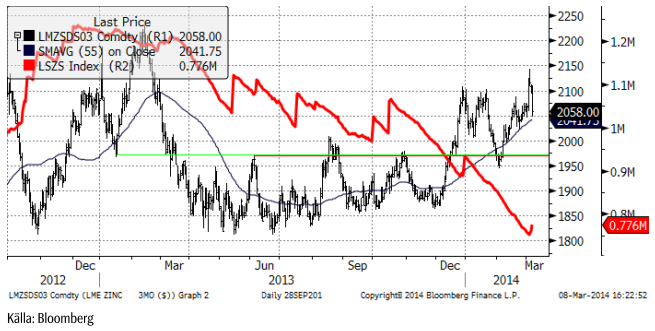

Zink

I det generella lättnadsrallyt i tisdags kom det väntade tekniska genombrottet för zinkpriset. Lika ivrigt som investerare hoppade på tåget, hoppade de dock ur det i fredags. Zinkpriset är tillbaka på ruta ett, på samma nivå som för en vecka sedan. Vi föredrar att vara köpta zink framför koppar och aluminium, därför att terminspriserna inte har så mycket premie över spotpriset. 12 månaders contango är bara 1%, vilket är en liten kostnad för spotpriset att hämta in. Givet den snabbt förbättrande fundamentala situationen, borde det finnas goda förutsättningar att få en god avkastning på en placering i zink.

Vi rekommenderar köp av ZINK S eller BULL ZINK X4 S.

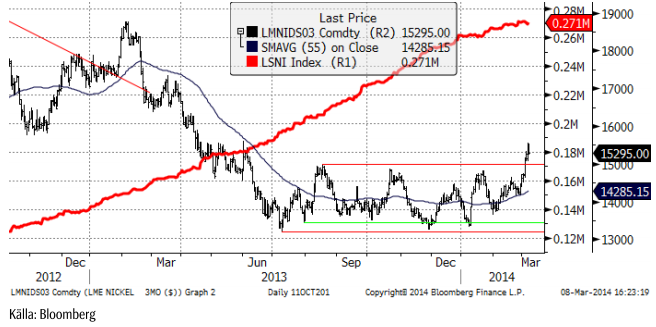

Nickel

Vi har skrivit en hel del om uppsidespotentialen i nickelpriset. Tekniskt är ett utbrott vid motståndet vid 15000 dollar den slutliga signalen om att trenden är uppåt. Nu har vi kommit dit. Den häftiga prisuppgången känns dock lite omotiverad tycker vi. Vi tror att trenden uppåt kommer att vara svagare, alltså tycker vi att marknaden är ”överköpt” just nu. Vi tycker alltså att man ska invänta en rekyl för att investera i nickel. Prisfallet i koppar bör påverka nickel negativt också.

Det som fått nickelpriset att gå upp är utbudssituationen senare i år, pga Indonesiens exportförbud av malm. Nickelpriset brukar anpassa sig fort till förändrade utbudsförhållanden och det har kommit rapporter från Kina om att den något sämre malmen från Filippinerna har stigit kraftigt i pris.

Guld

Antalet nyanställda ii USA (NFP)-statistiken betraktades av marknaden, som ovan nämnt, som ”tillräckligt bra” för att FED ska kunna följa sin tidigare fastslagna ”tapering” (nedtrappning) av QE3. Det betyder att klockan fortfarande tickar för tidpunkten när tapering är slut och FED:s första räntehöjning kommer, om ca 2 – 3 år. En svag NFP-siffra skulle ha bekräftat att USA:s arbetsmarknad inte genererar så många nya jobb som FED hade väntat sig och att tidpunkten för den första räntehöjningen skjuts längre in i framtiden, samtidigt som penningmängden fortsätter att öka. En ökande penningmängd leder, allt annat lika, till högre inflationstakt.

Tekniskt ligger guldpriset precis under ett tekniskt motstånd, se diagrammet nedan.

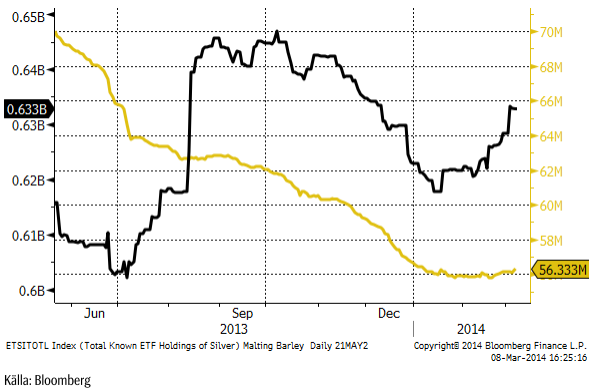

Nu har institutionella placerare börjat köpa guldfonder igen! Den gula kurvan visar antal miljoner uns som ägs via börshandlade fonder/certifikat/depåbevis. Innehaven i silver, den svarta kurvan, har ökat kraftigt sedan början av året.

Den virtuella konkurrenten till guld, Bitcoin, har råkat ut för två bakslag den senaste tiden. Senast var det Bitcoin-börsen Mt. Gox i Japan som rånades på totalt 850,000 Bitcoins, värt ungefär 3.5 miljarder kronor. Bolaget gick omedelbart i konkurs och alla sparare med ”wallets” kopplade dit förlorade alla sina ”pengar”. Uppenbarligen har folk tidigare tyckt att Bitcoin är en attraktiv ”valuta”, trots att den bara är testad i några år, det inte går att köpa något för den, den är illikvid och har en instabil kurs. Det är en osannolik valuta. Att den har en instabil kurs – hittills mestadels uppåt – men den senaste tiden nedåt – förefaller vara det som primärt har attraherat folk till Bitcoin. Dagen det går upp för folk att det intresset är en variant på tulpomani är det troligen slut med Bitcoin. Det skulle inte förvåna om den senaste stölden, som visar hur farligt Bitcoin är, innebär början på slutet. Jag noterar det här, eftersom det tycks som om samma typ av investerare som gillar Bitcoin också gillar (fysiskt) guld och silver som placering. Såväl Bitcoin som guld och silver kan ägas utan att någon annan vet om att man äger dem och är en tillgång som inte samtidigt är någon annans skuld. När det gäller Bitcoin kan det i och för sig ifrågasättas om det är inte tillgång över huvud taget. Det har därför snarare hävdats att det är en ”valuta”, men Bitcoin uppfyller som sagt inte de kriterier som vanligtvis krävs av en valuta särskilt väl. Det har större likheter med en i sig ganska billig tulpanlök. Om pengar slutar att flöda till Bitcoin, är det rimligt att tänka att det går (tillbaka) till guld och silver.

Vi fortsätter tills vidare med neutral vy på guld. Vi skulle vilja köpa om det kommer en rekyl.

Silver

Silverpriset, som bröt motståndet vid 20.50, gick upp till 22 på nästan bara en dag. Förra veckan handlades metallen till ett pris strax under motståndet vid 22 dollar. Vi tror att det kommer att brytas och tror att priset kan gå upp mot 24 eller 25 dollar per uns i det korta perspektivet.

Vi anser att silver är mer köpvärt än guld och skulle vilja köpa på de här nivåerna, i synnerhet efter den rekyl som inträffat de senaste veckorna.

Platina & Palladium

Platina har sedan det förra veckobrevet stigit med 50 dollar till 1482.50 dollar per uns. Det är en tekniskt intressant motståndsnivå, i chartet markerad med ”1481”. Egentligen är nivån alltså bruten på uppsidan redan, men som vi ser har marknaden under de tre senaste dagarna inte lyckats gå högre, av någon anledning.

Förhandlingarna i Sydafrika bröt samman i veckan som gick. AMCU sade att gruvföretagen har 3 år på sig att höja den lägsta lönen för gruvarbetare till 12,500 rand. Detta avvisades i den officiella förhandlingarna. Sydafrikansk domstol avvisade gruvföretagens anmälan om att AMCU brutit mot strejklagstiftningen, där det står att AMCU inte har rätt att använda våld i demonstrationer. Domstolen gav AMCU rätt, genom att avvisa anmälan. Domstolen sade att parterna fick reda ut den frågan själva. AMCU verkar inte vilja ge med sig. De sade i veckan ”Våra krav är skrivna med blod från Marikana”, med hänvisning till Marikana-massakern för två år sedan. Platinapriset fick extra fart i veckan efter att Lonmin (världens tredje största platinaproducent) sade att de inte kommer att klara av att nå produktionsmålet för 2014 på 750 k troy uns.

För att få perspektiv på prisutvecklingen i platina, kan vi titta på kursdiagrammet på veckobasis nedan. En snabb blick ger en ganska positiv bild, vilket gör att vi fortsätter att vilja ha en köpt position i platina. Den mycket intressanta utvecklingen i palladium-marknaden, som vi strax ska titta på, gör oss också positivt inställda till platina.

Palladium, där Ryssland står för nästan all produktion i världen, steg kraftigt i veckan. Medan den häftiga uppgången på kort sikt kan följas av en rekyl nedåt, ser det långsiktiga, vecko-chartet ovanligt intressant ut ur ett tekniskt perspektiv. Det är sällan man ser ett så väldefinierat tekniskt motstånd brytas på uppsidan. Det här är ett tillfälle som vi inte tycker att någon ska missa att ta en position i. Eftersom Ryssland står för en så stor del av produktionen, och det är mycket svårt att få tag på relevant information om vad som händer i marknaden för palladium, blir den tekniska analysen avgörande. Charten avslöjar att det finns information, som vi inte har en aning om, men som uppenbarligen är av den sorten att en så väldefinierad motståndsnivå bryts. Det är en köpsignal.

Vi rekommenderar alltså köp av både platina och palladium. Vi tycker att man ska favorisera en lång position i palladium. I det här veckobrevet finns ingen indikation om framtida prisutveckling som är så stark som i palladium.

Kaffe

Prisuppgången från 180 cent till 200 var oväntad. Lokala fysiska handlare säger att lantbrukare är mer försiktiga med att sälja nu jämfört med två veckor sedan. De tror att priset kan gå ännu högre. Det har varit och är fortsatt svårt att sätta torkan i Minas Gerais i Brasilien i perspektiv och få ett mått på hur allvarlig den är och när vi nu börjar få grepp om omfattningen, har priset redan gått. Dock vill vi påpeka att vi, såvitt vi vet, var först att påpeka att nyheter om torkskador på sojan i Goias, på väderkartor såg ut att huvudsakligen ha drabbat Minas Gerais och Espirito Santo, där soja inte odlas, utan kaffe.

The International Coffee Organisation har publicerat en utmärkt översikt över torkan och sätter den i perspektiv. Rapporten är skriven av Cabi, som är en slags välgörenhetsorganisation inom lantbruksnäringarna, nuförtiden som en del av FN med ungefär samma karaktär som IPCC. Rapporten säger att den sammanlagda torkan i Minas Gerais för januari och februari liknar torkan i delstaten år 1977, men är väsentligt värre än då. Det saknas data bakåt i tiden för att hitta en torka som varit värre. Rapporten visar också att torkan drabbat värst i den södra del av Minas Gerais där kaffeproduktionen är som mest intensiv. Slutligen säger rapporten att bidragande orsaker för att förstärka torkan är att landskapet förändrats – områdets skogsbestånd är kraftigt decimerat. Ett par forskningsrapporter anges som stöd för att kausaliteten går från avskogning till förvärrad torka.

Vi tolkar detta som att Brasilien kan vinna på att återplantera skog – med den naturliga konsekvensen att det sker på bekostnad av antalet kaffebuskar. För producenten kan detta ändå vara optimalt. Lägre produktionsrisk kan kompensera en lägre intäkt. Konsekvensen för världsmarknaden blir dock ett mindre utbud och därmed högre pris. Detta är en långsiktig slutsats vi kan dra.

Det regnade dock ordentligt förra helgen under Carnevalen som började fredagen den 1 mars och avslutade i onsdags. Som vi såg under Odlingsväderrubriken väntas dock det torra vädret bestå de kommande två veckorna. Torrast väntas det vara i just Minas Gerais och Espirito Santo och det gör att skadorna på kaffebuskarna kan bli ännu större. Det har redan varit ovanligt torrt i januari och februari på ett sätt som det saknas dokumentation om (tidigare än 50- och 60-tal). Nu ser även mars ut att bli ovanligt torrt. I april börjar torr-perioden och utan någon markfukt alls, kan då skadorna eskalera. Förutom att det under januari och februari föll ovanligt lite nederbörd, var det också onormalt varmt.

Nedanför ser vi den senaste prisuppgången i perspektiv av de senaste 30 åren. Prisuppgången i januari, februari och nu i början på mars, liknar uppgångarna hösten 1985, sommaren 1994, och våren 1997. Historien visar att prisuppgången hittills i år inte har nått lika långt upp som prisuppgångarna nådde de gångerna och skadorna tycks vara värre den här gången än de var vid dessa tidigare tillfällen.

Med den information vi hade vid förra veckobrevet för två veckor sedan gick vi över till neutral rekommendation. Vi är inte så säkra på att det är rätt rekommendation. Risken är naturligtvis extremt hög i marknaden, då den rört sig mer än 10% på en dag! Samtidigt som förlustrisken i en position därför är väldigt hög – i synnerhet för högrisk-instrument som BULL & BEAR ”X4”, kan det finnas mer risk på uppsidan än på nedsidan och en försiktig köpt position i BULL KAFFE X4 S eller KAFFE S, kanske är värt att ha istället för att vara utanför marknaden.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

Analys

Very relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

Brent rallied 12% last week. But closed the week below USD 75/b and it is still there. Very relaxed. Brent crude rallied 12% to USD 78.5/b in the early hours of Friday as Israel attacked Iran. The highest level since 27 January this year. The level didn’t hold and Brent closed the day at USD 74.23/b which was up 5.7% on the day and 11.7% on the week. On Friday it was still very unclear how extensive and lasting this war between Iran and Israel would be. Energy assets in Iran had still not been touched and Iran had not targeted other Middle East countries’ energy assets or US military bases in the region. As such, the Brent crude closed the week comfortably at around USD 75/b. Which one cannot argue is very much of a stressed price level.

Israel is targeting Iran’s domestic energy infrastructure. Not its energy export facilities. For now. Over the weekend Israel has widened its targets to include fuel depots in Tehran, refineries supplying Iran domestically and also a processing plant at Iran’s South Pars gas field – the world’s largest. So far it appears that Israel has refrained from hurting Iranian oil and gas export facilities. Maybe adhering to Trump’s whish of low oil prices. Trump has been begging for a lower oil price. Would be very frustrating for him if Israel started to blow up Iran’s export facilities. Focus instead looks to be on Iran’s domestic energy supply and infrastructure. To weaken and disable the operations of Iran as a country while leaving Iran’s energy export facilities intact for now at least. That is probably why Brent crude this morning is only trading at USD 74.9/b with little change from Friday. An incredible relaxed price level given what is going on in the Middle East.

Israel seems to try to do to Iran what Israel recently did to Lebanon. Israel now seems to have close to total control of the Iranian air space. So called ”Air Supremacy” something which is rarely achieved according to Phillips P. O’Brian (see comment on this below with link). This is giving Israel close to total freedom in the airspace over Iran. Israel now seems to try to do to Iran what Israel recently did to Lebanon. Take out military and political commanders. Take out the air defenses. Then grind the rest of its defensive capacities to the ground over some time.

Continuous pressure. No rest. No letting up for several weeks seems likely. The current situation is a very rare opportunity for Israel to attack Iran with full force. Hamas in Gaza, Hezbollah in Lebanon, Iranian strongholds in Syria, are all severely weakened or disabled. And now also Air Supremacy of the airspace over Iran. It is natural to assume that Israel will not let this opportunity pass. As such it will likely continue with full force over several weeks to come, at least, with Israel grinding down the rest of Iran’s defensive capabilities and domestic energy supply facilities as far as possible. Continuous pressure. No rest. No letting up.

What to do with Fordow? Will Iran jump to weapons grade uranium? The big question is of course Iran’s nuclear facilities. Natanz with 16,000 enrichment centrifuges was destroyed by Israel on Friday. It was only maximum 20 meters below ground. It was where Iran had mass enrichment to low enrichment levels. Fordow is a completely different thing. It is 500 meters deep under a mountain. It is where enrichment towards weapons grade Uranium takes place. Iran today has 408 kg of highly enriched uranium (IAEA) which can be enriched to weapons grade. It is assumed that Iran will only need 2-3 days to make 25 kg of weapons grade uranium and three weeks to make enough for 9 nuclear warheads. How Israel decides to deal with Fordow is the big question. Ground forces? Help from the US?

Also, if Iran is pushed to the end of the line, then it might decide to enrich to weapons grade which again will lead to a cascade of consequences.

Brent is extremely relaxed at USD 75/b. But at times over coming 2-3 weeks the risk barometer will likely move higher with Brent moving into the 80ies or higher. The oil price today is extremely relaxed with the whole thing. Lots of OPEC+ spare capacity allows loss of Iranian oil exports. Israeli focus on Iran’s domestic energy systems rather than on its exports facilities is also soothing the market. But at times over the coming two, three weeks the risk barometer will likely move significantly higher as it might seem like the situation in the Middle East may move out of control. So Brent into the 80ies or higher seems highly likely in the weeks to come. At times at least. And if it all falls apart, the oil price will of course move well above 100.

Phillips P. OBrien on ”Air Supremacy” (embedded link): Air power historian Philip Meilinger: ”Air Superiority is defined as being able to conduct air operations “without prohibitive interference by the opposing force.” Air Supremacy goes further, wherein the opposing air force is incapable of effective interference.”

Thus, air supremacy is an entirely different beast from air superiority. It occurs when one power basically controls the skies over an enemy, and can operate practically anywhere/time that it wants without much fear of enemy interference in its operations.

The US had Air Supremacy over Germany in the second World War, but only at the very end when it was close to over. It only had Air Superiority in the Vietnam war, but not Supremacy. During Desert Storm in 1990-1991 however it did have Supremacy with devastating consequences for the enemy. (last paragraph is a condensed summary).

Analys

Brent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

Brent jumping 2.4% as OPEC+ lifts quota by ”only” 411 kb/d in July. Brent crude is jumping 2.4% this morning to USD 64.3/b following the decision by OPEC+ this weekend to lift the production cap of ”Voluntary 8” (V8) by 411 kb/d in July and not more as was feared going into the weekend. The motivation for the triple hikes of 411 kb/d in May and June and now also in July has been a bit unclear: 1) Cheating by Kazakhstan and Iraq, 2) Muhammed bin Salman listening to Donald Trump for more oil and a lower oil price in exchange for weapons deals and political alignments in the Middle East and lastly 3) Higher supply to meet higher demand for oil this summer. The argument that they are taking back market share was already decided in the original plan of unwinding the 2.2 mb/d of V8 voluntary cuts by the end of 2026. The surprise has been the unexpected speed with monthly increases of 3×137 kb/d/mth rather than just 137 kb/d monthly steps.

No surplus yet. Time-spreads tightened last week. US inventories fell the week before last. In support of point 3) above it is worth noting that the Brent crude oil front-end backwardation strengthened last week (sign of tightness) even when the market was fearing for a production hike of more than 411 kb/d for July. US crude, diesel and gasoline stocks fell the week before last with overall commercial stocks falling 0.7 mb versus a normal rise this time of year of 3-6 mb per week. So surplus is not here yet. And more oil from OPEC+ is welcomed by consumers.

Saudi Arabia calling the shots with Russia objecting. This weekend however we got to know a little bit more. Saudi Arabia was predominantly calling the shots and decided the outcome. Russia together with Oman and Algeria opposed the hike in July and instead argued for zero increase. What this alures to in our view is that it is probably the cheating by Kazakhstan and Iraq which is at the heart of the unexpectedly fast monthly increases. Saudi Arabia cannot allow it to be profitable for the individual members to cheat. And especially so when Kazakhstan explicitly and blatantly rejects its quota obligation stating that they have no plans of cutting production from 1.77 mb/d to 1.47 mb/d. And when not even Russia is able to whip Kazakhstan into line, then the whole V8 project is kind of over.

Is it simply a decision by Saudi Arabia to unwind faster altogether? What is still puzzling though is that despite the three monthly hikes of 411 kb/d, the revival of the 2.2 mb/d of voluntary production cuts is still kind of orderly. Saudi Arabia could have just abandoned the whole V8 project from one month to the next. But we have seen no explicit communication that the plan of reviving the cuts by the end of 2026 has been abandoned. It may be that it is simply a general change of mind by Saudi Arabia where the new view is that production cuts altogether needs to be unwinded sooner rather than later. For Saudi Arabia it means getting its production back up to 10 mb/d. That implies first unwinding the 2.2 mb/d and then the next 1.6 mb/d.

Brent would likely crash with a fast unwind of 2.2 + 1.6 mb/d by year end. If Saudi Arabia has decided on a fast unwind it would meant that the group would lift the quotas by 411 kb/d both in August and in September. It would then basically be done with the 2.2 mb/d revival. Thereafter directly embark on reviving the remaining 1.6 mb/d. That would imply a very sad end of the year for the oil price. It would then probably crash in Q4-25. But it is far from clear that this is where we are heading.

Brent needs to fall to USD 58/b or lower to make it unprofitable for Kazakhstan to cheat. To make it unprofitable for Kazakhstan to cheat. Kazakhstan is currently producing 1.77 mb/d versus its quota which before the hikes stood at 1.47 kb/d. If they had cut back to the quota level they might have gotten USD 70/b or USD 103/day. Instead they choose to keep production at 1.77 mb/d. For Saudi Arabia to make it a loss-making business for Kazakhstan to cheat the oil price needs to fall below USD 58/b ( 103/1.77).

-

Analys4 veckor sedan

Analys4 veckor sedanBrent steady at $65 ahead of OPEC+ and Iran outcomes

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA slår nytt produktionsrekord av naturgas

-

Analys4 veckor sedan

Analys4 veckor sedanAll eyes on OPEC V8 and their July quota decision on Saturday

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida