Analys

SEB Råvarubrev 14 november 2017

Börstrubbel och oljekorrektion.

Börstrubbel och oljekorrektion.

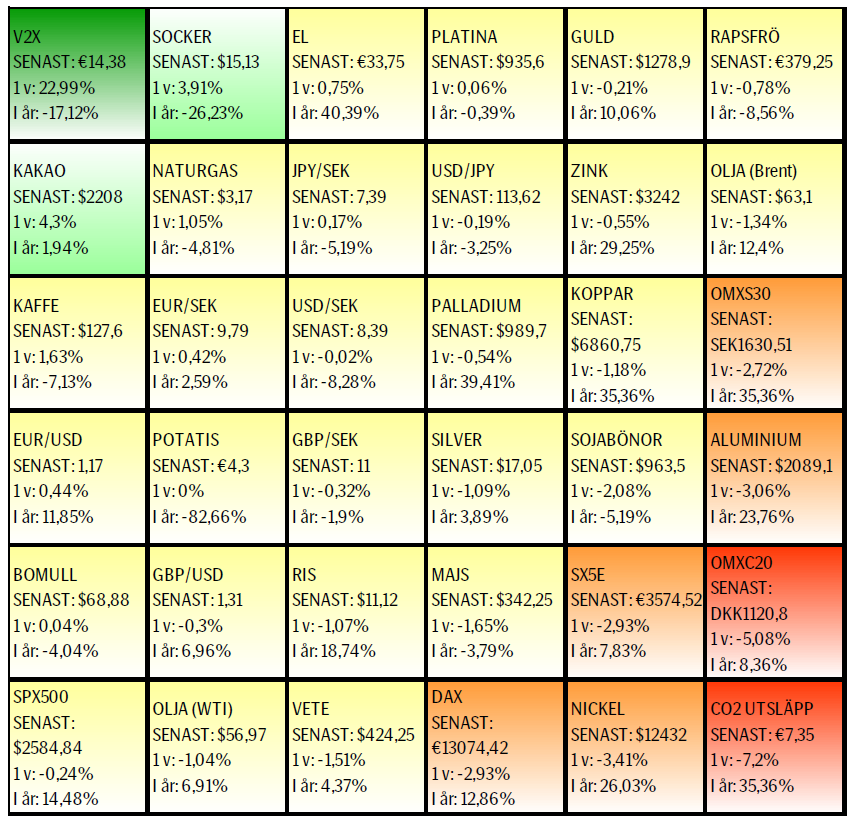

MARKNADEN I KORTHET.

Geopolitiken har fortsatt spela första fiolen i oljemarknaden. För det första så är den uppkomna situationen i Saudiarabien långt ifrån klar. I och med moderniseringsplanen av landet (kvinnliga bilförare, ev. avskaffande av kvinnligt förmyndarskap osv.) så har man utmanat starka religiösa krafter (Wahab-klanen) dessutom har man i och med fängslandet av prinsar/ministrar/företagsledare utmanat både andra klaner och affärsintressen. Hur detta slutar är en öppen fråga. Det är även utländska investerares framtida intresse för investeringar. Konflikten med Iran är en annan oroande faktor. Dessutom har nu Venezuela ställt in betalningarna och förhandlar om ned/omskrivningar, ytterligare en geopolitisk risk.

Råvaror: Oljeprisuppgången har sedan förra veckan tagit en paus men fortsatt geopolitisk oro (Saudiarabien, Iran, Venezuela) bör se till att vi håller oss kvar på en relativt hög nivå eller till och med orkar ta oss upp på nytt årshögsta. Dock vill vi höja en varningsflagga då vi har OPEC mötet den 30/11 och skulle det inte komma ut något om en förlängning av innevarande produktionsbegränsningar (som förfaller 31/3) så finns helt klart en risk besvikelse och ett prisfall. Ett lägre pris bör också komma som ett brev på posten om den geopolitiska situationen lättar något. OPEC har även höjt sin prognos för amerikansk skifferoljeproduktion nästa år och med 18-månaders terminen nu vid $53/54 så bör också vi se en ökande aktivitet i framför allt Permian. De stigande WTI priserna ser nu ut att locka till förnyade borrningar då antalet riggar förra veckan åter ökade. Metallerna har haft det lite motigt den senaste veckan men den allmänt lite svagare riskaptitet bör fortsätta lägga ett lock på för kommande vecka/veckor. Håll ett öga på aluminium då den 15/11 markerar starten för den kinesiska uppvärmningssäsongen och därmed möjligheten att stänga ned produktion med tvång om luftkvaliteten blir för dålig. S&P höjer vikten för energi (och sänker jordbruksprodukter) i sitt S&P GSCI råvaruindex för 2018. Utsläppsrätterna föll efter den senaste EU överenskommelsen som ansågs något mjuk. Elpriserna, framför allt på kontintenten, har stigit givet det kallare än normalt vädret. Kakao har brutit upp över sitt 55v mv band.

Valuta: Dollarn har den senaste veckan mer eller mindre konsoliderat tidigare uppgångar. Kronan fick sig igen en tryckare efter svagare KPI statistik på tisdagsförmiddagen. Fortsatt fallande lägenhets/huspriser gör utländska placerare oroligare. PPM-flöden om några veckor kan också pressa kronan ytterligare.

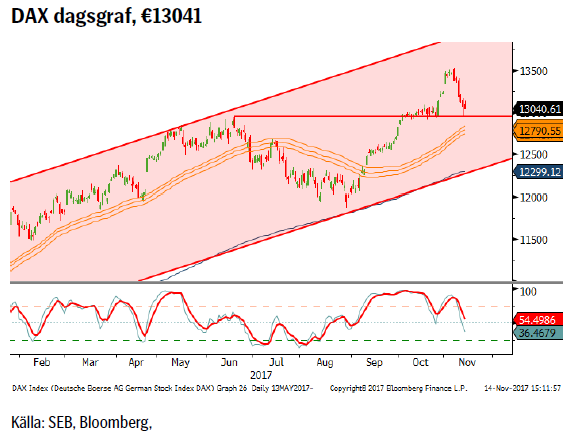

Börser: Som sagt var, vi var något tidiga att ropa på vargen men nu är korrektionen i full swing. Vi tror inte sättningen är klar utan efter en mindre rekyl bör vi se ytterligare lägre kurser. T.ex DAX fick förra veckan en veckosäljsignal (går den över i en månadsdito talar vi om ytterligare nedåtpotential).

Räntor: De långa räntorna har åter börjat stiga något och mer är på väg, tror vi.

OBSERVATIONER I SAMMANDRAG

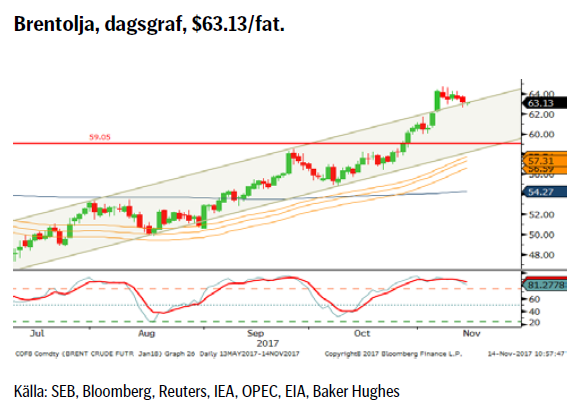

- Olja – positiv acceleration upp ur den stigande kanalen.

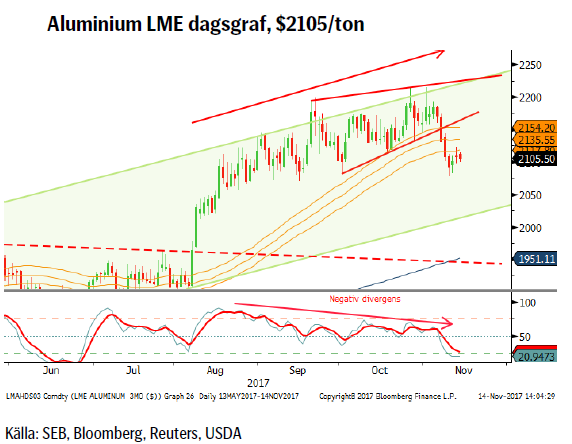

- Aluminium – korrektionen rycker allt närmare.

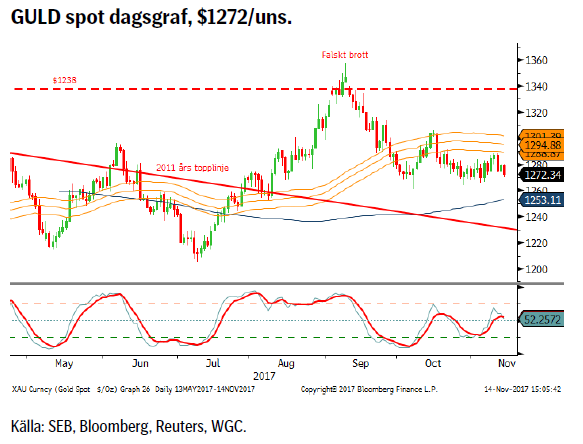

- Guld – fortsatt nedåtrisk.

- DAX – når vi upp till kanaltaket innan nästa paus.

- USD/SEK – bör ha mer att ge på uppsidan.

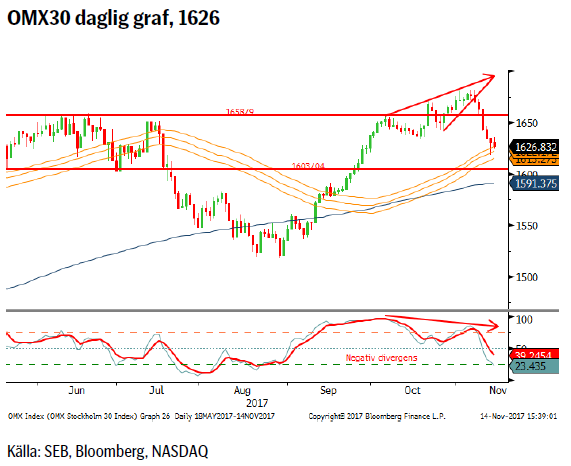

- OMX30 – nya toppar men med fortsatt vissa svaghetstecken.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

OLJA BRENT

Sedan arresteringsvågen i Saudiarabien för cirka tio dagar sedan så har oljepriset mer eller mindre handlat sidledes, smältandes den högre riskpremien. Även utvecklingen i Jemen, Bahrain och Venezuela har hjälpt till att lyfta den geopolitiska riskpremien. Så här stor påverkan är det flera år sedan vi såg. OPEC mötet den 30/11 närmar sig med stormsteg och frågan är vad vi kommer att få ut av mötet. Rysslands signaler är att avvakta och förlänga produktionsbegränsningarna vid ett senare tillfälle. Sannolikt får vi ett besked om att följa utvecklingen noga och att en förlängning kommer vid ett senare tillfälle. Venezuelas konkurs är ett kanske underskattat hot om högre oljepris.

Sedan arresteringsvågen i Saudiarabien för cirka tio dagar sedan så har oljepriset mer eller mindre handlat sidledes, smältandes den högre riskpremien. Även utvecklingen i Jemen, Bahrain och Venezuela har hjälpt till att lyfta den geopolitiska riskpremien. Så här stor påverkan är det flera år sedan vi såg. OPEC mötet den 30/11 närmar sig med stormsteg och frågan är vad vi kommer att få ut av mötet. Rysslands signaler är att avvakta och förlänga produktionsbegränsningarna vid ett senare tillfälle. Sannolikt får vi ett besked om att följa utvecklingen noga och att en förlängning kommer vid ett senare tillfälle. Venezuelas konkurs är ett kanske underskattat hot om högre oljepris.

Konklusion: Troligen högre efter återtestet av kanalutbrottet.

OBSERVATIONER

+ Geopolitikens återkomst (Saudi, Iran, Bahrain, Jemen, Venezuela).

+ Dollarkorrektionen har tappat fart.

+ Kurvans negativa lutning (backwardation) då det lättare att ligga lång.

+ Långa spekulativa nettopositioner fortsätter att öka och har nått ett nytt rekord (Brent).

+ Lagren faller nu snabbare (bara råoljelager har nu överskott).

+ Ryssland o Saudi fortsätter diskutera en förlängning av produktionsbegränsningarna bortom 31/3 2018.

+ Både IEA och OPEC har nu uppgraderat prognoserna för efterfrågan på olja (OPEC ser nu ett underskott 20185).

+ Situationen i Venezuela är kaotisk.

+ Tekniskt har brottet av $61.70 utlöst ytterligare en köpsignal.

– Om den geopolitiska situationen lugnar sig.

– Antalet oljeriggar i USA ökade förra veckan (är priset (18m terminen) nu tillräckligt hög?).

– EIA och OPEC justerar upp amerikansk skifferoljeproduktion för 2018.

– Antalet borrade men inte igångsatta oljebrunnar, s.k. DUC’s (Drilled but UnCompleted) bara ökar.

– Den långa spekulativa nettopositioneringen är väldigt stor (tänk framtida försäljningar).

– Tekniskt är marknaden fortsatt, men något mindre, överköpt.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

ALUMINIUM

Så då är den då här, korrektionen. Trots att det nu bara är en dag kvar till den officiella uppvärmningssäsongen (15/11- 15/3) så har marknaden den senaste veckan handlat ned aluminiumpriset. Håll ögonen på hur smogen utvecklar sig i framför allt nordöstra Kina http://aqicn.org/map/world/#@g/2.882/66.6211/2z då allt för höga partikelhalter riskerar att skapa prisspikar. Dock så länge vi inte ser påtvingade neddragningar kvarstår fortsatt korrektionsrisk på nedsidan.

Så då är den då här, korrektionen. Trots att det nu bara är en dag kvar till den officiella uppvärmningssäsongen (15/11- 15/3) så har marknaden den senaste veckan handlat ned aluminiumpriset. Håll ögonen på hur smogen utvecklar sig i framför allt nordöstra Kina http://aqicn.org/map/world/#@g/2.882/66.6211/2z då allt för höga partikelhalter riskerar att skapa prisspikar. Dock så länge vi inte ser påtvingade neddragningar kvarstår fortsatt korrektionsrisk på nedsidan.

Konklusion: Siktet inställt på kanalgolvet?

OBSERVATIONER

+ Dollarkorrektionen har tappat ordentlig fart.

+ Global efterfrågeökning är fortsatt stark (troligen den starkaste av de vanliga basmetallerna kommande år).

+ Den kinesiska kampen för en bättre miljö är mycket allvarlig menad.

+ Kostnadsgolvet har flyttats upp med nästan 25 % i år.

+ Risken för temporära framtvingade stängningar av smältverk och kolkraftverk under den kinesiska vintersäsongen (15/11-15/3).

+ Tekniskt fortsatt i den stigande trendkanalen.

– Ökad produktion (från statliga bolag) i pipen för nästa år.

– Kinesisk skulduppbyggnad oroande snabb/hög.

– Lägre infrastruktur och bostadsinvesteringar i Kina.

– Tekniskt så har vi brutit ut ur den stigande kilen (en vanlig trendändande formation) samt bekräftat den negativa divergensen.

Tillgängliga certifikat:

BULL ALUMINIUM X1, X2 & X4 S

BEAR ALUMINIUM X1, X2 & X4 S

GULD

Riktigt dålig prisutveckling för guld och silver. Trots fallande dollar sedan förra veckan så har guldet fortsatt att vara under press. En större säljpost gick tydligen igenom förra veckan så fort vi närmade oss 55dagars bandet, vilket fortsätter att utgöra tak för närvarande. Vi håller också kvar vår negativa vy så länge vi befinner oss under medelvärdesbandet. Det faktum att uppblossande Mellanösternproblematik inte lett till något guldköpande visar att stressen inte är akut. Dock kan Venezuela tänkas behöva sälja av sitt guld för att få tillgång till någon form av hårdvaluta.

Riktigt dålig prisutveckling för guld och silver. Trots fallande dollar sedan förra veckan så har guldet fortsatt att vara under press. En större säljpost gick tydligen igenom förra veckan så fort vi närmade oss 55dagars bandet, vilket fortsätter att utgöra tak för närvarande. Vi håller också kvar vår negativa vy så länge vi befinner oss under medelvärdesbandet. Det faktum att uppblossande Mellanösternproblematik inte lett till något guldköpande visar att stressen inte är akut. Dock kan Venezuela tänkas behöva sälja av sitt guld för att få tillgång till någon form av hårdvaluta.

Konklusion: Fortsatt under press.

OBSERVATIONER

+ Amerikanskt skuldtak kommer åter i fokus nästa månad.

+ Tyskarna numera de största privatköparna av guld.

+ Nordkoreaproblemet kvar men lite mindre i fokus.

+ Ökad geopolitisk risk i Mellanöstern

+ Om det kommande kinesiska oljekontraktet i CNY, konvertibelt till guld.

+ Asiatisk fysisk import fortsatt stark.

+ SPDR guld ETF godkända enligt den nya Shariastandarden.

– Dålig gensvar på spänningarna Saudiarabien/Iran.

– Venezuelas konkurs kan tvinga fram försäljningar (om de nu har något guld kvar?).

– Utsikterna till en skattereform i USA är i stigande.

– Säsongsmönstret talar för fallande guldpris.

– Den spekulativa positioneringen är fortsatt relativt stor varför en nedgång i pris riskerar att tvinga fram stopp försäljningar.

– Realräntorna är i stigande.

– Tekniskt negativt med bortstötning från 55d mv bandet

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & X10 S

DAX

Svaret på förra veckans fråga, huruvida vi skulle nå upp till kanaltaket innan nästa korrektionsförsök skulle inledas, besvarades med ett rungande nej! Förra veckan slutade med en veckosäljsignal varför vi räknar med att hittillsvarande nedgång bara är en del av en lite större korrektion. Vi har hittills hittat stöd vid den förra toppen men efter en mindre reaktion (13192?) är risken stor att vi faller ytterligare, ned mot härnäst 55dagars bandet.

Svaret på förra veckans fråga, huruvida vi skulle nå upp till kanaltaket innan nästa korrektionsförsök skulle inledas, besvarades med ett rungande nej! Förra veckan slutade med en veckosäljsignal varför vi räknar med att hittillsvarande nedgång bara är en del av en lite större korrektion. Vi har hittills hittat stöd vid den förra toppen men efter en mindre reaktion (13192?) är risken stor att vi faller ytterligare, ned mot härnäst 55dagars bandet.

Konklusion: Nere vid första viktiga stöd.

OBSERVATIONER

+ Stigande toppar och bottnar.

+ Euron har börjat försvagas (dock för tidigt att säga permanent eller tillfälligt).

+ Tysk arbetslöshet oförändrat väldigt låg (3.6%) i oktober.

+ ECB lär hålla räntorna låga för lång tid framöver.

+ Den långa vågräkningen är fortsatt positiv (så länge inte 10474 passeras på nedsidan).

+ Åtminstone temporärt stöd vid den tidigare toppen, 12952.

– Industriproduktionen för september minskade (1,6 %)mer än förväntat (-0,9 %). Senast 2,6 %.

– Producentpriserna ökade med 3.1% i september.

– Katalonien (avklingande risk).

– Tysk regeringsbildning fortsätter att dra ut på tiden.

– Nordkorea.

– IFO föll senast mer än förväntat (ligger dock kvar på hög nivå).

– Dieselgate (vi har inte sett slutet på detta än).

– Den starka euron utgör en motvind för hela eurozonen.

– Säljsignaler i dag o veckograferna.

– Bekräftad negativ divergens.

– Negativ kortsiktig vågräkning.

Tillgängliga certifikat:

BULL DAX X2, X5, X10 & X15 S

BEAR DAX X1, X2, X5, X10 & X15 S

USD/SEK

Dagens svaga svenska KPI försvagade kronan och trots att dollarn tappat mot euron räckte SEK försvagningen till att trycka upp USD/SEK till högsta på en vecka. Fortsatt oro dvs. nedgång på bostadsmarknaden i Sverige bör även det fortsätta ge negativa implikationer för kronan varför vi bör se USD/SEK fortsätta lite högre. Kom även ihåg den tekniska formationen, inverterad huvud/skuldra botten som har sitt teoretiska mål vid 8.5275, ett mål inte långt härifrån. Dessutom kommer i början av december PPM flödet som också brukar rendera ett utflöde på 10/15 miljarder SEK då en betydande del av pensionspengarna placeras utomlands.

Dagens svaga svenska KPI försvagade kronan och trots att dollarn tappat mot euron räckte SEK försvagningen till att trycka upp USD/SEK till högsta på en vecka. Fortsatt oro dvs. nedgång på bostadsmarknaden i Sverige bör även det fortsätta ge negativa implikationer för kronan varför vi bör se USD/SEK fortsätta lite högre. Kom även ihåg den tekniska formationen, inverterad huvud/skuldra botten som har sitt teoretiska mål vid 8.5275, ett mål inte långt härifrån. Dessutom kommer i början av december PPM flödet som också brukar rendera ett utflöde på 10/15 miljarder SEK då en betydande del av pensionspengarna placeras utomlands.

Konklusion: Kronan bör försvagas mer.

OBSERVATIONER

+ Svagare svensk KPI dvs. risk för räntehöjning mindre.

+ Hopp om en amerikansk skattereform.

+ Allt fler signaler om fallande lägenhetspriser.

+ PPM pengarna är om några veckor på väg.

+ Svårt att bilda en stark regering i Tyskland.

+ Hökaktigare FED, höjning trolig i december.

+ FED har börjat minska sin balansräkningen.

+ Kronindex, KIX, har vänt upp från en viktig teknisk nivå.

+ Korträntedifferensen har fortsatt att öka.

+ Hösten är säsongsmässigt en bättre dollarperiod med framför allt november som en stark månad för USD/SEK.

+ Tekniskt levererar nu den inverterade huvud/skuldra formationen den förväntade uppgången.

– ECB & Riksbanken är fortsatt duvaktiga.

– Synkroniserad global tillväxt är bra för små exportländer.

– Om Riksbanken snabbare än förväntat blir mer hökaktig vilket vi inte tror sker förrän ECB visar vägen.

– Marknaden börjar bli överköpt dollar.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X1 & X4 S

OMXS30

Till slut så tog ett allt sämre moment, dvs. mindre och mindre uppgång efter varje ny topp, ut sin rätt och korrektionen var ett faktum. Den nu bekräftade negativ divergensen (ny topp i pris, lägre topp i indikator) bekräftar också att vi nu har äntrat en något kraftigare korrektionsfas. Vi söker en studs från 55d mv bandet men därefter ytterligare nedgång. Det återstår att se om de annalkande PPM pengarna kan ha en positiv påverkan när vi kommer en bit in i december. En stängning i november under 1634 skapar en månadssäljsignal likt den som skapades i juni och skulle i sådana fall ytterligare förlänga nedgångsfasen/potentialen.

Till slut så tog ett allt sämre moment, dvs. mindre och mindre uppgång efter varje ny topp, ut sin rätt och korrektionen var ett faktum. Den nu bekräftade negativ divergensen (ny topp i pris, lägre topp i indikator) bekräftar också att vi nu har äntrat en något kraftigare korrektionsfas. Vi söker en studs från 55d mv bandet men därefter ytterligare nedgång. Det återstår att se om de annalkande PPM pengarna kan ha en positiv påverkan när vi kommer en bit in i december. En stängning i november under 1634 skapar en månadssäljsignal likt den som skapades i juni och skulle i sådana fall ytterligare förlänga nedgångsfasen/potentialen.

Konklusion: Studs men sedan lägre igen.

OBSERVATIONER

+ PPM köpen om en månad.

+ Rapportperioden avklarad med en positiv touch.

+ Mjuk Riksbank väntar med första höjningen.

+ Svagare svensk inflation.

+ Starkare dollar bör fortsätta (KIX index har vänt upp = svagare SEK).

+ Ekonomisk statistik fortsätter att vara positiv.

+ Det långsiktiga vågmönstret är fortsatt positivt.

+ Tillbaka över det positivt lutande 233d mv.

+ Positiv 50/200d korsning (det blev alltså inget av det tidigare s.k. dödskorset).

– PMI vände åter ned under 60.

– Bostadsbyggnadsbolag allt svagare.

– Lägenhetsmarknaden faller.

– Svenska 5 & 10-års räntor bör snart fortsätta att stiga.

– Falska brott över tidigare toppar = svaga köpare.

– Veckovändningssignal förra veckan.

– Negativ divergens nu bekräftad.

– En möjlig stigande kilformation, ett vanligt avslutningsmönster

Tillgängliga certifikat:

BULL OMX X5, X10 & X15 S

BEAR OMX X1, X5, X10 & X15 S

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft