Analys

SEB Jordbruksprodukter, 27 maj 2013

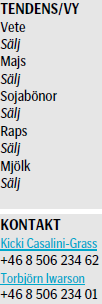

Förra veckan fick vi en rekyl uppåt i såväl spannmål som soja. Rapsfröet höll sig kvar efter uppgången veckan innan. Olika rapporter om något sänkta estimat, lite kallare väder på vissa ställen, lite varmare väder på andra och översvämningar nådde marknaden. Dessa detaljer kan dock inte förändra den stora bilden av att det blir en mycket stor skörd av spannmål i år, samtidigt som inköpschefsindex i Kina kom in på sin lägsta nivå på sju månader. Pristrenden i stort är nedåtriktad.

Förra veckan fick vi en rekyl uppåt i såväl spannmål som soja. Rapsfröet höll sig kvar efter uppgången veckan innan. Olika rapporter om något sänkta estimat, lite kallare väder på vissa ställen, lite varmare väder på andra och översvämningar nådde marknaden. Dessa detaljer kan dock inte förändra den stora bilden av att det blir en mycket stor skörd av spannmål i år, samtidigt som inköpschefsindex i Kina kom in på sin lägsta nivå på sju månader. Pristrenden i stort är nedåtriktad.

Idag måndag är det Memorial Day i USA och därmed lite mindre handel på marknaderna. Det innebär inte att priset inte kan röra sig.

Odlingsväder

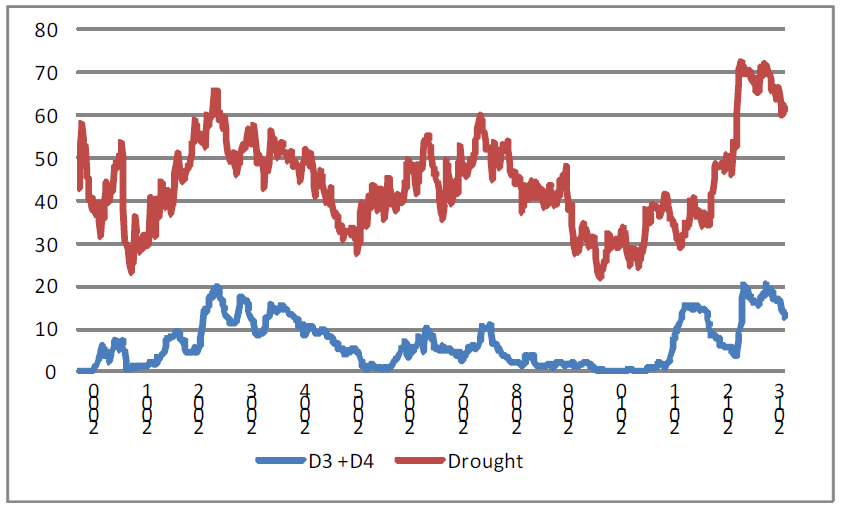

Torkan i USA har fortsatt att minska i USA. Både andelen som är torrare än normalt och framförallt den andel som är drabbad av de värsta formerna av torka har minskat med en procentenhet sedan förra veckan.

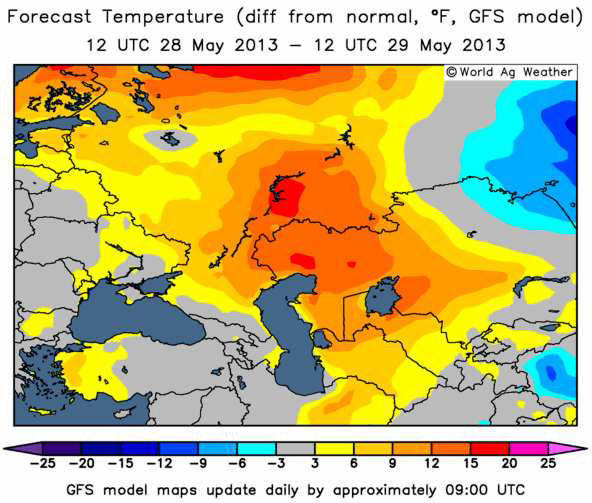

Företaget Black Earth Farming har nyligen rapporterat att odlingsvädret är gynnsamt i deras del av Ryssland, men att det är varmare längre söderut. Nedan ser vi en kartbild över västra Asien av prognostiserad temperaturavvikelse från det normala.

USA fick ordentligt med regn i veckan. Europa är ganska vått med översvämningar till och med i Italien. Västerut, mot Frankrike är temperaturen mycket lägre än normalt. Ryssland har fått nederbörd och normal temperatur, men längre söderut är det som vi sett i kartbilden ovan mycket varmare än normalt. Nya Zeeland har fått regn, i synnerhet över Nordön, men Australien och Argentina och Braslien var i huvudsak torra.

Vete

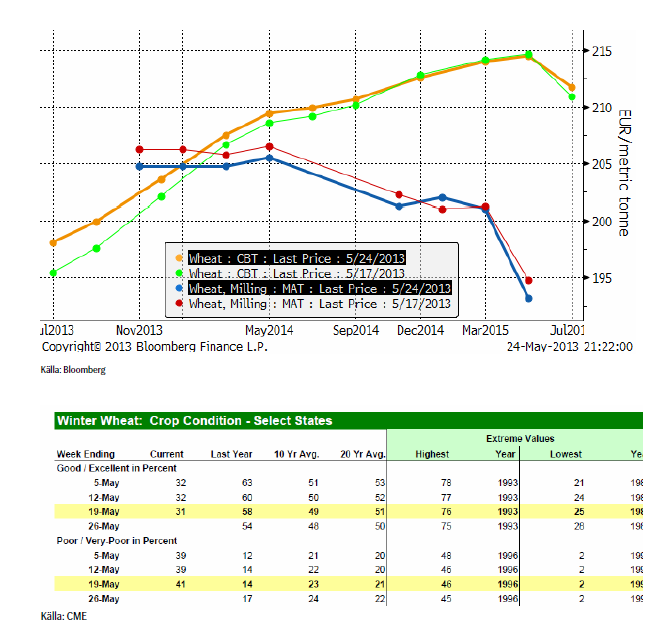

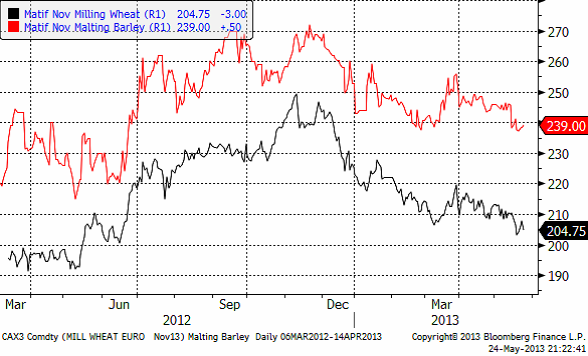

Priset på novemberterminen på Matif inledde veckan med att falla, men rekylerade sedan upp igen. Det är ett mönster man känner igen. Det som brukar följa efter är en förnyad nedgång. Jag förväntar mig att 200 euro testas redan i början av den kommande veckan.

Decemberkontraktet på CBOT rekylerade uppåt. Ibland ser man (magiskt nog) att 55-dagars glidande medelvärde utgör ett stöd eller ett motstånd, t ex vid uppgången i mars. Vi tror att det hände nu också. 700 cent ska testas igen och det tror vi händer den här veckan. Det finns en möjlighet att 700 cent bryts den här veckan.

Nedan ser vi förändringen i terminskurvorna fredag till fredag.

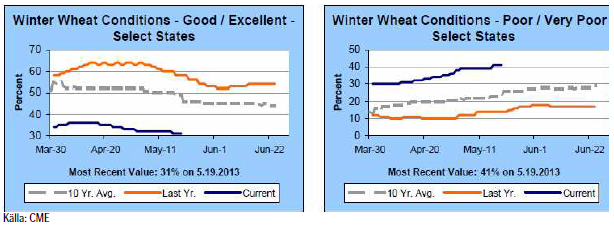

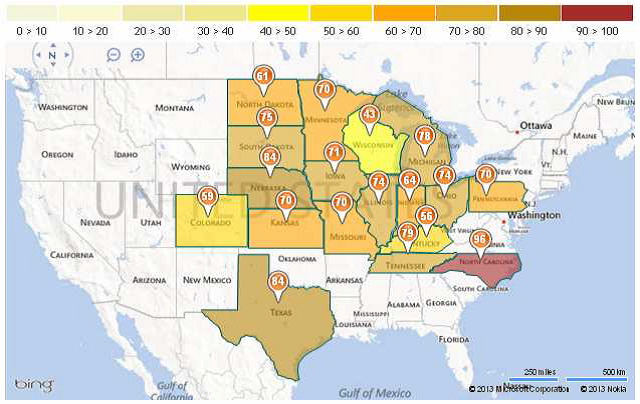

Måndagens Crop Progress rapport från USDA visar att tillståndet för det amerikanska höstvetet fortsätter att försämras. För de 18 stater som rapporterar så klassas 31% som ”good/excellent”, ner 1% från förra veckan och väl under förra årets 58% vid samma tid. Höstvete klassat som ”poor/very poor” uppgår till 41%, en ökning med 2% från förra veckan och väl över förra årets 14% vid samma tid. Andelen höstvete klassat som ”poor/very poor” i de HRW producerande staterna fortsätter att öka, samtidigt som tillståndet för höstvete i de SRW producerande staterna fortsätter att förbättras. Andelen höstvete som har gått i ax fortsätter dock att ligga under genomsnittet, både i de HRW och i de SRW producerande staterna, som en följd av den kalla våren. Per den 19 maj hade 43% gått i ax, vilket är att jämföra med förra årets 80% vid samma tid och det femåriga genomsnittet på 62% vid denna tidpunkt.

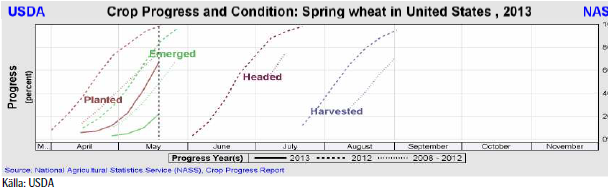

Sådden av vårvete i de 6 största staterna gjorde framsteg i veckan som gick och avancerade till 67%, upp rejält från 43% en vecka innan men fortfarande väl efter förra årets 98% och det femåriga genomsnittet på 76%.

Den största producenten, North Dakota, ligger sist med endast 50% av sådden avklarad, jämfört med dess femåriga genomsnitt på 67% vid den här tiden.

Strategie Grains justerar ner sitt estimat för EU:s veteproduktion 2013/14 med 200 000 ton till 129.8 mt, till följd av lägre areal i Tyskland och Frankrike. Räknar man även in Kroatien, som blir medlem av unionen i juli, så beräknas den totala produktionen att uppgå till 130.9 mt.

Under hela veckan har vi hört rykten om att Kina skulle vara i marknaden för köp av amerikanskt vete. Torsdagens amerikanska exportsiffror, som kom in på 952 600 ton inkl 239 400 t gammal skörd – väl över det estimerade intervallet på 400 000-700 000 ton – innehöll inga försäljningar till Kina men fick priserna på vete att stiga.

I fredags däremot så bekräftade USDA att 180 000 ton SRW vete sålts till Kina för leverans 2013/14 och nu på morgonen rapporterar kinesiska State Administration of Grain att ett kinesiskt företag under förra veckan har köpt ca 600 000 – 650 000 ton amerikanskt vete för leverans mellan juli och september, vilket skulle vara andra gången för i år som Kina gör ett så stort köp av vete från USA.

USDA rapporterar också försäljning av 115 000 ton sojabönor och 360 000 ton majs, bägge med destination Kina.

Jag betraktar dessa saker som saker att hålla koll på. Med den stora skörd som väntas för spannmål i stort är det svårt att se att detaljer som detta skulle kunna förändra trenden nedåt i priserna.

Slutsatsen är att vi behåller vår säljrekommendation på vete.

Maltkorn

Maltkornet höll sig någorlunda starkt i veckan, men om vetet fortsätter ner, får vi nog se ett nedställ på maltkornet också. Trenden är tydligt nedåtriktad.

Majs

Majspriset (december 2013) föll under bottennoteringen från april. Allt fler mäklarfirmor börjar avrapportera 400 cent som ”rätt pris” för kommande skörds majs. Att priset då ändå inte hamnar i fritt fall, är ett observandum, trots allt. Med det sagt, tror jag ändå att vi får en nedgång i veckan som kommer.

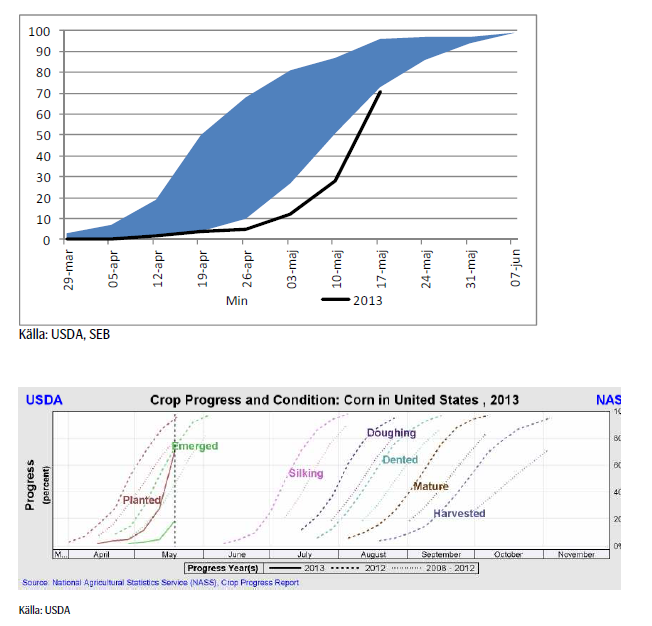

Till förra helgen hade amerikanska lantbrukare lyckats ta sig till 71% färdigsått genom att på en vecka så en yta som är 2 x Irlands yta. Har de lyckats fortsätta den här takten har de kommit ikapp och kanske rentav hamnat på en nivå som är normal för den här tiden på året.

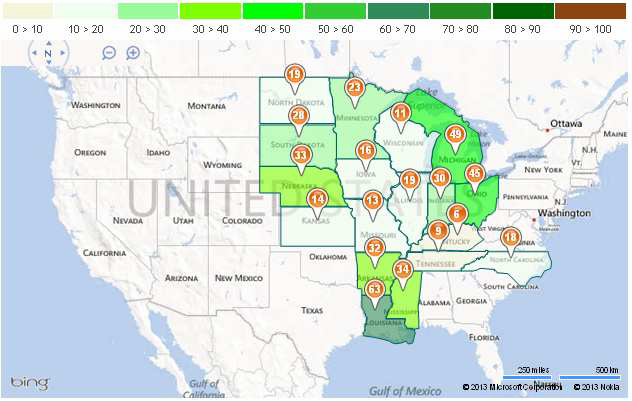

Som nämnt ovan, visade måndagens Crop Progress att lantbrukarna har dragit nytta av det varma och torra vädret och därmed gjort stora framsteg i sin sådda av majs. Per den 19 maj så var sådden i de 18 största majsproducerande staterna avklarad till 71%, en rekordökning med 43% från 28% en vecka tidigare men något lägre än det femåriga genomsnittet på 79% vid den här tiden. Vårens kalla och blöta väder över majsbältet har gjort att årets sådd ligger markant efter förra årets sådd, då 95% var i marken vid den här tiden. Å andra sidan låg förra årets sådd långt före genomsnittet på grund av att våren då var torr och varm vilket till slut ledde till att grödorna drabbades av den värsta torkan på 50 år.

Den mest markanta ökningen i rapporten står den största producenten Iowa för med 71% av sådden avklarad, upp från 15% veckan innan. Även Illinois, den näst största producenten, noterade en rejäl ökning från 17% till 74%.

I Argentina är skörden klar till 65%, vilket är lite snabbare än förra årets 59%.

Slutsatsen är att vi behåller vår säljrekommendation på majs.

Sojabönor

Sojabönorna visade fortsatte att visa oväntad styrka. Priset har stigit upp från 1200 cent upp till 1247 cent när priset ”borde” ha fallit. Vid 1250 finns dock ett starkt tekniskt motstånd, där särskilt många bönder bör ha hängt upp sina säljordrar. Vi tror att uppgången hejdas här.

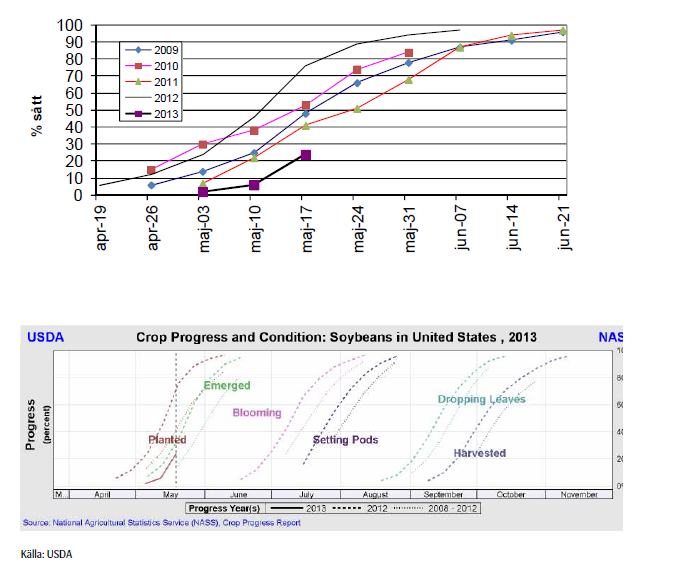

Sådden ligger som tidigare, fortfarande efter vad som är normalt, som vi ser i diagrammet nedan.

Som nämnt ovan visar måndagens Crop Progress att sådden av sojabönor, som vanligtvis sås senare än majs, fortskrider i sakta mak och nu är avklarad till 24%, vilket kan jämföras med 71% vid den här tiden förra året och det femåriga genomsnittet på 42%.

I Iowa, den största producenten, är sådden endast avklarad till 16% – vilket är långt efter det femåriga genomsnittet på 59% vid denna tid – samtidigt som sådden hos den näst största producenten, Illinois, nu är påbörjad och avklarad till 19%, ett rejält uppsving från veckan innan men fortfarande efter det femåriga genomsnittet på 35%.

I veckan som gick sänkte Argentinas jordbruksdepartement skördeprognosen från 51.3 mt till 50.6 mt. USDA:s senaste estimat ligger på 51 mt och som jämförelse kan nämnas att Rosario och Buenos Aires Grain Exchange båda ligger lägre på 48.5 mt. I Argentina är skörden av sojabönor nästan klar med 93% avrapporterat.

Slutsatsen är att vi behåller och upprepar vår säljrekommendation på sojabönor.

Raps

Rapspriset (November 2013) höll sig, som jag skrev förra veckan under 420 euro och rörde sig ”sidledes”. Frågan är om detta är en konsolidering inför en uppgång mot 430 euro eller om priset kommer att vända ner mot 415 euro igen? Det är svårt att säga, men den tekniska bilden indikerar att en nedgång är den mer sannolika rörelsen.

På grund av det kalla och våta vädret väntas Frankrikes skörd av rapsfrö bli den lägsta på 7 år, 1 mt lägre än förra året (4.5 mt istället för 5.5 mt). Även i Kanada sänktes produktionsestimat. Den här veckan av Ag Canada som förra månaden hade ett estimat på 15.5 mt och nu tror på 14.1 mt.

Skulle det tekniska stödet på 415 euro brytas, är detta en rejäl säljsignal. Jag tror att rapspriset kommer att falla. Dels för att sojabönorna bör ha en lång tid av fallande priser framför sig och dels för att rapsen är ovanligt dyr i förhållande till sojabönor.

Mjölk

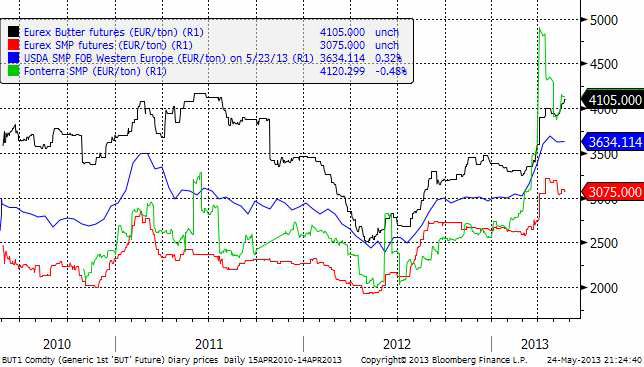

Nya Zeelands mjölkproduktion var 16.8% lägre i mars jämfört med mars förra året enligt industrigruppen Dcanz. Detta orsakades av den torka som drabbat landet. I och med de myckna regnen över Nordön på Nya Zeeland anses den dock vara över nu och därmed är haussen i mjölkpriset över på den internationella marknaden. Priset på Fonterras GlobalDariyTrade har fallit med ca 15% från toppnoteringen. Eurex, som följer den europeiska marknaden för smör och skummjölkspulver ligger dock fortfarande kvar på högre nivå.

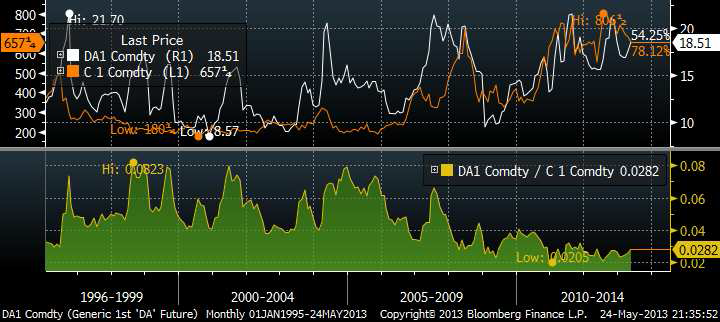

Nedan ser vi kvoten mellan mjölkpriset i USA och majspriset. När ”råvaruboomen” började i början på ”00” – talet försvann lönsamheten från mjölkbranschen. Tecknen hopar sig nu om att toppen på råvaruboomen är över. Det betyder att lönsamheten för mjölkproducenter är över – tillsammans med krisen för grisbönderna. Större trendförändringar inträffar ofta på ett omärkbart sätt, utan att folk inser att en förändring har skett.

Det var på samma sätt för tio år sedan när råvaruboomen började. De här mega-trendernas källa ligger i demografi och idéer, inte i QE eller annat finansiellt. För över 100 år sedan beskrev man skeendet i USA med en liknelse av Niagara-fallet. Det är skummet man ser, men det är det strömmande vattnet under som utgör kraften.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD