Analys

SEB Jordbruksprodukter, 14 oktober 2013

Vete, raps, potatis och socker gick upp förra veckan, majs och sojabönor ner. Det var en lugn vecka förra veckan, främst på grund av European Exchange, som gick av stapeln i Paris under torsdagen och fredagen. Med nästan hela den Europeiska marknaden i Paris blev handeln tunn.

Vete, raps, potatis och socker gick upp förra veckan, majs och sojabönor ner. Det var en lugn vecka förra veckan, främst på grund av European Exchange, som gick av stapeln i Paris under torsdagen och fredagen. Med nästan hela den Europeiska marknaden i Paris blev handeln tunn.

Vete

November månads terminskontrakt på Matif har gått upp mot 200 euro, ett tekniskt motstånd. Det har varit en god uppgång och många kommer att vilja sälja till 200 euro. Vi gissar en det kommer en rekyl nedåt den här veckan, vilket vi tror är ett köptillfälle.

Decemberkontraktet på CBOT har haft svårt att ta sig över 700 cent, på samma sätt som Matif kämpar med 200 euro.

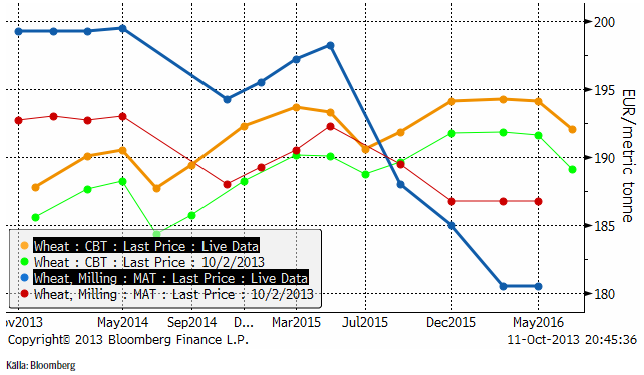

Nedan ser vi terminskurvorna för Chicagovete och Matif. Det är nästan backwardation i Matifmarknaden. Det är en återspegling av att så många lantbrukare håller på sitt vete för att de tror att priset ska stiga. Istället borde de sälja sin spannmål och ta sin position genom att köpa terminer. Det bytet innebär samma position i marknaden, samma antal ton, men pengar på banken (räntevinst), ingen risk för försämring av varan i lager och möjligheten att köpa på termin utan terminspåslag.

GASC ratade erbjudandena i veckan därför att man tyckte att priset var för högt.

Argentinas BAGE estimerade den kommande Argentinska veteskörden till drygt 10 mt. USDA:s senaste WASDE i september angav den till 12 mt.

USA:s jordbruksdepartement är stängt pga budgetproblemen, vilket innebär att vi inte har några crop conditions, inga exportsiffror och ingen WASDE-rapport. Den skulle ha kommit den 11 september och analytikerna behöver ca 10 dagar på sig. Det innebär att den kan komma först den 24 oktober. Då är det nästan ingen idé att publicera den, vilket kan innebära att den helt kommer att utgå.

USA:s jordbruksdepartement är stängt pga budgetproblemen, vilket innebär att vi inte har några crop conditions, inga exportsiffror och ingen WASDE-rapport. Den skulle ha kommit den 11 september och analytikerna behöver ca 10 dagar på sig. Det innebär att den kan komma först den 24 oktober. Då är det nästan ingen idé att publicera den, vilket kan innebära att den helt kommer att utgå.

Även Europa var lugnt mot slutet av veckan på grund av European Exchange i Paris i torsdags och fredags. European Exchange är en mötesplats för alla i den europeiska spannmålsbranschen.

Den långsamma sådden i Ukraina är en faktor som påverkat prisutvecklingen positivt. Nu har vädret blivit bättre, vilket gör att höstarbetet underlättas.

Vi får en del frågor om optioner. Den som vill köpa en option via SEB kan göra det. Det behövs ett ramavtal, men däremot behöver banken inte göra en kreditprövning och man behöver inte heller ställa säkerhet, eftersom man som kund betalar priset (”premien”) i början och sedan erhåller eventuellt realvärde vid optionens lösen. Man behöver inte heller påkalla lösen själv, utan det sköts automatiskt till kontot i banken.

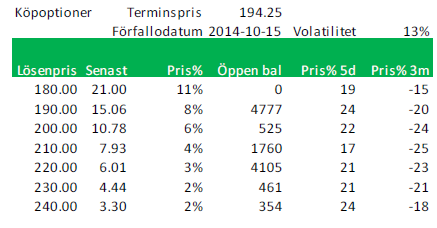

Det är så kort tid kvar till förfallet för novemberterminen 2013, så nedan ser vi priserna på köpoptioner på Matif på November-2014 (Matif vete). Notera att volatiliteten 13% är ganska låg. Volatiliteten brukar vara låg när priserna är låga.

Nedanstående optioner är köpoptioner. Terminen (Nov 2014) handlas i 194.25 euro per ton. En köpoption om ett ton vete, som ger rätt att köpa vete för 200 euro kostar 10.78 euro, eller 6% av 194.25 euro. När man köper optionen får man betala det beloppet (plus lite till för säljkurs, detta är senast betalt). Om priset i oktober (vid förfall) nästa år är 250 euro på terminen betalar banken 50 euro till optionsinnehavaren (omräknat till kronor om man vill och kommer överens om det). Om terminen står i 190 euro (under lösenpriset) förfaller optionen värdelös och inget belopp betalas ut.

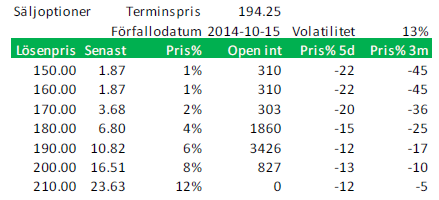

Nedanstående är priser på säljoptioner. Om du köpt optionen med lösenpris 200 euro (för 16.51) och terminen i oktober nästa år står i 180 euro, betalar banken ut 20 euro. Om terminspriset är över 200 euro betalar banken inte ut någonting alls och optionen förfaller värdelös.

En del använder optioner för att spekulera kortsiktigt. Som du ser av kolumnen Pris% 5d, som visar den procentuella prisförändringen på respektive option, rör sig priser på optioner med en väsentlig utväxling i förhållande till förändringar i terminspriset.

Vi har alltså köprekommendation på vete, men tror att en rekyl nedåt kan komma. Vi betraktar en sådan rekyl nedåt som ett köptillfälle.

Maltkorn

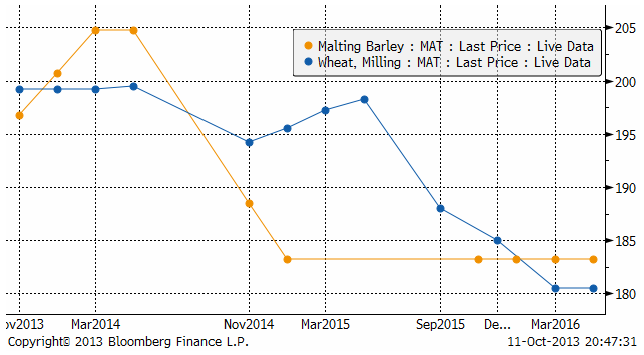

Terminspriset (november) ligger återigen under Matif:s kvarnvetekontrakt för november.

Som vi ser av diagrammet nedan, ligger novembers maltkornskontrakt under vetet, men januari, mars och maj ligger alla över. Det indikerar ett ”överutbud” av maltkorn just nu och / eller en brist på kvarnvete.

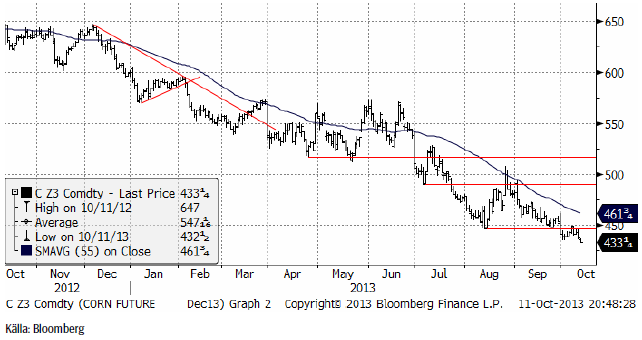

Majs

Majspriset (december 2013) har fortsatt att falla. Nyhetsflödet har gett bränsle åt nedgången: Dels har siffrorna på väntad skörd per acre i USA fortsatt att förbättras, dels har brasilianska CONAB estimerat landets skörd 2014 till 78 – 80 mt i veckan. Det ska jämföras med USDA:s senaste estimat på 72 mt. Tidigare rapporter indikerade också lägre sådd av majs och motsvarande mer av sojabönor. Även på efterfrågesidan har negativ information kommit. Amerikanska EPA väntas sänka inblandningsmandatet av etanol i bensin med 1.4 miljarder gallons, vilket leder till en minskad efterfrågan på majs med upp till 500 miljoner bushels. Efterfrågan till etanol har inte ökat alls de senaste åren, efter att man kommit upp i 10% (”blending wall”) etanol.

Det är oroväckande att majsen handlats så svagt, men vi tror ändå att priserna är nära botten och att förhållandet mellan sojabönor (oljeväxter) och majs (spannmål) leder till mindre produktion av majs – med högre pris i framtiden som konsekvens.

Vi väljer att hålla fast vid köprekommendationen.

Sojabönor

Novemberkontraktet på sojabönor slutade förra veckan med ett rejält prisfall. Priset närmar sig den nivå på 1250 som vi talade om för några veckor sedan. Bakom fredagens prisfall låg samma faktor som bakom prisfallet i majsmarknaden – en oro för att EPA ska komma att sänka inblandningskravet avseende biobränslen, i fallet för sojabönor gällde det biodiesel.

Brasilianska CONAB estimerar landets skörd 2014 till 87.6 – 89.7 mt. Det är något högre än USDA:s 88 mt.

I USA talar en del nu, något oväntat, om en skörd på 43 bushels per acre. Efter torkan i augusti har marknaden tagit emot en serie av estimat från privata firmor och analytiker som visar på bättre skörd än befarat.

Vi behåller säljrekommendation.

Raps

Rapspriset (november 2013) fortsatte att stiga i början av förra veckan efter beskedet om att en strafftull kommer att införas mot 90% av EU:s import av biodiesel. Den här frågan var ”snackisen” på European Exchange som gick av stapeln i Paris i torsdags och fredags. Samtalet rörde främst ”vem” som fått kännedom om beslutet innan det offentliggjordes.

Vi behåller säljrekommendationen på raps.

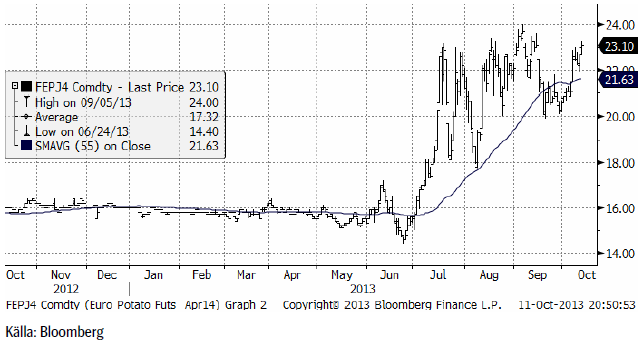

Potatis

Potatispriset av årets skörd, som handlas i april-kontraktet på Eurex, har vänt upp till den högsta nivån på en månad, en uppgång från början av oktober med 15%, till 23.10 euro per dt. 24 euro ser ut att vara inom räckhåll.

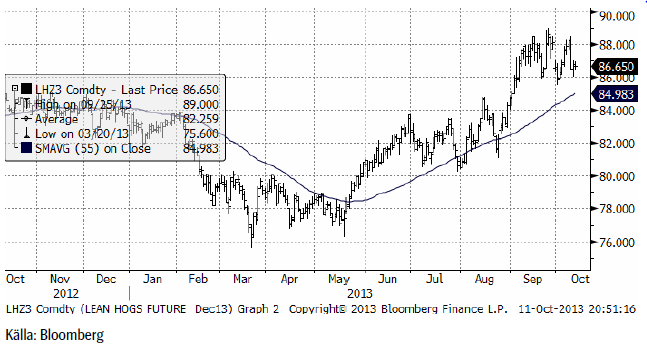

Gris

Prist på Lean Hogs fortsatta att röra sig ”sidledes” inom vad vi tolkar som en ”toppformation”, baserat på kända mönster inom den tekniska analys-skolan.

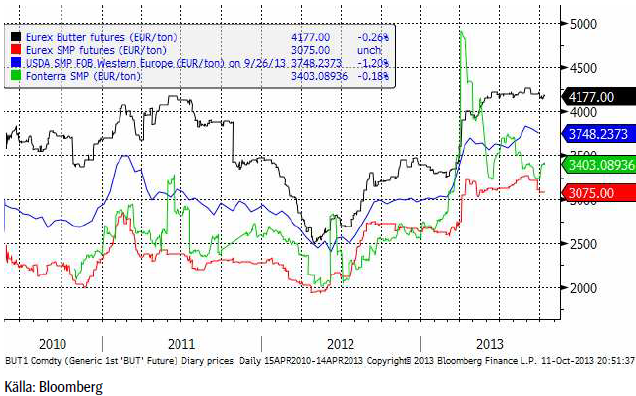

Mjölk

Terminerna på smör och skummjölkspulver vid Eurex-börsen var stabila och rörde sig inte mycket under veckan som gick. Fonterras pris steg något, efter det kraftiga prisfall från toppen som varit.

Socker

Marskontraktet på råsocker steg kraftigt upp till 18.93 cent på marskontraktet. Vid 19 cent finns ett starkt motstånd och det skulle inte förvåna om vinsthemtagningar sätter in, som kan ta ner priset till 18 cent. Vi tror att det, om det händer, är ett utmärkt köptillfälle.

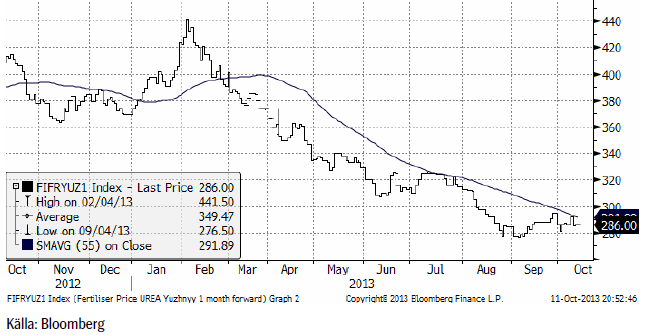

Gödsel

Priset på kväve / urea var stabilt i veckan som gick med endast små kursförändringar.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share