Analys

SEB Jordbruksprodukter, 11 augusti 2014

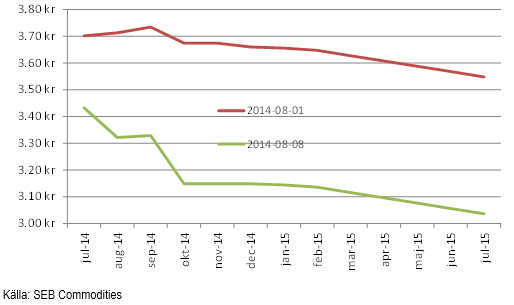

Rysslands importstopp, i strid med WTO-reglerna och av allt att döma genomförd med hjälp av Brasilien, har sänkt terminspriset för mjölkråvara på terminsmarknaden för leverans under hösten och framöver med 15%, från 3.70 Kr / Kg till 3.15 Kr / Kg på ett par dagar. Detta kommer sannolikt att leda till kraftigt försämrad lönsamhet och problem när förändringen i världsmarknadspriset via mejerierna når mjölkbönderna i Europa. I Brasilien hyllas landets president Dilma Rousseff då flera aktörer framförallt inom köttsektorn ser fram emot att öka sin export till Ryssland. Dilma Rousseff leder opinionsundersökningarna med en liten marginal inför presidentvalet i höst.

Rysslands importstopp, i strid med WTO-reglerna och av allt att döma genomförd med hjälp av Brasilien, har sänkt terminspriset för mjölkråvara på terminsmarknaden för leverans under hösten och framöver med 15%, från 3.70 Kr / Kg till 3.15 Kr / Kg på ett par dagar. Detta kommer sannolikt att leda till kraftigt försämrad lönsamhet och problem när förändringen i världsmarknadspriset via mejerierna når mjölkbönderna i Europa. I Brasilien hyllas landets president Dilma Rousseff då flera aktörer framförallt inom köttsektorn ser fram emot att öka sin export till Ryssland. Dilma Rousseff leder opinionsundersökningarna med en liten marginal inför presidentvalet i höst.

Spannmålsmarknaden på Matif har präglats av osäkerhet om vilken kvalitet som ska kunna levereras på kontraktet. Priset rörde sig 13 euro uppåt och nedåt på grund av bristfällig handläggning och kommunikation av Euronextbörsen. Till slut gjorde man ingen förändring av vilken kvalitet som skulle få levereras, men det var först efter att stora spannmålshandlare helt slutat att handla på börsen. Förtroendet för Matifs integritet återställdes något, men inte helt. Korrelationen mellan svenska spotpriser och Chicagos terminer är pratiskt taget lika bra som med Matifs terminer.

Prisrörelserna har annars varit små på vete i Chicago, majs, sojabönor och raps. Det amerikanska jordbruksdepartementet publicerar sin augusti-WASDE på tisdag den 12 augusti.

WASDE-förväntningar

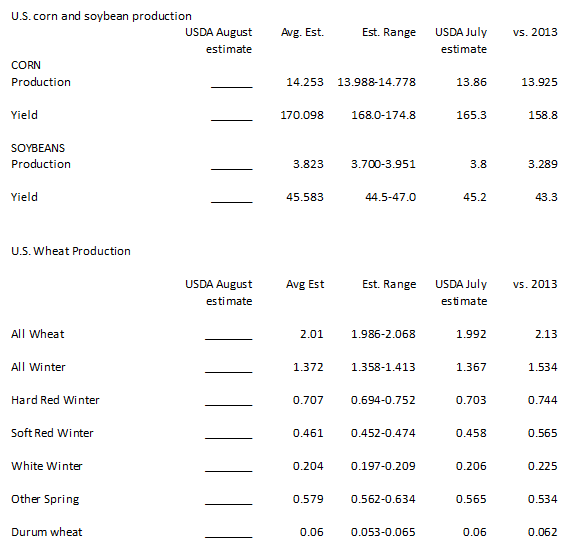

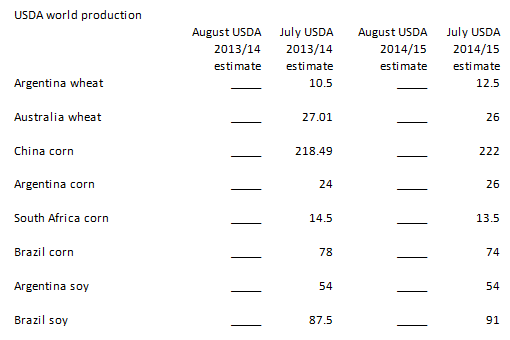

Reuters har sammanställt analytikerkårens förväntningar på WASDE-rapporten på tisdag:

Rysslands importstopp

Den 7 augusti meddelade Rysslands premiärminister Medvedev ett importstopp på kött, mejeriprodukter, fisk, frukt och grönsaker från EU, USA, Norge, Kanada och Australien. Förra året importerade Ryssland dessa varor till ett värde av 25 miljarder dollar.

Jordbruksverket publicerade en rapport om det ryska importstoppet. De skriver att effekten är liten för Sveriges del. De skriver samtidigt att priser kan förändras. Och det är naturligtvis genom priset som påverkan sker för Sverige. Jordbruksverket har nog inte rätt att effekten för Sverige kommer att vara försumbar. Terminspriset på smör har t ex redan fallit med 15% på Eurexbörsen och detta kommer att påverka Sveriges mjölkbönder om ett tag.

Rysslands importstopp på en rad matvaror är ett svar på EU:s och USA:s sanktion riktad mot statligt kontrollerade ryska banker genom att neka dessa tillträde till kapitalmarknaden i EU och USA. Den ryska jordbruksbanken är en av de drabbade bankerna. Sanktionen av dessa banker är inte ett brott mot någon internationell lag eller avtal. Rysslands importstopp är däremot ett brott mot WTO-reglerna, vilket är något som EU:s politiker påpekat. Ryssland har redan brutit mot WTO-reglerna genom att redan i juni neka import av polska äpplen. Importstoppet av griskött efter att ett vildsvin i Polen / Litauen visat sig ha ASF (som finns i Ryssland) är också en sådan åtgärd som kan ifrågasättas då Ryssland förbjöd import från hela EU. Rysslands beslut är i linje med Rysslands tidigare agerande. Putin har en uttalad vilja att Ryssland ska bli självförsörjande på mat.

Importstoppet drabbar främst länder som tidigare varit en del av Sovjetunionen, eller ockuperade av Sovjetunionen, samt Finland, som varit en del av Ryssland. Dessa länders export av jordbruksprodukter måste nu söka sig västerut och det finns en latent överkapacitet som måste reduceras genom nedläggning av produktionskapacitet – där den är minst lönsam inom EU. Ryssland har länge strävat i den här riktningen och det måste anses ytterst osannolikt att Ryssland ska återgå till importberoende för varor som kött, grönsaker och mejeriprodukter. Detta måste betraktas som en permanent marknadschock.

Vi kan se på världsmarknadspriserna för t ex mejeriprodukter, att eftersom dessa priser sjunkit tyder det på att marknaden gör den korrekta bedömningen att efterfrågan på global basis har minskat i ett slag. Marknaden gör tolkningen att ryssar inte kommer att kunna konsumera lika stor mängd som tidigare i det korta perspektivet och i ett lite längre perspektiv bygga upp en egen produktion. Dels betyder detta att Putin så att säga svälter sin egen befolkning, dels betyder det att produktionskapacitet utanför Ryssland måste minska. Båda dessa signaler går naturligtvis genom ett högt pris i Ryssland och ett lågt pris utanför Ryssland. Att detta skulle ha en liten påverkan på Sverige, som jordbruksverket skriver, stämmer inte, eftersom världsmarknadspriset styr lika mycket här som i resten av den fria världen.

Seniora jordbruksexperter från samtliga av EU-28:s medlemsländer kommer att träffas nästa torsdag för att analysera effekten av Rysslands importstopp på mat från EU, meddelade EU Kommissionen i fredags. Kommissionen tillsätter en egen arbetsgrupp på måndag för att bedöma situationen.

Ungefär 10% av EU:s totala jordbruksproduktion exporteras till Ryssland till ett värde av 11 miljarder euro per år. Ryssland är USA:s 23:e största exportdestination för mat. Vita Huset nöjde sig med att säga att Rysslands importstopp huvudsakligen skadar ryska medborgare genom att inflationen i Ryssland stiger.

Den franska tidningen Le Figaro skrev i fredags att EU kan använda 400 MEUR för att stödja unionens jordbrukssektor. Jordbrukskommissionären Dacian Ciolos sade till Le Figaro att EU:s CAP innefattar krisreserver som kan användas omedelbart.

Att dra Ryssland inför WTO, såsom man gjort med de polska äpplena i juni, tar lång tid och man kan fråga sig hur meningsfullt det är idag.

Omedelbart efter meddelandet av importstoppet den 7 augusti bjöds en rad Syd- och Mellanamerikanska länder in till Kreml för att höra hur de kan exportera mat till Ryssland. Enligt Bloomberg befann sig en brasiliansk delegation redan i Moskva den 6 augusti. Redan den 7 augusti blev 90 företag i Brasilien godkända för export till Ryssland. De länder som svarade på Rysslands inbjudan var Argentina, Ecuador och Brasilien.

Det är svårt att föreställa sig att Ryssland inte säkerställt att det fanns en ersättning för matförsörjningen innan man inrättade importstoppet från EU och USA med flera. Att en delegation från Brasilien redan befann sig i Moskva dagen innan Medvedevs beslut och att hela 90 företag godkändes på dagen tyder på att Brasilien samarbetat med Ryssland för att Ryssland skulle kunna genomföra det här importstoppet – och brottet mot WTO-reglerna. Överenskommelsen mellan Brasilien och Ryssland har troligtvis tagit flera veckor att förbereda, och kanske började redan när Putin vistades en vecka som gäst hos Brasiliens president i juni. Detta innebär att handelskriget har fått globala dimensioner och att Brasilien, Argentina och Ecuador är allierade till Ryssland. För några månader sedan bildade de tillsammans med Indien och Kina, den så kallade BRIC-banken, som ett alternativ till World Bank. Det är svårt att tänka sig att detta inte skulle få konsekvenser vad gäller Argentinas, Brasiliens och Ecuadors relation med i första hand USA, men kanske även till EU. I Brasilien är lantbrukarna mycket glada och Dilma Rousseff hyllas. Hon räknar med att vinna presidentvalet i höst. Samtidigt kommer detta att leda till konkurser främst för mjölkbönder i Sverige, Finland och andra länder.

Argentina har som bekant förlorat i en domstol i New York och gått i konkurs igen. Argentina har överklagat till domstolen i Haag. Domaren i New York har då hotat Argentina att döma det för domstolstrots, en rätt så intressant situation.

Odlingsväder

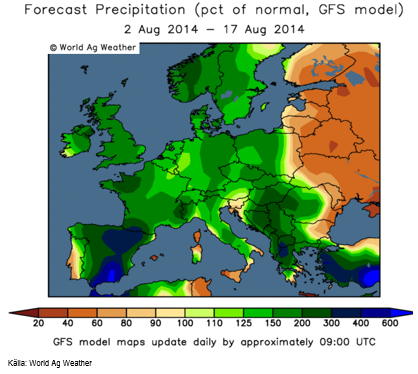

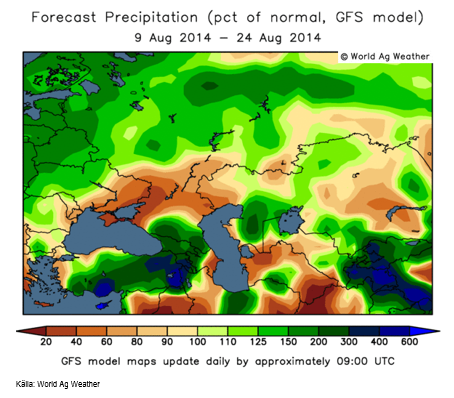

Europa väntas fortsätta vara blötare än normalt de kommande två veckorna. Ingen förändring.

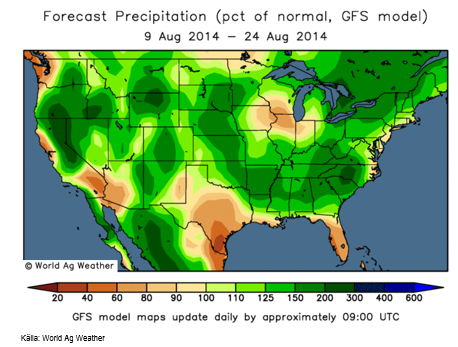

Prognoskartan för nederbörden i USA de kommande två veckorna ser fortsatt ”bearish” ut för majs och sojabönor:

Prognosen för Ryssland och Ukraina visar regn och därmed tar perioden av torka slut. Detta är bearish för spannmål.

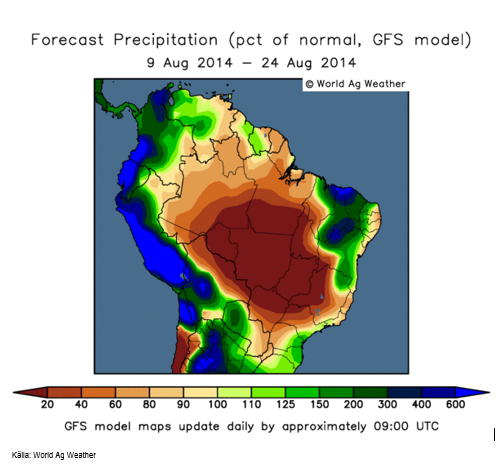

Brasilien kommer att fortsätta torka upp och väntas få nästan inget regn alls.

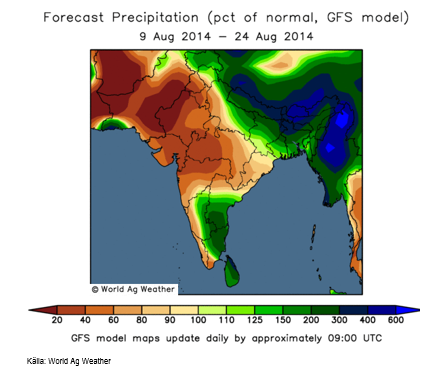

Indien har fått väsentligt mer nederbörd den senaste veckan än de brukar ha så här års under monsunen. Enligt prognoskartan fortsätter nederbörden att vara starkare än normalt.

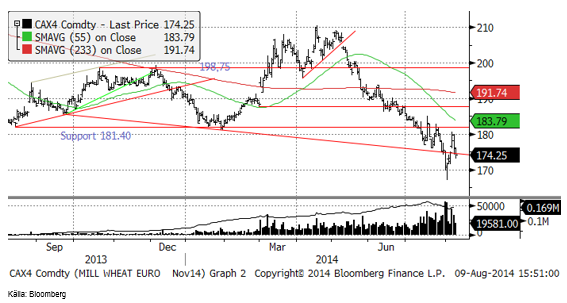

Vete

Matifvetets prisrörelser i veckan påverkades till största delen av osäkerheten – och klargörandet – av vilken kvalitet som terminskontraktet skulle avse. Matif har länge haft problem med att Senalia är en för liten leveranspunkt för den omfattning som Matifkontraktet med åren har fått. Euronext / Matif har därför förhandlat om att även Soufflets Socomac-silo i Rouen ska bli en leveranspunkt. Det har dock varit oklart vilken kvalitet Socomac-silon skulle acceptera. Det oroade marknaden allt mer att besked om detta drog ut på tiden och gissningen var att Socomac skulle ha ett lägre kvalitetskrav än Senalia, vilket omedelbart hade sänkt Matif-kontraktets kvalitetskrav till den nivån, med prisfall som följd. Osäkerheten gick så långt att en mycket stor handelsfirma slutade att handla på Matif. Flera firmor övervägde att flytta sin handel till Chicagokontraktet. Matif hade därför inget val och meddelade att Socomac skulle ha exakt samma kvalitetskrav som Senalia. Beskedet fick priset på novemberkontraktet att öppna kraftigt uppåt i onsdags och priset rörde vid 180 euro innan det föll tillbaka igen. Många passade på att sälja på uppstället i pris. Bondekooperativen i Frankrike har fortsatt att sälja terminer och köpa säljoptioner.

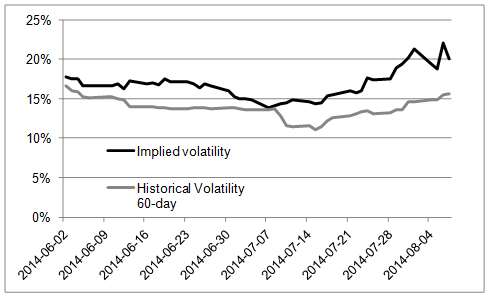

Volatiliteten som optioner prissätts med har stigit under hela juli samtidigt som terminerna har fallit. Detta är ovanligt. Det har antagits att osäkerheten om vilken kvalitet som skulle levereras i november har ökat hopprisken i priset och därmed gjort optioner dyrare. Om det vore så, skulle volatiliteten sjunkit direkt efter Euronexts klargörande i onsdags. Men volatiliteten har fortsatt upp. Alltså är det troligare att det är paniken hos bondekooperativen som ligger bakom.

Nedan ser vi en bild på historisk volatilitet (hur mycket terminspriset faktiskt rört sig omräknat till årsbasis) de senaste 60 handelsdagarna och implicit volatilitet, dvs den volatilitet som optioner prissätts med. Vi ser att båda har ökat sedan början av juli, men implicit volatilitet har ökat mest.

Den franska veteskörden var till 92% klar den 4 augusti, upp från 76% veckan innan enligt FranceAgriMer. Förra året samma tid var 61% skördat. Det är fortfarande oklart hur mycket som inte klarar kvarnvetekraven.

Öppen balans har minskat sedan mitten av juli, men ökat de senaste dagarna. Minskningen kan bero på att de som tidigare sålt, köpt tillbaka kontrakt och det minskade intresset kan också bero på det ovan nämnda missnöjet med osäkerheten i vad kontraktet avser för kvalitet. Vi har inte sett motsvarande minskande intresse (öppen balans) i Chicago. Att öppen balans ökat de senaste dagarna, efter Euronexts besked, tyder på att kvalitetsosäkerheten i kontraktet är det som ligger bakom detta fenomen, snarare än skiftande tro om priset.

Matif november stängde i fredags i nivå med ett tekniskt stöd.

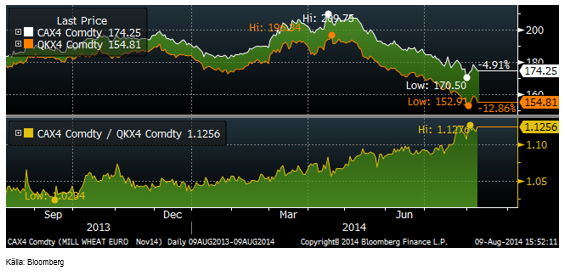

Skillnaden mellan ”London-vete” (foder) och Matif (kvarnvete) har fortsatt att öka den senaste veckan, om än marginellt.

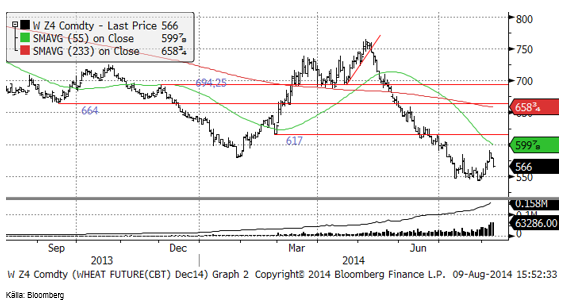

Chicagovetet (december) steg under större delen av veckan, men föll ganska kraftigt i fredags.

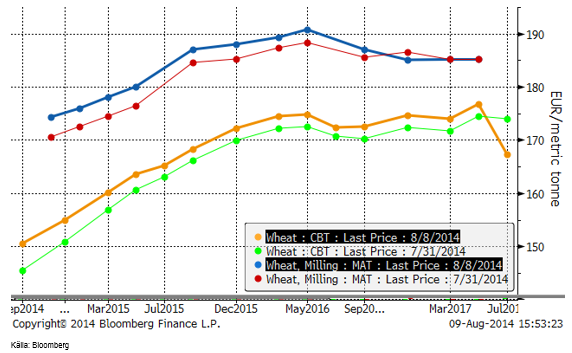

Nedan ser vi terminskurvorna för Chicagovete och Matif i fredags och veckan innan. Matif och Chicago gick upp båda två.

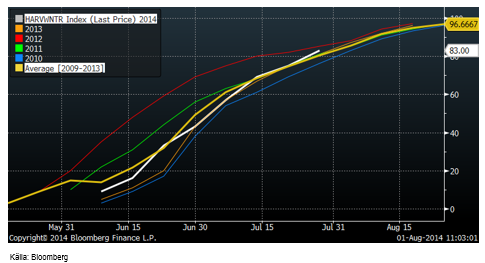

Skörden av höstvetet i USA hade i måndags för en vecka sedan avancerat 7% till 90% skördat. Därmed är skörden i praktiken klar nu i USA.

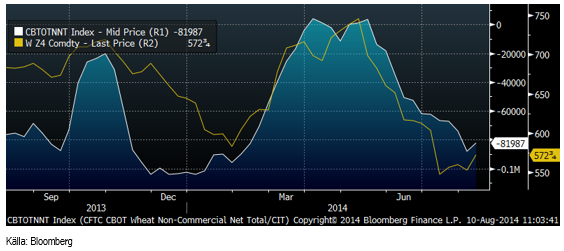

Non-commercials i CFTC:s rapport var för två veckor sedan nettosålda nästan 90,000 kontrakt på Chicago. Prisuppgången i Chicago kan ha fått extra stöd av att dessa köpte tillbaka kontrakt. Non-commercials är fortfarande nettosålda 82,000 kontrakt. Detta betyder också att ”Commercials” är netto köpta lika många. Då commercials består av bönder, spannmålshandlare och kvarnar, får vi anta att bönder inte har så många sålda kontrakt, kanske inte heller spannmålshandlare, men att kvarnar är rätt väl prissäkrade inför nästa år. Kommer bönder att sälja på den här nivån? Troligtvis inte.

Allt detta talar sammantaget för att nedsidan faktiskt är ganska begränsad i vete. Det är större risk på uppsidan. Vi fortsätter därför med köprekommendation, trots. allt.

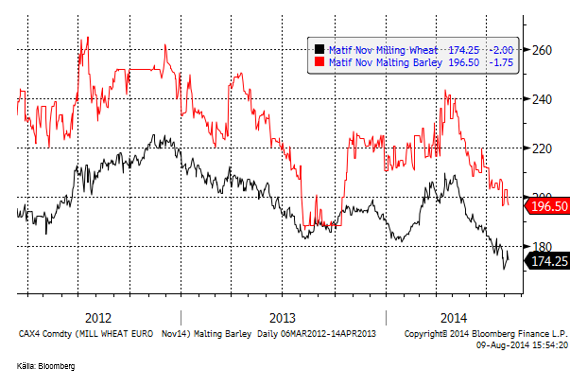

Maltkorn

Maltkornsterminen för leverans i november föll under 200 euro och skillnaden till kvarnvete har minskat till 20 euro. Det här kontraktet har endast ett par hundra terminer öppen balans och endast i novemberkontraktet. Allt talar för att Euronext kommer att avveckla marknaden. Det är vad de borde göra.

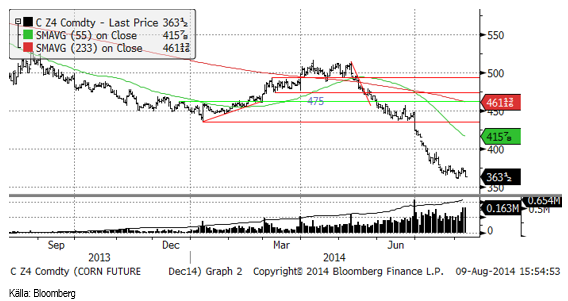

Majs

Majspriset, stängde ner kraftigt i fredags på högre volym och ökande öppen balans. Det ser ut som om det är ny prissäkring som pågår, vilket talar för att det finns styrka i nedgången. Det är möjligt att 350 cent kommer att testas i veckan som kommer.

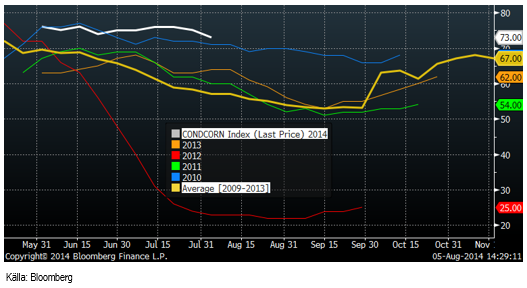

Crop condition backade ytterligare 2% till 73% good/excellent.

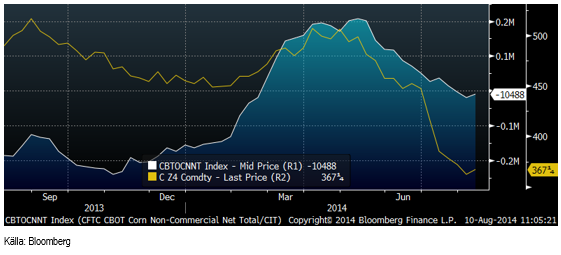

Non-commercials är nettosålda 10,500 kontrakt, vilket inte är en så stor position historiskt sett. Non-commercials har potential att sälja lika mycket till innan de kommer till den sålda nivå de hade i början av året.

CONAB höjde Brasiliens produktionsestimat marginellt till 78.6 mt.

Tisdagens WASDE-rapport blir viktig. Vi såg ovan att USDA:s estimat i förra rapporten var 165.3. Informa ligger nu på 178 och är lägst. FC Stone ligger på 172 bushels per acre. Medelvärdet av estimaten ligger på 170 bushels per acre. Att ”betta” på vad siffran kommer att bli med en köp eller säljrekommendation är detsamma som att spela tärning, så vi fortsätter med neutral rekommendation.

Sojabönor

Sojabönorna avslutade veckan med en liten uppgång. 1050 har hållit vid två försök att bryta nivån. Den konsolidering som har ägt rum den senaste månaden, kan antingen följas a en uppgång mot 1100 cent eller ett fall ner mot 950 cent. Vi vet inte än.

Priset på sojamjöl har varit nere vid 340 dollar tre (eller fyra) gånger den senaste månaden och nivån har hållit. Någon eller några har bestämt sig för att det är en bra nivå att köpa på. Det verkar vara dessa köpare av sojamjöl som håller hela sojakomplexet från att falla. Sojaoljan fortsätter att sjunka sakta.

Sojaoljans prisnedgång i maklig takt ser vi nedan.

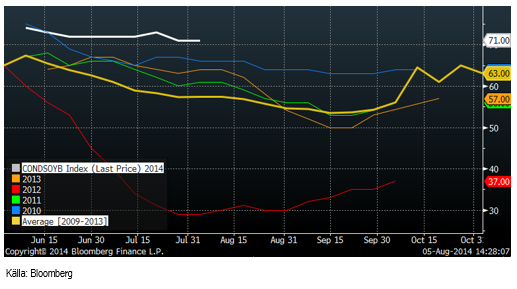

Crop condition för sojabönor var oförändrat på 71% good/excellent.

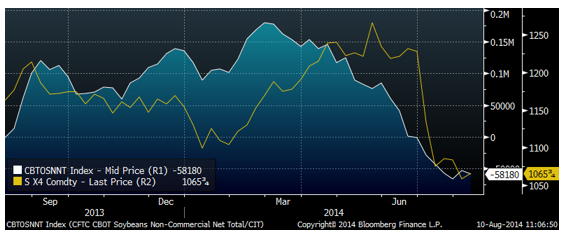

Non-commmercials är nettosålda 58,000 kontrakt, vilket är ovanligt mycket. När de redan är så sålda är det sannolikt inte nya säljare från den kategorin som kommer att trycka ner priset ytterligare.

CONAB justerade i veckan ner skörden 2013/14 med 0.6 mt till 85.7 mt. Brasilien och Argentina väntas öka arealen av sojabönor med 4-5% i höst, vilket leder till ca 5 mt större skörd, allt annat lika. I jämförelse med vårens skörd som blev ca 5 mt lägre än väntat pga torkan i januari och februari, kan skörden bli 10 mt 2014/15 jämfört med 2013/14.

Vi fortsätter med neutral rekommendation tills vidare.

Raps

Novemberkontraktet på Matif steg efter att veckan börjat med fallande kurser. Kursrörelserna är tämligen små.

Oil World höjer skördeestimaten för raps i Europa. Tyskland 6.2 mt (5.8 mt förra året), Frankrike 5.3 mt (4.4 mt), Polen 2.9 (2.8), UK 2.5 mt (2.1 mt) och för EU som helhet till 23.1 mt (21.2 mt). Det är högre än den senaste prognosen från StrategieGrains på 22.9 mt.

Vi behåller säljrekommendationen på rapsfröterminer.

Potatis

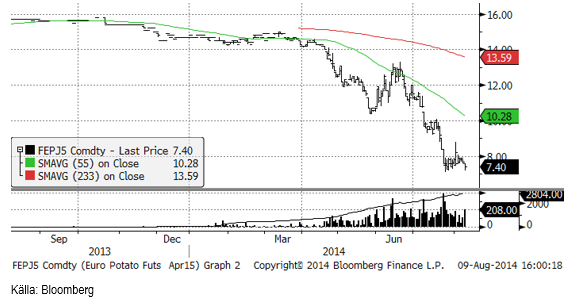

Priset på potatis som konsoliderats under 8 euro per ton, fortsatte prisfallet i fredags. Potatis och potatisprodukter tillhör de varor som Ryssland inte kommer att importera, vilket sätter press på priset på EUREX.

Gris

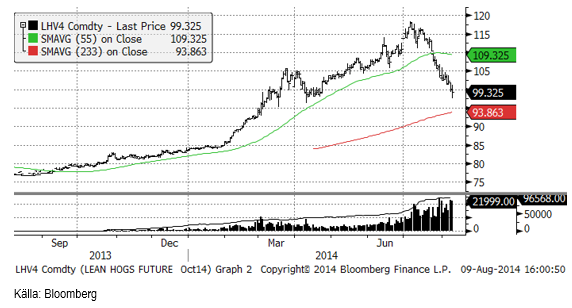

Lean hogs fortsatte prisfallet i veckan som gick. Griskött tillhör de produkter som Ryssland inte importerar längre.

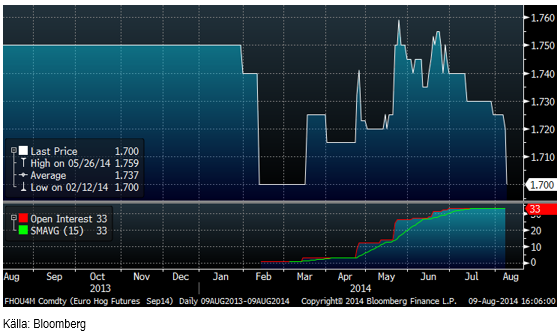

Nedan ser vi kursdiagrammet för septemberkontraktet på EUREX Hogs. Som vi ser föll priset från 1.73 till 1.70 euro per Kg direkt efter Rysslands importstopp.

Mjölk

Mjölk är den vara som påverkats mest av Rysslands importstopp. Valio fick avsluta sin export omedelbart. Arla har tillverkning i Ryssland, men exporterar även en hel del som produceras utanför Ryssland. Det handlar säkerligen en hel del om ost och smör.

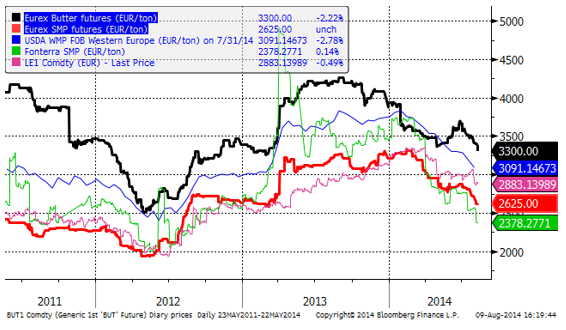

I diagrammet nedan ser vi hur prisfallet på mjölkprodukter fortsatt på alla marknader.

Decemberkontraktet på smör har fallit med 15% i pris hittills i augusti. Nästan hela prisfallet inträffade efter och som följd av Rysslands importstopp avseende smör.

Även terminerna på SMP föll abrupt. Nedan ser vi terminskontrakten för SMP på EUREX.

I USA har terminerna på Non-Fat Dry Milk fallit med ett par procent. Marknaden gör alltså tolkningen att Rysslands importstopp kommer att innebära att global konsumtion minskar genom att den ryska befolkningen konsumerar mindre mjölkprodukter. Marknaden gör alltså tolkningen att den ryska regeringen valt att aktivt ”svälta” sin befolkning på kort sikt och på längre sikt bygga upp en egen produktion.

Pga att den globala produktionen av mjölk och kött av allt att döma initialt blir mindre, kommer detta rimligtvis också att innebära att konsumtionen av foderspannmål och sojamjöl blir mindre.

Terminspriserna för mjölkråvara, basis SMP och smör föll kraftigt efter Rysslands importstopp. Vi ser att terminen för oktober 2014 sjönk från ca 3.70 kr / Kg till 3.15 kr, ett prisfall på nästan 50 öre per kilo.

Vi kan inte bedöma om detta är rätt nivå just nu, så vi gör över till neutral rekommendation.

Socker

Priset på socker fortsatte falla i veckan och är nu nere på bottennivåerna som registrerades i början av året.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

The path of retaking market share goes through a lower price

OPEC+ on Sunday decided to lift production caps by an additional 137 kb/d in October. Thereby starting to unwind the last tranche of voluntary cuts of 1.66 mb/d. It will unwind this last tranche gradually until the end of 2026 depending on market conditions it said.

Brent closed on Friday at USD 65.5/b. The market is up at USD 66.7/b this morning. That is below the high on Friday and USD 2.4/b below where it closed on Tuesday last week. So while the decision by the group was less aggressive than the market feared on Friday afternoon, it was still a very different from the group than what most market participants expected at the beginning of last week.

Our expectation last week was for the group to unwind the remaining 1.66 mb/d of voluntary cuts over only three months to the end of this year and get done with it. But the group decided on a slower path. It will not shock its way back to a larger market share like it tried without much luck in 2014/15/16. It will instead push steadily, steadily and take it back. Allowing US shale oil players time to step aside. But step aside they must.

The implied message from the group this weekend was 1) They are in the process of retaking market share and 2) As long as the price is USD 65.5/b (close on Friday) the group will revive more production.

What we know is that this process of retaking market share by OPEC+ goes through a lower oil price. And that lower price is below USD 65.5/b. A lower price to stimulate more demand. A lower price to hamper supply by non-OPEC+ (predominantly US shale oil).

The fact that Brent crude is still trading at USD 66.6/b despite this very explicit message from the group this weekend is down to still low US and OECD crude and product inventories. The front-end backwardation of the Brent futures curve is a reflection of this tightness. But this tightness will ease along with more oil from OPEC+ over the coming months. The Brent crude oil forward curve will then flip into full contango all along the curve. We then expect the front-end of the Brent curve to trade around USD 55/b with WTI close to USD 50/b.

At the beginning of this year BNEF estimated US shale oil cost break even levels to be in a range from USD 40/b to USD 60/b with a volume weighted average of USD 50/b. The latter our calculation. So a WTI price at the middle of that range is probably what is needed to force activity in US shale oil activity yet lower.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

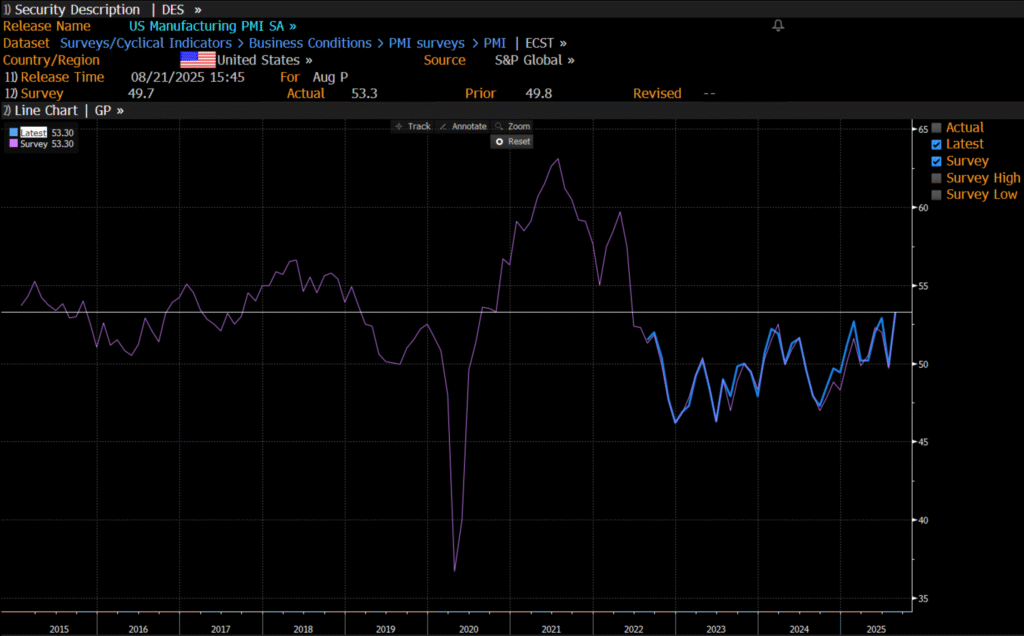

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Analys4 veckor sedan

Analys4 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys3 veckor sedan

Analys3 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys3 veckor sedan

Analys3 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole