Nyheter

Olja – råvaran som styr världsekonomin

Få faktorer har så pass stor påverkan på världsekonomin som priset på olja. Olja förser bilar, lastbilar, flygplan och även de kraftverk som utgör ryggraden i den globala ekonomin med energi. Då oljepriserna stiger, går kostnader upp för transportföretag, pressar deras vinstmarginaler och tvingar dem att höja priserna, vilket påverkar alla andra företag som förlitar sig på dem för att transportera varor och människor.

Däremot gynnas de flesta energibolag av högre oljepriser, antingen i form av högre intäkter för olja, eller på grund av ökad efterfrågan på alternativa energikällor som etanol och naturgas. Den extrema volatiliteten i denna viktiga ekonomiska insatsvara har skapat intresse för så vitt skilda frågor som ”peak oil”, spekulation i det framtida oljepriset och världens ökade aptit på energi samt lett till betydande investeringar i förnyelsebar energi.

Vilka företag gynnas av högre oljepriser?

- Alternativa energikällor som vind-, sol- och jordvärme, samt alternativa bränslen som biobränslen, etanol, cellulosaetanol och bränsleceller ser samtliga en efterfrågan när priset på olja, deras främsta konkurrent, ökar.

- Kolföretag som Peabody Energy, Arch Coal, CONSOL Energy, och Massey Energy Company ser sin försäljning stiga då högre oljepriser får konsumenterna att kräva mer lokala energikällor. Näst efter Kina är USA är världens näst största kolproducent, och det uppskattas att de amerikanska koltillgångarna kan producera mer energi än världens kvarvarande oljereserver tillsammans.

- Hybridsbiltillverkare som Toyota, Honda, GM, Ford och Nissan gynnas av högre oljepriser eftersom högre priser på olja leder till stigande bensinpriser, vilket gör att konsumenterna kommer att försöka minska sin bensinkonsumtion och söka sig till substitutvaror. De biltillverkare som har aviserat att de kommer att börja producera – eller redan kan leverera – elbilar kan dra nytta av stigade oljepriser. Bland dessa företag finns producenter som Daimler, Renault, Toyota, General Motors, Ford och Mitsubishi.

- Oberoende olje- och gasproducenter gynnas mest av högre världsmarknadspriser på olja, då de kan utvinna råolja till relativt konstanta priser från sina reserver, samtidigt som de kan sälja det till allt högre priser vilket är gynnsamt för både intäkter, marginaler och resultatet.

- Företag som levererar borrtjänster ser sina dagsrater – och dämed också marginaler – skjuta i höjden när prospekteringsföretagen utnyttjar deras tjänster i syfte att finna och påvisa reserver och öka sin befintlig produktion, vilket leder till en ökad efterfrågan på borriggar. Maskinföretag och tillbehörsleverantörer gynnas också eftersom de säljer enkilda komponenter till de oljeserviceföretag som reparerar, bygger och bygger om de riggar som servar oljefälten.

- Djuphavsborrningsentreprenörer som Transocean och Diamond Offshore Drilling gynnas ännu mer än sina konkurrenter som förser oljefälten med tjänster då det finns betydligt färre djuphavsriggar i världen än vanliga riggar. I takt med att de konventionella brunnarna sinar har oljebolagen visat sig vara villigare att betala mer för att öka sina reserver. Innan oljeprisets kollaps i mitten av 2008, kunde dagshyran för flytande offshore-riggar ligga så pass högt som $ 292.000 per dag, medan flytande oljeprospekteringsriggarna anpassade för stora djup upphandlades till priser översigande $ 800.000 per dag.

- De stora oljebolagen är de allra största av de icke-nationella oljeföretagen, och är vertikalt integrerade. Dessa företag prospekterar efter samt utvinner olja och naturgas, de transporterar den via pipeline och tankfartyg, de förädlar råoljan till färdiga oljeprodukter, och de också säljer råolja, naturgas och raffinerade petroleumprodukter till industriella användare och detaljhandelskonsumenter. De stora oljeproducenterna tjänar större delen av sina pengar på att sälja raffinerade petroleumprodukterr; vertikal integration ger dem möjlighet att sälja dyr råolja till sig själva till de egna produktionskostnaderna, vilket gör att marginalerna på dessa varor går genom taket. Ofta måste de emellertid köpa råolja för att komplettera sin egen produktion, eftersom deras raffineringskapacitet är större än deras egna produktionskapacitet.

- Då oljepriset handlas över 100 USD per fat, gynnas företag som arbetar med avfallshantering, till exempel Waste Management (WMI) eftersom priset på högkvalitativ polyeten har fördubblats sedan sommaren 2007 och har gjort världens soptippar till deponioperatörernas skattkammare.

- Vissa kemiföretag, som Sociedad Quimica y Minera SA (SQM), Terra Industries (TRA), Agrium (AGU), och Potash Corporation of Saskatchewan (POT) tillverkar kemikalier som gödningsmedel, på vilken efterfrågan ökar när oljepriset stiger på grund av ökad efterfrågan på biobränsle, som behöver sådana jordbrukskemikalier för att växa bättre.

Vilka företag drabbas av högre oljepriser?

Stigande oljepriser innebär utmaningar för många företag och konsumenter, vilket är anledningen till stigande oljepriser ofta ses som skadligt för ekonomin.

- Stigande oljepriser innebär ökade kostnader för många företag. Dessa kostnader kan vara svåra att föra vidare till kunder, som avskyr att betala mer för samma varor och därmed urholkar vinstmarginalerna för företagen.

- Stigande oljepriser minskar konsumenternas efterfrågan på produkter som förbrukar olja.

- Stigande oljepriser gör såväl resor och sjöfart dyrare.

- Stigande oljepriser har ökat intresset för konvertering till elfordon.

Bolag som raffinerar och säljer bensin köper råolja, bearbetar denna och säljer slutligen den förädlade produkten vidare till slutkonsumenter.

- Företag som Sunoco, Valero, och Western Refining är alla produktiva amerikanska raffinaderier. När dessa företag måste köpa råolja till ett högre pris, måste de sedan sälja de förädlade produkterna bensin, flygbränsle, diesel, etcetera till högre priser, som sedan leder till krav på prissänkningar eftersom de höga priserna gör att människor reser mindre. Dessutom tenderar värdet på raffinerade varor att stiga mindre än vad priset på den underliggande råvaran, råolja gör. I slutet av 1990-talet handlas oljan under 20 USD per barrel, medan bensinen kostade under 1.50 USD per gallon. I juni 2008 handlas råolja runt 121 USD men bensinpriset på den amerikanska marknaden låg i genomsnitt på 4,10 USD per gallon. Oljepriset steg således med mer än sex gånger, medan priset på bensin steg med mindre än tre. Den tydliga förloraren i detta fall är de företag som tillverkar och säljer bensin, men när oljepriset faller, faller det mer än vad bensinpriser vilket gör raffinaderierna till vinnare.

- Rederierna tar skada av högre oljepriser eftersom olja är nödvändigt för att driva flygplan, lastbilar och fartyg som transporterar gods över hela världen. Företag som FedEx och UPS, rederier som TNT, Con-Way Trucking, Teekay Shipping och Frontline.

- LTL-åkerier (Less Than Truck Load) är emellertid relativt skyddade mot svängningar i dieselpriset, eftersom branschen generellt använder sig av bränsletilläggspris gentemot sina kunder som Wal-Mart Stores (WMT). Dessutom drabbas flygleasingföretag som Aircastle (AYR) av stigande oljepriser.

- Flygbolag som Delta, Northwest, United, SAS och American Airlines tar skada av stigande oljepriser. Historiskt sett har flygbränsle stått för mellan 10-15 % av ett flygbolags kostnader, men i mitten av 2008, vid ett pris omunder 50 USD per fat uppgick denna post till mellan 30-50 % av deras kostnader.

- Fritidsbranschen ser nedgångar i sin beläggning och sjunkandeintäkter när oljepriserna stiger, eftersom högre priser på resor orsakar att färre konsumenter kommer att ta semester på annan ort än hemma.

- Övriga semester- och resealternativ till exempel kryssningsrederier som Royal Caribbean Cruises, Silja Line och Carnival ställs inför högre bränslekostnader, vilket tvingar dem att höja priserna, något som kan skrämma bort potentiella kunder.

- Den kemiska industrin skadas av högre oljepriser eftersom olja är en viktig ingrediens i plast. Då priset på olja stiger, blir plast dyrare att producera, vilket gör att dessa bolags marginaler krymper.

- Även detaljhandeln skadas av stigande oljepriser på grund av att transportföretagen debiterar dem högre priser, vilket tvingar detaljhandelsföretagen att höja sina priser.

- Online-detaljister som subventionerar kostnaden för frakt, till exempel Amazon.com och Overstock.com, tvingas betala en del av frakthöjningarna, vilket gör att deras marginaler krymper.

- Bilföretag som är starkt beroende av försäljningen av stadsjeepar för sina vinster, såsom General Motors och Ford, säljer färre fordon då konsumenter tenderar att minska sina inköp av bensinslukare när oljepriserna är höga.

- Återförsäljare av bildelar, till exempel företag som Mekonomen, AutoZone, Advance AutoParts och O’Reilly Automotive, är beroende av att deras kunder kör sina fordon hårt och att dessa behöver repareras med jämna mellanrum. Ett högt pris på bensin gör att det körs mindre vilket i sin tur minskar behovet av reparationer, även om det inte kommer att upphöra helt.

- Återförsäljare av bilar kommer att få se hur deras affärsmöjligheter minskar eftersom efterfrågan på nya bilar minskar då färre personer kör lika mycket.

- Jordbruksproduktionsföretagen måste absorbera de ökade kostnaderna för produkter härledda till olja, såsom bränsle, gödsel och plastprodukter. Detta minskar företagens nettovinst och ökar priset på livsmedel för slutkonsumenterna.

- Kinesiska tillverkare förlorar sina komparativa fördelar i fråga om låga produktionskostnader eftersom stigande oljepriser gör att priserna på allt som fraktas från Kina stiger på ett konstlat sätt. Låga oljepriser, motsvarande 20 USD per barrel, är likvärdigt med en tullsats om 3 procent. Med det oljepris som råder nu motsvarar priset en effektiv tullsats på cirka 9 procent.

Klassificiering av Crude Oil

Olja klassificeras i allmänhet utifrån dess densitet och svavelhalt. Densiteten av olja redovisas normalt enligt API, det vill säga i överensstämmelse med de normer som fastställts av American Petroleum Institute (API).

API Gravity är en typ av dimensionslöst tal och anges därför inte i några specifika enheter, även om graderingar på API täthet skalan är vanligtvis kallas ”grader” av oljebranschens egna medlemmar.

Eftersom den vetenskapliga skillnaden mellan densiteten och dess mer allmänt kända ”kusin” vikt inte är allmänt förstådd, brukar oljans densitet felaktigt benämnas vikt, och istället för att diskutera ”låg densitets”- och ”hög densitets”-olja har det blivit en accepterad praxis är att tala om ”lätt” eller ”tung” olja, till exempel Light Sweet Crude Oil.

Light versus Heavy Crude

- Light Crude Oil, har en låg densitet vilket gör den lättare att transportera och förädla. Lätt råolja är kemiskt ”närmare” många färdiga produkter som bensin och diesel och kräver mindre raffinering och förädling vilket gör att den vanligtvis är mer värdefull och dyrare än ”tung” olja.

- Tung råolja har hög densitet, vilket gör det svårare att transportera och förädla. Tung råolja är billigare att köpa och oftast billigare att extrahera, även om tung råolja som produceras från tjärsand kan kosta dubbelt så mycket att producera som olja utvunnen genom konventionell borrning.

Tung råolja är normalt sådan olja som har en specifik ”vikt” större än 0,933, men skillnaden är ofta mer funktionell än empiriska, då råolja som klassificeras som som ”tung” inte flödar lika lätt som dess motsvarighet, ”light”

Sweet vs Sour Crude

- Sweet crude oil är olja med mycket låg svavelhalt, understigande 0,5 procent, vilket gör att den är billig att raffinera.

- Sour crude har en svavelhalt som överstiger 0,5 %, vilket gör att den är dyrare att raffinera, något som gör att den prissätts lägre än sweet light crude.

Medan sweet crude i allmänhet raffineras till bensin, har några raffinanderier, framför allt Valero Energy (VLO), utvecklat raffineringsprocesser som gör det möjligt för dem att förfina billigare petroleum med högre svavelhalter.

Crude Oil Benchmark

Råolja prissätts i fråga om regionala blandningar som alla har olika egenskaper. Priset på vissa av dessa blandningar följs med extra stort intresse av råvaruhandlare eftersom dessa tenderar att spegla det marknadsmässiga värdet på oljan, det vill säga de har en roll som kan säga liknas vid ett eget råvaruindex.

Det finns cirka 161 olika typer av råolja som handlas runt om i världen. De fyra främsta riktmärkena som prissätts internationellt, är Brentolja, West Texas Intermediate, Dubai, och OPEC-korgen.

- Brent Blend: Baserat på priset på Brentolja, som är en lätt, söt råolja, från 15 olika oljefält i Nordsjön.

- West Texas Intermediate (WTI): Riktmärket för oljepriset i USA baserat på ljus, lågsvavliga WTI råolja. WTI är fortfarande standard för oljepriset i USA, trots att produktionen har minskat i flera år.

- Dubai: Dubai-råolja, från Dubai, är ett riktmärke för råolja från Persiska viken och är lät men sur.

- OPEC Basket: OPEC-råolja är riktmärket för OPEC-korgen, och består av 13 olika regionala oljor: Algeriet Sahara Blend, Angolas Girassol, Ecuadors Oriente, Indonesien Minas, Irans Iran Heavy, Irak Basra Light, Kuwaits Kuwait Export, Libyens Es Sider, Nigerias Bonny Light, Qatar Qatar Marine, Saudiarabiens Arab Light, Förenade Arabemiratens Murban och Venezuelas BCF 17.

Spot-marknaden versus terminspriserna

Spot-priserna är de priser som betalas för olja som köps och levereras här och nu, det vill säga hur mycket pengar du skulle ge en producent i utbyte mot att kunna lasta ett fat olja på din lastbil.

Terminspriser å andra sidan är de priser som betalas för kontrakt som utlovar leverans av olja vid en framtida tidpunkt. Huruvida priserna på oljeterminer påverkar spotpriser är en av de vanligaste debatterna inom energiekonomin.

Dessutom finns det egentligen ingen ”riktig” spotmarknad för olja, i alla fall inte på samma sätt som de finns en spotmarknad för aktier eller andra finansiella tillgångar. En spotmarknad kräver, som beskrivits ovan, en faktisk fysisk överföring av varan till köparen, direkt vid köpet, och det finns helt enkelt inga storskaliga försäljare av råolja som arbetar på ett sådant sätt. De ”spot” priser som noteras, innebär överföring av 1.000 fat råolja, inte en eller två fat. Det skulle bokstavligen krävas fem eller sex lastbilssläp för att transportera all denna olja till ditt hus. Transportkostnaderna skulle närma sig värdet av oljan i sig. När man talar om ett spotpris på råolja, är det i betydelsen av den aktuella börskursen, i det terminskontrakt som ligger närmast lösen som avses.

De som hävdar att terminspriserna och därmed spekulation inte påverkar spotpriser hävdar att de aktörer som köper terminskontrakt i själva verket inte köper riktig olja. När en fond köper ett terminskontrakt, där när kontraktets lösendag sedan närmar sig, måste fondens förvaltare sälja oljan till någon som faktiskt kommer att använda den, därför att fonden har ingen möjlighet att faktiskt hålla den fysiska produkten. Detta innebär att oljan måste ut på marknaden – oavsett det underliggande priset. Om ett företag köper en termin i juni på ett fat olja för leverans i juli till priset av 150 USD per fat, så måste företaget köpa oljan till just 150 USD och sedan sälja den till marknadspriset, även om detta fallit till 140 USD per fat, eftersom de inte har de fysiska möjligheterna att lagra oljan. Detta innebär att det inte finns någon ansamling av olja – företagen kan inte hamstra olja, så de kan faktiskt inte påverka den nuvarande marknaden. Därför hävdas det att priserna på terminskontrakt inte påverkar spotpriserna.

De som tror att terminspriset har en effekt på spotpriserna – åtminstone de som har en god förståelse av ekonomi – hävdar att de som köper olja på termin, vare sig det är ett raffinanderi eller en råvarumäklare, kommer att försöka göra detta till priser som gynnar deras marginaler på såväl kort som lång sikt. Om ett raffinanderi tror att oljepriserna kommer att stiga i framtiden, vilket indikeras av att terminspriserna är högre än priserna på spotmarknaden, kommer dessa att vilja fylla på sina oljelager till dagens lägre priser, vilket driver upp efterfrågan på råolja, vilket tvingar upp dagens oljepris. Således kan det hävdas att höga priser på framtida leveranser av råolja driver upp priset på spotmarknaden.

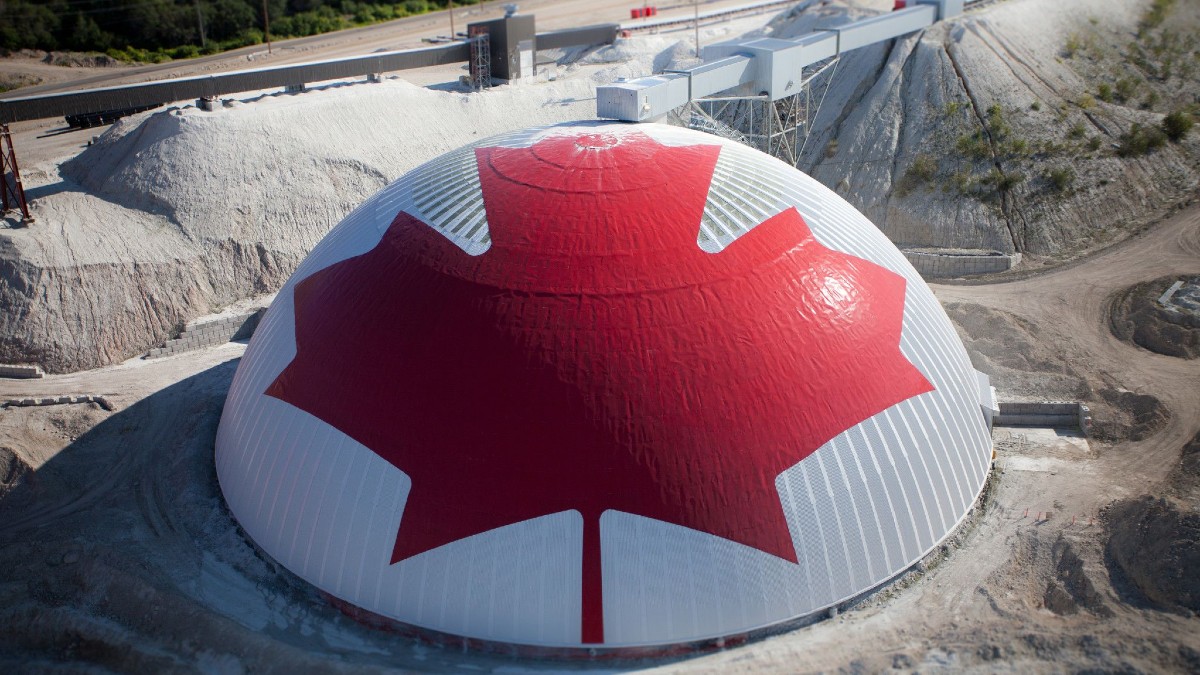

Skiftande oljepolitik – USA förlitar sig alltmer på Kanada

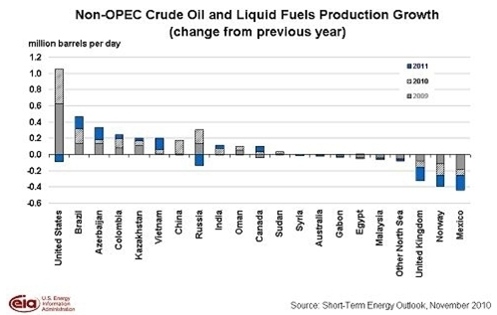

Produktionstillväxt av råolja och flytande bränslen utanför OPEC

Oljans ursprung håller på att förändras. Enligt US Energy Information Administration var de fem största leverantörerna av råolja till den amerikanska marknaden under 2010 Kanada, Mexiko, Venezuela, Saudiarabien och Nigeria, vilka svarade för 59 procent av den amerikanska importen. Leveranserna från Kanada har ökat på senare tid, medan de från Mexiko och Venezuela har minskat.

Från kanadensiskt hålll rapporteras det att oljesanden i Athabasca innehåller 1700 miljarder fat olja. För närvarande utvinns dagligen 1.250.000 fat från denna kanadensiska oljesand av vilket en miljon levereras direkt till USA. 16 procent av den amerikanska oljeimporten kommer från Alberta och den kommer bara fortsätta växa. De stora oljebolagen BP (BP), Royal Dutch Shell (RDS’A) och Exxon Mobil (XOM) har förbundit sig att investera 125 miljarder USD i produktionen i Alberta under de kommande 20 åren. USA:s totala import från Alberta väntas 2020 uppgå till 5 miljoner BBD, enligt National Resource Defense Council.

Det innebär stora möjligheter för kanadensiska oljebolag och andra med en stark inriktning på oljesand. Medan USA försöker göra sig fritt från sitt beroende av OPEC minskar landets egna produktion, samtidigt som leveranserna från Mexiko torkar ut, vilket gör att det är möjligt för Kanada att skörda frukterna av det höga oljepriset. Företag som TransCanada investerar redan tungt i en pipeline-expansion som skall bygga ut deras transportnät i USA med 1.800 mil och fördubbla bolagets export till USA till 1,1 miljoner fat per dag.

Faktorer som påverkar oljepriset

Enligt IEA kommer den globala produktionen av rålja att behöva öka dramatiskt under 2011 för att svara mot en efterfråga på råolja som växer snabbare än väntat. För januari 2011 spådde IEA en ökad efterfrågan om 1,4 miljoner fat råolja jämfört med samma period 2010.

Den direkta följden av ett stramare utbud av olja är högre råoljepriser, en konsekvens som IEA tror kommer att hämma den globala ekonomin. Enligt IEA kommer de globala utgifterna för olja att uppgå till fem procent av BNP, givet att priset stannar under 100 USD per fat under resten av året. Historiskt sett har detta inneburit en problematisk nivå. IEA planerar att pressa Opec att höja sin produktion som en följd av denna rapport, men OPEC har inte hållit med IEA: s förutsägelser.

IEA bedömer att de globala lagren inte räcker för att möta efterfrågan utan att en kraftig ökning av produktionen krävs, medan OPEC tror att IEA:s uppskattningar av de befintliga oljelagren är felaktiga och förväntar sig inte en fullt så drastisk ökad efterfrågan i förhållande till utbudet. Trots detta finns det skäl att anta att den globala produktionens nivå har potential att bli avgörande för prisstabiliteten på råolja under 2011.

Utbudschocker och produktionskostnader

Det globala utbudet av råolja är beroende av oljebolagens förmåga att producera och en vilja hos oljeexporterande länder att exportera. Historiskt sett har perioderna av oljepristoppar orsakats av att de oljeexporterande länderna placerat embargon på vissa länder. Så placerade till exempel världens största olje-kartell, OPEC, 1973 ett embargo på oljeexport till Nederländerna och USA, som svar på ländernas stöd för Israel i Yom Kippur-kriget, genom vilket priset på den råolja som förvärvades av raffinaderierna steg med 100 %. Hela västvärlden drabbades av detta.

År 2007 sjönk mängden olja som exporteras från världens främsta exportörer med 2,5 procent trots en 57-procentig ökning av priserna. Efterfrågan på olja hos världens sex största oljeexportörer, Saudiarabien, Förenade Arabemiraten, Iran, Kuwait, Irak och Qatar, ökade med mer än 300.000 fat, medan exporten minskade med över en halv miljon fat. I detta fall fungerade den växande efterfrågan inom det egna landets gränser som ett naturligt embargo som tvingade exportörerna att tillgodose de egna behoven innan de kunde exportera till resten av världen.

Våld mot producenter och politisk instabilitet

Våld och oro i instabila regioner där olja produceras kan orsaka en högre volatilitet i oljepriset eftersom dessa geopolitiska händelser påverkar möjligheten för oljeföretagen att producera.

Terroristattacker och politiksa handlingar kan skada borriggar eller transport och raffineringsnätverk – bland annat pipelines, hamnanläggningar, sjöfart och raffinaderier – som för olja från produktionsplatsen till de platser där konsumenterna efterfrågar den. Så fick till exempel nigerianska rebellattacker mot de stora oljebolagens pipelines och djuphavsriggar under 2008 oljepriset att stiga till 136 USD per fat trots att OPEC:s ledande producent, Saudiarabien, meddelade att landet skulle öka produktionen med 2 procent.

Väder och klimat

De kraftiga orkaner som drabbar den mexikanska golfen kan skada de oljeplattformar som finns där, vilket då får en negativ effekt på oljeoroduktionen. Utbudet kan också komma att höjas eller sänkas på artificiell väg genom skatter, produktionsavgifter eller -stöd för oljeproducerande bolag.

Flaskhalsar

När det finns problem med de rörledningar och pipelines som transporterar olja, kan denna inte komma marknaden till godo, vilket på ett effektivt sätt minskar utbudet av råolja för världens raffinaderier, vilket i sin tur gör att utbudet av raffinerade produkter faller. Om tillgången faller stiger priset. Den 28 mars 2008, dagen efter bombningen av en av Iraks främsta exporthamnar, steg priset på Brent Crude på Londonbörsen direkt med 1,01 USD per fat.

Peak Oil och fallande produktion

Peak Oil refererar till ”toppen” i grafen över den globala oljeproduktionen. Olja måste först hittas, sedan produceras, och kommer så småningom att ta slut. Peak Oil är inte en teori. Det är ett faktum. Olja har redan nått sin kulmen i USA och i mer än 50 andra oljeproducerande länder. Olja har en ändlig tillgång, så precis som alla andra geologiska råvaror kommer oljeproduktionen att peaka, och och sedan oåterkalleligen minska.

När ”peak” har passerats, börjar produktionen en irreversibel nedgång då produktionsprofilen för den återstående oljan liknar inversen av den första halvan av produktionskurvan). Begreppet ”Peak Oil” har ibland misstolkats, och många tror att det har betydelsen att oljan håller på att ta slut. I själva verket betyder det att maximalt hälften av all olja har utvunnits, medan den andra halvan fortfarande väntar på att extraheras. Många har spekulerat i att när oljelagren minskar så kommer priset på olja att stiga, givet att det inte utvecklas ny teknologi som skulle kunna dämpa nedgången i oljeleveranserna.

Tidpunkten för toppen i den globala oljeproduktionen är mycket kontroversiell på grund av de politiska och ekonomiska konsekvenser som förväntas från Peak Oil, inklusive inverkan på aktierna i alla de företag som arbetar med olja som sin primära energikälla. Många analytiker tror att Peak Oil är nära förestående, även om beräkningarna av det exakta årtalet varierar kraftigt, från 2010 till 2050 eller längre fram i tiden. Det finns vissa analytiker som hävdar att vi redan har passerat toppen, att vi redan har sett Peak Oil.

För närvarande analyseras och diskuteras frågan om Peak Oil ”maskeras” av nedgången i efterfrågan på grund av den globala ekonomiska krisen och att Peak Oil kanske fått mer av formen av en platå.

Detta skulle likna den Peak i oljeproduktionen som förutspåddes redan 1956 och sedan faktiskt inträffade 1971, men bekräftades inte förrän omkring 1974. Faktum är att den faktiska toppen inte kan förutsägas exakt, men den kommer att bekräftas år senare vilket tyder på att aggressiva åtgärder bör vidtas för att lindra de ekonomiska och politiska konsekvenserna av Peak Oil i god tid innan detta inträffar. Tyvärr kan det redan vara för sent att planera för effekterna av Peak Oil.

Planer på att öppna Arctic National Wildlife Refuge och offshore-anläggningar för borrning utanför USAs kuster för att lindra utvecklingen av oljepriserna är sannolikt inte alls realistiska då de amerikanska offshore-reserverna endast beräknas svara för en procent av den globala konsumtionen, och skulle inte kunna vara produktiva förens tidigast om tio till femton år.

Den amerikanska dollarns fluktuationer påverkar oljepriset

USA importer mycket av sin olja och när oljan köps utomlands prissätts den i amerikanska dollar. Priset på olja är i själva verket är knuten till dollarn. Den förändrade värdet på dollarn i förhållande till andra valutor påverkar det pris som slutanvändarna betalar.

En stark dollar betyder ett lägre pris i dollar för olja, och en svag dollar innebär att mer dollar måste användas för att köpa samma mängd olja. Valutafluktuationer är komplexa, men värdet av en valuta påverkas av det relativa värdet av varor som importeras och exporteras av en ekonomi, den så kallade handelsbalansen, dess räntor, storleken på dess statsskuld, och dess ekonomiska tillväxt.

Spekulation

Vissa analytiker hävdar att oljepriserna nu ligger på rekordnivåer på grund av spekulationer om det framtida värdet på olja. Dessa analytiker hävdar att tron på oljeförsörjningen är lägre än vad den är och att tron att framtida oljeförsörjning blir lika låg har lett till att köparna har blåst upp terminspriset på olja.

När oljefutures handlas av köpare som till exempel raffinaderierna, försöker dessa att köpa sin olja till priser som kommer att gynna deras marginaler på både kort och lång sikt. Om man tror att oljepriserna kommer att stiga i framtiden, vilket indikeras av att terminspriserna är högre än nuvarande priser, kommer köparna vilja fylla på olja till dagens lägre priser och lägga den i lager, vilket driver upp efterfrågan på råolja på spotmarknaden, vilket får detta pris att stiga. Således leder de höga priserna på oljeterminer till höga priser på olja i nuet.

OPEC hävdar att bränslepriserna inte är en funktion av utbud och efterfrågan, utan en funktion av västerländska regeringarnas politik och skenande spekulation, och har använt denna tro som en ursäkt för att inte öka produktionen som krävs av väst. Medan mycket av den data som finns visar att produktionen har mattas av, är det troligt att spekulationen skulle kunna förklara en del av de nuvarande prisökningarna.

I början av maj 2008, när oljepriset stängde på rekordnivåer fem dagar i rad, fattade en av representanthusets kommittéer beslut om att inleda en undersökning om vilken roll som hedgefonder och investmentbanker haft när det gällde att driva upp priserna.

I juni 2008 meddelade den amerikanska råvarumarknadsregulatorn nya regler som kräver dagliga rapporter från stora handlare och positionsbegränsningar för utländska aktörer som verkar på de amerikanska råvarumarknaderna.

Contango skapar volatilitet på oljemarknaden

I början av mars 2009, handlades ett terminskontrakt på olja, för leverans i April 2009 till 38,10 USD, medan ett kontrakt för leverans i April 2010 handlades till 50,26 USD, vilket gjorde att det var 12,16 USD (exklusive cost of carry) bättre pris för att behålla sin olja ytterligare ett år. När det framtida priset på en råvara till exempel olja är högre än det nuvarande priset, uppstår en situation som kallas ”contango”, där det är mer lönsamt för en råvaruproducent, som till exempel ExxonMobile att lagra varan och sälja den vid ett senare tillfälle.

Detta orsakar volatila oljepriser vilken märks på flera sätt, till exempel orsakar lagring av en vara att utbudet minskas i nuet, vilket leder till höjda spotpriser, medan förväntningarna om att det framtida utbudet ökar – och därmed bryter denna cykel, som sedan orsakar contango igen. Ju bredare spridningen mellan det nuvarande priset och ett framtida pris, desto tyngre contango och högre blir volatiliteten.

Investeringsstrategier – Olika sätt att investera i olja

1) Borra en egen brunn

I dag är det enkelt att logga in på datorn och köpa egna värdepapper i lukrativa och kommersiella oljeföretag, men detta sätts bäst i perspektiv genom en historisk återblick. Vill du satsa hårt på denna sektor så köper du en egen lease och gör precis som på den gamla goda tiden – du börjar borra själv.

2) Private Placement

Att investera i börsnoterade företag i energibranschen, bland annat i värdepapper som aktier i olje-, naturgasgas- och relaterade tjänsteföretag, endast utgör en del av de möjligheterna som står till buds. Det förmodligen mest lönsamma sättet att investera i olja och naturgas är att delta i olika så kallade ”private placements”. Allmänheten får ingen ingen information om dessa möjligheter, eftersom det är en typ av investeringar som medför en mycket högre grad av risk än börsnoterade värdepapper såsom ExxonMobil och liknande. Dessutom äger större delen av denna typ av händelser rum på den amerikanska marknaden där såväl federala som statliga värdepapperslagar förbjuder företagen att sprida information om ”private placements”, något som till viss del också regleras på den svenska marknaden.

Detta innebär att ”private placements” inte kan annonseras, förekomma på eventuella webbplatser som är öppna för allmänheten och att en telemarketingkampanj inte kan utnyttjas. Utan företagen tvingas förlita sig på förteckningar över kvalificerade investerare.

Efter lärdomarna från börskraschen 1930-talet införde den amerikanska regeringen olika lagstiftningar som försökte skydda osofistikerade lekmannainvesterare från investeringar som medför orimlig risk. The Securities Acts of 1933 and 1934 skapade detta skydd.

Private placements är oregistrerade värdepapper som berättigar till undantag från registrering, och private placements i olje- och gasföretag är endast tillgängliga för ”ackrediterade investerare”, en juridisk term som noggrant definierats av SEC.

Även om det finns en rad särskilda regler, måste en person i allmänhet ha verifierbara inkomster på minst 200.000 USD under de senaste två åren och ha en rimlig möjlighet att tjäna minst detta belopp för innevarande år. För gifta par är ”regeln” 300.000 dollar fördelat mellan de båda makarna.

Investeringar i olje-och gasborrningar innebär en mycket hög grad av risk, så investeraren måste ha ekonomiska medel att klara av att hantera en fullständig förlust av investeringen utan större svårigheter. Dessa strikta regler stoppar cirka 91,53 av potentiella amerikanska investerare, vilket gör private placements till något för den finansiella eliten. Dessutom har SEC föreslagit nya och mer strikta regler för hedgefonder och ackrediterade investerare. Den nya regeln skulle kräva att investerare i hedgefonder inte bara ska vara ackrediterade, utan också måste uppfylla kraven i Investment Company Act section 3 (c) (7) och äga minst 2.500.000 dollar på dagen för investeringen. Detta skulle vara ett extremt högt hinder för att kvalificera sig, och därmed teoretiskt skydda mindre sofistikerade investerare från de väsentligt högre risker som vanligen är förknippade med hedgefonder.

Historiskt sett har det inom olje- och naturgasborrningar och produktionssatsningar använts en investeringsstrategi som kallas ”one third for one quarter” eller three for four. Detta innebär att arrangören för investeringen sätter samman ett konsortium där tre investerare sätter in vardera en tredjedel av den totala investeringen, men endast erhåller en fjärdedel av projektet, eller rättigheterna till den olja eller naturgas som hittas vardera. Den återstående fjärdedelen behålls av arrangören för investeringen som ersättning för att arrangera borrning, färdigställande av brunnen, produktion av olja och gas och så vidare.

Investerare som väljer att köpa värdepapper i form av aktier eller andelar som utfärdats av olje- och gasbolag gör klokt i att förstå och beakta helheten och det faktum att de mest lukrativa olje- och gassatsningar ofta görs i private placements som inte är tillgängliga för allmänheten.

3) Köp aktier i börsnoterade oljeföretag

Köp aktier i något eller några av de börsnoterade företagen, till exempel ExxonMobil, Lundin Petroleum, PA Resources eller något annat bolag inom samma sektor, vilket antagligen är det enklaste och minst riskfyllda sättet att investera i oljeindustrin.

4) Olje-relaterade ETF:er

Råvarumarknadens terminer kan vara en farlig plats att investera pengar på. Med marginalkrav och en intensiv och daglig förändring av volatiliteten finns det goda möjligheter till vinst, men det går också att göra stora förluster.

ETF:er (börshandlade fonder) tillåter att en placerare kan exponera sig mot den underliggande råvaran utan att drabbas av förändrade marginalkrav. För den som är villig att ta på sig mer risk finns det till och med standardiserade optioner på dessa råvarubackade fonder.

Placerare kan också köpa eller blanka oljerelaterade, börshandlade fonder. Två av de mest omsatta oljebackade ETF:erna är USO och OIL. Andra alternativ är DCR, UCR och DUG. Relativt nyligen har ytterligare två fonder tillkommit, som uppbackas av terminskontrakt på råolja snarare än lagrad olja, dels UCO som är en bullish variant av en oljeindexfond, dels är det SCO som är bearish variant av en oljeindexfond.

Flera råvarufonder har emellertid drabbats negativt av effekterna av den contango som är vanligt förekommande på marknaden. Detta gör att dessa fonder och ETF:er lider förluster då de rullar sina terminskontrakt. De kontrakt som köps är ständigt dyrare än de som säljs, vilket är elementär teori inom terminshandeln. Detta gjorde att en fond som USO under februari 2009 backade med 7,4 procent, trots att priset på råolja under samma period steg med 7,4 procent.

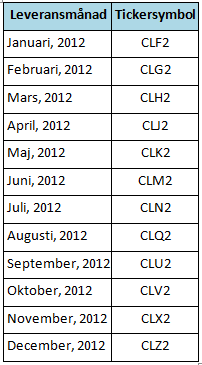

Handel i oljefutures

Oljefutures går till leverans varje månad året om. Olja handlas bland annat på New York Mercantile Exchange under tickersymbolen CL (avser Light Sweet Crude Oil) och huvudkontraktet prissätts i USD och cent per fat.

Vi har endast valt att ta med uppgifterna för Light Sweet Crude Oil, men det handlas inte mindre än 161 olika råoljesorter på världsmarknaden. Utöver detta förekommer också en intensiv handel i en rad olika destillat av olja.

Utöver Light Sweet Crude Oil handlas till exempel

- Brent Crude Oil Futures

- Crude Oil Futures

- Gulf Coast Diesel Futures

- Gulf Coast Gasoline Futures

- Heating Oil Futures

- MiNY Crude Oil Futures

- MiNY Heating Oil Futures

*2 avser årtalet, vilket betyder att tickern CLM avser leverans av Light Sweet Crude Oil i juni 2012.

Kontraktstorlek

Ett terminskontrakt på Light, Sweet Crude Oil på New York Mercantile Exchange avser 1.000 fat (42.000 gallons) olja.

Tick Value

0,01 USD (1¢) per fat ($10,00 per kontrakt).

Daglig prisavvikelse

10,00 USD per fat, motsvarande 10.000 USD per kontrakt oavsett leveransmånad. Om något terminskontrakt handlas, bjuds ut eller offereras på gränsen i fem minuter stoppas all handel i fem minuter. När handeln återupptas, utökas gränsen till 10,00 USD per fat i endera riktningen.

Det innebär att om ytterligare ett stopp utlöses ökas gränsen på med ytterligare 10,00 USD per fat efter ytterligare fem minuters handelsstopp. Det blir ingen övre gräns för prisfluktuationer under börshandel.

Trading Hours

- Handeln på CME Globex elektroniska handelsplattform pågår nästan dygnet runt, från 6:00 PM på söndagskväll till 5:15 PM fredag eftermiddag, med ett 45-minuter långt handelsuppehåll varje dag mellan 5:15 PM och 6:00 PM, New York Time. Som kuriosa kan nämnas att handel efter 6:00 PM avser nästkommande dag.

- Den fysiska handeln i de så kallade handelsgroparna, Open Outcry (Pit Sessions) äger rum mellan 9:00 AM och 2:30 PM New York Time på New York Mercantile Exchange

Sista handelsdagen

Sista handelsdagen i råoljefutures är tredje bankdagen före den 25:e kalenderdagen i månaden före leverans. Om den 25:e kalenderdagen i månaden är en icke-bankdag, skall handeln upphöra den tredje bankdagen före den bankdag som föregår den 25:e kalenderdagen.

Leveranskvalité

Särskild inhemska råolja med en vikt om högst 0,42 % svavel, inte mindre än 37° API densitet och högst 42° API densitet. Följande inhemska råoljesorter accepteras för leverans

- West Texas Intermediate

- Low Sweet Mix

- New Mexican Sweet

- North Texas Sweet

- Oklahoma Sweet

- South Texas Sweet

Alternativt specificerad utländsk råolja med minst 34° API densitet och högst 42° API densitet. Följande utländska råoljesorter accepteras för leverans

- UK Brent, till en rabatt om 30 cent per fat under det slutliga avräkningspriset,

- Norwegian Oseberg Blend, till en rabatt om 55 cent per fat under det slutliga avräkningspriset

- Nigerian Bonny Light, Qua Iboe, och Colombian Cusiana, till en premium om 15 cent per fat över det slutliga avräkningspriset

Nyheter

Brookfield köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter

Brookfield och Bloom Energy inleder ett partnerskap där Brookfield i den första fasen köper bränsleceller för 5 miljarder USD av Bloom Energy för att driva AI-datacenter. Bränslecellerna kommer att installeras bakom elmätarna och AI-datacentren kommer således inte att belasta eller vara beroende av elnätet.

Partnerskapet markerar den första fasen i en gemensam vision om att bygga AI-datacenter som kan möta den snabbt växande efterfrågan på beräkningskapacitet och energi inom artificiell intelligens.

AI-datacenter kräver infrastruktur som integrerar beräkningskraft, energi, datacenterarkitektur och kapital på ett tätt och effektivt sätt. Bloom Energys bränsleceller levererar pålitlig, skalbar och lokal energi som snabbt kan tas i drift utan beroende av traditionella elnät. Brookfield tillför världsledande kompetens inom infrastrukturutveckling och finansiering.

I kärnan av det nya partnerskapet kommer Brookfield att investera upp till 5 miljarder dollar för att införa Blooms avancerade bränslecellsteknik. Bolagen samarbetar aktivt kring utformning och leverans av AI-datacenter globalt – inklusive en europeisk anläggning som kommer att offentliggöras innan årets slut.

”AI-infrastruktur måste byggas som en fabrik – med syfte, hastighet och skala,” säger KR Sridhar, grundare, ordförande och vd för Bloom Energy. ”Till skillnad från traditionella fabriker kräver AI-fabriker enorm energitillgång, snabb etablering och realtidsanpassning till belastning – något som gamla elnät inte klarar av. Den effektiva AI-fabriken uppnås genom att energi, infrastruktur och beräkningskraft designas i harmoni från dag ett. Det är den principen som styr vårt samarbete med Brookfield när vi omformar framtidens datacenter. Tillsammans skapar vi en ny ritning för hur AI skalas upp med kraft.”

”Energilösningar bakom mätaren är avgörande för att överbrygga elnätsgapet för AI-fabriker,” säger Sikander Rashid, global chef för AI-infrastruktur på Brookfield. ”Blooms avancerade bränslecellsteknik ger oss en unik möjlighet att designa och bygga moderna AI-fabriker med ett helhetsperspektiv på energibehov. Som världens största investerare inom AI-infrastruktur tillför detta partnerskap ett kraftfullt nytt verktyg till vår globala tillväxtstrategi – särskilt i en marknad där tillgången till elnät är begränsad.”

AI-datacenter i USA förväntas använda 100 gigawatt vid 2035

Enligt prognosoer väntas elförbrukningen från AI-datacenter i USA växa exponentiellt och överstiga 100 gigawatt till 2035. Bränsleceller har blivit en nyckellösning för att möta detta problem, och partnerskapet mellan Bloom Energy och Brookfield är utformat för att hantera just detta energigap.

Bloom Energy har erfarenhet

Bloom Energy har redan installerat hundratals megawatt av sin bränslecellsteknik i datacenter och levererar el till några av världens mest kritiska digitala infrastrukturer genom partnerskap med American Electric Power (AEP), Equinix och Oracle.

Brookfield är en jätte inom digital infrastruktur

Detta partnerskap utgör Brookfields första investering inom sin dedikerade AI-infrastruktur-strategi, som fokuserar på investeringar i stora AI-datacenter, energilösningar, beräkningsinfrastruktur och strategiska kapitalpartnerskap. Strategin bygger vidare på Brookfields erfarenhet av att ha investerat över 100 miljarder dollar i digital infrastruktur globalt.

Nyheter

Teck Resources kan förse Nordamerika och kanske hela G7 med all germanium som behövs

Kanadensiska gruvbolaget Teck Resources för samtal med både USA och Kanada om att leverera kritiska mineraler till de båda ländernas försvarsindustrier – bara en dag efter att Kina skärpt sina exportregler för sällsynta jordartsmetaller.

Enligt Financial Times diskuterar bolaget möjligheterna att leverera germanium, antimon och gallium, under förutsättning att det kan få garantier för minimipriser och köpvolymer.

Kinas senaste besked innebär en utvidgning och förtydligande av de omfattande exportkontroller som infördes redan i april. De tidigare restriktionerna ledde till stora bristsituationer globalt innan nya avtal med Europa och USA gjorde det möjligt att återuppta leveranser. Den nya regeln klargör dock att exportlicenser sannolikt kommer att nekas till vapenproducenter och vissa halvledarföretag.

Vid FT Metals and Mining Summit uppgav Teck Resources vd att bolaget kan producera tillräckligt med germanium för att täcka hela Nordamerikas behov – och möjligen även G7-ländernas.

Teck Resources och Anglo American går samman

Teck Resources och Anglo American är mitt uppe i en fusion, vilket beskrivs som ett samgående av två jämbördiga parter.

Nyheter

Leading Edge Materials är på rätt plats i rätt tid

Leading Edge Materials har tre olika projekt, men det är ett som är bolagets huvudfokus, Norra Kärr. Den tillgången har tunga sällsynta jordartsmetaller som är viktiga för Sveriges och hela EU:s oberoende när det gäller dessa kritiska råvaror. Kina som kontrollerar större delen av världens sällsynta jordartsmetaller drar hela tiden åt tumskruvarna på resten av världen. Denna vecka införde Kina extremt aggressiva regler som gör att större delen av världens företag som på ett eller annat sätt använder eller producerar metallerna måste ansöka om tillstånd av kinesiska staten för att kunna exportera sina produkter.

Norra Kärr-projektet har i denna kontext blivit strategiskt viktig för hela EU.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga