Nyheter

Kinas efterfrågan dränerar guldmarknaden

Vi har tidigare skrivit om hur det australiensiska myntverket, Perth Mint, har haft svårt att möta efterfrågan på silvermynt från konsumenterna och hur försäljningen uppnått nya rekordnivåer. Under veckan har vi tagit del av rapporter som visar hur samma fenomen förekommer också på andra ställen runt om i världen, till exempel i Kina, där de små gyllene pandorna, antagligen ett av de allra vackraste på marknaden förekommande mynten, efterfrågas allt mer. Notabelt är att mynten handlas med en premium jämfört med andra, likvärdiga mynt, men det verkar inte bekymra köparna som tar emot allt det som erbjuds.

Vi har tidigare skrivit om hur det australiensiska myntverket, Perth Mint, har haft svårt att möta efterfrågan på silvermynt från konsumenterna och hur försäljningen uppnått nya rekordnivåer. Under veckan har vi tagit del av rapporter som visar hur samma fenomen förekommer också på andra ställen runt om i världen, till exempel i Kina, där de små gyllene pandorna, antagligen ett av de allra vackraste på marknaden förekommande mynten, efterfrågas allt mer. Notabelt är att mynten handlas med en premium jämfört med andra, likvärdiga mynt, men det verkar inte bekymra köparna som tar emot allt det som erbjuds.

Kinesiska pandamynt strömmar från myntverket i en allt högre hastighet. I naturen är pandan både sällsynt och hotad och det ser ut som om även guldmynten som pryds av detta fantastiska djur kommer att vara lika sällsynta på marknaden i framtiden, av att döma av den efterfrågan från miljontals konsumenter som köper dem för att bevara värdet på sitt kapital. Nu både dubblar och tredubblar de kinesiska myndigheterna produktionen för att möta efterfrågan.

Det vackra lilla myntet är avgudat av samlare runt om i världen eftersom det är en del av berättelsen om den kinesiska ekonomin. 1982, det år som myntet introducerades, präglades endast 16.000 ett-ounce-mynt, i år kommer produktionen att vara betydligt högre. Redan nu har det präglats mer än 300.000 mynt och i Peking har kvoterna höjts väsentligt – och kommer att stiga till minst 500.000 mynt för de mest efterfrågade mynten på ett ounce, medan de mindre mynten som det redan producerats 200.000 stycken av, kommer att få se sin upplaga stiga till 600.000 stycken vardera.

Dessa enormt populära Pandamynt är tekniskt sett lagliga betalningsmedel i Kina, men ingen vettig människa skulle använda dem i den dagliga handeln, inte till deras nominella belopp i alla fall. Ett ounce-myntet med ett nominellt värde på 500 yuan, motsvarande cirka 77 USD, att jämföra med priset på den internationella guldmarknaden som överstiger 1.500 USD. Pandamynten är inte längre bara samlarföremål eller legala betalningsmedel, de har blivit en av de allra populäraste investeringarna hos den kinesiska befolkningen, vilket gör att den kinesiska efterfrågan kan komma att påverka det globala guldpriset.

Hardly a Golden Opportunity in China

Ovanstånde var rubriken på en nyligen publicerad artikel i Wall Street Journal i vilken det konstaterades att efterfrågan på guld i Kina har stigit med 47 procent under det första kvartalet 2011. I och med detta var Kina under samma period världens största konsument av fysiskt guld, både i form av mynt och tackor.

Det är emellertid inte bara fysiskt guld som efterfrågas av kineserna, nyligen slutfördes teckningen i Lion Fund, den första kinesiska ETF:en som speglar guldpriset. Sammanlagt togs det in en halv miljard USD, och nu är den öppen för teckning igen. Wall Street Journal varnar emellertid för att om Kinas inflation sjunker så kommer guld att upphöra att fungera som en hedge mot detta och tvingas konkurrera mot en rad finansiella produkter som erbjuder höga räntor.

Rimligt, men helt fel. I själva verket hoppade inflationen upp till 5,5 procent samtidigt som den artikeln publicerades. I stället för att minska kan inflationen nå en topp på 6 procent.

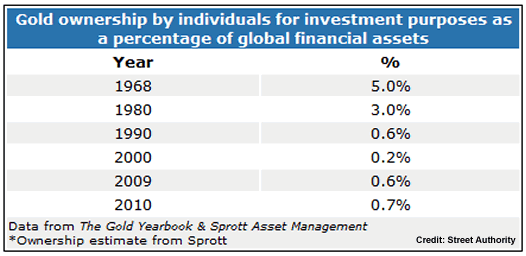

När det gäller konkurrerande investeringsprodukter finns det ingen produkt som visat sig vara lika populär som de kinesiska gyllene pandorna, guldtackor och guldbaserade certifikat. Wall Street Journal varnar också för att den kinesiska konsumtionen kan ha nått ett tak. Emellertid, Kinas efterfrågan på guld per capita understeg 2010 både den i Taiwan och USA, faktum är att den inte ens uppgick till halva det beloppet.Historiska siffror visar således att den potentiella efterfrågan på privat konsumtion av guld har utrymme att växa i Kina och resten av världen.

Förvånansvärt nog understiger den personliga konsumtionen av guld per capita i Kina den i Indien, detta trots att Kina har en betydligt högre inkomst per capita vilket lämnar ett stort utrymme för fortsatt tillväxt i efterfrågan. Faktum är att det genomsnittliga guldinnehavet endast uppgår till en fjärdedel av det globala genomsnittet enligt Zhong Wei, chef för ekonomisk forskning vid Beijing Normal University. Det finns således anledning att tro att vi kommer att få se en kraftigt ökad efterfrågan på fysiskt guld från Kina.

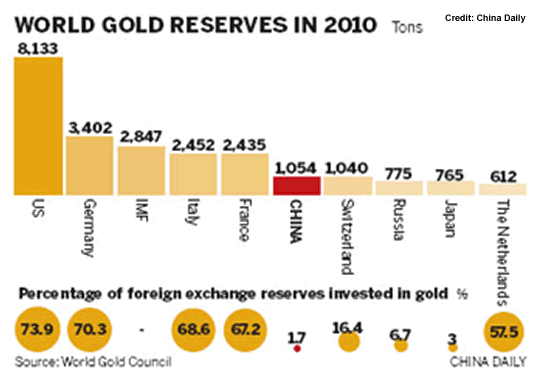

Lägg till detta en stor stor okänd faktor i den globala guld-bilden: nationella guldreserver. Många länder tillkännager sina guldreserver offentligt. Men Kina släpper information endast periodvis. För närvarande är Kinas offentliga guldinnehav onormalt låg vilket syns i bilden nedan.

Många kinesiska forskare har offentligt gått ut och förespråkat att landet skall öka sina innehav av guld betydligt, då de anser att en betydande reserv av guld skulle kunna komma att fungera som en reserv och en hedge mot Kinas enorma investeringar i dollar vilka för närvarande beräknas uppgå till en biljon USD.

Med tanke på tillståndet i den amerikanska ekonomin så spekuleras det nu att Peking i största hemlighet fyller på sina reserver med betydande mängder inhemskt producerat guld, något som Kina som är världens största producent av den ädla metallen kan göra utan att avslöja det för omvärlden.

Nervositeten i Grekland, de övriga PIIGS-länderna och den amerikanska skuldsättningen har knappast minskat intresset för guld, vare sig i Kina eller i resten av världen. Det är således en rimlig gissning att Kina under kommande årtionde kommer att bli världens största guldproducent. Glöm inte bort landets förkärlek för sina guldpandor, något som verkar förutbestämt att fortgå och öka betydligt i framtiden.

Den kinesiska efterfrågan på guld ökar obevekligt. Guldmarknader kommer sannolikt inte att vara oberörda då världens folkrikaste nation fortsätter att hänge sig och stillar begäret efter allt större innehav av ädelmetall.

Läs även artikeln om Chinese Gold Pandas – De populära kinesiska guldmynten

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

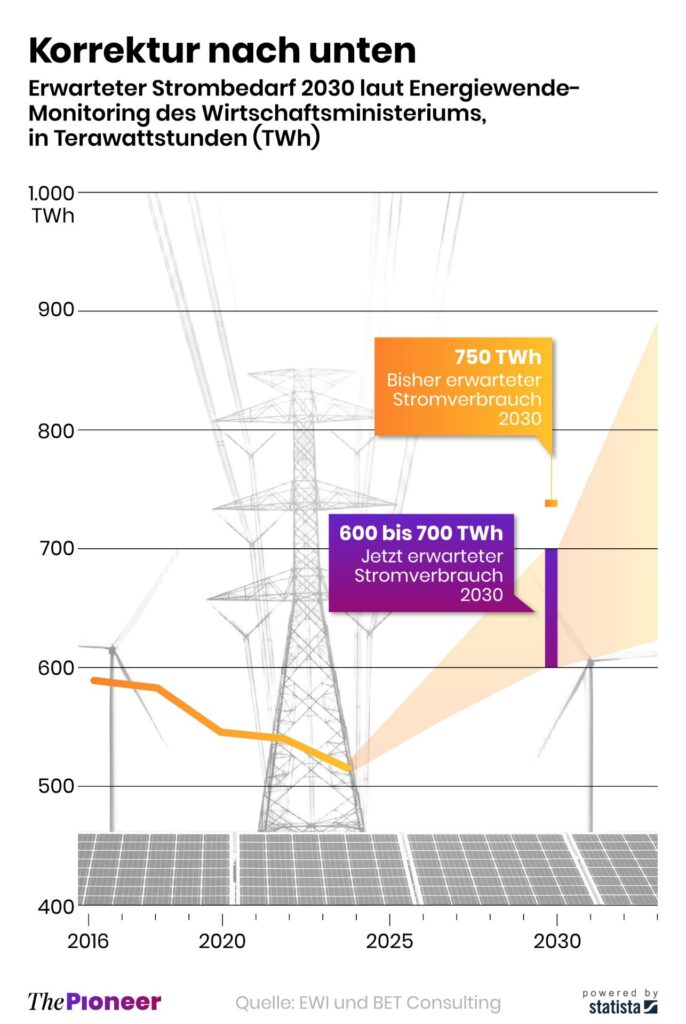

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

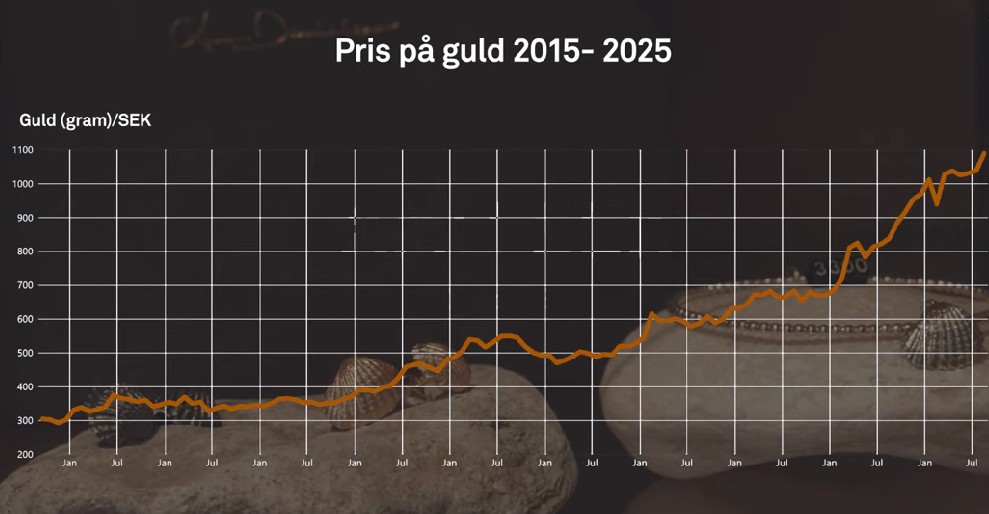

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share