Nyheter

EIAs juli-rapport för oljemarknaden

Den globala efterfrågan på olja väntas öka under 2023 och nå ett nytt rekord. Men nya prognosen är lägre än tidigare.

IEA Oil Market Report har släppt sin juli-rapport över oljemarknaden. Nedan är en sammanfattning av rapporten.

Rapporten i korthet

- Den globala efterfrågan på olja väntas öka med 2,2 mb/d under 2023 och nå 102,1 mb/d, ett nytt rekord. Men ihållande makroekonomisk motvind, uppenbar i en fördjupad nedgång i tillverkningsindustrin, har lett oss till att revidera vår tillväxtuppskattning för 2023 lägre för första gången i år, med 220 kb/d. Kina kommer att stå för 70 % av de globala ökningarna, tack vare en kraftigt ökad petrokemisk användning, medan OECD:s konsumtion förblir anemisk. Tillväxten kommer att avta till 1,1 mb/d 2024.

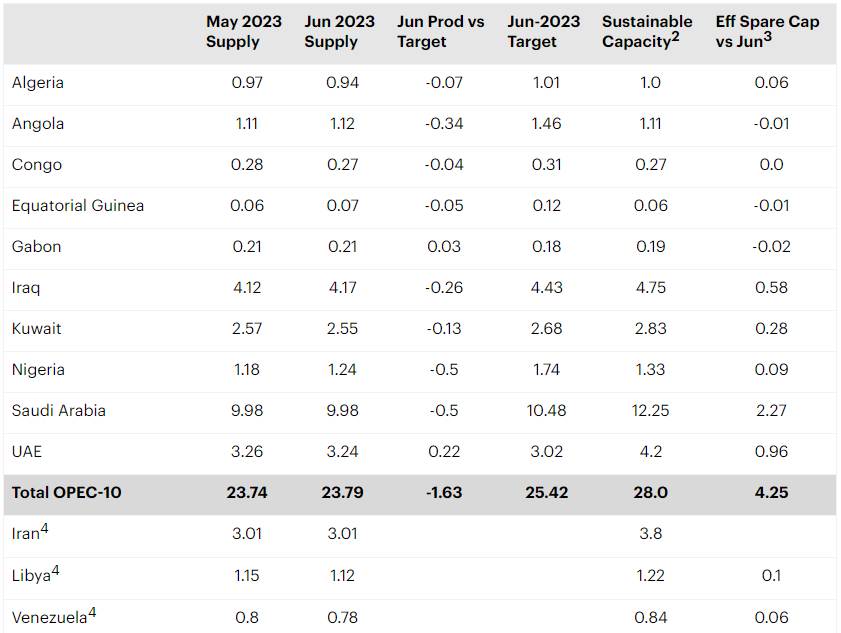

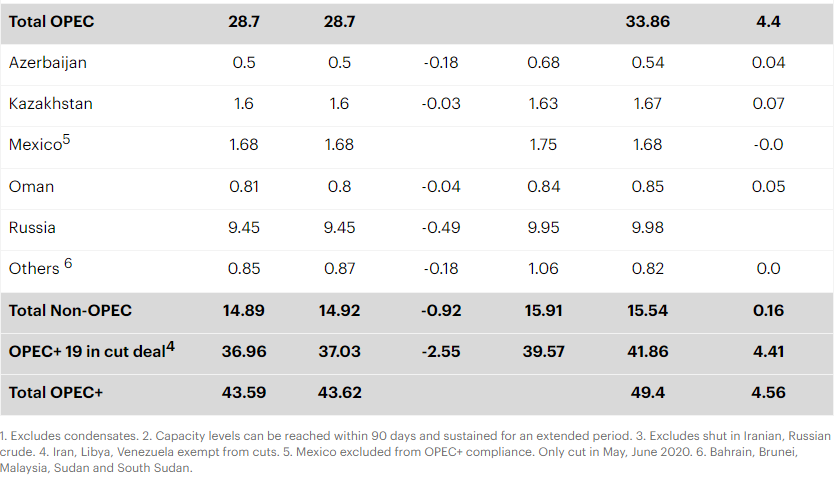

- Världens oljeutbud ökade med 480 kb/d till 101,8 mb/d i juni men väntas falla kraftigt denna månad då Saudiarabien gör en kraftig frivillig produktionsminskning på 1 mb/d. För 2023 väntas den globala produktionen öka med 1,6 mb/d till 101,5 mb/d, då icke-OPEC+ expanderar med 1,9 mb/d. Under 2024 väntas det globala utbudet öka med 1,2 mb/d till ett nytt rekord på 102,8 mb/d, där icke-OPEC+ står för hela ökningen.

- Uppskattningarna för raffinaderiernas genomflöde av råolja för 2023 och 2024 har höjts med 130 kb/d respektive 90 kb/d till 82,5 mb/d och 83,5 mb/d. Högre ryska råoljetransporter och uppstart av ny raffineringskapacitet ligger till grund för revideringen. Raffineringsmarginalerna är fortsatt robusta, med mycket starka crack spreads i Atlanten för bensin och snabba ökningar inom diesel, jetbränsle och eldningsolja som mer än väl uppväger svaga nafta cracks.

- Den ryska oljeexporten föll med 600 kb/d till 7,3 mb/d i juni, den lägsta nivån sedan mars 2021. De beräknade exportintäkterna sjönk med 1,5 miljarder dollar till 11,8 miljarder dollar – nästan hälften av nivåerna för ett år sedan. Moskva har utlovat en ytterligare minskning av exporten med 500 kb/d från augusti för att hejda fallande priser och intäkter, men kan hålla produktionen stabil eftersom den inhemska efterfrågan på olja ökar säsongsmässigt.

- En betydande uppbyggnad på 44,2 mb i icke-OECD-länder, ledd av en kraftig ökning i Kina, drev upp de globala observerade oljelagren med 19,4 mb i maj till den högsta nivån sedan september 2021. OECD-ländernas oljelager minskade däremot med marginella 1,8 mb. Olja på vatten minskade med 23 mb då ytterligare produktionsminskningar från OPEC+ fick oljeexporten till sjöss att falla till den lägsta nivån sedan januari. Preliminära data visar en minskning med 9,2 mb i juni.

- ICE Brent-terminen har handlats inom ett intervall och föll med 1 USD/bbl månad till månad i juni till 75 USD/bbl, då hökaktig centralbankspolitik fortsatte att tynga investerarnas sentiment. Ytterligare frivilliga nedskärningar från vissa OPEC-medlemmar och en svagare US-dollar misslyckades med att skingra makrodysterheten. Det asiatiska råoljeindexet i Dubai överträffade WTI och Brent, då en stram sur råoljemarknad i östra Suez kontrasterade kraftigt mot Atlanten som är välförsedd.

Den ekonomiska återhämtningen tappar fart

Priserna på råolja handlades inom ett snävt intervall i juni då ihållande ekonomiska problem överskuggade fördjupade utbudsnedskärningar från vissa OPEC+-länder. Den allmänt förväntade återöppningen av Kinas oljehandel har hittills inte nått längre än till resor och tjänster, och den ekonomiska återhämtningen i landet har tappat fart efter uppgången tidigare under året. Nordsjöoljan låg på 75 USD/fat under månaden, marginellt under nivåerna i maj och hela 49 USD/fat lägre än för ett år sedan. I skrivande stund hade Nordsjöns benchmark stigit till 80 USD per fat.

Lägre produktion från Saudiarabien och kärnländerna i OPEC+ sedan produktionsnedskärningarna inleddes i november förra året har hittills kompenserats av högre produktion från andra producenter. I juni låg det globala oljeutbudet endast 70 kb/d under oktobernivåerna strax innan den första omgången av OPEC+:s nedskärningar trädde i kraft. Iran, som var undantaget från nedskärningar på grund av sanktioner, ökade produktionen med 530 kb/d under samma period och nådde därmed sitt femårshögsta. Samtidigt återhämtade sig produktionen i Kazakstan och Nigeria. Utanför alliansen ökade utbudet från USA med 610 kb/d eftersom produktionen av naturgasvätskor steg till rekordhöga nivåer medan biobränslen ökade säsongsmässigt. Men det globala utbudet kan sjunka med mer än 1 mb / d den här månaden när Riyadh genomför brantare nedskärningar. Storbritanniens råoljeproduktion kommer att sjunka till ett tvåårigt lågvärde på cirka 9 mb / d i juli och augusti, vilket gör att det släpar efter Ryssland som blockets främsta råoljeproducent.

Den globala efterfrågan på olja pressas av den utmanande ekonomiska miljön, inte minst på grund av den dramatiska åtstramningen av penningpolitiken i många avancerade länder och utvecklingsländer under de senaste tolv månaderna. Tillväxten 2023 har reviderats ned för första gången i år, till 2,2 mb/d från tidigare förväntade 2,4 mb/d, och Kina kommer att stå för 70 procent av den totala tillväxten. Medan den kinesiska efterfrågetillväxten fortsätter att överraska på uppsidan, har en kraftig ökning av den inhemska petrokemiska aktiviteten underminerat ångkrackningsmarginalerna och aktiviteten på andra håll. Efterfrågan i OECD-länderna, och i synnerhet i Europa, är svag på grund av en kraftig nedgång i den industriella aktiviteten. I de afrikanska länderna har importen och efterfrågan minskat på grund av högre bränslepriser i detaljhandeln efter att subventionerna avvecklats. Trots detta väntas den globala efterfrågan på olja öka säsongsmässigt med 1,6 mb/d från 2Q23 till 3Q23, och uppgå till 102,1 mb/d i genomsnitt för året som helhet. Tillväxten kommer att avta till 1,1 mb/d 2024, när återhämtningen tappar fart och när allt större elektrifierings- och effektiviseringsåtgärder för fordonsflottan får fäste.

Globala observerade oljelager ser relativt bekväma ut och har återhämtat sig till sin högsta nivå sedan september 2021. OECD:s industrilager steg med 170 kb/d i maj. Samtidigt noterade Kina sin största månatliga ökning av råoljelagren på ett år, med branta 1,1 mb/d, drivet av en kraftig ökning av råoljeimporten och trots att raffinaderiernas genomströmningshastighet var nära rekord. Kinas senaste köpfest inkluderade kraftigt rabatterade ryska och iranska fat. De globala oljebalanserna tyder på en marginell lageruppbyggnad under 2Q23. Men eftersom överskottet främst finns i kinesiska råoljetankar och amerikanska LPG-tankar, pågående dragningar av olja på vatten och djupare nedskärningar av utbudet med början denna månad tyder på att oljemarknaden snart kan se förnyad volatilitet.

OPEC+ oljeproduktion, miljoner fat per dag

Nyheter

Lundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

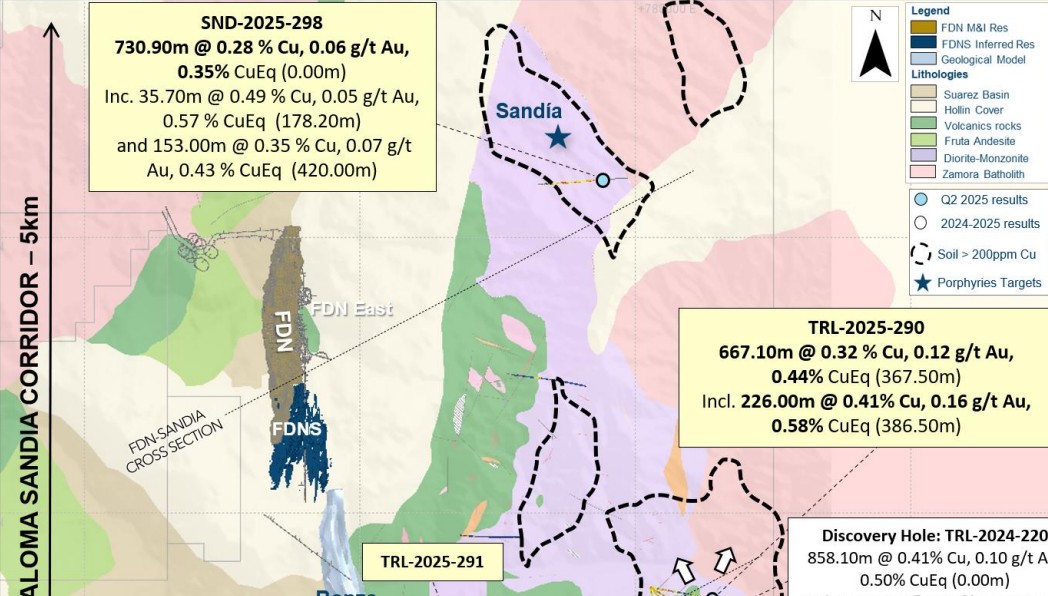

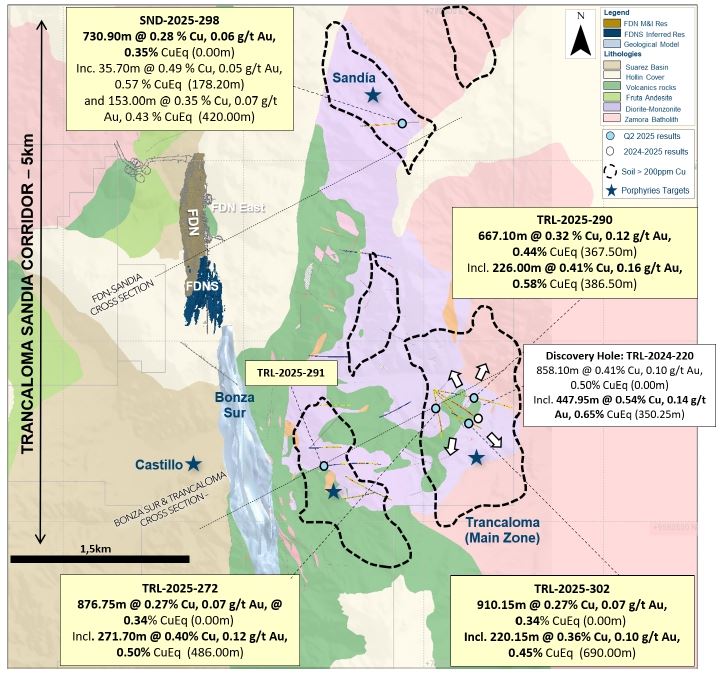

Gruvbolaget Lundin Gold har presenterat starka resultat från sin pågående prospektering vid Fruta del Norte-gruvan i Ecuador. Bolaget meddelar att man har utökat mineraliseringen vid Trancaloma samt upptäckt ett nytt koppar-guld-porfyrsystem vid Sandia, endast fyra kilometer norr om Trancaloma.

Enligt vd Ron Hochstein visar resultaten på den stora, ännu outnyttjade potentialen i området. ”Vi har nu bekräftat att mineraliseringen vid Trancaloma är kontinuerlig och sträcker sig både på djupet och i sidled. Samtidigt har vi upptäckt ett helt nytt system vid Sandia, vilket stärker bilden av en lovande porfyrkorridor direkt intill vår befintliga verksamhet,” säger han.

Bland höjdpunkterna från borrprogrammet märks ett borrhål vid Trancaloma som visade 667 meter med en koppar-ekvivalent (CuEq) på 0,44 %, inklusive 226 meter med 0,58 % CuEq. Vid Sandia påträffades 730 meter med 0,35 % CuEq från markytan, vilket bekräftar förekomsten av ett andra porfyrsystem.

Utforskningsprogrammet för 2025 är det största hittills inom området kring Fruta del Norte, med över 48 000 meter borrning genomförd hittills. Fokus ligger på att identifiera nya fyndigheter i närheten av den befintliga gruvan.

Nyheter

Alkane Resources och Mandalay Resources har gått samman, aktör inom guld och antimon

Det australiensiska gruvbolaget Alkane Resources har slutfört sitt förvärv av kanadensiska Mandalay Resources. Affären, som genomfördes som ett aktieutbyte, skapar en ny betydande producent av guld och antimon med verksamhet i både Australien och Sverige.

Affären beskrivs som ett ”merger of equals”, där Mandalays aktieägare erhöll 7,875 Alkane-aktier per Mandalay-aktie. Efter sammanslagningen äger tidigare Mandalay-ägare cirka 55 % av det nya bolaget, medan tidigare Alkane-ägare har cirka 45 %. Det sammanslagna bolaget fortsätter under namnet Alkane Resources och är noterat på ASX, med planer på en kompletterande notering på Torontobörsen (TSX).

Det nya bolaget har tre kassaflödesgenererande gruvor: Tomingley i Australien (Alkane), samt Costerfield (guld/antimon) i Australien och Björkdal (guld) i Sverige, som båda kommer från Mandalay. Tillsammans väntas de producera cirka 160 000 guldekvivalenta uns under 2025 och över 180 000 uns år 2026.

Ledningen för det sammanslagna bolaget leds av Alkanes tidigare VD Nic Earner, medan viktiga personer från Mandalay, såsom COO Ryan Austerberry och VP Exploration Chris Davis, integreras i den nya organisationen. Huvudkontoret är baserat i Perth, Australien.

Sammanslagningen förväntas ge flera fördelar, inklusive ökad finansiell styrka (med en proforma kassa på 188 miljoner AUD), större handelslikviditet och förbättrade möjligheter till värderingsuppgång. Dessutom tillförs strategisk exponering mot både guld- och antimonmarknaderna, samt framtida tillväxtmöjligheter, inte minst genom det lovande koppar-guldprojektet Boda-Kaiser.

Nyheter

Lundin Gold rapporterar enastående borrresultat vid Fruta del Norte

Gruvbolaget Lundin Gold har offentliggjort exceptionella resultat från sina borrprogram vid Fruta del Norte-gruvan (FDN) i Ecuador. De nya fynden gäller både det södra området FDNS och det närliggande området FDN East och visar på höghaltig guldförande mineralisering som stärker gruvans långsiktiga potential.

Vid FDNS har flera borrhål bekräftat fyndigheter med mycket höga guldhalter. Bland höjdpunkterna återfinns borrhål FDN-C25-234 som visade 220 gram guld per ton över 4,2 meter, inklusive ett intervall med hela 520 g/t över 1,75 meter. Ett annat borrhål, FDN-C25-238, uppvisade 139,5 g/t över 9,05 meter, med ett extremt högt toppvärde på 1 720 g/t över 0,7 meter.

”Detta är några av de mest höghaltiga resultaten vi någonsin sett vid FDNS, och vi är på god väg att inkludera området i vår långsiktiga gruvplan,” säger Ron Hochstein, vd för Lundin Gold.

Vid FDN East, endast 100 meter från den nuvarande underjordsverksamheten, fortsätter utvidgningen av en ny epitermal guldstruktur. Borrning har visat på kontinuerlig mineralisering med resultat som 6,61 g/t guld över 10 meter och 11,5 g/t över 3,1 meter.

Bolaget genomför i år ett omfattande borrprogram på minst 108 000 meter, fördelat på 83 000 meter prospektering och 25 000 meter konverteringsborrning. Målet är att utöka livslängden för gruvan och säkra framtida tillväxt.

Fruta del Norte räknas som en av världens högst mineraliserade guldgruvor i drift. Lundin Gold fortsätter att kombinera operativt fokus med samhällsansvar och hållbar utveckling i regionen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanRyska staten siktar på att konfiskera en av landets största guldproducenter

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUSA ska införa 50 procent tull på koppar

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter7 dagar sedan

Nyheter7 dagar sedanKopparpriset i fritt fall i USA efter att tullregler presenterats