Analys

Swede Resources – Från mygga till jätte?

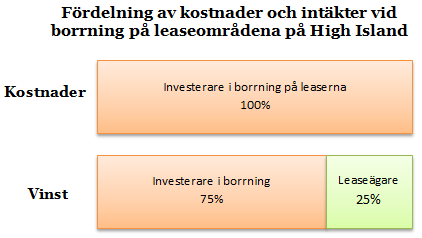

I och med förvärvet av flera leaseområden på Texas Gulfkust har Swede Resources sadlat om helt; från producerande bolag till leaseägare. Chansen finns nu för en kraftig intäktsökning som bygger på andras investering i brunnar på leaseområdet. Detta är extremt lönsamt för Swede Resources då de teoretiskt sett kan undanhålla sig från egna investeringar på leaseområdet och passivt samla in leaseavgifter från investerare i brunnar på området. Upplägget ser ut som sådant att Swede Resources och övriga leaseägare har rätt till hela 25% av vinsten från eventuella brunnar på området, och i nuläget kontrollerar Swede Resources 83,2% av leaserna.

I och med förvärvet av flera leaseområden på Texas Gulfkust har Swede Resources sadlat om helt; från producerande bolag till leaseägare. Chansen finns nu för en kraftig intäktsökning som bygger på andras investering i brunnar på leaseområdet. Detta är extremt lönsamt för Swede Resources då de teoretiskt sett kan undanhålla sig från egna investeringar på leaseområdet och passivt samla in leaseavgifter från investerare i brunnar på området. Upplägget ser ut som sådant att Swede Resources och övriga leaseägare har rätt till hela 25% av vinsten från eventuella brunnar på området, och i nuläget kontrollerar Swede Resources 83,2% av leaserna.

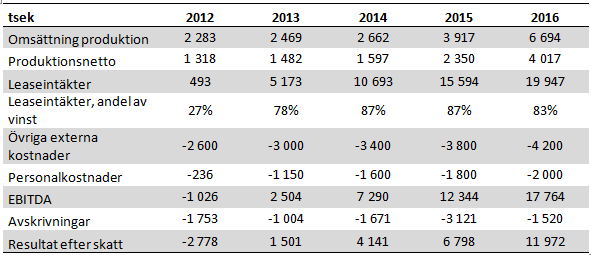

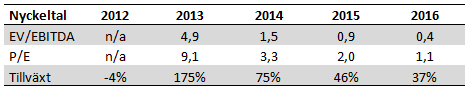

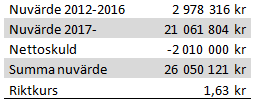

Vår prognos innebär en negativ EBITDA för 2012, ett år som emellertid bör ses som ett mellanår. Till följd av en höjd investeringstakt samt bortfall av avskrivningar stiger vinsten och EBITDA kraftigt 2013. Bolaget värderas till P/E 9,1 och 3,3 för 2013 respektive 2014. Potentialen kan tyckas liten sett till vinsten för 2013, men i förhållande till den kraftiga tillväxten, samt det faktum att bolaget bygger upp en relativt stadig intäktsbas som inte kräver några egna investeringar är bolaget en extremt intressant investering på lång sikt. Axiers DCF-analys av utdelningar 2012 och framåt ger ett motiverat värde på 1,63 SEK per aktie.

Beskrivning av verksamheten

Swede Resources är ett gas- och oljebolag verksamt i USA och Ungern. Bolaget grundades 2001, och vid denna tidpunkt varierade andelarna i de olika projekten mellan 0,25-0,5%. De senaste åren har andelarna vuxit till mellan 5% och 10 %. I USA har bolaget ett starkt kontaktnät, och det är följaktligen där bolaget har större delen av sin verksamhet. Verksamheten i Ungern utgörs främst av gasprojektet Péneszlek, med producerande brunnar PEN-101 och PEN-105. Emellertid är inte längre rena investeringar i brunnar den mest intressanta delen av Swede Resources. Under sommaren 2011 inledde bolaget förvärv av leaseområden vid Texas Gulfkust. Till en början förvärvades 5 leaseområden uppgående till 50 acres, och i dagsläget kontrollerar bolaget 312,5 acres. Den första borrningen på leaseområdet väntas börja under våren/sommaren.

Swede Resources har i nuläget inga anställda. Bolaget drivs istället på konsultbasis av Ulrich & Co – ett av VD Ulrich Andersson helägt bolag. I nuläget har Swede Resources därmed i stort sett obefintliga personalkostnader. Det krävs därför inget större genombrott för att bolaget ska redovisa en jämförelsevis hög vinst.

Axier Review

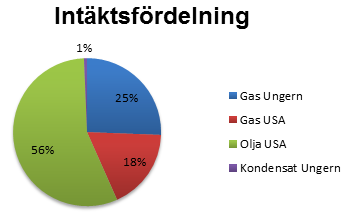

Rapporten för det fjärde kvartalet 2011 visade på en viss nedgång i intäkter för Swede Resources, något som till stor del består på tillfälliga faktorer. Delvis har gaspriset rasat i USA, men oljepriset och det ungerska gaspriset har hållit sig stabilt eller stigit under perioden. Det sjunkande gaspriset i USA har minskat bolagets viktning mot gasproduktion i USA, och större delen av bolagets intäkter beror i nuläget på oljepriset (det ungerska gaspriset baseras på historiska oljepris).

USA – leasområdena i fokus

Arbetet med Swede Resources leaseområden på High Island på Texas Gulfkust fortlöper och i slutet på 2011 tecknades bland annat ett operatörsavtal med CasKids Operating Company. Swede Resources har fortfarande en andel på 83,2% i leaserna, och väntas kunna bibehålla denna trots ökande kapitalbehov. Under 2011 avyttrades 16,8% av leaserna för ca 3,4 MSEK med en reavinst på 3,2 MSEK. Det innebär att leaserna i dagsläget innehar ett dolt övervärde på knappt 16 MSEK (totalt värde på ca 17 MSEK). Det är ett relativt lättrealiserat värde, vilket innebär en buffert mot kapitalbrist för bolaget.

Borrningar är extremt kostsamma och vid årsskiftet hade Swede Resources enbart 2,2 MSEK i kassan. Det ska emellertid sägas att Swede Resources kan göra en aktiv avvägning kring hur stor andel bolaget vill ha i brunnar på det egna leaseområdet. Bolagets kapitalbehov för leaseutvecklingen är således avhängigt hur stora andelar de väljer att ta i borrningarna på området, så länge intresse kan väckas för investering i borrningarna. Att ta steget från att vara investerare i enstaka brunnar till att agera leaseägare är ett stort steg för Swede Resources. Det kan dessutom bli en väldigt lönsam saga, som ändrar hela bolagets affärsupplägg. Ägare av leaserna har rätt till 25% av vinsten från eventuella borrningar på leaseområdet. Övriga 75% går till investerare i den specifika brunnen. Dessa investerare måste emellertid stå för 100% av kostnaderna.

I nuläget utgör borrstart på leaseområdena på High Island den största triggern i Swede Resources, men bolaget driver även en del amerikanska projekt vid sidan lease-projektena. Produktionstesterna från borrningen av brunnen Mc Kee #1 som genomfördes under sommaren 2011 är fortfarande inte klara, och kan tänkas dra ut på tiden. Arbetet har bland annat förskjutits till följd av ett operatörsbyte. Mc Kee #1 förväntades vid borrstart nå en produktion på 120 fat olja och 3000 mcf gas per dag. För Swede Resources med sin andel på 1% skulle detta innebära intäkter på ca 400 000 – 450 000 kronor per år. Det är ingen enorm summa, men skulle innebära ett relativt kraftigt lyft i förhållande till förra årets omsättning på 2,9 MSEK. Emellertid finns en risk för att hela projektet går i sank.

Tidigare var Swede Resources paradprojekt i USA investeringen i ett blandat olje- och gasprojekt i Cimarron County Oklahoma. Den första av borrningarna var Jenkins 1-14 vilken genomfördes under sommaren 2010. Efter mycket problem ligger denna brunn nu i startgroparna för att börja producera. Produktionstillstånd har skickats in till myndigheterna i Oklahoma och ett godkännande är allt som krävs för att starta produktionen. Tidigare har Swede Resources uttryckt höga förväntningar på Jenkins 1-14, och förhoppningsvis kommer ett godkännande för produktionsstart inom kort. Ägarandelen i brunnen är 2,5%. Faller allting väl ut kommer Jenkins 1-14 att följas av fler borrningar på området.

Ungern – temporärt produktionstapp

Mot slutet av 2011 började produktionen från Péneszlek-området i Ungern att falla. I slutet av året låg produktionen från fältet på 400-500 mcf/månad mot ca 1 000 mcf/månad vid årets början. Detta beror i hög grad på att en förkastning stängt in en gasreservoar i PEN-105, den ena av bolagets två brunnar på området. I slutet på mars inleddes borrningen av ett sidetrack till brunnen. Borrningen resulterade i frigörandet av en indikerad gasficka, vilket ökade produktionen samt förlängde livslängden på brunnen. Initialt producerade 982 mcf/dag efter borrningen av sidetracket, av vilket ca 600 mcf/månad tillfaller Swede Resources. Det innebär att produktionen bör kunna återgå till nivån som rådde under början av 2011. Till skillnad från gaspriset i USA har dito i Ungern dessutom fortsatt att stiga i slutet på 2011 och början på 2012, och ligger i nuläget på ca 14 USD/mcf. Detta är betydligt högre än de cirka 2 USD/mcf producenter erhåller för gas i USA, och beror på det faktum att gaspriset i Ungern är kopplat till oljepriset.

Ytterligare ett intressant projekt i Ungern är Swede Resources andel i det 1990 kvadratkilometer stora området Igal-II. Genom bolaget Pelsolaj kft kontrollerar Swede Resources hela 10% av projektet.

Stora dolda värden

Swede Resources är svårt att värdera utifrån oljereserver i och med att bolaget inte tillgängliggörs sådana siffror från sina projekt i USA. Bolagets oljeprojekt redovisas som materiella anläggningstillgångar, och är där enbart värderade till den investerade summan minus avskrivningar. Misslyckade investeringar skrivs av direkt vilket innebär att redovisade tillgångar generellt sett har ett verkligt värde över det investerade. Vid årsskiftet uppgick redovisade materiella anläggningstillgångar till drygt 18 MSEK, vilket trots dolda övervärden är en bit över dagens värdering av Swede Resources. Det dolda värdet i High Island-leaserna bör dessutom vid värdering av Swede Resources adderas till tillgångarna då avyttring av andelar i leaserna inte är ett alltför stort arbete. Enligt denna modell uppgick substansvärdet på bolagets tillgångar till drygt 36 MSEK vid årsskiftet. Substansrabatten i och med dagens värdering av Swede Resources på 13,6 MSEK ligger därmed på hela 63%. Swede Resources värderas till 0,62 gånger det egna kapitalet, vilket innebär att tillgångarna värderas lågt även med övervärdet i leaserna borträknat.

Prognoser och värdering

EBITDA och resultat var som väntat negativt under det fjärde kvartalet 2011, och kommer troligtvis att ligga på liknande nivåer fram till det tredje kvartalet i år. Siffrorna för det sista kvartalet 2011 ser dessutom ovanligt dystra ut till följd av ett tillfälligt fall i nettomarginalen för bolagets produktion. Delvis har ett kraftigt fallande gaspris i USA påverkat marginalerna negativt, men till stor del beror marginalfallet på sådant som det tillfälliga produktionstappet i Ungern, oväntade underhållsarbeten och dylikt. Vi har inte gjort några större justeringar i våra prognoser baserat på rapporten för det fjärde kvartalet 2011. En viss justering har gjorts för det temporära produktionsfallet i Ungern. Utöver en viss justering för återhämtning av produktionen i Ungern bygger våra prognoser enbart på utveckling av leaseområdena på High Island.

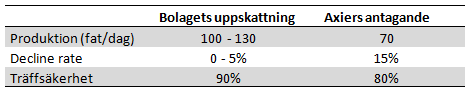

Inledningsvis väljer vi att vara relativt försiktiga i våra prognoser (se tabell ovan). Vi har valt att anta enbart en borrning på leaserna per kvartal jämfört med väntade 1-2. Sker borrningarna i en snabbare takt kommer våra prognoser att behöva revideras upp kraftigt. Det bör även nämnas att Swede Resources på sikt kan belåna investeringarna och på så vis nå högre avkastning.

Prognos 2012 – 2015

Något som inte kommer att förbättra kassaflödet men däremot resultatet efter skatt kraftigt är den slutförda avskrivningen av ägarandelen i det ungerska bolaget Petro Pequnia. Tillgången skrivs av under en treårsperiod och kommer att vara fullt avskriven i mitten på 2012. Denna avskrivning har belastat resultatet med knappt 2 miljoner årligen. I förhållande till dagens värdering av Swede Resources på 13,6 miljoner kronor kommer detta avskrivningsbortfall att ha betydande effekt på resultatet, något som syns tydligt i 2013 års siffror.

2012 kommer att bli ett mellanår för Swede Resources i och med att borrprogrammet på leaseområdet High Island tar fart först under årets andra halva. 2013 lyfter resultatet, men det är på sikt den stora potentialen finns i Swede Resources. Att bolaget bygger upp ett stadigt intäktsflöde från andras investeringar på det egna leaseområdet har potential att skapa en snöbollseffekt. Intäktsbasen kommer att öka kontinuerligt, med förbehåll för eventuella mekaniska problem eller ett sjunkande oljepris. Att de ökande intäkterna i teorin inte kräver investeringar från Swede Resources sida ger potential till stora utdelningar när snöbollen väl har satts i rullning.

Swede Resources har ännu inte beslutat om framtida utdelningar. Ovan har vi räknat med att 40% av vinsten delas ut från och med 2014 (2013 års vinst), och beräknad WACC är 15%. Vår riktkurs sätts till 1,63 SEK vilket innebär en potential på drygt 90%. Notera att detta enbart är baserat på potentiell utdelning och inte fritt kassaflöde.

TO 4B

Under 2011 gav Swede Resources ut vederlagsfria teckningsoptioner, vilket innebär att det idag finns två sätt att investera i bolaget. 5 teckningsoptioner ger rätt till att teckna 1 ny aktie i Swede Resources till genomsnittskursen under 2012-02-01 – 2012-04-27 minus 20%.

Teckningsperioden är 1 – 31 maj 2012. Totalt kan 3 226 214 B-aktier komma att tecknas för, vilket ytterligare innebär en kapitalbuffert för bolaget. I nuläget kostar en teckningsoption 3 öre, vilket innebär att kostnaden för rätten att teckna en aktie är 15 öre.

Axiers bedömning

Swede Resources värderas i nuläget till en rabatt på eget kapital på knappt 40%. Detta trots betydande övervärden i bolagets projekt – framförallt i bolagets nyförvärvade lease där det dolda övervärdet ligger på cirka 16 MSEK, enbart detta en bit över dagens värdering av Swede Resources. Vår DCF-värdering av utdelningar från 2012 och framåt ger oss en riktkurs på 1,63 SEK per aktie, en bra bit över dagens kurs. Det ska emellertid sägas att någon utdelning med högsta sannolikhet inte kommer att bli aktuell förrän i början på 2014, således om två år.

Brunnar i närliggande områden till Swede Resources lease i Texas håller i stort sett en konstant produktionsnivå vilket innebär att en relativt stadig intäktsbas från leaseintäkter kommer att byggas upp under kommande år. Intäkter från leaseägandet medför dessutom knappt några kostnader för Swede Resources. Att bolaget kan välja att ta små andelar i de första borrningarna på leaseområdet stärker vår tro på att Swede Resources kommer att klara hela utvecklingsarbetet utan kapitaltillskott, och Swede Resources bör till och med kunna vidmakthålla sin nuvarande andel i leaserna.

Med dagens höga oljepris har brunnar på leaseområdet på High Island en återbetalningstid på 3-5 år samt relativt stabil avkastning under 20 år, vilket innebär att investeringsviljan inte torde vara något problem. Faller den första borrningen på området väl ut kommer resten att flyta på av sig självt för Swede Resources. Den lilla oljemyggan har på några års sikt möjlighet att bli en etablerad oljeaktör. Axier rekommenderar köp delvis på kort sikt då borrningsstart på leaseområdet kommer att innebära en skjuts upp för aktien, men framförallt kan Swede Resources bli en exceptionellt bra investering på lång sikt.

[hr]

Axier Equities har av styrelsen i Swede Resources anlitats för att underlätta kommunikationen med svenska kapitalplacerare och nyhetsmedier. En av de uppgifter som Axier Equities har är att vara styrelsen behjälplig att kommunicera nyheter och rapporter till placerarkollektivet, bland annat i form av denna analys.

Vare sig Axier Equity eller någon av Axiers anställda eller frilansande analytiker äger aktier i Swede Resources. Samtliga eventuella förändringar av innehav i Swede Resources kommer att rapporteras löpande.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft