Analys

SHB Gruv och metall-resa till Kina

Kina är ett komplicerat universum. Svårt att förstå, mer betraktat som ett väsen och omöjligt att sammanfatta i en rapport. Samtidigt är Kina likväl en nation som andra nationer. Låt vara med osedvanliga geografiska, befolkningsmässiga och ekonomiska dimensioner. Vi åkte dit för att studera och dra slutsatser. Med dessa slutsatser vågar vi oss på förutsägelser om framtiden. Den här resan och rapporten är resultatet av ett gemensamt engagemang från SHB Equity Research och SHB Commodity Strategy.

Slutsatser först

Under en veckas tid har vi genomfört ett hektiskt program med möten i Peking och Shanghai. Vi har valt att träffa bolag som företräder utbud och efterfrågan från både utländska och inhemska bolag såväl som kinesiska regeringsorgan. Allt för att ge en övergripande bild över landets status som världens motor för råvarupriserna. Vi kommer här att fokusera på stål, järnmalm och basmetaller då det är de råvaror som är mest exponerade mot Kina.

Vad är nytt denna gång?

Pusslet med priserna på basmetaller består av fyra bitar; gruvproduktionen, efterfrågan i USA, Europa och Kina. Gruvproduktionens svaga tillväxt känner vi väl men efter snart tio år med höga metallpriser så börjar den långsamma gruvindustrin att växa och från 2012/13 så kommer det en våg av produktion. Vi har kartlagt utbudet i bilaga ”Nu kommer vågen”. Konjunkturen i USA och Europa känner vi alla väl, den felande länken har varit Kina. Efter vår djupdykning kan vi nu lägga den biten på plats och bilden talar inte längre för högre metallpriser.

Lathund:

- Kina genomgår en konjunkturell avmattning. Tillväxten kommer att falla under Q1 för att bottna under Q2-Q3 när ekonomin börjar respondera på lättnader. Q1 är säsongsmässigt svagt på grund av nyårsledigheten och vintern i norra Kina försämrar möjligheter för byggprojekt och gruvproduktion. På grund av avmattningen kommer Q1 att bli mer än säsongsmässigt svagt.

- Råvarupriserna kommer att falla och bottna under Q2-Q3 för att sedan stärkas av kinesisk import möjlig av ekonomiska lättnader och lägre priser på de flesta råvaror. Samtidigt väntar vi oss att lagernivåer av färdiga varor i Kina betats av under Q2 och Q3 vilket triggar lagerpåfyllningen i hela värdekedjan.

- Fram till och med 2007 växte Kina stadigt drivet av investeringar för urbanisering och export. Under finanskrisen 2008 sjösattes ett enormt stimulanspaket på 4 triljoner RMB, paketet räddade den kinesiska ekonomin då men ger negativa följder nu och dessa kommer vara ytterligare år. Paketet gav investeringsdriven tillväxt över den potentiella under 2009/10 varpå inflationen skenade. För att få bukt med inflationen har Kina sedan mitten av 2010 stramat åt ekonomin. Simultant med den accelererande åtstramningen under 2011 har tillväxten avstannat efter den stimulansdrivna ”övertillväxen” under 2009/10. Sedan 2008 drivs tillväxten av tillgången på pengar och den är nyckeln till kinas konjunktur framöver.

- Bristen på likviditet har skapat en stark inbromsning i tillverkningskedjan. Företagen upplever att de inte kan sälja enligt efterfrågan då deras kunder inte kan betala eftersom de inte fått betalt av sina kunder och så vidare. Konsekvenser är att lagernivåerna av färdiga produkter är höga. Kina har en ”inneboende” god tro på att producera till lager då efterfrågan traditionellt alltid finns där i och med volymmålen i 5-års planen. Denna metodfungerar dock inte lika bra i en kontraktiv miljö med brist på likviditet och krediter.

- Utav de 4 triljonerna för stimulanspaketet togs 1 triljon på stadsbudgeten. De resterande 3 togs av banksystemet. Utav de 3 gick 1 triljon till ”local financial vehicles” som är investeringar gjorda av lokala regeringar. Dessa är i högre grad färgade av korruption och idag säger PBoC att 1/3 av dessa lån är sura. I verkligheten är andelen säkerligen mycket högre. Till stor del är investeringarna under stimulanspaketet lån utan avkastning idag. De behöver lyftas bort eller elimineras genom att omallokeras till vissa banker. Primärt är vi inte rädda för dessa lån då staten rullar löptiden men de begränsar ytterligare krediter.

- Fastighetssektorn är nyckeln till hur djup nedgången blir. Det finns ingen prisbubbla som kommer att spricka men byggföretag är mycket finansiellt ansträngda. Stora och listade företag kan finansiera projekt genom egna kassaflöden och IPOs men mellanstora har inga pengar då de färdiga fastigheterna inte går att sälja på grund av bristen på likviditet efter åtstramningarna mellan H2 2010 och slutet av 2011. Bostäderna i städerna är nu så dyra att medelklassen inte har råd att köpa och andelen förstagångsköpare har fallit till låga nivåer. Kinas fastighetssektor drevs till 2007 av urbaniseringen men därefter har den utvecklats hand i hand med fluktuationerna i tillgången på pengar. 50 % av Kinas konsumtion av koppar går till byggsektorn och fördelas på fastigheter och infrastruktur. Investeringar i infrastruktur fortsätter men med klart lägre tillväxttakt.

- Fordonsindustrin fortsätter expandera enligt plan. Kina kommer aldrig få samma antal fordon per invånare som väst har på grund av brist på olja, trängsel och miljökonsekvenser men landet kommer nå toppen 200 bilar/10 000 invånare om ca 10 år. Det betyder 300 miljoner bilar, idag finns 80-90 miljoner bilar. En bil innehåller i genomsnitt 23 kg koppar. Peking och Shanghai är mättade marknader med 200-250 bilar per 10 000 invånare. Fordonen går inte på export och är därmed inte känslig för västs konjunkturnedgång. Bilförsäljningen växer med 5-10 % 2012 från 5 % 2011 och 33 % 2010.

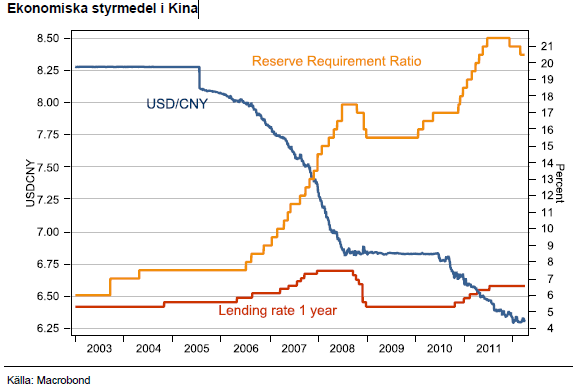

- 3/4 av stimulanspaketet finansierades av bankerna. Bankerna lyder under två regleringar som är viktiga för att förstå tillgången på pengar:

- RRR (Reserve Requirement Ratio) anger hur mycket pengar en bank måste deponera hos staten. RRR ligger nu på 20,5 % efter två sänkningar med vardera 50 punkter sedan november. Att sänka RRR tillför likviditet, SHIBOR (Shanghai interbankräntan) går ner och bankerna kan låna billigare av varandra.

- Loan to deposit anger hur mycket bankerna får låna ut på sina tillgångar. Loan to deposit ligger nu på 75 %. Det betyder att 25 % av tillgångarna måste finnas som säkerhet för lånen. Loan to deposit styr krediterna i Kina. Just nu ligger alla banker i taket på loan to deposit och kan alltså inte ge mer finansiering. För att öka tillgången på krediter och lösa upp inbromsningen kan staten höja loan to deposit. Det skulle dock omedelbart trigga inflationen igen. Under 2012 har bankerna ICBC (Industrial and Commercial Bank och China) och ABOC (Agriculture Bank of China) fått höjda Loan to deposit. En enkel lösning vore att trycka mer pengar men rädslan för inflation är enorm. Upproren vid Himmelska Fridens torg 1989 triggades av att människor fick se sin köpkraft försvinna. Något liknande måste undvikas till varje pris. Vad som krävs för att lösa upp kreditknuten är ökad Loan to Deposit och sådana signaler ska tolkas som mycket expansiva. Vi tror att man kommer att göra det under våren men att man först vill se att inflationen verkligen är under kontroll.

- Kinas plan är att bygga 36 miljoner bostäder i sociala husprogrammet under 2011-2015. Programmet skulle vara framtung och 10 miljoner bostäder påbörjades under 2011. Nu finns det inga pengar för dessa program längre och under 2012 ska bara 5 miljoner bostäder byggas. Detta påverkar primärt stålefterfrågan då dessa bostäder har för låg standard för att efterfråga lufkonditionering och andra basmetallintensiva vitvaror.

- Den extrema ökningen i stålkonsumtion har kommit till sitt slut. För 2012 väntas bara 4 % tillväxt, ner från 14 % 09, 9,5 % 2010 och 9,7 % 2011. Stålkonsumtionen påverkas negativt av lägre infrastrukturella investeringar, mindre byggnation i fastighetssektorn och mindre export av förädlade produkter.

- Arbetslöshet har tidigare pekats ut som den största oron för sociala uppror men om massarbetslöshet uppstår kan man dra in migrantarbetarnas tillstånd och då tvingas de flytta hem till landet och man undviker därmed uppror i städerna där de orsakar mest problem. Största risken för social oro är ” land rubs” fenomenet innebär att korrupta lokalpolitiker kör bort bönderna från marken och säljer den.

Kina genomgår en cyklisk nedgång

Kina genomgår just nu en nedgång i konjunkturcykeln. Nedgången väntas bli både starkare och vara längre än vad som tidigare getts sken utav. I huvudsak är det investeringar och export som är värst drabbat. Den ekonomiska krisen i Europa drabbar exporten som varit en stadig källa till inkomst. Exporten till USA och Japan håller uppe relativt bra. Europa är den största handelspartnern med 22 % av exporten. USA är god tvåa med 19 %. Utvecklingsekonomierna står för 40 % men efterfrågan från dessa är i hög grad sammanflätad med efterfrågan i Europa och USA.

Investeringar i infrastruktur föll till negativa tal under H2 2011 – en betydande nedgång. Nu kan man, av olika skäl vänta sig relativt konstanta investeringsnivåer vilket då ger noll i tillväxt. Mycket av nedgången i tillväxttakt kommer i spåren av nedkylningen och då som direkt konsekvens av kreditåtstramning.

Huspriserna faller och byggbolagen har stora problem. Bolagen har inga pengar för nya projekt och tvingas sälja färdiga projekt till allt lägre priser. Vi ser dock ingen risk för en prisbubbla spricker. Första boendet kräver 30 % i eget kapital och andra boendet 50 %. Vill man köpa ett tredje boende får man inte belåna det alls. Stresstester visar att marknaden tål ett prisfall på 40 % utan att bankerna får stora problem med lån till fastighetssektorn. Bristen på pengar till byggnation har tvingat byggbolagen att ta finansiering via dyrare USD noterade obligationer i Hong Kong (numera 43% av den totala finansieringen i byggsektorn).

Under 2011 föll antalet kvadratmeter såld bostadsyta i de 14 största städerna med 19 % jämfört med 2010 och värdet på de bostäderna med 17 %. Volymnedgången är alltså större än prisnedgången. Utanför storstäderna växte antalet sålda kvadratmeter med 7 % under 2011 jämfört med 2010 men tittar man på utvecklingen under Q4 2011 så hade tillväxten fallit till negativa tal yoy. Den lägre försäljningen har gjort finansieringen allt dyrare och svårare för byggbolagen. Försäljningstiden på färdiga fastigheter har samtidigt stigit. I en fallande marknad så väntar köparna på bättre priser och det triggar en nedåtgående spiral.

I dag tar det 20 månader att sälja ut lagret av färdigbyggda fastigheter även om inget nytt byggs. Det finns fortfarande stort utrymme för fastighetsmarknaden att växa på lång sikt men perioden med en fastighetsmarknad som inte kunde falla ligger bakom oss. Skiftet till en konsumtionsdriven ekonomi kan enbart ske långsamt och det finns inga skäl att tro att jättelika investeringspaket kommer att fylla gapet denna gång likt det som skedde 2009/10. BNP tillväxt omkring 8 % är troligt men den är betydligt mindre tiltad mot basmetaller och stål än de senaste tio åren.

Vänta inte på investeringspaket

Det har redan kommit och kommer komma mer monetär stimulans men det blir mycket mindre än under 09/10. Inflationen är fortfarande ett problem efter kreditexpansionen under det förra räddningspaketet. Under 2009 ökade utlåningen med 32 % och under 2010 med 20 %. Lejonparten av pengarna investerades i infrastruktur för att bibehålla den höga tillväxten.

Men det finns ingen gratis lunch. Infrastruktur ger låg avkastning och de massiva inflödena har gett klart försämrad effektivitet i investeringarna. Programmen har ackumulerat lån utan avkastning hos lokala regeringar och banker som är de som utfört mycket av investeringarna. Det har uppstått en ”missmatch” mellan avkastning på dessa investeringar som kommer om 3-4 år och förfall på lånen som kommer i närtid. Vi är dock inte oroliga för dessa lån eftersom regeringen rullar löptiden framför sig trots att de till stor del går till förfall under 2012. Dessa lån är dock en hämsko för fortsatta investeringar från de lokala regeringarna. Vad man kan vänta sig är däremot program för bostäder i en prisnivå tillgänglig för migrantarbetare och deras familjer. 36 miljoner sådana bostäder ska byggas under den nuvarande 5-års planen. Från de vi träffar möts dock detta med skepsis och ska det genomföras måste det ske från centrala regeringen och inte från lokala regeringarna.

Litet utrymme för expansiv monetär politik

När det gäller monetär stimulans har reservkravet på bankerna sänkts två gånger; november och februari. För att styra likviditeten så använder Kina en kvot som anger hur mycket pengar bankerna måste deponera hos staten. Tillsammans med Sydkorea är Kina det enda land som använder detta styrmedel. Ytterligare 2-3 sänkningar med 50 bps per gång är rimligt. Det kommer minska stressen i banksystemet men kommer inte frigöra det kapital som krävs för att utlåningen åter ska växa. Växande utlåning skapar man genom att ge bankerna högre loan to deposit eftersom de idag har lånat ut maximalt av vad de får, 75 % av sina tillgångar. Några större ränteförändringar är inte att vänta denna gång. Kina behöver fortsatt vaka över inflationen vilket, utöver räntesänkningar också begränsar höjningar i loan to deposit på bankerna.

Goda nyheter

De goda nyheterna är att Kina är ett land med djupa fickor. Det finns utrymme för expansiv finanspolitik – och vi väntar oss sådan stimulans snarare än monetär. Listan över stimulans toppas av åtgärder för att öka privat konsumtion varav skattesänkningar för konsumtion är mest troligt. Därefter kommer diverse sociala reformer. Slutligen kommer bostadsprogram för städernas migrantarbetare. Multiplen för basmetallerna är mycket lägre för dessa åtgärder än för investeringspaketet under 2009 men ligger helt i linje med den nuvarande 5-års planen.

Wen Jiabao lämnar över

Under oktober/november kommer 6 av 9 ledamöter i nationella rådet att bytas ut. Däribland sittande premiärministern Wen Jiabao. Alla ledare vill lämna sitt uppdrag medan lugnet råder och effekterna av detta stundande byte är att inga dramatiska aktioner kommer att ske under året. Stimulans kommer att ske för att inte BNP ska falla under 7-8 % men Jiabao kommer inte att sticka ut hakan som han gjorde 2009 med sitt massiva stimulanspaket. Wen Jiabao ansågs vara en svag ekonomisk ledare och hade starka incitament att ladda på ordentligt för att försvara tillväxten. Nu är situationen annorlunda och situationen kan liknas vid den i USA, där inget kommer att göras åt skuldbördan före valet i november.

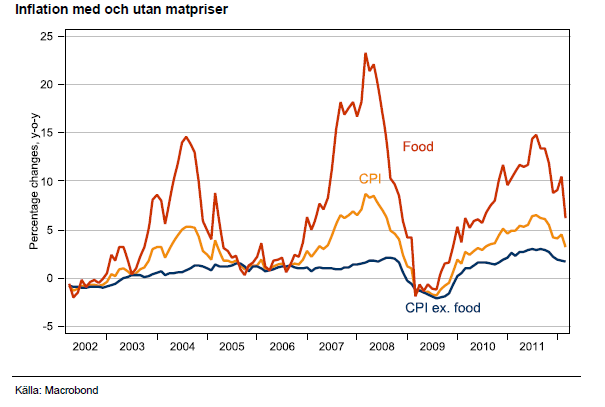

Hur farliga är matpriserna?

Att de skenande matpriserna var en av de officiella förklaringarna till att nedkylningarna inleddes är väl känt. Vi hör anekdoter som säger att speciellt priset på griskött (Kina har flest grisar i världen, fler än de nästföljande 20 största länderna tillsammans) var ett problem. Priset steg med 50 % per månad under flera månader i sträck. Balansen mellan utbud och efterfrågan på jordbruksprodukter är ansträngd och priserna är mycket utsatta för eventuella störningar på utbudssidan. En dålig skörd i Kina får dessutom stora konsekvenser för världsmarknaden givet landets storlek. Under stycke ”Kinas Råvarubalans” benar vi ut Kinas situation för jordbruksprodukter. Stigande matpriser får direkt genomslag i inflationen och skulle vara svårt att ignorera från ”policy makers”. Den humoristiske kan konstatera att i Kina betyder CPI ”Commodity Price Inflation”.

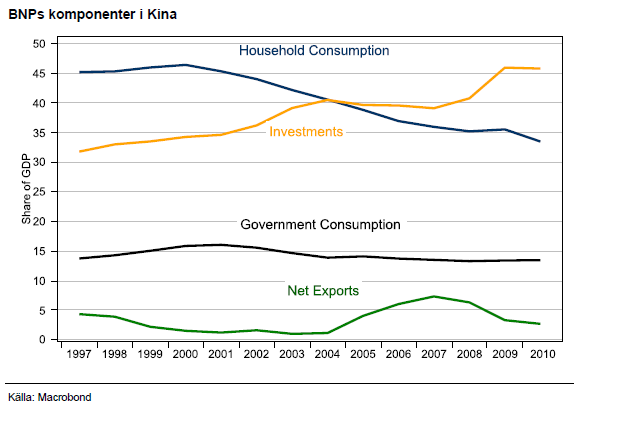

Varför tar inte konsumtionen vid?

Den nuvarande 5-års planen sjösattes för ett år sedan. Den stora förändringen som annonserades var att Kina skulle gå från att vara drivet av investeringar och exportinriktad tillverkning till inhemsk konsumtion. Konsumtion kommer dock inte att bli en stark drivkraft på lång tid. Per capita kapitalet är fortfarande mycket lågt jämfört med USA och Japan. Kina är idag på motsvarande nivå som USA var år 1930 och Japan år 1970. Bristen på socialt skydd och pensioner gör att människor måste spara en stor del av sina inkomster. Systemet med migrantarbetare gör också att arbetare i städerna måste spara lönen för att kunna skicka hem pengar till sina familjer på landsbygden. Det är först när man byggt bostäder för migrantarbetare och dessa blivit fullt urbaniserade med sina familjer som konsumtionen kan börja öka i denna grupp.

Måste byta modell

Kinesiska myndigheter inser att de måste byta modell för tillväxt. Det har dock blivit mycket svårare att enas om reformer. Politiken har blivit mer driven av consensus och det är inte bara centrala regeringen som har makt. De lokala regeringarna är 45 stycken och varje ledare för en lokal regering har status som en minister. Denna förändring i det politiska systemet har pågått under de sista 15 åren. Tidigare ledare drev en ”one man show” Mao och Deng samt Jiang Zemin (1992-2003) är exempel på detta. Kina är dock fortfarande väldigt fokuserat på BNP som utvärderingsmått. Just nu är sentimentet tonat av inställningen att den kinesiska modellen fungerar bra eftersom det går så dåligt för de västerländska styrmodellerna. Varför byta till en västerländsk modell som uppenbart inte fungerar?

Faktum är att Kina kommer få mycket svårt att byta modell. Grafen ovan illustrerar att väldigt lite har hänt de sista 10 åren. Hushållens konsumtion har växt långsammare än BNP och dess andel har därmed minskat från 45 % år 2000 till 35 % år 2010. Kina behöver skifta fokus från tillverkning till servicebetonade sektorer. Service är arbetskraftintensivt och det betyder att miljoner människor ska utbildas från jordbruksarbete till högre utbildning.

Det är en komplicerad process som tar lång tid. Världsbanken har haft synpunkter på den låga nivån på Kinas högre utbildning. En kinesisk ingenjör är mer som en västerländsk mekaniker. Antalet ingenjörer minskar dessutom och kreativiteten är dålig. Studenter lär sig bara att memorera lösningar. Det är huvudskälet till det utbredda fenomenet med kopiering och stöld av teknologi. Pekingbaserade biltillverkaren BAIC som köpt plattformen till 9-5 och 9-3 av SAAB säger att man kommer fortsätta köpa teknologi från väst då det tar för lång tid att utveckla egen i takt med att kundernas krav på produkterna ökar. Shanghai är utsett till att bli det finansiella meckat men det finns inte arbetskraft med rätt kompetens. Regeringen har haft svårt att förstå vikten av övergången till en fungerande servissektor för den kinesiska ekonomin. Tillväxt i servicesektorn, som till hög grad är ”oregistrerad” ansågs svår att mäta och mättes inte före 2002. Finanssektorn är outvecklad och det finns i princip ingen marknad för konsumentkrediter. 5 års-planerna har varit helt fokuserade på mätbar tillväxt i linje med fokus på BNP som styrmedel.

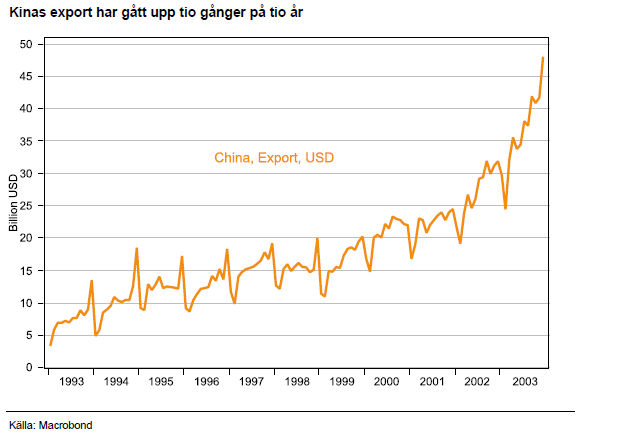

Historia

På kort tid har kina gått från att vara ingenting till att vara det land som bidrar mest till världens tillväxt. En kort historisk tillbakablick visar vilka betydelsefulla steg det var som möjliggjorde den fantastiska utvecklingen.

Större än USA

År 1979 var Kina ett av världens fattigaste länder med en inkomst per capita på 210 dollar. Det var då en tredjedel av vad länderna i Södra Afrika hade och Afrika var världens fattigaste kontinent. Under de efterföljande 30 åren har Kina haft en medeltillväxt på 9,9 %.

Idag är Kina ett medelinkomstland. Kina passerade Japan som världens andra största ekonomi under 2010 och Tyskland som världens största exportör av varor samma år. Landet är idag världens största producent av bilar och Shanghai har sedan 2005 det hamnområde som hanterar flest containrar i världen. Många är övertygade om att Kina snart kommer beröva USA dess placering som världens främsta nation. Om båda länderna fortsäter sin nuvarande tillväxt kommer det att ske år 2030. Den kinesiska förändringen begränsar sig dock inte till ekonomi. Den imponerande ökningen i landets BNP går hand i hand med sociala och politiska reformer. Det är sannerligen en märklig utveckling i ett kommunistiskt land. Detta land håller på att skapa en ny samhällsmodell – kapitalistisk kommunism. Den som besöker Peking och Shanghai idag får en försmak av morgondagens metropoler. Dessa städers dynamiska puls är en drog som berusar de flesta – speciellt utländska besökare.

Den rasande utvecklingen som har lett fram till Kinas blomstrande ekonomi har sitt avstamp under 1989. Berlinmurens fall och massakern på himmelska fridens torg är två oberoende händelser som inträffade under samma ödesdigra år. Båda händelserna var tongivande för globaliseringsprocessen. Vänstern i väst går i bitar och nyliberalismen tar vid som den moderna modellen. Tjugotre år senare är det enkelt att konstatera att de reformer och förändringar som dessa båda händelser gav upphov till har ritat om den geopolitiska kartan till förmån för det kommunistiska Kina. Väst Beijing-regimen slog ner kraven på demokrati med en väpnad aktion. I väst slutade det kalla kriget med murens fall och snart anslöt sovjet till det demokratiska systemet.

År 1989 anser Deng Xiaoping (ledare mellan 1978-1991) att de verkliga motiven till protesterna på Himmelska fridens torg är att folket blandar ihop demokrati och kapitalism. Han inför därför en ekonomisk öppning. Vinster blir tillgängliga för folket och han uppmanar till produktion. ”Berika er” blir mantrat. Bönderna som knappt kunnat överleva på jordlottarna får äganderätten till sin produktion och rätt att flytta från landsbygden. Bönderna blir migrantsarbetare och kan på några få år tjäna ihop pengar för att återvända hem för att starta annan kommersiell verksamhet. Experimentet hade startat redan i slutet av 70-talet under Mao (ledare mellan 1949-1975) men kom tillbaka med full kraft några år efter upproren 89.

Maos efterträdare Deng inser att utländskt kapital är det enda som kan rädda den kinesiska socialismen undan undergång. Avet efter Mao var ett land i fattigdom och hunger. Den ekonomiska tillväxten var helt enkel otillräcklig.

Spinning Jenny går igen

Nittiotalet blir en exceptionell period i Kinas utveckling. Den öppning mot kapitalismen som Deng införde kallas nu ”den öppna dörrens politik” och den börjar ge resultat. Det är en tid med radikala förändringar och många offer men framförallt otrolig ekonomisk tillväxt. Shenzhen i provinsen Guangdong nära Hong Kong blir den viktigaste ekonomiska frizonen i experimentet med det kommunistiska kinas kapitalism. De utländska industriägare som befinner sig först på plats gör det just för att minska kostnaden för arbetskraften och i utbyte får Kina utländska investeringar.

Dengs plan lyckas just därför att när utländsk produktion flyttar till Kina så sjunker deras produktionskostnad vilket gör att landet kan attrahera mer utländskt kapital för ytterligare produktion. Denna billiga produktion i Kina blev för 90 talet vad ”Spinning Jenny” var för den industriella revolutionen. Kinas döende socialistiska ekonomi blir den globala världens monteringsband där alla typer av enkla varor och halvfabrikat kan produceras och säljas i väst till vrakpriser.

En stor del av värdet på exporten tillfaller utländska bolags dotterbolag. ”Made in China” får alltså BNP att stiga i omvärlden och en självuppfyllande loop är satt i snurr. Bolagen producerar billigare i Kina vilket genererar större bolagsvinster. Bolagsutdelningar stiger och BNP tillväxt tillsammans med tillgång på billigare kinaproducerade varor ökar konsumtionen vilket skapar än högre efterfrågan på Kinas billiga varor. Och så håller det på.

Kinas råvaru(o)balans

Kinas ”råvaruhunger” brukar hanteras som ett generellt marknadsdrivande begrepp. Kina är ett land som trots sin påverkan på råvarumarknaden har en relativt god tillgång på råvaror.

Vi har skapat en uppställning som illustrerar hur kinas balans mellan produktion och konsumtion ser ut för olika råvaror och hur den har utvecklats över tiden. Den andel som måste importeras fördelas på direktimport från utländska marknader och från produktion i de råvarubolag som förvärvats utomlands. Vi återkommer till det under avsnittet ”Försörjning utomlands”

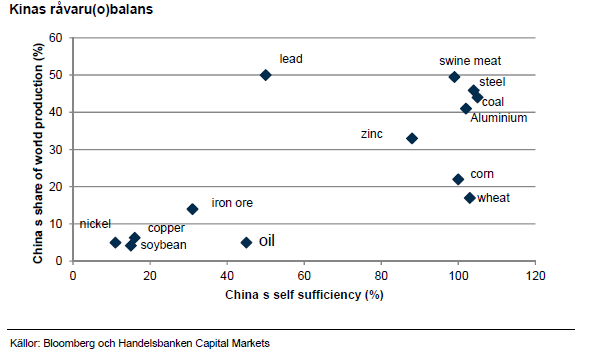

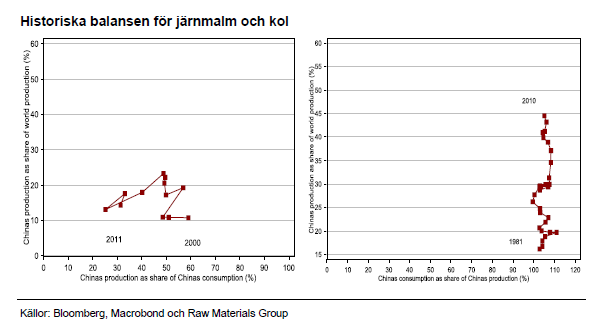

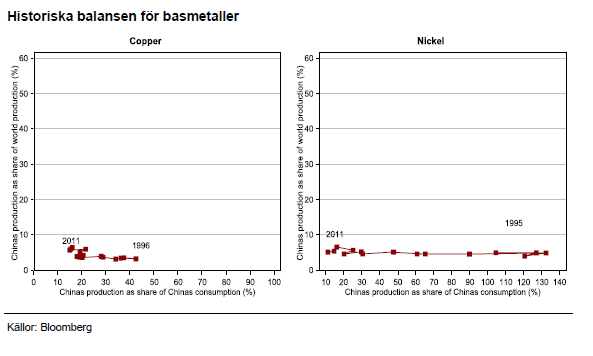

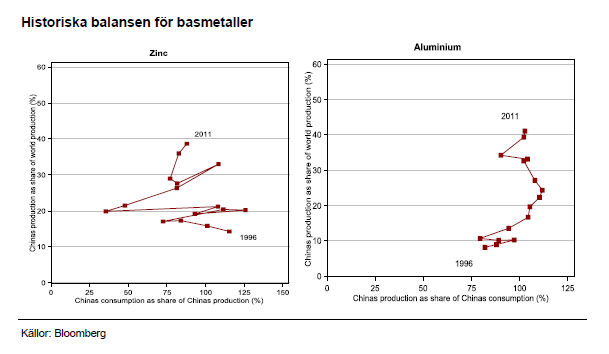

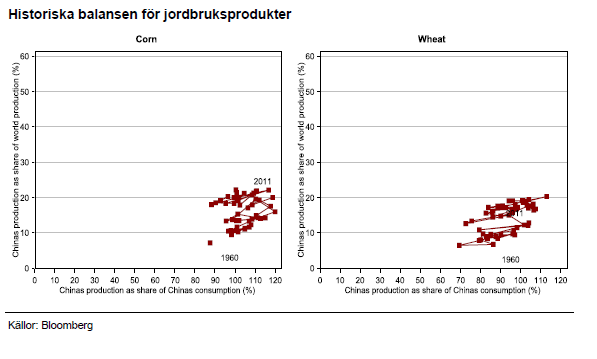

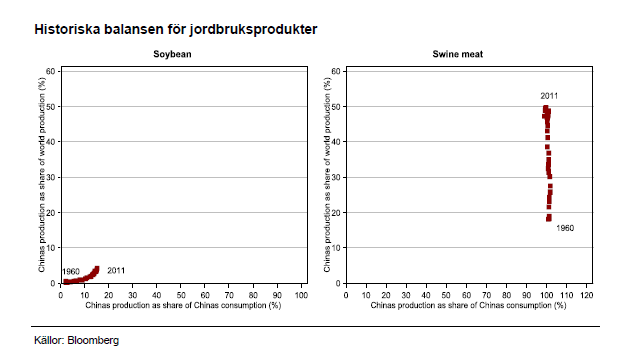

Följande ”scatter-grafer” har kinas självförsörjningsgrad på x-axeln och kinas andel av världsproduktionen på y-axeln. Kina är och kommer att vara nettoimportör av nickel, koppar, järnmalm, soja och olja. För övriga livsmedel, stål kol och aluminium så är landet självförsörjande och zink närmar sig självförsörjande. Det är i den första kategorin som Kina har ett stort importbehov som landet påverkar det globala priset. Speciellt för järnmalm där landet står för 40 % av globala efterfrågan. Det är uppenbart att Kina haft som strategi att expandera produktionen av de råvaror som man har inhemsk tillgång till. Grafen nedan visar 2011 års balans och det finns nu två tydliga grupperingar mellan råvaror kina kan producera och efter senaste decenniets expansion nått självförsörjning och den grupp man har svårt att expandera och måste förlita sig på importen för.

Stål och dess insatsråvaror

Kina är fortfarande relativt självförsörjande på kolråvaran för stålproduktion, koks men lider av en uppenbar brist på järnmalm. Fram till 2007 klarade de inhemska gruvorna att försörja landet till 50 % men därefter har det gått snabbt utför. Idag importeras 70 % av all järnmalm som kinesisk stålproduktion konsumerar. Givet en situation med brist på den globala marknaden så har priset styrts av vad som krävs för att göra de små inhemska gruvorna i Kina lönsamma. Dessa gruvor levererar det sista tonnet malm till kinesiska stålverk. Det är därför centralt att förstå kostnadsstrukturen i Kinas järngruvor för att få en uppfattning om var priset på järnmalm kommer hamna när globala marknaden för järnmalm når överskott och malmen från lågkostnadsländerna ska substituera högkostnadsproduktion i Kina.

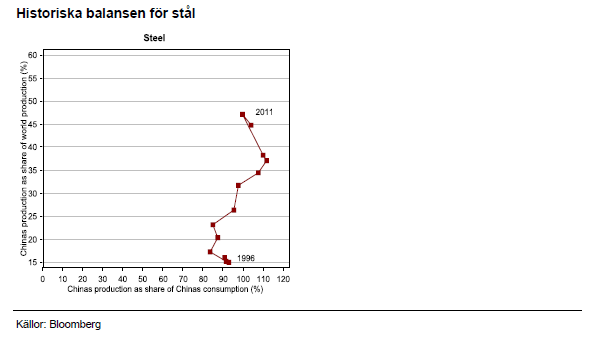

I grafen nedan framgår att Kina har byggt ut sin stålindustri från en självförsörjningsgrad på 80-90 % till 100 % mellan 1996 och 2011. Givet att Kina är relativt självförsörjande på kol och kommer kunna köpa järnmalm till lägre priser på exportmarknaden samt har världens modernaste stålindustri är det inte omöjligt att landet blir nettoexportör från 2014 och framåt. Kina gör en Japan skulle man kunna säga.

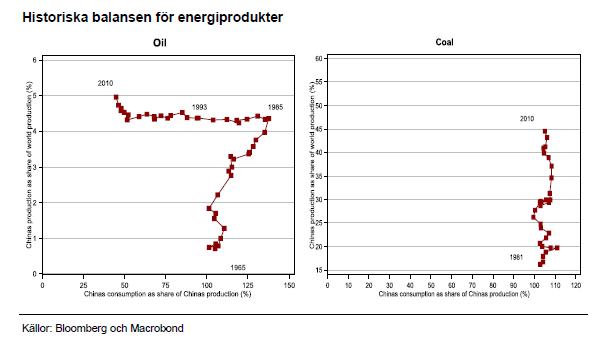

Energi

Energi har en mycket central roll i Kina. Landet hade aldrig kunna industrialiserat utan tillgången på billigt kol. Olja är en resurs som landet lider stor brist på och importen kommer fortsätta. Idag importerar Kina 50 % av sin oljekonsumtion och står bara för 5 % av globala produktionen. Energibesparingar står högt på agendan. Stålindustrin står för en stor del med accepteras då stålet behövs för urbaniseringen. Oljan driver på inflationen och NDRC tillämpar en prismodell för bensin och diesel som baserar sig på priset för en korg med Brent, Dubai och Cinta (Indonesien). Om korgens pris rör sig mer än 4 % under en period på 22 dagar kan NDRC ändra priset på bensin och diesel i Kina. Priset på WTI olja är alltså ointressant för Kinas oljepris och inflation. Om vi tar Pekings provins med 20 miljoner invånare som exempel på en mogen marknad i Kina så kommer 30 % av energikonsumtionen från kol. Andelen ska ner till 25 % till 2015. Förnyelsebara källor står för 3,2 % och investeringar i solteknologi lyfts ständigt fram. Övriga 66,8 % kommer från olja.

Basmetaller

Efter finanskrisen har aluminiumproduktion flyttat från väst till Kina. Nästa trend är att produktionen i Kina integreras och smältverk i kustområden stängs. Nya byggs i närheten till kolfälten inåt landet. Kina har inga ambitioner att bli exportör av primärt aluminium då det utöver att göra anspråk på landets tillgång på billigt kapital och arbetskraft också är energiintensivt. Aluminiumkomponenter skickas dock på exportmarknaden. Kinas största aluminiumproducent Chinalco ser mycket dålig lönsamhet i aluminiumindustrin med stor överetablering av produktionskapacitet och landet fortsätter bygga ny kapacitet i och med flytten till kolfälten. Samtidigt stängs gamla och olönsamma smältverk med detta är kontroversiellt då lokalpolitiker värnar om sina jobb och inkomster. Chinalco har sedan finanskrisen diversifierat sig till ett polymetalliskt bolag som dessutom har gjort flera förvärv av andelar av utländska gruvbolag (12 % av Rio Tinto är det största).

Koppar och nickel är de två metaller där Kina i särklass har störst importbehov. Någon ljusning för kineserna går inte att skönja. Efterfrågan på nickel kommer dock inte växa lika explosionsartat som för koppar då nickel främst drivs av konsumtionsvaror. Däremot så råder en ökad oro kring Indonesiens ovilja att exportera oförädlade råvaror. Indonesien står för 60 och 70 % av Kinas import av NPI (Nickel pig iron). Zinkproduktionen från Kinas gruvor har stadigt ökat vilket är en effekt av att Kina lyckats effektivisera den tidigare småskaliga gruvproduktionen.

Jordbruk

Jordens befolkning passerade 7 miljarder i oktober 2011. Av dessa lever 1,3 miljarder i Kina. Var femte människa är alltså kines och givet antagandet att alla människor kan äta sig mätta så borde ca 20 % av världens mat konsumeras i Kina. Med högre levnadsstandard kommer krav på mer animalisk kost och dagens kineser äter mer kött, fisk och ägg än vad de gjorde för bara några decennier sedan. Fram till millennieskiftet var Kina självförsörjande på majs, vete och griskött. Sedan dess har den ökade konsumtionen av kött ökat trycket på den inhemska produktionen av grödor som kan tjäna till foder för djuruppfödning – främst majs och soja. Kina konsumerar idag hälften av världens griskött vilket är en konsekvens att flera andra folkrika länder väljer att inte äta griskött. En dålig skörd i Kina (-15%) av vete eller majs får stora konsekvenser för världsmarknaden då Kina utgör 20 % av den globala marknaden. Marknadsbalansen för jordbruksprodukter i Kina är, som framgår av illustrationerna nedan, stram och en dålig skörd får direkt verkan på matpriserna.

Försörjning utomlands – Kina aggressivt på M&A?

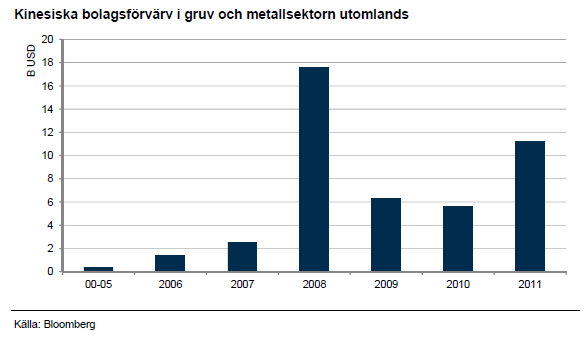

Kinas förvärv av råvarubolag och råvaruprojekt i tidiga stadier utomlands har väckt stor uppståndelse under senare år. Vi har gått genom statistiken för att klarlägga situationen.

Kinesiska investeringar är inte välkomna

“Vi behöver inte deras pengar och de har ingen kunskap att tillföra våra bolag” Citatet är hämtat från en konversation med en australiensisk gruvchef under en konferens för några år sedan. Det återspeglar det bemötande som kinesiska direktinvesteringar i råvarubolag får i Australien och Nordamerika. Sydamerika och Afrika är annorlunda och det är där Kina fått gå in i gruvprojekt i tidiga stadier.

Sedan år 2000 har Kinesiska bolag varit med och lagt bud på 1354 stycken bolag till ett sammanlagt värde om 151 miljarder dollar. Av dessa bud så läggs 62 miljarder eller 41 % på inhemska bolag. Mycket utav kinesiska transaktioner handlar alltså om konsolidering av den egna småskaliga gruvindustrin. Efter inhemska förvärv köps gruvtillgångar i Australien, 24 %, Storbritannien, 15 %, Kanada 4 % och Syd-Afrika 2 %. Övriga 12 % är spridda över världen. Storbritannien har inga gruvtillgångar att tala om men är hem för många listade gruvbolag. Kina som aggressiv förvärvare av mindre länders naturtillgångar är alltså felaktig. Kina har gjort stora utländska förvärv men huvudsakligen under finanskrisen och då i Australien och Kanada. Kina har nyttjat sina inkomster till att förvärva andelar i västerländska bolag som varit försatta i akut kapitalbrist. Av de bud som läggs på inhemska bolag är det endast 2 % som inte går till avslut vilket tyder på statsmaktens starka inblandning i processen.

Marknaden

Att Kina konsumerar stora mängder råvaror råder det inget tvivel om. Länge har lejonparten gått till statligt finansierade infrastrukturella investeringar. I den sektorn börjar nu tempot avsevärt att mattas och fokus för framtiden ligger i produktionen av konsumentvaror.

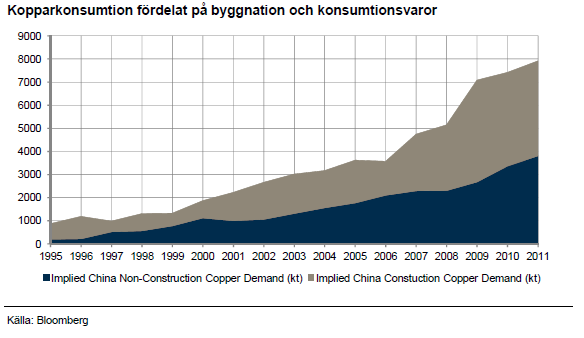

Koppar

I grafen nedan separerar vi kinas kopparkonsumtion på det som går till byggnation (infrastruktur + fastigheter) och övrig användning (konsumtionsvaror). Under finanskrisen fick stimulansinvesteringar stor effekt på användningen av koppar i infrastruktur samtidigt syns en viss nedgång i övrig användning. Under 2010 och 11 har tillväxttakten i infrastruktur minskat markant och det är en trend som vi tror kommer att fortsätta. Vi tittar därför djupare på konsumtionen (blå fält i grafen nedan).

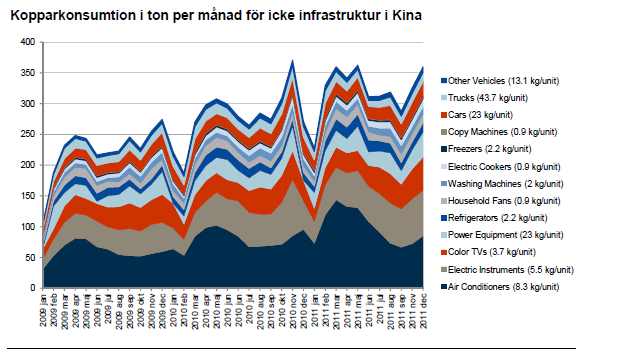

Av den koppar som konsumeras utanför byggnation så dominerar produktionen av luftkonditioneringar. Varje apparat förbrukar i genomsnitt 8,3 kg. Därefter är elektronikkomponenter och tv-apparater de stora grupperna. Av grafen nedan går det att utläsa den starka säsongsvariation som är så typisk för kinesisk produktion. Nyårsledigheten slår igenom i statistiken och en månadssiffra ska alltid tolkas försiktigt. De olika användningsområdena är listade nedifrån och upp i grafen. Det nedersta fältet är alltså luftkonditioneringar och det översta är övriga fordon.

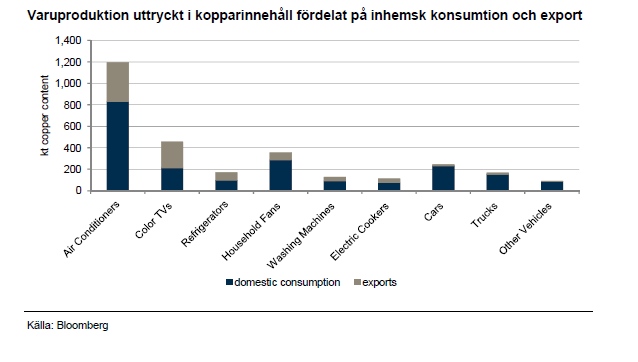

Givet vår oro för kinas export till en omvärld med en svag konjunktur så har vi grävt vidare och undersökt hur mycket av de färdiga kopparintensiva varorna som konsumeras i Kina respektive går på export. Grafen nedan illustrerar hur stor del av respektive varugrupp som exporteras omräknat till mängd koppar. Grafen visar att exporten inte väger tungt med undantag för tv apparater och kylskåp där knappt varannan enhet exporteras och luftkonditioneringar där ca 30 % exporteras. Fordonsindustrin har fortfarande mycket låg exportandel även om den som grupp konsumerar mycket koppar. Slutsatsen blir att Kinas konsumtionsvaror kommer att förbruka relativt mycket koppar även om exporten till väst utvecklas svagt framgent.

Fordonen går inte på export och är därmed inte känslig för västs konjunkturnedgång. 50-60 % av delarna i bilarna importeras och i takt med en allt starkare RMB kompenserar det för att lönerna stiger med 10 % per år och om 5 år väntas en bil kosta lika mycket som idag. Under 2011 steg bilförsäljningen med 3 % efter att överkonsumtion skett under 09/10. För 2012 väntas försäljningen stiga med 5-10 %. Underliggande efterfrågan bedöms vara 10-15 % men på grund av bristen på likviditet så når inte försäljningen upp till den potentiella. Sammanlagt så utgör konsumtionssegmentet 48 % av kinas efterfrågan på koppar. Totalt exporterar Kina 11 % av de ton koppar man konsumerar i form av olika färdiga produkter.

Det långsiktiga starka behovet av koppar finns alltså kvar och efterfrågan är inte speciellt beroende av hur konjunkturen är för export till väst. Istället är det fastighetsmarknaden som styr då den dels efterfrågar luftkonditioneringar och andra hushållsmaskiner samt allmänt kräver koppar till el och vattenledningar vid byggnation.

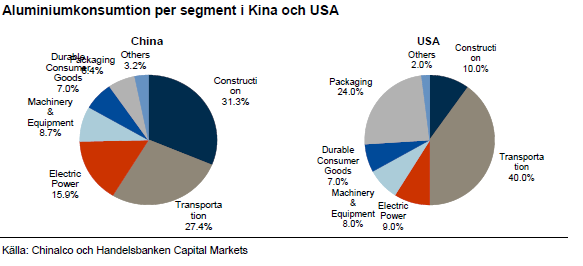

Aluminium

Kinas aluminiumkonsumtion domineras fortfarande av infrastrukturella behov. Fordonsindustrin och förpackningar till livsmedel är en liten grupp om man jämför med hur USAs konsumtion ser ut. Fram till 2015 väntas framförallt vägbyggen i städerna öka för att minska trängselproblem. Under 11:e 5-årsplanen byggdes 1 500 km motorväg med det ska byggas 4 400 km under den 12:e planen. Segmentet byggnation väntas öka aluminiumkonsumtionen med 15 % under 12:e planen. Under samma period väntas elnätet växa med 8,8 % i installerad kapacitet.

Stål och järnmalm

Enligt CISA (China Iron and Steel Association) så sker 1/3 av Kinas järnproduktion i bra gruvor med en produktionskostnad mellan 70 och 80 USD/ton omräknat till 62% järninnehåll som är den kvalitet som handlas på världsmarknaden. Dessa gruvor är dagbrott med över 50 % järnhalt. 1/3 är underjordsgruvor med hög produktionskostnad, 120-130 USD/ton. Dessa gruvor har låg järnhalt –ner mot 15 % och stängs så fort priset faller. Den övriga produktionskapaciteten är diffust utspridd mellan de två definierade. Som mest järnmalm producerade Kina 2010 då produktionen nådde 432 Mt 62% Fe. Givet CISAs uppskattning så skulle Kina ha 144 Mt högkostnadsgruvor och 144 Mt lågkostnadsgruvor.

För att bryta de nuvarande höga priserna på järnmalm måste en av två saker ske:

- Lägre stålproduktion i Kina, vilket skulle minska efterfrågan på järnmalm till nivåer där den inhemska högkostnadsproduktionen inte efterfrågas (substitueras med malm från exportmarknaden). Detta scenario kräver att stålproduktionen minskar med motsvarande antal ton som kommer från kinas högkostnadsgruvor vilket är 108 Mt stål (16 % av 2011 stålproduktion i Kina).

- Importerad malm helt ersätter den inhemska högkostnadsproduktionen. Detta scenario kräver 144 Mt ny malm från exportmarknaden och det kommer med nuvarande projekt- pipeline att ske under 2013 (se bilaga ”Nu kommer vågen”).

Under de senaste åren har gruvprojekt ständigt blivit försenade och situationen lär fortsätta. Det som har förändrat utsikterna för järnmalmspriset är att utbudet kommer att växa ifatt efterfrågan mycket snabbare i och med atrt Kinas stålkonsumtion väntas plana ut.

Under 2011 producerade Kina 684 Mt stål som krävde 902 Mt järnmalm (62% Fe innehåll). Av detta kom 283 Mt (31 %) från de inhemska gruvorna och 619 Mt från exportmarknaden. Om vi inte antar någon tillväxt i Kinas stålproduktion så kommer utbudsvågen av järnmalm på exportmarknaden att räcka för att ersätta all inhemsk produktion under 2014. Det skulle få ner järnmalmspriset till marginalkostnaden på exportmarknaden, som fram till 2007 var 50 USD/ton. Idag ligger den högre pga kostnadsinflation i gruvindustrin men vårt estimat är att den ligger klart under 100 USD. Under 2013 kommer priset börja pressas av att högkostnadsproduktionen i Kina ersätts av exportmarknaden. Kinas järngruvor kommer alltså att gå under även om vi lägger på viss tillväxt i Kinas stålsektor. CISA bedömer att Kinas stimulanspaket på 600 miljarder USD under 2008 har ökat stålkonsumtionen med 50 Mt per år mellan 2008 och 2013. Givet den injektionen och att vi inte väntar oss mer dylik stimulans så tror vi inte på någon större tillväxt i den kinesiska stålproduktionen från nuvarande nivåer, +4 % är rimligt för 2012.

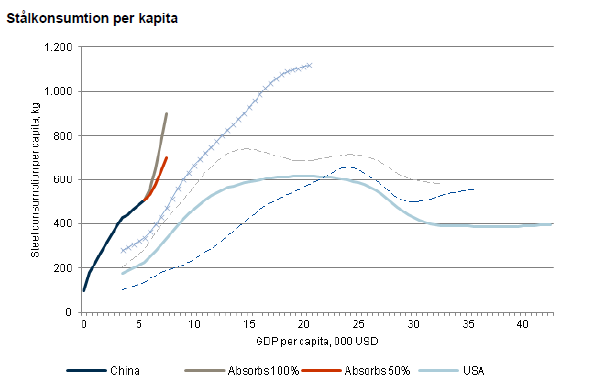

I grafen nedan illustrerar vi olika länders stålkonsumtion per capita. Kina är ett land som har haft en imponerande ökning redan på låga inkomstnivåer vilket beror på en av fördelarna med att vara sist in i industrialiseringen. Kina har hela tiden haft en marknad runt om sig att bedriva handel med. Så var till exempel inte fallet när USA gick igenom motsvarande utvecklingsfas. I grafen demonstrerar vi hur kinas stålkonsumtion måste öka för att absorbera mellan 50 och 100 % av den järnmalm som kommer ut på exportmarknaden fram till 2015. Vi har antagit att Kina fortsätter växa med 8 % per år. Som framgår av grafen skulle en sådan expansion av den kinesiska stålkonsumtionen föra upp Kina till nivåer över 700 kg/capita vilket endast det exporttunga Syd-Korea har passerat. Vi håller detta scenario för osannolikt och tror att marknaden för järnmalm är på väg mot ett stort överskott med början under 2013 och fullt sjösatt under 2014.

Man skulle kunna argumentera för att Kina kommer att fortsätta bygga ut stålindustrin och skicka stålet på export till väst. Något de inhemska stålbolagen vill. Regeringen lär dock hindra detta då stålindustrin lever av subventionerat billigt kapital och det vill man inte exportera. Det skulle i så fall utöver lägre malmpriser även innebära lägre stålpriser i väst.

Produktionen – Nu kommer vågen

Efter snart tio år med starka metallpriser, måvara undantaget finanskrisen, så börjar de enorma investeringar som gjorts i gruvindustrin att bära frukt. Året 2012 är ett år med mycket ny produktion på marknaden och tidigare underskott kommer att vändas till överskott för flera metaller.

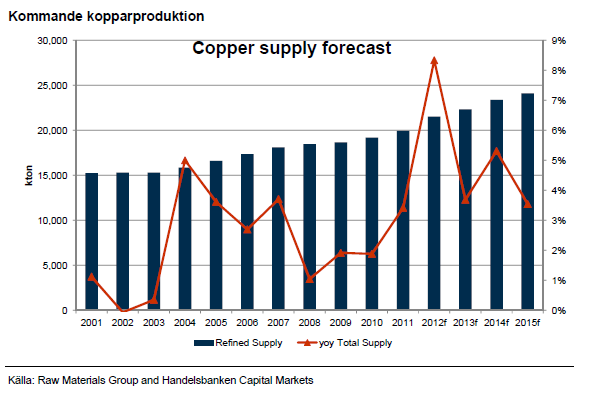

Koppar

Koppar fortsätter att vara den basmetall som har den mest strama balansen mellan utbud och efterfrågan. Lagernivåerna är relativt låga och det finns ingen ledig gruvkapacitet, därav de höga priserna på koppar. Under 2012 ser det dock ut som att en våg av ny produktion kommer igång. Detta är dock en tillfällig ökning och redan 2013 så faller utbudsökningen ner till 4 % igen. De kommande åren, 2012-15 har hursomhelst ett högre tillväxtsnitt, 5,2 % mot 2,1 % mellan 2001-2010. Även om vi vant oss vid förseningar i nya projekt så ser det alltså ut som att utbudet kommer att öka mer än tidigare. Vi har endast räknat med att 25 % av icke startade projekt kommer igång. Ett antagande som är förenligt med empirin. Efter att tagit hänsyn till neddragningar och stängningar (som i praktiken är ytterst få) av befintliga gruvor väntar vi oss drygt 5 Mt mer koppar under 2015 jämfört med 2010. Produktionen kommer i huvudsak från många små projekt. De riktigt stora projekten är ganska sällsynta. Kopparpriset är klart över marginalkostnaden för produktionen och det gör priset känsligt för korrigering.

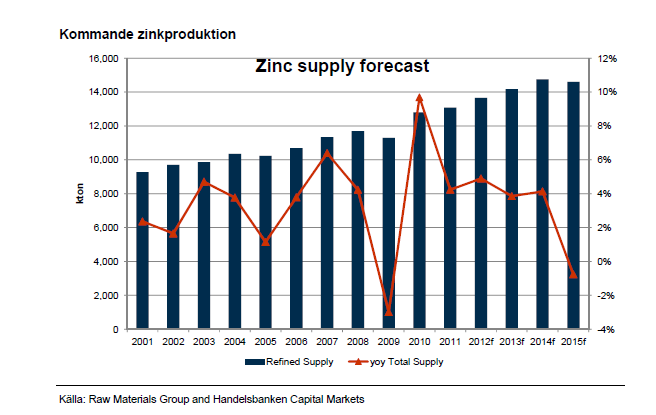

Zink

Den globala marknaden för zink hade ett överskot om 282 kt under 2010. Det var det fjärde året i rad med överskott och vi förväntar oss att ökande gruvproduktion under 2012 kommer att hålla kvar marknaden i överskott. Under 2013 och 14 kommer ett större antal gruvor att stänga och successivt föra över marknaden till underskott. Från 2015 och framåt kan zink ha blivit den nya kopparn. Gruvstängningar kommer sammanlagt ta bort 1,8 Mt år 2015 jämfört med 2010. De största gruvorna som når slutet är Brunswick 2013 (283 kt Zn i produktion under 2011) Century 2015 (497 kt Zn i produktion under 2011).

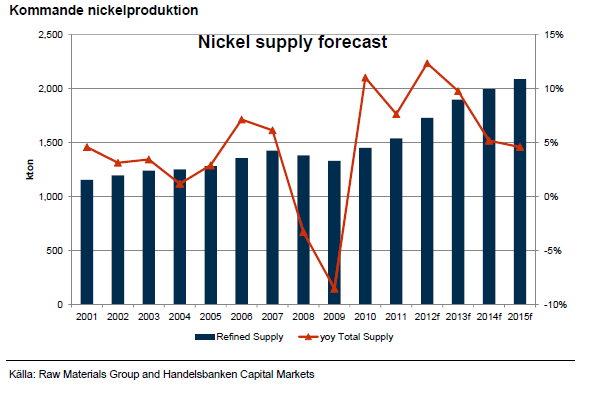

Nickel

Nickel var den metall som var hårdast drabbad av finanskrisen. Under både 2008 och 2009 föll produktionen av nickel i världen. 2010 svängde sedan balansen om med en tillväxt på över 10 % när många tidigare olönsamma gruvor kunde starta igen. Åren 2012 och 13 ser ut att bli två år med omkring 10 % tillväxt i produktion av nickel per år. Till skillnad från koppar så kommer ökningen i nickel från ett fåtal stora projekt. Konsekvenserna av missöden i slutfasen på något av dessa projekt är därför mycket viktiga för balansen mellan utbud och efterfrågan. Hursomhelst så är två kommande år med sådan produktionstillväxt tillräckligt för att prisas in i terminskurvan och hålla priset på låga nivåer.

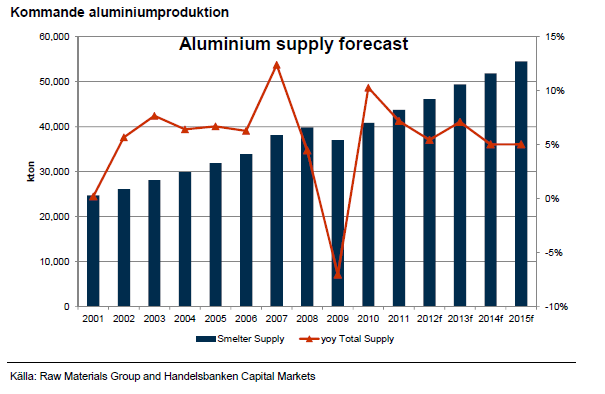

Aluminium

Aluminium är ingen gruvmetall och har följaktligen inte lidit av den flaskhals som övriga basmetaller har haft i gruvkapacitet. Produktionen av aluminium växer över tiden med omkring 5-6 % med undantag av finanskrisen då många smältverk fick stänga pga dålig lönsamhet. Aluminium är den basmetall som snabbast reagerar på prisförändringar i termer av produktion. Produktionen är mer flexibel och energi är den klart tyngsta kostnadskomponenten. Kina fortsätter att bygga ut sin aluminiumproduktion samtidigt som många västerländska bolag har expansionsplaner. Nya projekt kommer sammanlagt att ge 10 Mt ny produktion år 2015 jämfört med 2010.

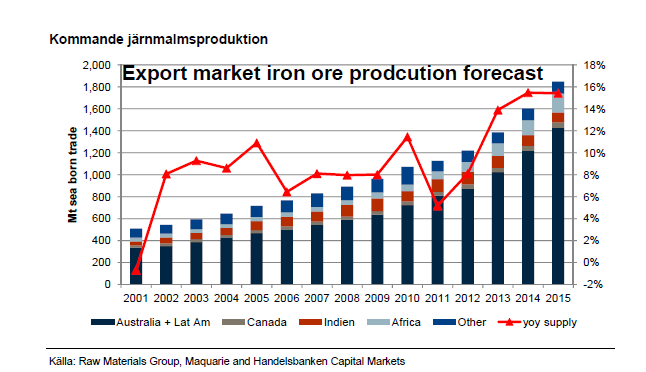

Järnmalm

Produktion av järnmalm som säljs på exportmarknaden har växt med omkring 8 % per år det senaste decenniet. 2012 väntas inget undantag men från och med 2013 så börjar de stora investeringarna som de tre största aktörerna, Vale, Rio Tinto och BHP Billiton att dramatiskt öka produktionen. Tillväxttakten ser i dagsläget ut att fördubblas till närmare 16 % under 2014 och 2015. Eftersom Kina har högkostnadsproduktion blir kinesiska gruvor ”swing producers” Indien har visat sig klart protektionistiska under 2011 och minskat sin export. Detta fenomen bidrar till att Kina måste producera mer malm inhemskt och då stiger genast priset. Indiens ovilja att exportera kan väntas fortsätta och fram till 13/14 tror vi att de höga priserna består. Därefter kan man vänta sig att de kommer att komma ner till omkring 100 dollar per ton från dagens 160 dollar per ton.

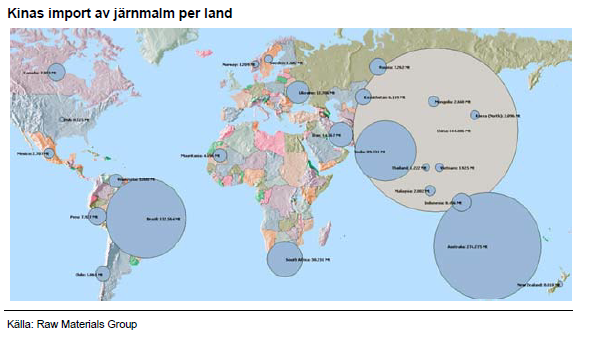

Kartan nedan illustrerar vilka länder Kina importerar järnmalm ifrån. Kina har spridit inköpen till fler länder från att tidigare i princip enbart sträckt sig till Australien, Brasilien och Indien. Många bäckar små gör att Kina under 2010 fick 25 % av sin importerade järnmalm från andra länder än Australien, Brasilien och Indien. De nya aktörerna som växt fram under åren med högra priser kommer att borga för att de tre stora järnmalmsaktörerna får svårare att gemensamt hålla uppe priserna när marknaden går mot överskott. En mängd uppstartade gruvor och nytillkomna mindre projekt kommer behöva köra sin produktion för att betala av skulder för finansiering.

[box]SHB Råvarubrevet är producerat av Handelsbanken och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Ansvarsbegränsning

Detta material är producerat av Svenska Handelsbanken AB (publ) i fortsättningen kallad Handelsbanken. De som arbetar med innehållet är inte analytiker och materialet är inte oberoende investeringsanalys. Innehållet är uteslutande avsett för kunder i Sverige. Syftet är att ge en allmän information till Handelsbankens kunder och utgör inte ett personligt investeringsråd eller en personlig rekommendation. Informationen ska inte ensamt utgöra underlag för investeringsbeslut. Kunder bör inhämta råd från sina rådgivare och basera sina investeringsbeslut utifrån egen erfarenhet.

Informationen i materialet kan ändras och också avvika från de åsikter som uttrycks i oberoende investeringsanalyser från Handelsbanken. Informationen grundar sig på allmänt tillgänglig information och är hämtad från källor som bedöms som tillförlitliga, men riktigheten kan inte garanteras och informationen kan vara ofullständig eller nedkortad. Ingen del av förslaget får reproduceras eller distribueras till någon annan person utan att Handelsbanken dessförinnan lämnat sitt skriftliga medgivande. Handelsbanken ansvarar inte för att materialet används på ett sätt som strider mot förbudet mot vidarebefordran eller offentliggörs i strid med bankens regler.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras