Analys

SEB – Råvarukommentarer, 27 januari 2014

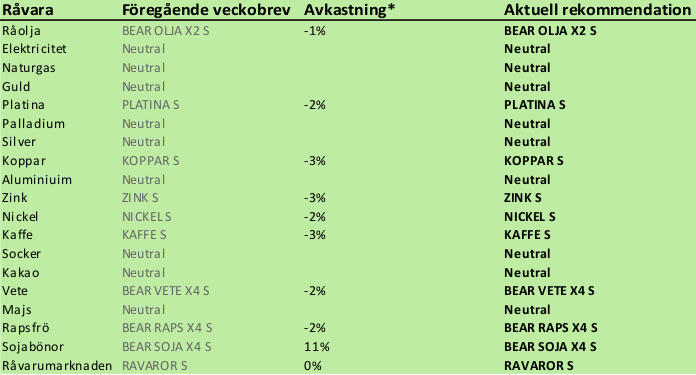

Rekommendationer

Inledning

Händelsernas centrum har den här veckan legat utanför råvarumarknaden. Det är oroligt i Thailand, Ukraina, Sydafrika och Argentina. En viss högre oro kan också anas i Kina.

Argentinas valuta, som varit en ”managed float”, fick flyta fritt i torsdags, eftersom centralbanken fick slut på pengar för stödköp. Man kan kanske inte säga att valutan flöt, den sjönk som en sten. Enligt IFF i Washington var inflationen i Argentina 25% under 2013; enligt regeringen betydligt lägre. Valutan deprecieras nu i en takt om 55%, vilket potentiellt ger den inflationstakten. Beskattning via inflation är en intäktskälla för regeringen, som regeringen kan använda till utgifter utan beslut av parlamentet. Det är val nästa år 2015 och man får hoppas att befolkningen väljer en ny regering, som tar itu med det socialistiska vanstyret. Som IFF skriver kommer det att vara en krävande uppgift att ställa decennier av vanstyre tillrätta. Landet har sedan den förra konkursen nästan ingen utlandsskuld. Argentinska medborgare beräknas ha 200 miljarder dollar i tillgångar utanför landet. Med en ny regering och ett förtroende för den ekonomiska politiken och styrningen av landet kan dessa pengar komma tillbaka och investeras. Sannolikheten för konkurs i landet är inte så stor; det är mer sannolikt att det blir en de facto kapitulation, där folk lämnar användandet av den argentinska peson och börjar använda någon annan valuta. Eftersom det inte finns någon utlandsskuld att tala om, skulle en ”konkurs” för landet inte heller bli någon katastrof, som skulle kasta svallvågor på andra stränder.

Mot slutet av förra veckan talades i pressen om en kris för ”emerging markets” och tog Argentina som exempel. Argentina är dock, liksom kravallerna i diktaturen Thailand, isolerade öar. Den här krisen påverkar t ex inte Indien och Brasilien. Kinas ekonomi verkar dock bromsa in allt mer. Inköpscheferna blir allt mer pessimistiska. Det kommer dessutom oroande rapporter om politiskt motiverade kortsiktiga lösningar på långsiktiga problem. Kolindustrin i Kina har till stora delar finansierats genom en kanalisering av kapital vid sidan av staten. Pga det låga kolpriset har nästan alla sådana gruvprojekt gått i konkurs och spararna förlorat sina pengar. Delstaterna har dock i många fall, enligt Bloomberg, gått in och ersatt spararna. Förlorade pengar har alltså blivit en ökning av gemensam skuld, ungefär som i Europa, där en fastighetskris blev en bankkris, som blev en statsfinansiell kris – och en politisk kris. Man kan fråga sig vad delstatsregeringarna hoppas uppnå genom att ersätta spararnas förluster? I Kina märktes den politiska krisen i att Kinas utrikesminister i Davos i torsdags anklagade Japans premiärminister för att hedra krigsbrottslingar i ett obalanserat och aggressivt tal, som flera bedömare sade påminde dem om retoriken från 1914 i Europa. ”Det enda som behövs nu är en galning som tänder på”, som the Telegraph kommenterade.

”The big picture” av detta, är att den stora konsumenten Kina verkar ha allt större problem och i producentländerna blir råvaruproduktion för export allt lönsammare för dem som bor där.

Eurozonen går mot en ny skuldkris i år, sade ECB:s förre starke man Axel Weber.

Kinas inköpschefsindex (PMI) för tillverkningssektorn (flash HSBC) föll i januari till 49.6 från 50.5 i december. En siffra under 50 indikerar lägre tillväxt.

Den amerikanska staten slår i (det tidigare höjda) skuldtaket redan i slutet av februari, sade USA:s president i veckan. Det innebär att volatiliteten återkommer.

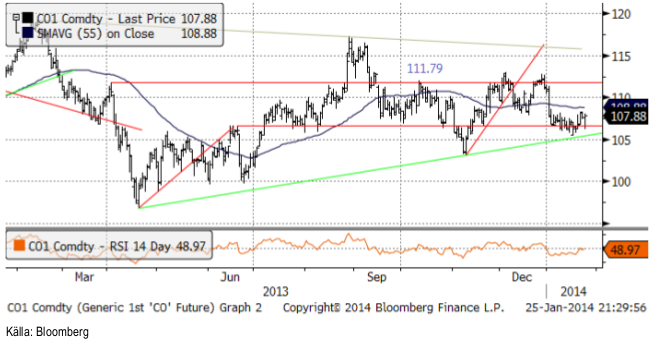

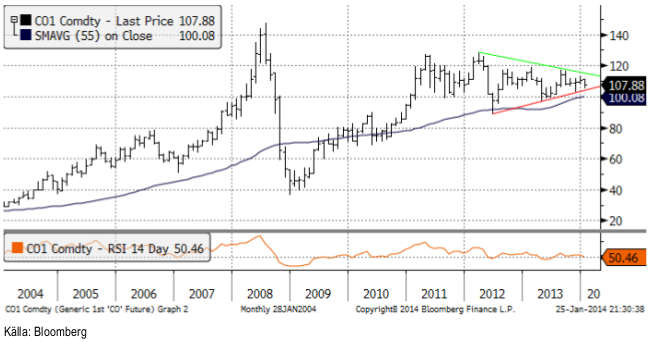

Råolja – Brent

Oljemarknaden står och väger precis över sitt tekniska stöd. Än så länge håller det, men frågan är hu länge. Kinas import av Fuel Oil föll under 2013 till den lägsta nivån på 5 år. Importen i december var 52% lägre än för ett år sedan.

Vi ser i månadsdiagrammet nedan, att ett brott nedåt (eller uppåt, också en möjlighet) inte är långt borta.

En stor anledning bakom prisuppgången i veckan är nyhetsflödet från Libyen. Som vi berättade förra veckan har Libyens produktion återhämtat sig till 650,000 bpd och med att det västerut belägna jättefältet El Sharara gått i produktion igen. Men samtidigt ökar oroligheterna i landet. Det förekommer skottlossning nästan varje dag i Tripoli mellan rivaliserande grupper. I måndags krävde fler än 100 parlamentärer premiärminister Ali Azidans avgång. Han överlevde misstroendevotum, men 5 ministrar avgick ur regeringen, bland dem oljeministern Al Arusi. I onsdags kidnappades en Sydkoreansk handelsattaché i Tripoli. Han kunde senare fritas av den libyska armén. De tre senaste dagarna har det varit regelrätta strider om kontrollen av flygbasen Temenhent utanför staden Sebha. I tisdags dödades tre personer och i onsdags elva. Sehba ligger inte långt från El Sharara, vars produktion påstås vara stabil.

Osäkerheten är hög, men jag tror att det är värt att spekulera i nedgång redan innan oljepriset har brutit ner och rekommenderar köp av BEAR OLJA X2 S.

Du har väl sett att vi nu också har minifutures med mycket hög hävstång? MINIS OLJA B S är en ”mini short” med 6.5 gångers hävstång på nedsidan. Om oljepriset går ner med 1%, ökar värdet på den här mini-futuren med nästan 6.5% (och olyckligtvis vice versa om oljepriset stiger med 1%).

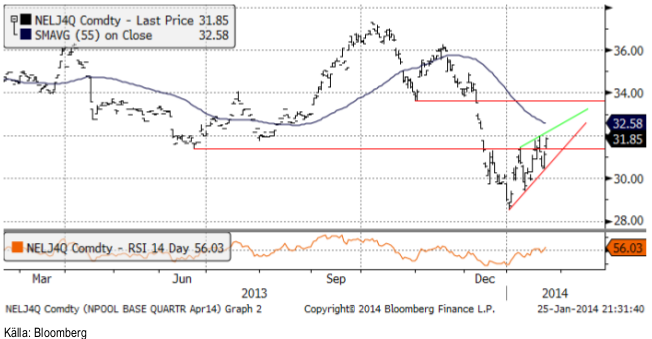

Elektricitet

Elpriset har huvudsakligen handlat uppåt i veckan som gick, i vad som ser ut som en rekyl i en fallande trend, ur teknisk synvinkel.

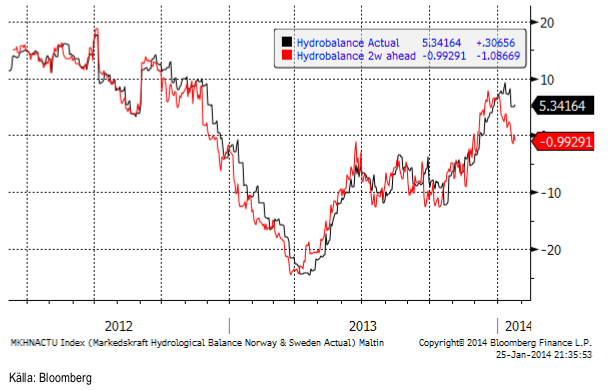

Prognosen för hydrologisk balans har minskat med 3 TWh från +2 till -1 sedan förra veckan. Det är det som priset har drivits uppåt av.

Terminspriset för leverans av kol nästa år handlades ner i veckan som gick. Det är den svagare statistiken från Kina som huvudsakligen ligger bakom detta.

Priset på utsläppsrätter steg däremot i veckan och är i stigande trend.

Pga svagare kolpris, osäkerheten om vädret och marknadens beteende väljer vi att gå över till neutral rekommendation på el.

Naturgas

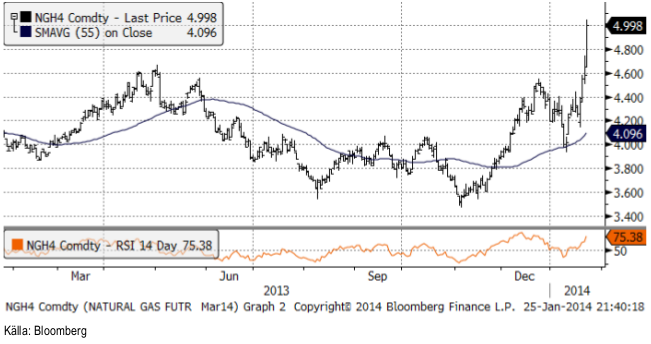

Ännu mer riktigt kallt väder i USA har ökat efterfrågan på naturgas ännu mer. Då lagren redan var ansträngda, fick detta priset att stiga kraftigt. Volatiliteten kommer med tanke på lagersituationen troligtvis att bestå.

Koppar

Som nämnt förra veckan gjorde Indonesiens exportförbud att koppar hamnade lite i ur marknadens fokus. Kopparkoncentrat med mer än 15% koppar omfattas inte av exportförbudet. Grasberg-gruvans produktion berörs alltså inte (än). I det senaste lagförslaget kommer det att finnas en progressiv exportskatt på 25 % , som höjs till 35 % i början av nästa år och sedan stegvis varje halvår till 60 % år 2016. Detta visar hur bestämd den indonesiska regeringen är för att se till att smältkapacitet byggs inom landet.

Importen av koppar till Kina fortsätter att öka, både raffinerad och i koncentrat . Det senare har varit i fokus nyligen på grund av den förväntade produktionen av raffinerad koppar i Kina. Än så länge finns det inga tecken på någon fysisk svaghet i marknaden: LMEs lagerutveckling, fysiska premier och backwardation i terminsmarknaden pekar på det motsatta.

Marknaden backade dock 1.5% i veckan. Det beror nog mest på oro för Kinas tillväxt. När PMI för Kina kom in lägren än förväntat i torsdags, föll priset raskt. Det är en balansgång för marknaden just nu, där marknaden diskonterar en mindre gynnsam fundamental situation framöver, medan den omedelbara utbuds/efterfrågebalansen verkar vara ganska stark. Det kinesiska nyåret den 31 januari kommer att minska likviditeten i marknaden gradvis, vilket kan bidra till irrationella prisrörelser i veckan som kommer. Tekniskt stöd på 7,200 dollar har knappt lyckats hålla. Vi utesluter inte en paus eller en prisnedgång, men den långsiktiga stigande trenden är intakt.

Vi rekommenderar köp av KOPPAR S.

Aluminium

Glädjen av exportstoppet i Indonesien blev kortvarig på aluminiummarknaden. Det finns en allmän uppfattning om att Indonesien kommer att lätta på exportrestriktionerna av bauxit. Den lägre PMI-siffran för Kina påverkade också marknaden negativt. Kina står för en stor del av såväl konsumtion som produktion av aluminium. Att döma av lagerutvecklingen är marknaden i balans för närvarande. Aluminiumpriset är återigen i botten av prisintervallet som etablerades i våras. Det kinesiska nyåret kommer närmare och handeln på LME kommer antagligen att minska i veckan. Med minskad likviditet ökar också risken för oväntade kursrörelser.

Vi fortsätter med neutral rekommendation på aluminium.

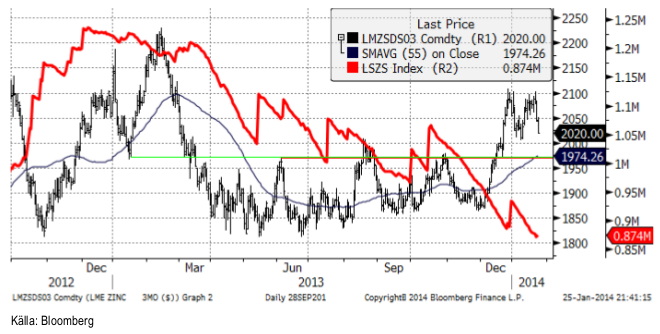

Zink

Priset på zink har sedan början av december haft en hausse som lyft priset 20%. Efter rekylen nedåt i början av året, orkade marknaden inte ta sig över 2100 dollar per ton i veckan och slutade svagt. Kanske ska priset ända ner till 1975 för att köparna ska få övertaget.

Vår vy på marknaden är positiv på lång sikt. Nedläggningen av gruvor kommer att ha en obeveklig effekt från nästa år och framåt. Just nu finns dock gott om koncentrat och smältverkskapacitet. Marknaden räknar dock med att detta ”lager” kommer att betas av. Den minskande premien för terminer över spot (contango) är ett tecken på detta. Just nu begränsar utbudet, på kort sikt, prisuppgångar, men basen för en prisuppgång längre fram i tiden förstärks.

Vi rekommenderar köp av ZINK S, med reservation för att priset kan få en förlängning på rekylen nedåt på kort sikt.

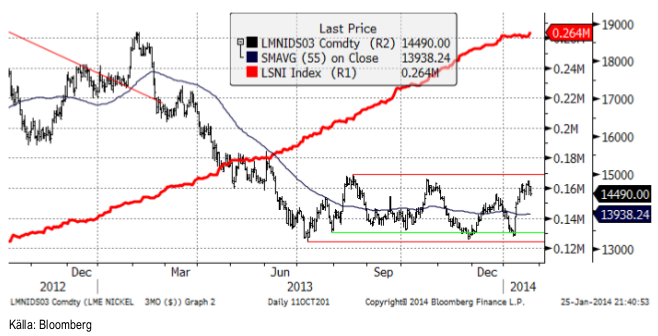

Nickel

Nickemarknaden hade några vilda prissvängar i veckan som gick, vilket är ett tecken på hur osäker marknaden är. Lagerstatistiken från LME, som visar stadigt stigande lager, tyder på att köpen på LME har handlat om täckning av korta positioner. Vi noterar också att industrin är ovilliga att göra några längre prissäkringar. De avvaktar mer information om utbudet och om Indonesiens exportstopp. Vi har emellertid sett ett intresse från investerare att köpa både terminer och köpoptioner.

På kort sikt är det troligt att marknaden rekylerar ner. Som vi har skrivit tidigare, kommer Indonesiens exportstopp att förbättra balanserna senare i år. Vi anser att det är en viktig förändring i nickelmarknaden. Risken är helt klart på uppsidan vad gäller priserna. Vi rekommenderar starkt att köpa på rekyler.

Guld

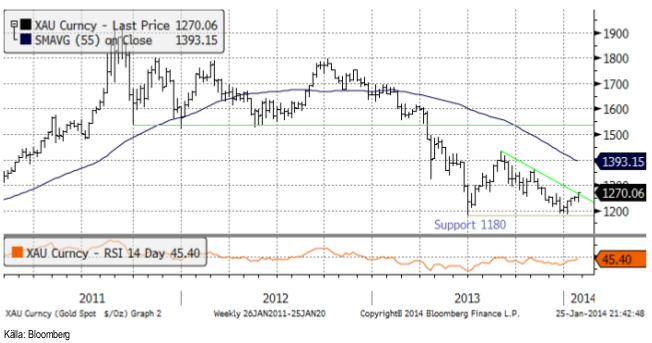

Guldet bröt det tekniska motståndet för den fallande pristrenden i veckan. Priset har dock ännu inte passerat andra viktiga motstånd. Ur teknisk synvinkel har vi en köpsignal, som än så länge är tveksam.

I Sydafrika har strejkerna vid gruvorna spridd sig, vilket fått valutan att falla. Det gör , allt annat lika, att lönerna eller produktionskostnaden faller, räknat i dollar.

Att gruvbolagen har svårt att tjäna pengar vid dagens priser visades av det kanadensisk / afrikanska bolaget IAM Gold i veckan. I sin rapport för 2013 låg kostnaderna på 1,235 dollar / uns. Bolaget ”all-in-costs” för 2014 väntas ligga mellan 1,150 och 1,250 dollar / uns. Aktien föll 10% direkt.

Medan guldpriset har gått ner Aktiekurserna på de ledande guldgruvebolagen har rasat ungefär dubbelt så mycket som guldpriset. Sedan toppen på guldboomen i augusti 2011, har guldpriset rasat 34%. Sedan dess är Newmont ner 63%, Barrick 65%, Goldcorp -58% och Yamana 45% (den toppade lite senare och från dess högsta aktiekurs är den ner 57%). Kommer dessa guldaktier att stiga till sin högsta nivå om guldpriset skulle återgå till 1825 dollar? Det är knappast troligt. Det är mer troligt att de rör sig med 2 ggr uppgången. Så om guldpriset stiger med 50% (det är vad som behövs för att komma tillbaka till 1825 dollar), kommer dessa aktier att stiga med 100%. Det innebär att de INTE når upp till samma nivå de hade innan de föll drygt 60%. På så sätt är guldgruveaktier väldigt lika en BULL GULD X2 S.

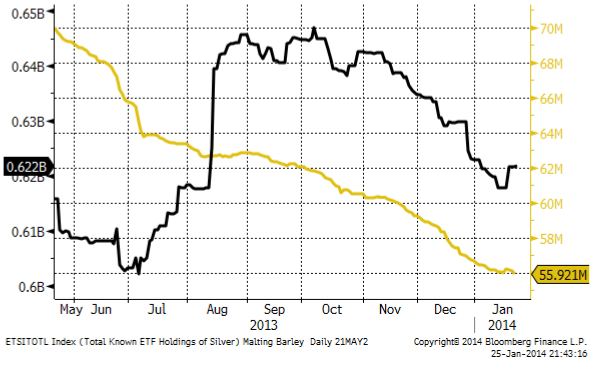

Placerares innehav av guld via börshandlade fonder fortsätter att minska. I diagrammet nedan ser vi guldinnehaven som gul linje och innehaven av silver via ETF:er visas av den svarta kurvan. Silverinnehaven ökade faktiskt i veckan.

Vi fortsätter tills vidare med neutral vy på guld, men förbereder oss för att gå kort på riktigt igen vid ett brott av 1200 dollar på nedsidan. Eller, gå lång, om marknaden verkligen är övertygad om att guldpriset har sett sin botten. Vi tror inte det, men orosfaktorerna i världen kanske tar överhanden.

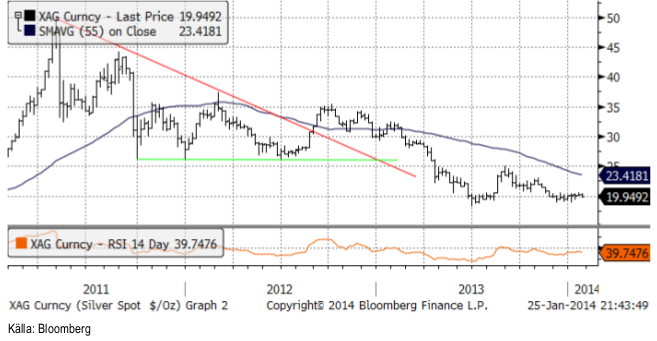

Silver

Silver har till skillnad från guld, redan nått sitt ”ordentliga stöd”, som är 1000 dollar för guld. För silver är det 20 dollar. Å andra sidan, skulle det inte vara det, får man gå ända ner till 10 dollar för att hitta nästa avgörande stöd. Silverpriset har fortsatt att röra sig sidledes. Motståndet för nedgången ligger helt nära ovanför och det ska bli intressant att se om den bryts eller om ett nytt prisfall inleds.

Vi gick över till neutral på silver för två veckor sedan och fortsätter att hålla oss på sidlinjen till dess vi vet om det blir ett brott uppåt eller om priset vänder nedåt igen.

Platina & Palladium

Platina orkade inte över det tekniska motståndet vid 1481 dollar, utan vände ner kraftigt i fredags. Vi tror att det är en rekyl i en trend som nu har vänt uppåt. Därmed ska rekylen betraktas som ett köptillfälle.

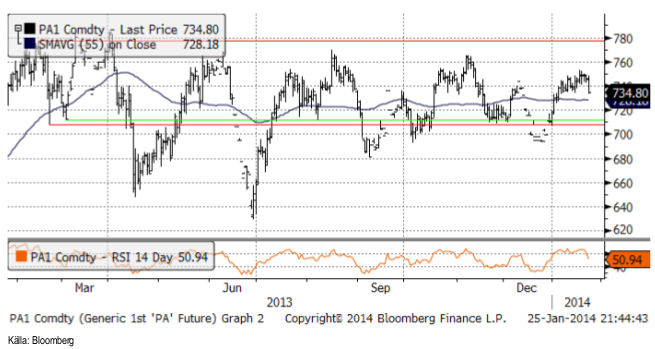

Palladium handlades också upp, men befinner sig fortfarande inom det intervall som priset legat inom det senaste året. Till skillnad från platina, har vi ännu inte någon teknisk köpsignal på palladium. Liksom platina föll priset kraftigt i fredags fram till stängning.

Vi rekommenderar alltså köp av platina, men vi förhåller oss än neutrala till palladium.

Odlingsväder

Viktigast just nu är den torka som drabbat Brasilien. Första rapporten om det fick vi via den brasilianska tv-kanalen Canal Rural i måndags kväll (en favorit-tv-kanal hos oss). I torsdags började Reuters och Bloomberg rapportera om det. Canal Rural berättade att det inte regnat på 22 dagar i delstaten Goias. Detta inträffade precis när växterna börjar sätta och fylla ut baljorna. Brist på vatten gör att växten inte kan transporera näringsämnen från blad och rötter till baljorna, med konsekvensen att skörden blir mindre antingen genom att baljorna trillar av eller att bönorna blir få och små. Skadorna blir irreparabla.

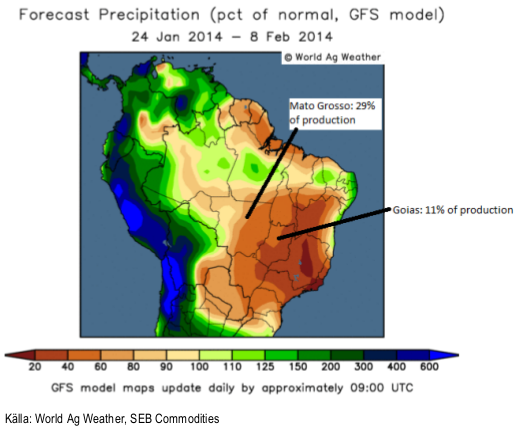

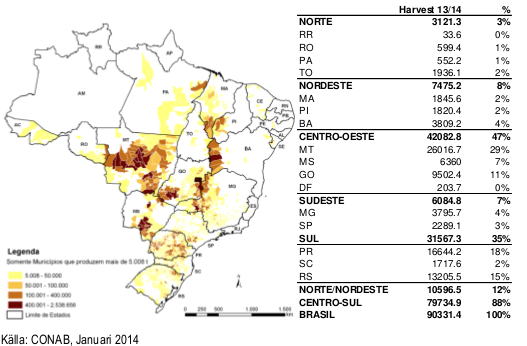

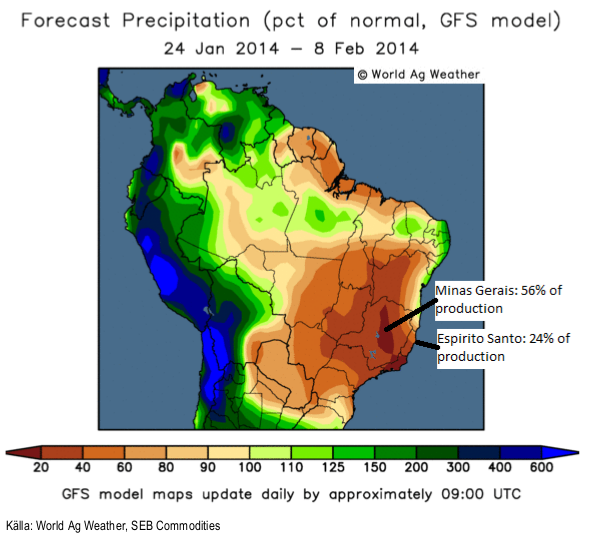

I kartbilden nedan ser vi att det även de kommande två veckorna väntas vara extremt och onormalt torrt framförallt i Minas Gerais, som är den stora produktionsstaten för kaffe. Rio de Janeiro är också torrt, liksom Espirito Santo, norr därom vid kusten, som är Brasiliens huvudsakliga producent av robusta-kaffe. Vi ser dock att till väster är det torrt även i Goias och även en bit in i Mato Grosso. Goias står för 11% av Brasiliens sojaproduktion och Mato Grosso för 29%! Mato Grosso ser någorlunda tryggt ut, men Goias kan få problem. CONAB estimerade skörden efter det myckna regnet i december till 9.5 mt i delstaten och nu blir det alldeles säkert lite mindre.

Man ska komma ihåg att jordbruksministern tidigare i januari sade att skörden kunde bli 95 mt och att CONAB:s estimat på 90.3 mt var ”konservativt”. USDA estimerade i januarirapporten 89 mt. Det kanske blir USDA som får rätt, efter det här.

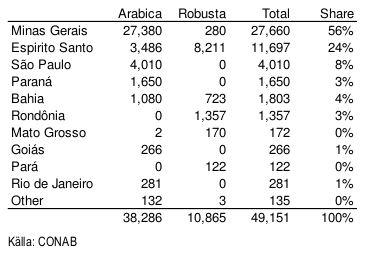

Nedan ser vi var i delstaterna som produktionen finns och till höger en tabell över den senaste produktionsprognosen från CONAB.

Argentina har fått välbehövligt regn. Detta påverkar inte skörden av vete, men gynnar majs- och soja.

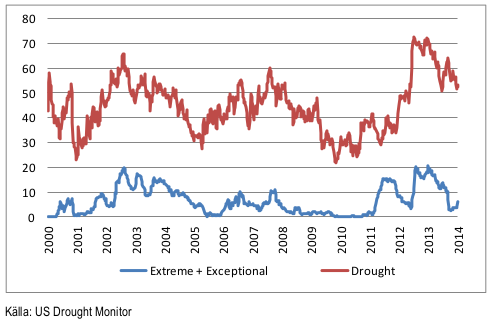

Kylan i Nordamerika riskerar att röra sig längre söderut än tidigare prognosticerat, där det inte finns ett skyddande snötäcke. Detsamma har sagts om Ryssland och Östeuropa. I södra Ryssland finns ställen utan snö, liksom i de östra delarna av det egentliga Europa. Nedan ser vi andelen av USA som är torrare än normalt. Det är fortfarande halva USA:s yta, men det är området från Colorado och västerut, samt Texas i söder. I Mellanvästern är det helt normalt.

Det har fortsatt att vara torrt i Kina, men Indien har fått nederbörd. Skörden av vete i Indien börjar i mitten av mars.

Vete

Vetepriset för ny skörd på Matif har ännu inte gått under det tekniska stödet vid 181.40 euro per ton. Marknaden får stöd just nu av den strida strömmen av rapporter om stora köp av de klassiska importländerna i Nordafrika och Mellanöstern. Med priser på Chicagobörsen som är de lägsta sedan juli 2010, är det inte konstigt att kroniska konsumenter passar på att köpa. Detta är naturligtvis ett övergående fenomen. Snart har dessa länder fyllt sitt behov och då blir det desto tystare.

En annan faktor som gett marknaden stöd är rapporter om att det extremt kalla vädret i USA och i södra Ryssland har skadat vintervetet. Kartbilder med snödjup (inget alls) och temperatur (jättekallt) har cirkulerat i veckan. I regel är överlappningen av och <jättekallt> liten. Det har mer karaktären av att ”det finns” snarare än att det är någon allvarlig fara för den globala skörden. Åtminstone än så länge.

Indien fick, som ovan nämnt, regn och skörden börjar om sex veckor. Den väntas bli rekordstor på över 100 mt. När det gäller Indien är logistikproblemen viktiga. Det sägs att det mesta av det vete som skördas varje år ruttnar på grund av bristfällig lagring. Bara för att skörden blir stor, innebär inte det mängden vete som är tillgängligt för konsumtion ökar i samma omfattning, men det lär i vilket fall bli mer vete i världen.

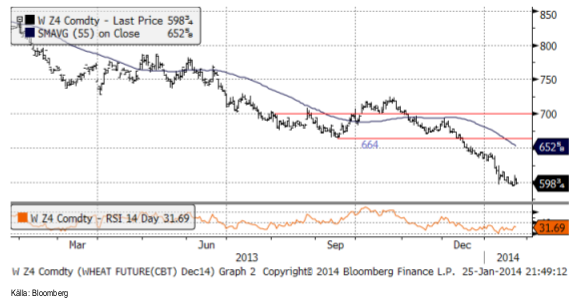

Nedanför ser vi Chicagovetet (Dec 14), som stängde fredagen på 598.50 cent / bushel – under den psykologiskt viktiga nivån 600 cent.

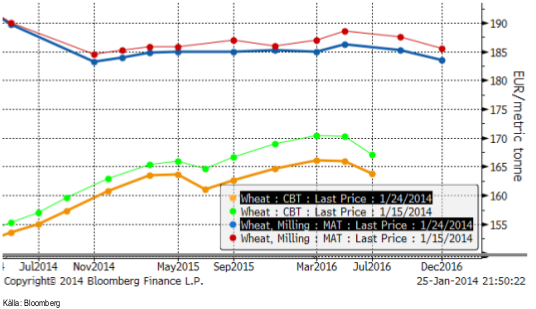

Nedan ser vi terminskurvorna för Chicagovete och Matif, båda uttryckte i euro per ton. Exportframgångarna för Rouen i veckan har sannolikt bidragit till att hålla de korta terminskontrakten höga där. De längre kontrakten har dock gått ner, liksom i USA.

Skillnaden mellan mars-kontraktet och novemberkontraktet ökade i veckan som gick. Mars ligger återigen 5.2% över november. Med tanke på att det mesta av exportaktiviteten nu är gjord, finns potential för skillnaden att återigen minska.

Kina meddelade att landet importerat 5.5 mt vete under 2013. Det är dubbelt så mycket som året innan, men mycket lägre än vad USDA för ett år sedan estimerade att det skulle bli (9.5 mt).

Egyptens GASC säger sig nu ha vete så att det täcker behovet fram till början av maj. Deras egen skörd börjar i april.

Algeriet genomförde en tender i onsdags och köpte ett halvt miljon ton till. De har hittills köpt 4.5 mt, allt av franskt ursprung. Algeriet köper av historiska skäl praktiskt taget alltid franskt vete.

Irak köpte också vete i onsdags. Saudiarabien köpte 660 kt i torsdags.

Kazakstans jordbruksministerium meddelade att skörden 2013 uppgick till 18.98 mt (förra året 12.9 mt). USDA:s senaste estimat från januari-rapporten var 15.5 mt.

De flesta riktiga siffrorna för vetemarknaden pekar på höga – och stigande – lager. De kortsiktiga faktorer som hållit priset uppe i veckan, kommer att spela en mindre roll i veckan som kommer och sedan knappt ha någon effekt alls. Möligtvis kan kylan påverka illa i USA och i Ryssland. Det återstår att se, men om det inte blir väsentligt mycket värre, kommer vi få se nya kontraktslägsta på Matifs novemberkontrakt.

Vi fortsätter alltså att rekommendera en kort position i vete, basis Matif.

Majs

Majspriset har hållit sig vid 450 cent per bushel i veckan. Globalt är det lite problem när situationen i Ukraina och Argentina är som de är. I Sydafrika strejkar arbetarna vid alla fyra gruvföretag (guld och platina), vilket fått valutan att falla. Det stimulerar ökad odling, vilket är för sent för att ha någon effekt nu, men kan ha det till nästa säsong. Brrasilien har normalt väder, utom i Goias, Minas Gerais och Espirito Santo. I övrigt har vädret varit normalt. Argentina var kallare och blötare. USDA estimerar skörden i Argentina till 25 mt, men lokala estimat ligger på 22 – 24 mt. USDA estimerar skörden i Brasilien till 70 mt, medan CONAB nyligen sagt 79 mt. Marknaden tror på ca 75. Med tanke på lönsamheten för soja, tror jag den kan bli mindre. Mer om det nedan.

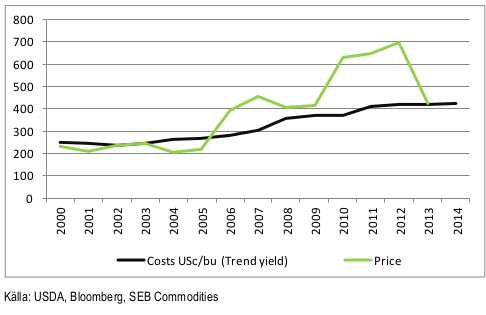

Som vi nämnt tidigare har amerikanska lantbrukare noterat att priset på majs nu fallit ner till produktionskostnaden. USDA publicerar uppgifter på kostnaden per acre och en prognos för kommande år. Eftersom avkastningen per acre varierar från år till år, har jag beräknat ”trend yield” för att få fram en ”förväntad” kostnad per bushel. Det är den svarta kurvan nedan. Priset är priset på spotkontrakttet den sista december varje år. Den sista noteringen i diagrammet är alltså från den sista december 2013 och terminskontraktet är marskontraktet 2014. Priset var då 422 cent / bushel. Nu är det priset 429 cent. Decemberkontraktet ligger på 444 cent. Hälften av lantbrukarna som tillfrågats av USDA kan alltså räkna med att göra vinst. Hälften, eller något mindre än hälften, kan inte göra det.

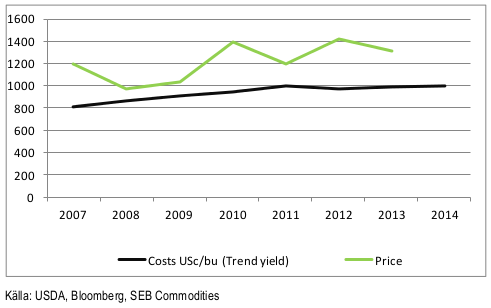

Frågan är om bönderna ska byta gröda från majs till soja? Nedan ser vi samma beräkning för soja. Sojamarknaden handlar terminerna i kraftig backwardation. Medan spotkontraktet den sista december låg på 1312 cent per bushel, vilket ger en förväntad vinst på 309 cent (kostnaden är 1003 cent), ligger novemberkontraktet på 1109 cent / bushel. Det är ändå en vinst per bushel på 100 cent. Det är alltså lönsamt för amerikanska bönder att byta från majs till soja. Ekonomilitteraturens ”economic man” skulle göra det. Men i verkligheten är inte alla rationella, och det finns andra faktorer som påverkar, men tendensen borde vara klar – mindre majs och mer soja.

Den 31 mars klockan 18, när USDA publicerar ”Planting Intentions” får vi det första svaret på hur den här skillnaden i lönsamhet (noll mot 100 cent) har påverkat de amerikanska böndernas produktionsplaner för i år. Den här statistiken är så viktig att vi kommer att analysera den snabbt och hålla en öppen och gratis seminarierunda i Sverige dagarna efter med start i Malmö dagen efter. Vi kommer att lämna mer information om detta de kommande veckorna.

Etanolproduktionen i USA ligger på stabil nivå. Däremot visade det sig att lagren av etanol var större än väntat, vilket påverkade priset på etanol negativt. Priset på CME föll från 1.9 till 1.77 dollar per gallon i veckan.

Vi fortsätter med neutral rekommendation.

Sojabönor

Sojabönorna har rekylerat färdigt och är på väg nedåt igen. Den tekniska stödnivån 1100 behöver brytas. Gör den det ska man räkna med att priset går ner till 1050 cent. Så långt den tekniska analysen. Rapporter om att Kina annulerat köp av amerikansk soja, till förmån för brasiliansk låg bakom svagheten i marknaden i veckan. Export inspections har legat väldigt högt och en minskning av detta är helt naturlig.

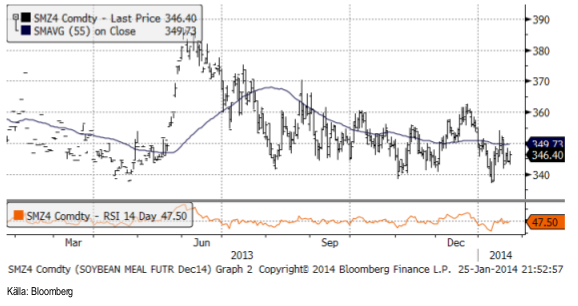

Sojamjölet har verkligen ett starkt stöd på 340 dollar. Den nivån har inte på allvar brutits och det måste ske för att vi ska kunna få en riktig baisse i sojabönorna.

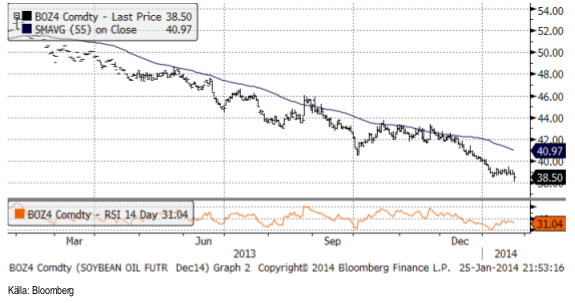

Sojaoljan föll kraftigt i fredags och ser ut att fortsätta sin långvariga fallande pristrend.

Argentinas problem gör att lantbrukarna inte säljer. Inflationen i landet låg inofficiellt och enligt IFF på 25% förra året (2013). I år kommer den säkert att vara högre. Lantbrukarna i Argentina har uppskattningsvis 5 mt kvar av gammal skörd och enligt USDA 54.5 mt till att skörda i år, 5 mt mer än förra året.

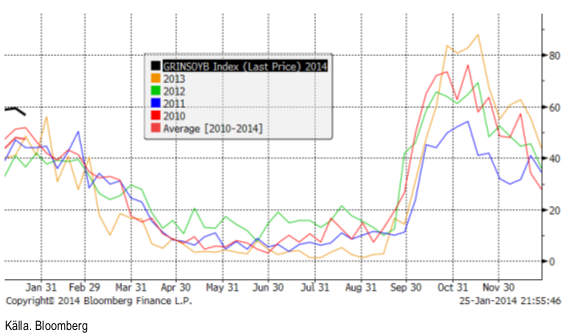

Exportstatistiken var oväntat stark. Vi har bara en observation än så länge på ”export inspections”, och den är det korta svarta strecket till vänster i diagrammet nedan. Som vi ser ligger den på en helt egen nivå, som är ohållbar och som kommer att falla av kraftigt när Brasilien och kanske Argentina tar över som exportörer.

Med tanke på rapporterna om att den amerikanske lantbrukaren inte kan göra vinst efter kostnader med majs, är det troligt att intresset för att odla sojabönor ökar. Vi har under lång tid lyft fram temat om ett byte från majs till soja och det verkar som om det blir allt mer aktuellt.

Den oväntade torkan i Brasilien kommer att ha en negativ effekt på produkttionen, men eftersom Goias inte står för så stor del av landets produktion, kanske det handlar om någon eller några miljoner ton mindre än tidigare estimerat. Det kommer fortfarande att bli en rekordskörd och det är troligt att odling av soja som vintergröda i stället för majs bidrar till att höja produktionen ytterligare. Skörden av sommarskörden började för en vecka sedan, då 1% redan var skördat. Sojaodlarföreningen Aprosojas ordförande sade till Bloomberg per telefon i fredags att skörden går framåt bra, sjukdomsrisken är under kontroll och att skörden kan fördröjas något av regn. Han sade också att sade att jordbruksministerns prognos om 95 mt i skörd är ”omöjlig” att uppnå, eftersom lantbrukarna skulle behöva plantera ytterligare 1.5 miljoner hektar.

I veckan kom kom svaga makroekonomiska siffror från Kina. Inköpschefsindex hamnade under 50, vilket innebär att tillväxten minskar. Det gör att efterfrågan på soja från världens största konsument och importör inte ökar som tidigare år.

Vi behåller säljrekommendation.

Raps

November 2014-kontraktet på raps har varit handlats märkligt stabilt, i pris. Ovanligt många kontrakt har omsatts, trots att priset inte rört sig från 350 euro-nivån. Från att i december bara omsatts i några 100 kontrakt, har upp till tusen kontrakt handlats per dag i veckan. Det är i och för sig lite om man jämför med kortare kontrakt, men visar ändå att det finns många som velat köpa allt som säljare på goda grunder velat sälja. Vi ser detta i diagrammet nedan. I den nedre delen visas antal omsatta kontrakt i de svarta staplarna. När säljarna får övertaget, försvinner hela det här köpintresset, eftersom det har hängt upp sig på nivån 350 euro. Stödet ligger på 347.75 euro och jag är övertygad om att det bryts i veckan som kommer.

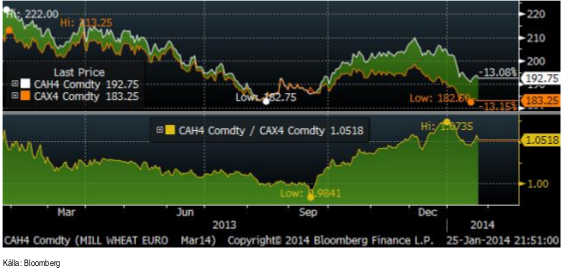

Terminskontrakten på Canola i Winnipeg har fortsatt att falla fritt, även sedan förra veckan. Skillnaden mellan canola-kontraktet för novemberleverans och matifs på rapsfrö, har ökat från 12.7% förra veckan till 14.9%. Det innebär att rapsfrökontraktet är minst 11- 12% för dyrt i förhållande till den tidigare etablerade relationen.

I diagrammet nedan ser vi hur spotkontrakten handlat mot varandra de senaste fem åren. Rapsfröet är helt enkelt onormalt dyrt just nu.

I onsdags meddelade Euronext att man mot slutet av 2014 kommer att notera terminskontrakt för rapsmjöl och rapsolja. Man kommer också att notera optionskontrakt på dessa. Odlingen av rapsfrö i Europa har ökat med 80% de senaste tio åren. Omsättningen i rapsfrökontraktet motsvarade 93 mt förra året. Syftet med kontrakten på mjöl och olja är att ”crushers”, foderindustrin och biodieselindustrin ska få bättre möjligheter att prissäkra sig.

Euronext hade ett rapsoljekontrakt för några år sedan, som det inte var någon handel i och som lades ner. Handeln i de här nya kontrakten kommer säkert att liksom i alla nya kontrakt, vara försiktig den första tiden. De kommer också att, liksom alla terminskontrakt på råvaror inom EU, ha de nya MiFID2-reglerna emot sig. Dessa träder i kraft om 3 år. Detta gör att det här är en högst teoretisk nyhet från Euronext (Matif).

Vi fortsätter med säljrekommendation och upprepar den!

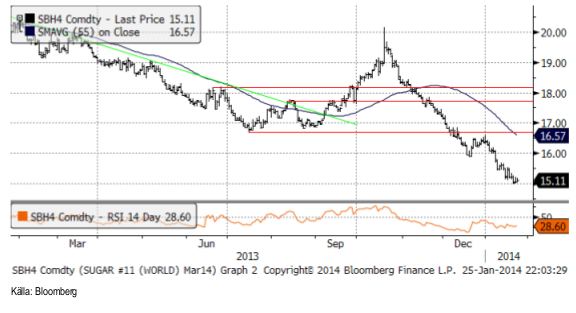

Socker

Marskontraktet på råsocker backade till det lägsta priset på tre år och sju månader i veckan. Bakom ligger spekulationer om att skörden i Brasilien är större än man tidigare räknat med. Det brasilianska analysföretaget Safras & Mercado rapporterade i onsdags att produktionen i Brasiliens Centro-Sud-region, som är det viktigaste odlingsområdet, väntas stiga med 2.9% till 35 mt nästa säsong. World Sugar Organization upprepar att globalt utbud kommer att överstiga efterfrågan i år, för det fjärde året i rad. Firmor som Czarnikow har försöker se tecken på en vändning, men detta har ännu inte realiserats.

Lönsamheten i kaffeodling är för dålig i Brasilien och den mark där man inte odlar kaffe, odlar man sockerrör på istället.

En viktig faktor för utbudet av socker är hur mycket som går till etanol. Safras & Mercado, baserat i Porto Alegre i den södra delstaten Rio Grande do Sul, estimerar att produktionen av rörsockerbaserad etanol ökar med 8.9%.

Kaffe

Kaffepriset har fortsatt att rekylera något, men inte så mycket som det finns potential för. I veckan har kommit rapporter som indikerar att de senaste månadernas prisuppgång har diskonterat för mycket av en vändning i marknaden som ännu inte visar tecken på att inträffa. Brasiliens skörd har t ex justerats upp. Risken är stor att den här optimismen vänds i besvikelse med ännu lägre pris som följd, på samma sätt som skedde i marknaden för socker tidigare i höstas. Fundamentalt sett har sockermarknaden närmare till att balans mellan utbud och efterfrågan än kaffe. Innevarande år blir sannolikt det fjärde på raken med en global produktion som överstiger konsumtionen. Visserligen är kostnaden för att producera kaffe mycket högre än priset, men det produceras trots allt för mycket kaffe i världen i förhållande till vad som konsumeras, fortfarande. Det rapporteras från Brasilien att odlarna passar på och beskär sina träd i år, med lägre produktion i år som följd, men högre produktion på sikt.

Priset har rekylerat ner och ligger nu precis på stödet för uppgången. Bryts det, av en bara så liten nedgång till, är uppgången bruten ur teknisk synvinkel. Ur ett tekniskt perspektiv skulle priset lätt kunna falla tillbaka till 110-centsnivån, eller rentav testa bottennivån. Ur teknisk synvinkel ska man naturligtvis inte heller utesluta att priset bryter den motståndet på nedsidan.

Till de positiva nyheterna hör torkan som drabbat delstaterna Espirito Santo, Minas Gerais och Goias. Torkan väntas enligt GFS-modellen fortsätta i (minst) två veckor till. Medan vi sett att skador redan rapporterats hos sojaodlare i Goias, har vi inte fått några rapporter om skador på kaffeskörden. Torka har historiskt varit en skördeskadare för kaffe, på samma sätt som frost. Torka vid den här tiden på året får knopparna att falla av, men dödar inte nödvändigtvis trädet.

Nedan ser vi (återigen) prognosen för avvikelsen från normal nederbörd för de kommande två veckorna enligt GFS-modellen.

Nedan ser vi den slutliga skörden förra året (2013) per delstat och uppdelat på Robusta och Arabica. Paraná var en stor producent fram till den svåra frosten 1975, som dödade praktiskt taget alla kaffebuskar. Varken odlingen eller samhällena som levde på kaffe överlevde detta. Händelsen 1975 är faktiskt det främsta exemplet i världen på en social katastrof orsakad av frost.

Med reservation för att vi tror att det mest sannolika är en rekyl nedåt i veckan som kommer, tror vi ändå att kaffe är köpvärt på länge sikt och behåller därför köprekommendationen. Om priset faller ytterligare lite bör man dock på kort sikt gå ur positionerna.

Det finns nu också mini futures på kaffe, som erbjuder högre hävstång.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering