Analys

SEB – Råvarukommentarer, 10 februari 2014

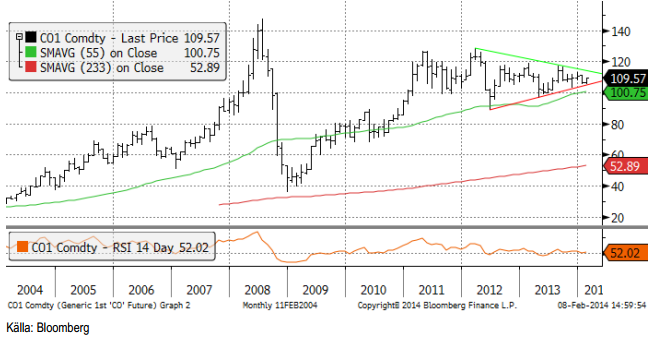

Rekommendationer

Inledning

Prisuppgången på kaffe, drivet av torkan i Minas Gerais, som vi skrev om för två veckor sedan, har ökat priset på våra två mini futures med 103 respektive 129%.

Våg två av rapporter – om skadorna – börjar komma nu. Regn är på väg och det kan bli en anledning för marknadsaktörer att ta hem vinster och en rekyl nedåt i priset. Uttömd markfukt, skador på kaffeträden och skador på skörden, gör dock att det finns förutsättningar för en längre ”bull market” i kaffe. Läs mer under kaffe-avsnittet.

Amerikansk arbetsmarknadsstatistik, som publicerades i fredags, var oväntat svag. Antalet nyanställda var 113,000 personer, väsentligt under 180,000 som marknaden väntat sig. Förra månaden var det 75,000 mot väntade nästan 200,000. Medan januaris statistik sågs som en ”glitch”, kan man nu inte bortse från siffrorna. USA:s ekonomi växer inte alls som FED förutsatte när de inledde sin nedtrappning av penningmängdsexpansionen (tapering) strax före Jul. Marknaden tänker sig nu att FED ska minska takten på sin ”tapering” eller rentav ta tillbaka den minskning som gjorts. Vi ska dock komma ihåg att FED:s tro att mer pengar i cirkulation ska ha en effekt på realekonomin inte delas av alla ekonomer. Monetarister menar att mer pengar endast försämrar pengarnas köpkraft, förr eller senare. Non-Farm Payrolls statistiken fick WTI-oljan att stiga över 100 dollar för första gången i år och drog med sig brent-oljan upp. Guldet påverkades dock inte alls.

Basmetallerna koppar och zink börjar uppvisa positiva tecken. Lagren faller, terminsmarknaden går mer in i backwardation och tekniskt har de köpsignaler. Det ser inte lika positivt ut för aluminium, men nickel som är väl understödd tekniskt kan få draghjälp av koppar och zink.

Vi går över till köprekommendation på majs och går över till neutral på vete. Det amerikanska jordbruksdepartementet publicerar sina månatliga estimat på utbud och efterfrågan på spannmål och oljeväxter i USA och i resten av världen ikväll klockan 18. Analytiker väntar sig en ”bullish” rapport.

Råolja – Brent

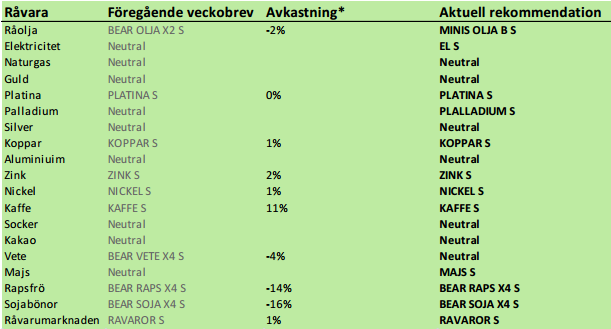

Oljepriset steg kraftigt i fredags kväll. Marknaden gjorde tolkningen att FED kommer att vara mer expansiv och göra mindre ”tapering” än de tidigare annonserat, efter att arbetsmarknadsstatistiken återigen varit oväntat svag. Prisuppgången i fredags beror sannolikt på att några som satsat stort på ett trendbrott nedåt, valde att köpa tillbaka sina korta positioner. Fundamentalt i världen talar balanserna för ett trendbrott, men det blev inte nu. Det återigen ganska höga priset är dock en ny bra startpunkt för en kort position i oljepriset.

Amerikansk råolja ”WTI”, har de senaste veckorna haft stöd av den extrema kylan i landet, som gjort att diesellagren nu är på sin lägsta nivå på 10 år. I USA ställer raffinaderierna nu om för sommarproduktion. Det innebär att efterfrågan på råolja är låg fram till april. Råoljelagren kommer att öka under den här tiden, vilket gör att marknaden blir orolig. Nuförtiden finns en pipeline, Keystone South, som förbinder Cushing i Oklahoma med Gulfkusten. Lagren har inte ökat i Cushing, däremot har de ökat tre veckor i rad vid gulfkusten. När dessa lager nu är fulla, kommer överskottet att lagras i Cushing och hamna i den DOE-statistik som alla på marknaden följer.

Det har varit en bristsituation på diesel, inte minst pga efterfrågan på eldningsolja i USA. Under våren kommer ny dieselkapacitet i drift om 700,000 fat. Raffinaderikapaciteten ligger i Asien, men den ökade produktionen av diesel på global basis lättar ändå trycket på den amerikanska och europeiska marknaden.

Vi har sett WTI handla upp mot Brent, men med ovanstående kunskaper i bakfickan, tror vi att WTI kommer att falla. Gulf-crudes kommer under press och det sätter i sin tur brentoljan under press.

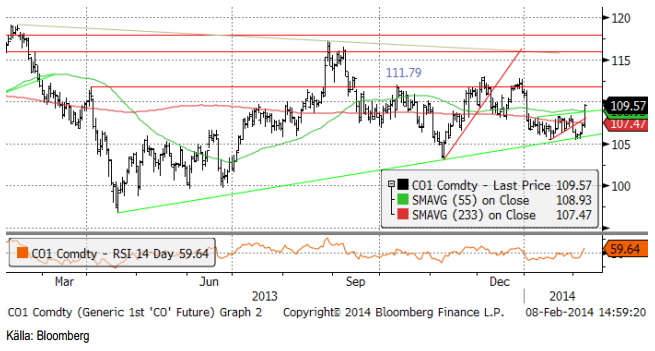

Terminskurvorna har rört sig på ett mycket intressant sätt de senaste två månaderna. I diagrammet nedan ser vi att Brent (de två övre) har fått en flackare terminskurva. Den korta änden har fallit samtidigt som den långa gått upp. Det är ett tecken på större utbud av olja nu. Den amerikanska WTI-oljan har däremot hamnat ännu mer i backwardation. De längre kontrakten har fallit kraftigt, och i kontrast till brentoljan. Bakom ligger ökade förväntningar på att skifferoljan kommer att öka i betydelse. Samtidigt har inte spotpriset på amerikansk råolja rört sig alls. Orsaken är naturligtvis det kalla vädret, som hållit efterfrågan uppe. Priset för ett fat råolja i USA år 2019 (om fem år) är 15 dollar lägre än priset på ett fat Brent.

Fracking är till 99% en amerikansk företeelse, men USA har bara 9% av alla hittills kända skifferoljeresurser på jorden. Det är rimligt att tänka sig att den här tekniken kommer att sprida sig. Brent ser mot det perspektivet alldeles för dyrt ut. Fracking är idag lönsamt ner till ett oljepris på 45 dollar. Utvecklingen går snabbt. De tre senaste åren har producerad volym per borr rigg trefaldigats, vilket i princip är detsamma som att kostnaden minskat till en tredjedel. Teknikutvecklingen går rasande snabbt. Naturligtvis kommer takten i teknikutvecklingen att avta, men å andra sidan har den geografiska spridningen av tekniken börjat.

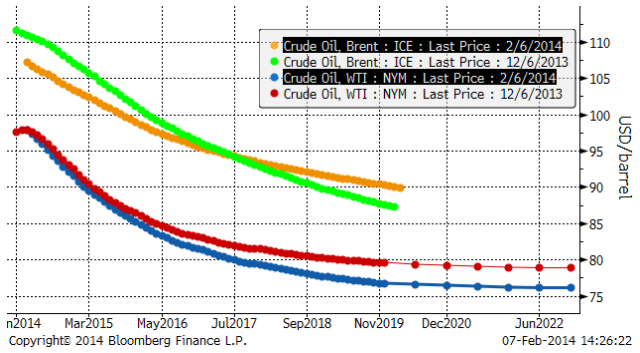

Vi ser i månadsdiagrammet nedan, att ett brott nedåt (eller uppåt, också en möjlighet) inte är långt borta.

Vi rekommenderar en kort position i oljepriset, t ex med BEAR OLJA X2 S eller mini future ”MINIS OLJA B S”. ”MINIS OLJA B S” har stopp-loss vid 115 dollar per fat. Den ökar med 79% i värde om oljepriset faller med 10%.

Elektricitet

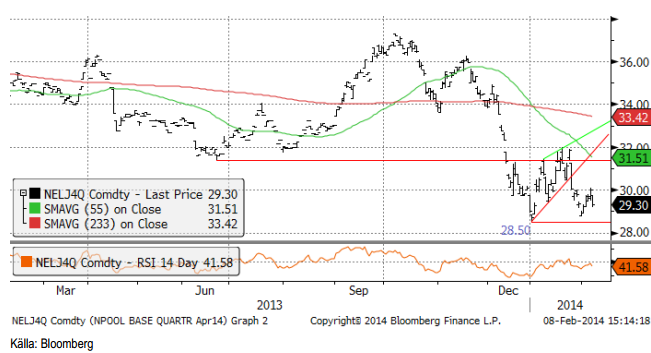

Elpriset bröt rekylen uppåt i slutet av januari och föll ner till årsskiftets bottennivå vid 28.50 euro för en vecka sedan. Därifrån en rekyl upp till 30 euro, där priset vände ner i fredags. Ett nytt test av stödet vid 28.50 verkar troligt ur teknisk synvinkel.

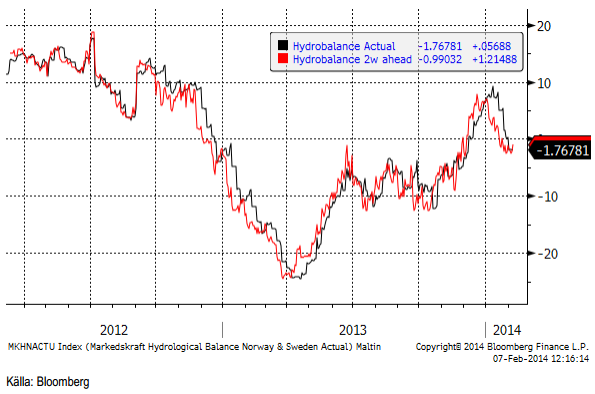

Prognosen för hydrologisk balans har legat still den senaste veckan på -1.8 TWh. För Norden som helhet är magasinfyllnaden 55.1% och det ska jämföras med medianvärdet som är 58.1% för vecka 5. Elanvändningen i Sverige var åt det låga hållet i veckan som gick, 3.4 TWh där de senaste 20 årens intervall varit 3.2 – 3.8 TWh. Elproduktionen var 3.8 TWh. Kärnkraften gick på 95% av den installerade effekten i Norden. Det är endast Oskarshamn 2 som är avstängd, liksom tidigare.

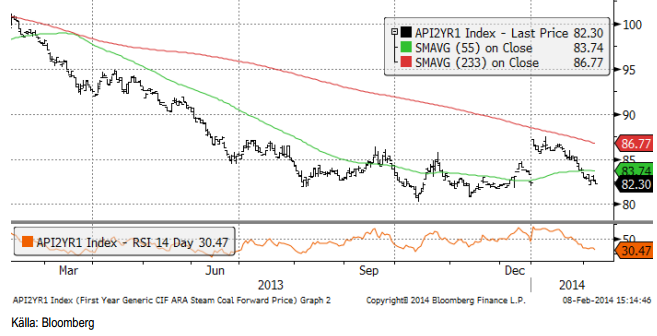

Terminspriset för leverans av kol nästa år har fallit från 87 dollar till 82.30. Priset är alltså tillbaka på bottennivåerna från oktober. Priset ligger under produktionskostnaden för gruvorna i Australien, Sydamerika och Kanada. Den australiensiska dollar har under samma period fallit med 8% mot US-dollarn, så där är en av förklaringarna till varför kolpriset inte har stigit i US-dollartermer.

Den 6 februari fattade EU beslut om att tillhandahålla utsläppsrätter för 400 miljoner ton mindre än tidigare planerade 300 miljoner ton. Det kallas för ”backloading”. Dels minskar utbudet av utsläppsrätter redan i år med 100 miljoner ton, vilket var oväntat mycket och dels är den politiska signalen till marknaden central. EU vill att marknaden ska finnas kvar och att priset ska vara signfikant. Ett pris på 5 euro per ton, där priset låg fram till mitten av januari var uppenbarligen för lågt för EU:s politiker. Vi tror inte att dagens pris på 6.59 euro per ton är den prisnivå som EU tänker på, utan snarare 10 euro och kanske 15 euro. Det är helt tydligt nu att marknaden för utsläppsrätter INTE är en fri marknad, utan en politiskt styrd marknad, där den politiska styrningen är avgörande för priset.

Allt annat lika skulle en fördubbling av priset på utsläppsrätter ge ett elpris som är 33% högre.

EU fattade också beslut om att slopa de nationella målen för minskningen i CO2-utsläpp. Frankrike, Tyskland, Italien och Spanien har alla, liksom Sverige, förbundit sig att minska utsläppen med 40% till 2013 och 80% till 2050. Detta behöver de inte göra längre, utan minskningen ska ske på EU-nivå, heter det. EU politikerna i Bryssel kallar det för ”flexibilitet”. Det innebär i praktiken att det är fritt fram för dessa länder att brassa på med kolkraft, givet att man har utsläppsrätter. Den nye tyske finansministern Sigmar Gabriel har sagt att de förnybara energikällorna har blivit en ”albatross runt halsen på industrin” så att de kan leda till en ”avindustrialisering” av Tyskland. Förbundskansler Angela Merkel har tidigare sagt att en för stor andel förnybar elproduktion kan leda till problem med energitillförseln.

Vi tycker att priset på el kommit ner så långt att vi väljer att gå tillbaka till en köprekommendation. Då volatiliteten är hög och vi tror att den kommer att fortsätta att vara det, är inte BULL-certifikat bäst, utan EL S eller om man vill ta mer risk, en ”mini long” mini future. Bäst är att försöka köp om terminspriset kommer ner mot 28.50. Går priset under 28.50 måste man dock gå ur (stop loss).

Naturgas

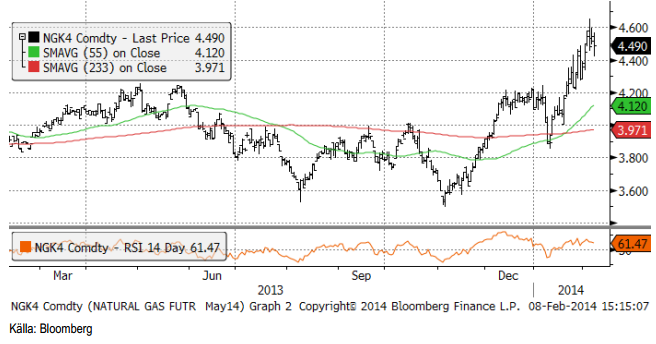

Ordentligt kallt väder i USA har ökat efterfrågan på gas och minskat lagren, vilket får ytterligare kallt väder att direkt påverka priset. Sedan början på november har priset på maj-terminen gått upp med 1 hel dollar från 3.60 per MMBtu till 4.60.

Koppar

Koppar, liksom andra basmetaller, köptes upp inför årsskiftet och det hotande exportstoppet av malm från Indonesien. Det var ett klassiskt fall av ”buy on rumour, sell on fact”. Priset föll tillbaka, men inte hela vägen ner. Tekniskt har vi en köpsignal sedan uppgången i december. Rekylen nedåt ska därför betraktas som ett köptillfälle.

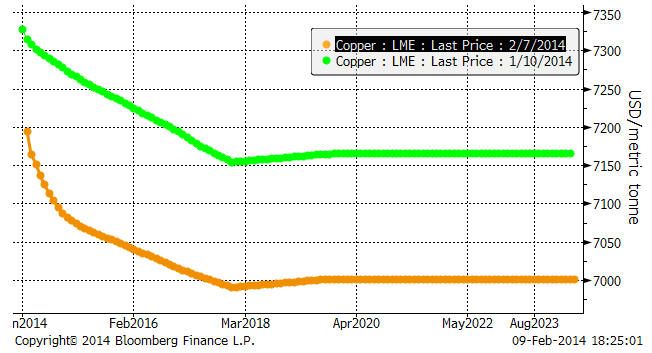

Efterfrågan på koppar i världen är större än utbudet, vilket visar sig i de fallande lagren på LME. Lagret på 308,000 ton är på en nivå där det tidigare talats om brist på material. Även terminskurvan uppvisar tilltagande tecken på brist. Sedan den 10 januari, en månad sedan, ligger priserna visserligen lägre, men graden av backwardation har ökat. Det är ett ”bullish” tecken. Den som investerar i koppar nu via terminsmarknaden kan förvänta sig stigande pris och kan också göra investeringen i terminer som handlas till rabatt i förhållande till spotpriset. Vi ser detta i terminskurvorna nedan (10 januari och i fredags 7 februari).

Vi rekommenderar köp av KOPPAR S.

Aluminium

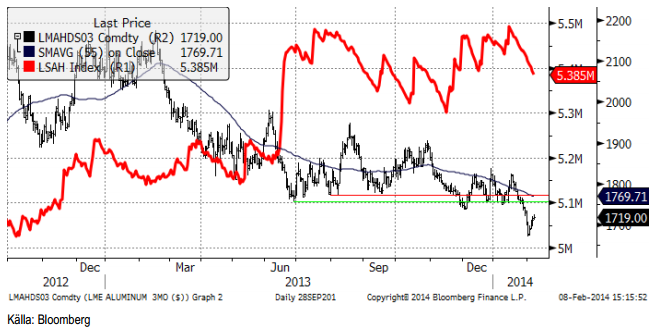

Aluminium, den svagaste bland basmetallerna, föll under den tekniska stödnivån under januari. Sedan dess har priset rekylerat upp, samtidigt som lagren sjunkit. Vi skulle ändå inte vilja köpa aluminium än.

Vi fortsätter med neutral rekommendation på aluminium.

Zink

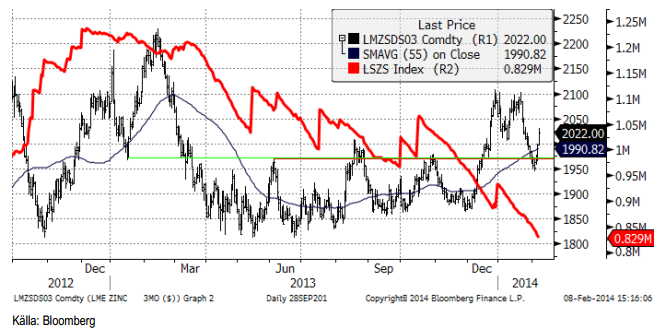

Priset på zink rekylerade ner till stödnivån vid 1950 dollar och vände sedan uppåt i veckan. Lagren fortsätter att rasa i en skrämmande takt. Lagren är visserligen fortfarande stora, men i den här takten når de noll om drygt ett år.

Vi rekommenderar köp av ZINK S eller BULL ZINK X4 S.

Nickel

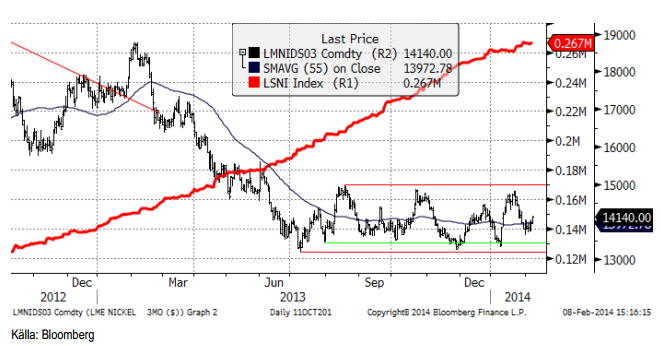

Lagren av nickel fortsätter att öka, trots exportstoppet av malm från Indonesien. Priset verkar vara väl understött, men motståndet vid 15000 dollar per ton har inte brutits än och såsom lagersituationen utvecklar sig är nickel inte lika ”bullish” som koppar och zink. Just nu ligger dock nickelpriset på tekniskt stöd vid 14,140 dollar och bör kunna gå upp till 15,000 dollar. En köpt position i BULL NICKEL X4 S bör kunna ha goda möjligheter att bli en lönsam placering, givet detta.

Guld

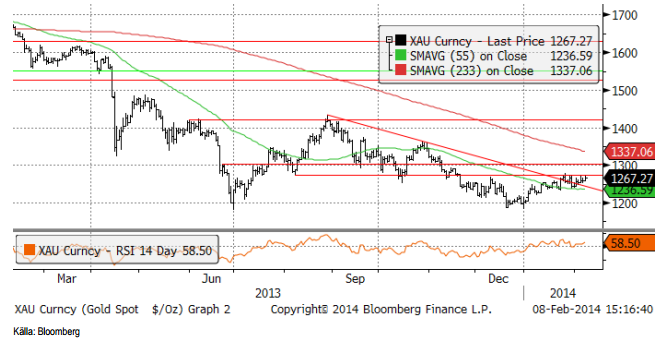

Guldet borde ha reagerat med stigande pris efter Non-Farm Payrolls, som råoljepriset gjorde. Nu lyckades inte guldmarknaden handla positivt, när den borde det, och det är ett negativt tecken. Priset ligger precis under ett tekniskt stöd på 1270, som det inte lyckats ta sig över den senaste månaden.

Fysiska handlare av investeringsguld säger att de sålt lika mycket hittills i år som under hela förra året. Skrotningen av gamla smycken har helt torkat upp, dels för att priset är så lågt och dels antagligen för att reserverna hos folk har tömts. På den fysiska sidan, i alla fall i Sverige, är efterfrågan på fysiskt guld alltså stark, samtidigt som utbudet av skrot minskat kraftigt. För att par år sedan var skrotningen av smycken i Sverige mycket större än efterfrågan på guld, investeringsguld inräknat. Detta ser nu helt annorlunda ut.

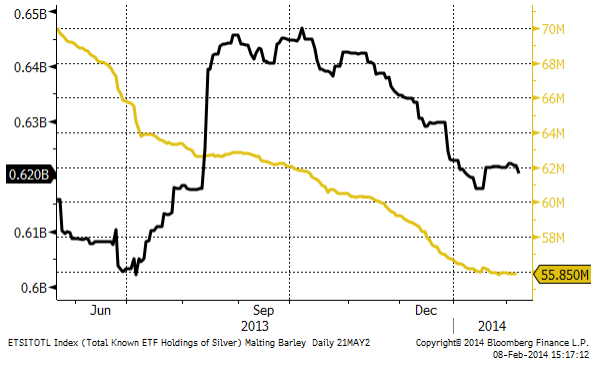

Det ökande intresset för att köpa investeringsguld syns även i ETF-statistiken. Fondernas innehav av guld har slutat minska från mitten av januari och kurvan har planat ut vid 56 miljoner uns.

Vi fortsätter tills vidare med neutral vy på guld. Tecknen på en vändning till det positiva har ökat, men det är negativt att priset inte steg på NFP-statistiken i fredags.

Silver

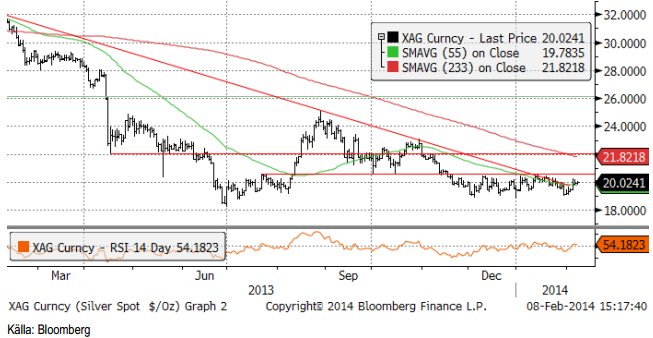

Silver fortsätter att ligga under ett tekniskt motstånd. Priset är har också gott stöd på nedsidan. Som vi sett ovanför fortsätter placerare att sälja andelar i börshandlade fonder på silver, men detta tycks inte ha någon negativ effekt på priset.

Vi fortsätter med neutral vy på silver, till dess vi får en tydlig teknisk signal.

Platina & Palladium

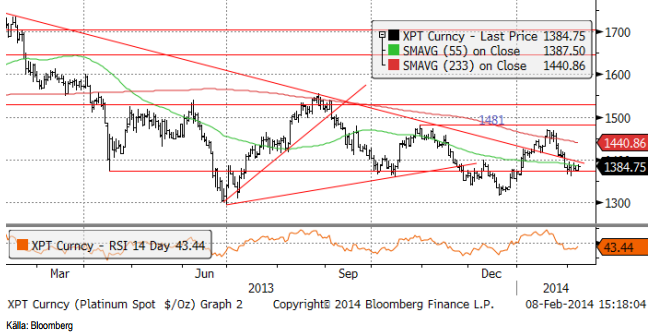

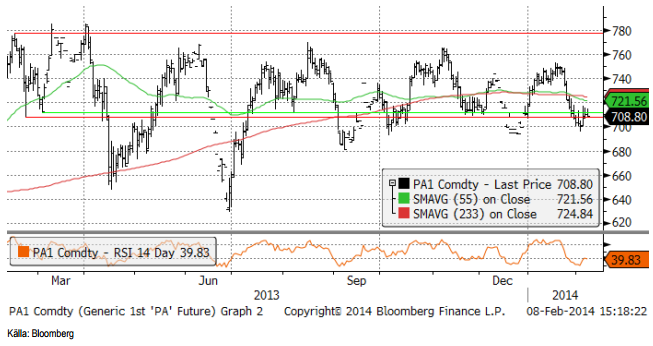

Platina orkade inte över det tekniska motståndet vid 1481 dollar och vände ner till det tekniska stödet, som hittills har hållit. Vi tycker att det här är ett köptillfälle.

Palladium föll också tillbaka och stängde i fredags på 708.8 cent. Vi tycker att palladium är köpvärt på den här nivån.

Vi rekommenderar alltså köp av både platina och palladium.

Kaffe

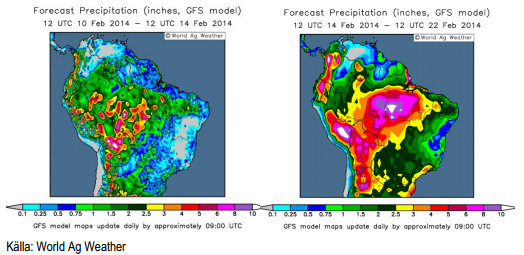

För två veckor kunde du här läsa utförligt om torkan i de brasilianska delstaterna Minas Gerais och Espirito Santo, som är centrum för kaffeproduktionen i landet och därmed i världen. Torkan har fortsatt och det är klart att årets kommande skörd blir mindre än förväntat. Det talas också om att nästa års skörd också kommer att påverkas, i kanske ännu större utsträckning. I fredags kom dock de första väderleksrapporterna med nederbörd för området. Somar Meteorologia skrev i en emailad rapport i fredags att torkan kommer att bestå under den första halvan av februari. Därefter kommer de kallfronter som finns över Argentina och Uruguay att röra sig norrut och med kallare väder och nederbörd.

Vi ser skillnaden mellan prognosticerad nederbörd för perioden 10 – 12 februari respektive 14 – 22 februari. I den vänstra (fram till 14 februari) är det mycket blått över Minas Gerais och Espirito Santo, vilket betyder extremt lite nederbörd. I bilden till höger är det mer grönt och gult, som indikerar 1 – 3 tum nederbörd.

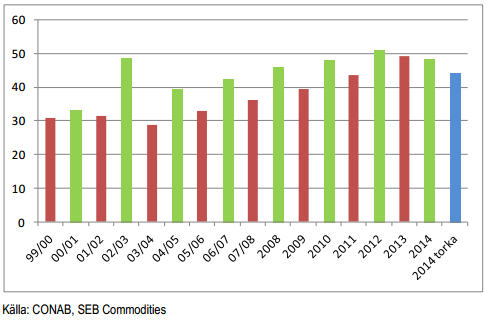

Förra årets skörd som var klar i oktober var enligt CONAB 49.2 miljoner säckar (om 60 Kg). Årets skörd har estimerats till 48.3 miljoner säckar, men det står klart att torkan kommer att minska det. Ett odlingskooperativ i Brasilien som heter Cooparaiso säger att deras skörd kan hamna på 2.7 – 2.8 miljoner säckar istället för 3 miljoner. Om vi överför den minskningen på 8.5% till hela Brasilien skulle det innebära att skörden blir 44.2 miljoner säckar istället för 48.3.

Det finns dock andra rapporter, som pekar på en ännu lägre skörd. I södra Minas Gerais finns rapporter om fenomenet som kallas ”Coracao Negro”, eller ”svart hjärta. När man delar på kaffebären finns där två små vissnade, torkade och svarta bönor, som inte duger för att göra kaffe av. En lantbrukare, intervjuad av Bloomberg, sade berättade att han trodde att skörden skulle bli minst 30% mindre än normalt. Förra året hade han sålt hela sin skörd – i år ingenting, eftersom han inte vet om han kommer att ha något att sälja. Nedanför ser vi en bild på ”Coracao Negro”.

Det finns dock andra rapporter, som pekar på en ännu lägre skörd. I södra Minas Gerais finns rapporter om fenomenet som kallas ”Coracao Negro”, eller ”svart hjärta. När man delar på kaffebären finns där två små vissnade, torkade och svarta bönor, som inte duger för att göra kaffe av. En lantbrukare, intervjuad av Bloomberg, sade berättade att han trodde att skörden skulle bli minst 30% mindre än normalt. Förra året hade han sålt hela sin skörd – i år ingenting, eftersom han inte vet om han kommer att ha något att sälja. Nedanför ser vi en bild på ”Coracao Negro”.

Lantbrukarna hade ställt in sig på att priset skulle bli lågt. Därför beskar man träden innan blomningen i oktober. Torkan har dock gjort att de beskurna träden inte växer. I de fält som har nyplanterats har plantorna vissnat i.

Normalt sett är det regnperiod fram till april och därefter torrt fram till september. I Minas Gerais har det inte regnat sedan december och det är mycket ovanligt. Det innebär att markfukten, reserverna som behövs under april till september, inte finns där. För att återställa markfukten behöver det regna mycket mer än normalt fram till dess.

Nedan ser vi ett diagram på skörden i Brasilien i antal miljoner säckar. Arabica i Brasilien är en ”vartannatårsgröda”. Gröna år är de med hög skörd och röda de med lägre. Skörden i somras (mellan april och oktober) var en skörd som var lägre, men rekordhög för att vara en sådan. Det pressade priset på kaffe förra året. Årets skörd ska vara en hög, men förutspåddes i januari av CONAB att bli lägre än förra årets skörd. Det var innan torkans effekt uppmärksammades. Den blåa stapeln längst till höger, visar en 9% lägre skörd (som torkan kan medföra).

En skörd på 9% innebär att globala lager, allt annat lika, inte ökar som tidigare väntat, utan stannar på samma nivå. Blir skörden ännu lägre, som vi har sett att det finns indikationer på, blir lagren lägre. Effekten av torkan är inte heller begränsad till en skörd och ett år, utan kommer att ha en effekt på produktionen även nästa år.

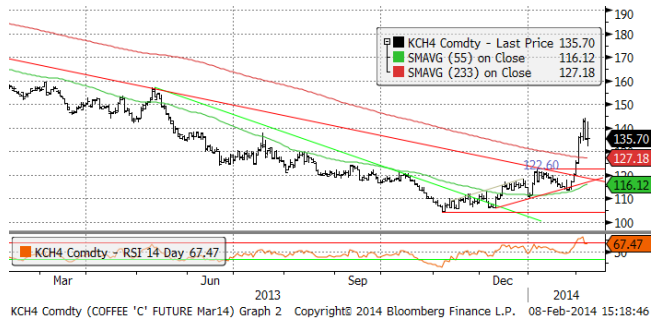

Priset på kaffe rusade upp när informationen om torkan väl sjönk in (långt efter att du kunde läsa om det här för två veckor sedan). Priset gick från 113 cent den 27 januari till 144.15 i torsdags den 6 februari. Vi ska komma ihåg att produktionskostnaden ligger på 147 cent i år, enligt en rapport från USDA. Medan priset ännu ligger under produktionskostnaden är det trots allt så att det strukturellt råder överproduktion av kaffe på global basis. På kort sikt tycker vi att kaffepriset är fullvärderat och vi tror att marknaden kommer att ta hem vinster.

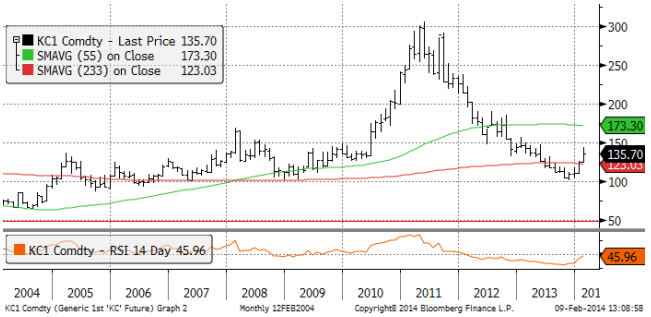

På lite längre sikt än det allra mest kortsiktiga, tror vi att kaffeprisets fallande trend är slut och att effekten av torkan i Brasilien har skyndat på vändningen i kaffemarknaden. På lite längre sikt rekommenderar vi köp av kaffe. I nedanstående diagram ser vi prisutvecklingen de senaste tio åren. Kan man köpa på ca

Vi rekommenderar att man tar hem sina vinster på mycket kort sikt och försöker köpa ner mot 130 cent. En rekyl nedåt kan vara förestående, föranlett av såväl kommande nederbörd som vinsthemtagningar och i så fall ta ner priset till 122 – 127 cent, men i en stark marknad kanske priset inte når ner dit. Generellt sett behåller vi köprekommendationen på kaffe.

Det finns nu också mini futures från SEB på kaffe, som erbjuder högre hävstång.

Se även analysbrevet på övriga jordbruksråvaror från SEB.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga