Analys

SEB – Jordbruksprodukter, vecka 24 2012

Kullagertillverkaren SKF:s vinstvarning under onsdagen är ett tecken i tiden på att efterfrågan på sällanköpsvaror har bromsat in. Vi får signaler om att konsumenterna är i samma sinnesstämning som sommaren 2008 – dvs man avhåller sig från större investeringar. Kinas ekonomi bromsar. Indiens bromsar. Europa är i kaos och Greklands nyval äger rum i helgen, den 17 juni, vilket knappast kommer att lösa några problem.

Kullagertillverkaren SKF:s vinstvarning under onsdagen är ett tecken i tiden på att efterfrågan på sällanköpsvaror har bromsat in. Vi får signaler om att konsumenterna är i samma sinnesstämning som sommaren 2008 – dvs man avhåller sig från större investeringar. Kinas ekonomi bromsar. Indiens bromsar. Europa är i kaos och Greklands nyval äger rum i helgen, den 17 juni, vilket knappast kommer att lösa några problem.

EU kommer att införa positionslimiter för europeiska aktörer i råvaruterminsmarknaden i Mifid 2, som träder i kraft år 2015. Eftersom alla slutkunder handlar råvaruterminer OTC med banken, dvs med banken som motpart, och banken sedan handlar på börsen, kan detta  leda till att kunderna inte kan handla. Intresset hos EU att lyssna på dem som påpekar detta för dem är lika med noll. EU:s syfte med dessa positionslimiter är att undvika möjligheten till manipulation av priser, men det finns inga vetenskapliga bevis för att man åstadkommer detta. Det är också så klart helt obegripligt hur de tror att man kan skydda marknaden mot manipulation utan att reglera den fysiska varumarknaden.

leda till att kunderna inte kan handla. Intresset hos EU att lyssna på dem som påpekar detta för dem är lika med noll. EU:s syfte med dessa positionslimiter är att undvika möjligheten till manipulation av priser, men det finns inga vetenskapliga bevis för att man åstadkommer detta. Det är också så klart helt obegripligt hur de tror att man kan skydda marknaden mot manipulation utan att reglera den fysiska varumarknaden.

Det verkar också som om det kommer att införas en omsättningsskatt på terminsaffärer inom EU, vilket ökar transaktionskostnaden för att prissäkra jordbruksprodukter. Sverige och Storbritannien har hittills varit ovilliga att gå med på detta, som naturligtvis gör det dyrare att prissäkra bort prisrisk för jordbrukssektorn.

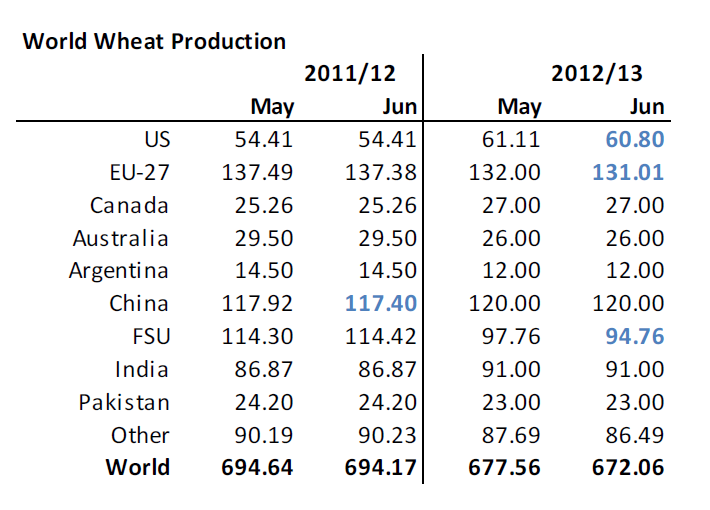

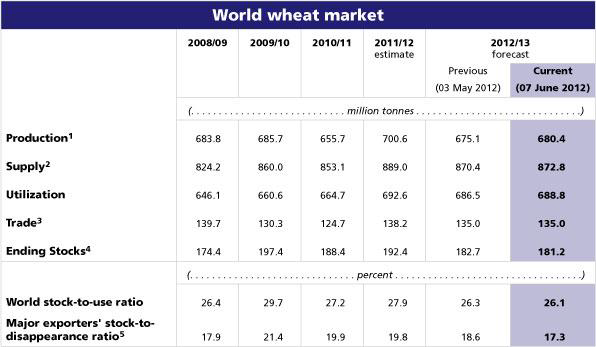

USDA har släppt juni månads upplaga av sina WASDE-estimat för produktion, konsumtion och därmed utgående lager. Det var inga större överraskningar. Möjligen var överraskningen att man inte justerade hektarskördens storlek alls i USA, som ju haft lite mer torka än man räknat med.

FAO har också uppdaterat sina prognoser och de är klart negativa för framtida prisutveckling.

Odlingsväder

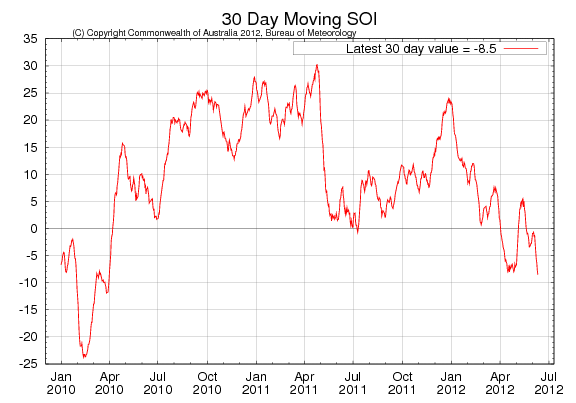

Southern Oscillation Index, ett mått på intensiteten i graden av La Niña eller El Niño, sjunkit lägre. Aktuell notering är -8.5. Ett värde lägre än -8 innebär El Niño. El Niño är bra för globalt odlingsväder.

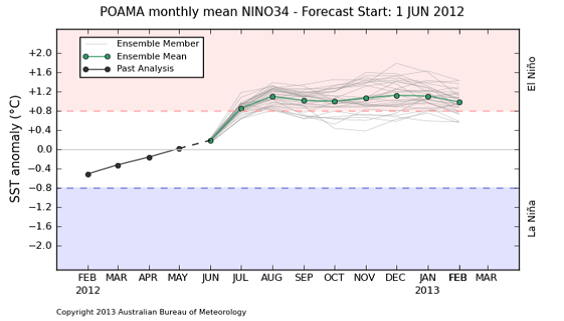

Nedan ser vi ensembleprognosen för ENSO med basdatum den 1 juni. Som vi nämnt ovan, ser vi att ingen av modellerna ens hamnar nära nollstrecket, än mindre en återgång till La Niña. Istället är den här uppdaterade körningen tydligare än i maj, att El Niño kan uppstå redan i juli.

El Niño betyder ökad nederbörd i Sydamerika och i Nordamerika och mindre i Australien och i Sydostasien.

Global spannmålsproduktion

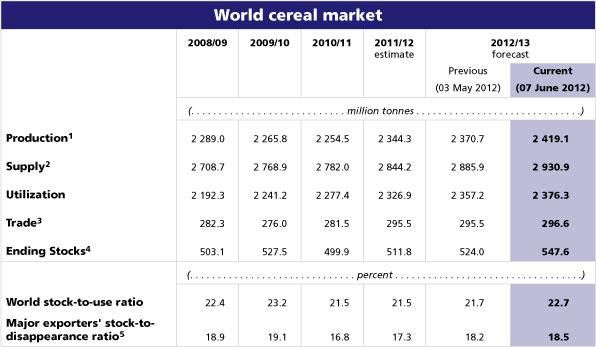

Den totala spannmålsproduktionen i världen 2012 beräknas nu uppgå till rekordhöga 2 419 mt efter att FN:s livsmedels- och jordbruksorganisation (FAO) höjer sin prognos för produktionen med 48,5 miljoner, vilket är 3,2 procent upp jämfört med 2011. Ökningen beror främst på en förväntad rekordskörd av majs i USA.

Utifrån de senaste estimaten skulle den globala spannmålsproduktion överstiga den förväntade användningen för 2012/13, som har justerats upp med 19 mt sedan förra månaden, och leda till en rejäl påfyllnad av världens spannmålslager med 36 mt, eller 7 procent, jämfört med 2011/12.

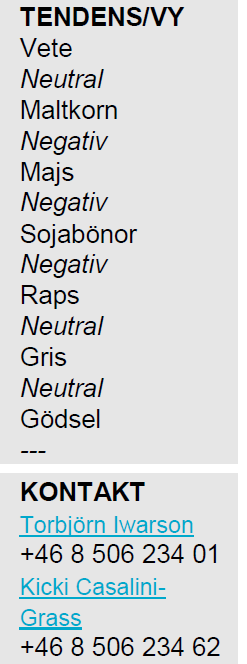

Vete

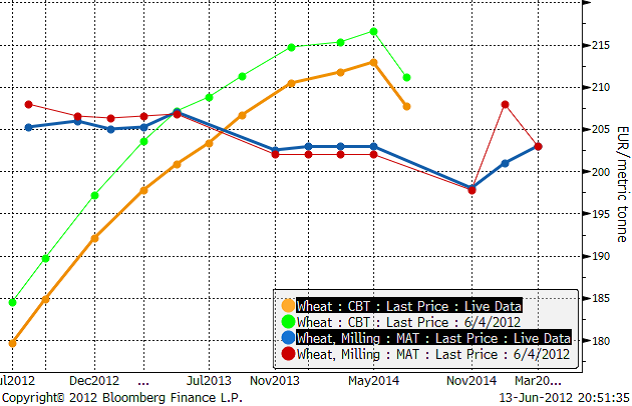

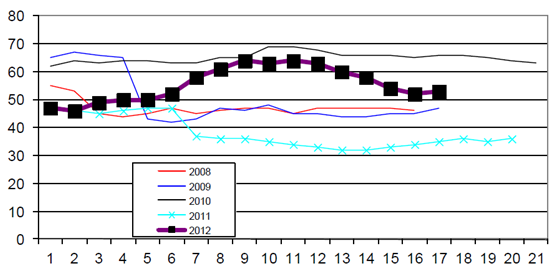

Matifvetet med novemberleverans föll tillbaka efter WASDE-rapporten. Tekniskt ligger priset på en nivå där det finns stöd. 206 euro är alltså en viktig nivå, liksom förstås 200 euro på en lägre nivå. Vi har en negativ grundsyn på prisutvecklingen och är hellre säljare än köpare. Detta av två anledningar: att efterfrågan i den globala ekonomin bromsar in och att ENSO förutspås gå in i El Niño, som är gynnsamt för produktionen.

Nedan ser vi Chicagovetet med leverans i december. Priset ligger i den nedre delen av det prisintervall som vetet handlats till sedan december förra året. Det lär locka fram en del köpare, men det kan också innebära en ny fara för att priset bryter ner under intervallet. Men vi måste komma ihåg att decembervete i Chicago nu är mycket billigare än vetet på Matif.

Nedan ser vi hur terminspriserna på Matif och Chicago förändrats den senaste veckan. Matif är oförändrad. Chicago har fallit över alla terminslöptider. Vi är hellre säljare av Matif än av Chicago, i synnerhet vad gäller december 2012, där Chicago ligger på lite drygt 190 euro per ton. Möjligen kan man våga sig på att köpa Chicago december och sälja Matif november i förhoppning om att priserna ska konvergera.

Crop condition för höstvetet i USA, som rapporterades i måndags kväll klockan 22, ligger på 53% good / excellent, vilket är 1% högre än förra veckan.

I WASDE-rapporten justerades produktionen ner med 5 mt för 2012/13.

Nedan ser vi utgående lager, som justeras ner med drygt 2 mt. Global konsumtion minskas med nästan lika mycket som produktionen. Med ett något lägre pris, verkar det kanske lite märkligt att efterfrågan ska minska jämfört med förra månaden. Det är ju inte utbudet, utan priset som normalt ransonerar efterfrågan.

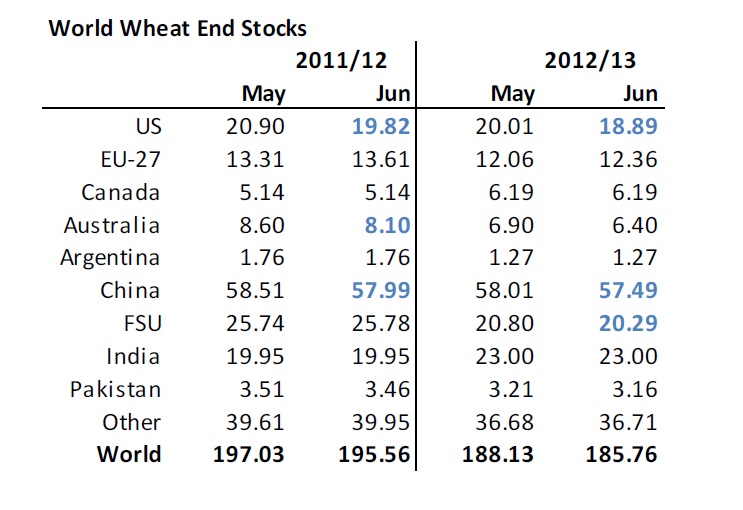

Nedan ser vi ett diagram på utgående lager, uttryckt som antal dagars konsumtion. Vi ser att globala utgående lager är på en relativt låg nivå, och alltså inte väntas stiga 2012/13. Det innebär att potentialen för radikalt lägre priser är begränsad. Det innebär också att priserna kommer att vara svängiga då konsumenter är lite extra oroliga.

FAO:s prognos för den globala produktionen av vete 2012/13 visar en nedjustering från förra säsongen till 680 mt, vilket dock är 5 mt högre än tidigare prognos och fortfarande en bra bit över genomsnittet de senaste fem åren.

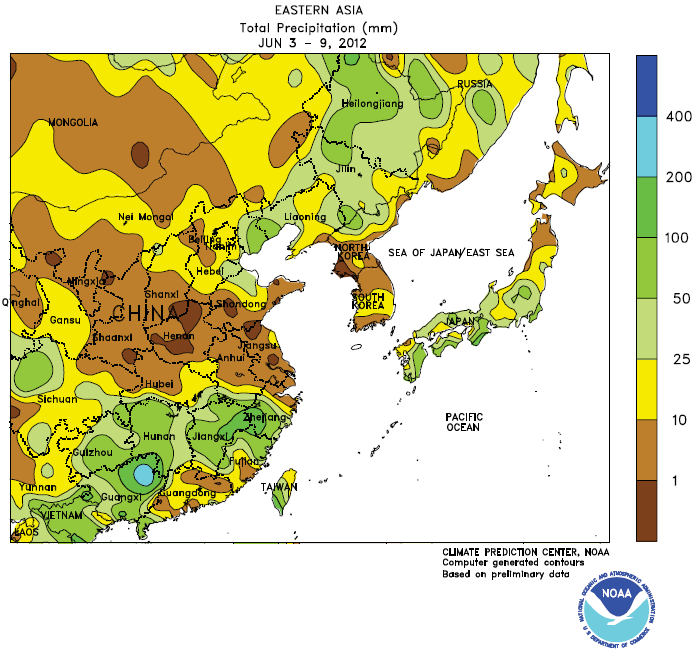

Vetearealen och produktionen i Kina 2012/13 förväntas bli oförändrad. I provinserna Henan, Hebei, Anhui, Shandong och Jiangsu, som är de stora producenterna av höstvete, börjar skörden i juni (vissa sydliga provinser har redan startat). Även om torka har rapporterats i Hebei-provinsen, är det dock fortfarande för tidigt att säga om detta kommer att påverka produktionen.

Importen av vete 2011/12 estimeras till 3 mt då importerat vete, särskilt från Australien, är relativt konkurrenskraftigt, jämfört med det inhemska vetet, till både foder och mjöl i de kustnära provinserna.

Importen av vete under 2012/13 förväntas vara fortsatt stark i spåren av fortsatt konkurrenskraftiga priser.

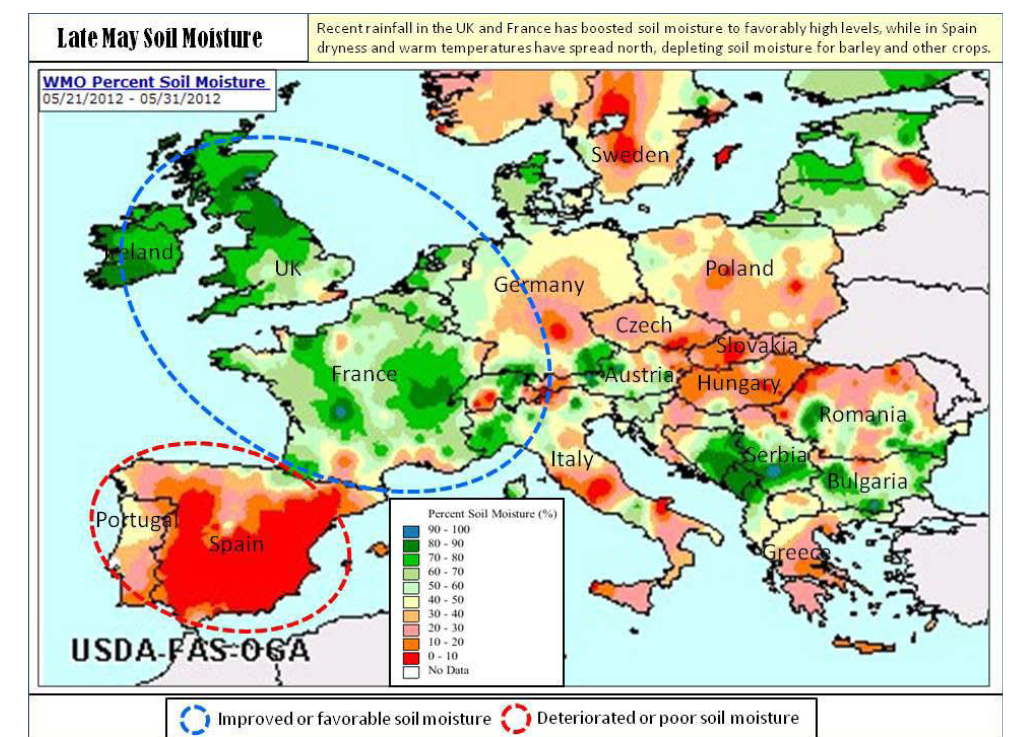

Prognoserna för Rysslands spannmålsskörd 2012 varierar från ett lägsta om 88 mt från vissa branschanalytiker till så högt som 93-94 mt av det ryska jordbruksministeriet. FAS estimerar produktionen till 88 mt, en nedgång från 94 mt förra året, som en följd av dåliga förhållanden för övervintring i de viktiga södra produktionsområdena samt torrt och varmt vårväder i Volga området och i de centrala delarna. I många delar var höstgrödorna i mycket gott skick i mars och början av april, men sedan dess har förväntningarna på avkastning sänkts på grund av en drastisk och oväntad minsknings av markfuktighet. Många lantbrukare har klagat över att det praktiskt taget inte blev någon vår, då den kalla vintern plötsligt byttes ut mot sommarvärme och torka, vilket resulterade i att de varma temperaturerna snabbt smälte snön som snarare avdunstade istället för att tillföra jorden behövlig fukt.

I mitten av maj uppskattades Rysslands höstgrödor att vara i sämre skick än under 2011, men fortfarande i närheten av det femåriga genomsnittet.

USDA estimerar Rysslands vete produktion 2012/13 till 53 mt, en minskning med 3 mt jämfört med förra månaden och ned 3.2 mt från förra året, och som beror på det varma och torra vädret i den europeiska delen av Ryssland. Ihållande torka och varma temperaturer under april och större delen av maj hämmade grödornas utveckling i Rysslands södra distrikt, som står för ca hälften av landets produktion av höstvete. Arealen beräknas uppgå till 25.5 miljoner hektar, oförändrad från förra månaden, och avkastningen estimeras till 2.08 ton per hektar, en minskning med 8 procent från förra året och 6 procent under det femåriga genomsnittet.

Fru Martell är dock lite mera skeptisk och säger att den exceptionella vårvärmen i Ukraina och Ryssland kan ha orsakat mer skador och ett större bortfall än vad som anges av USDA i senaste WASDE-rapporten.

USDA uppskattar produktionen av vete i EU-27 till 131 mt, en minskning med 1 mt från förra månaden och ned 6.4 mt jämfört med förra året. Arealen estimeras till 24.6 miljoner hektar, en minskning med 0.3 miljoner från förra månaden och avkastningen beräknas till 5.32 ton per hektar, jämfört med förra månadens 5.30 t/ha och förra årets 5.36 t/ha.

Ogynnsamma förhållanden har präglat Centraleuropa under stora delar av växtsäsongen med torka under hösten, köldknäppar under vintern och återigen torka under tidig vår. Torftig utveckling i kombination med utvintring har lett till bortfall av höstgrödor, som kommer att ersättas med vårgrödor, vilket resulterar i lägre avkastning.

De redan låga prognoserna för tyska och polska grödor justeras ned ytterligare i denna månads rapport och reflekterar den senaste tidens väderrelaterade skador. Produktionen i Tyskland justeras ned 0.7 mt till 21.8 mt medan produktionen i Polen beräknas till 8.1 mt jämfört med 9.3 mt förra året. För Frankrike, Europas största vete producent, justeras prognosen upp med 0.5 mt från förra månaden till 37 mt som en följd av gynnsamma (blöta) väderförhållanden.

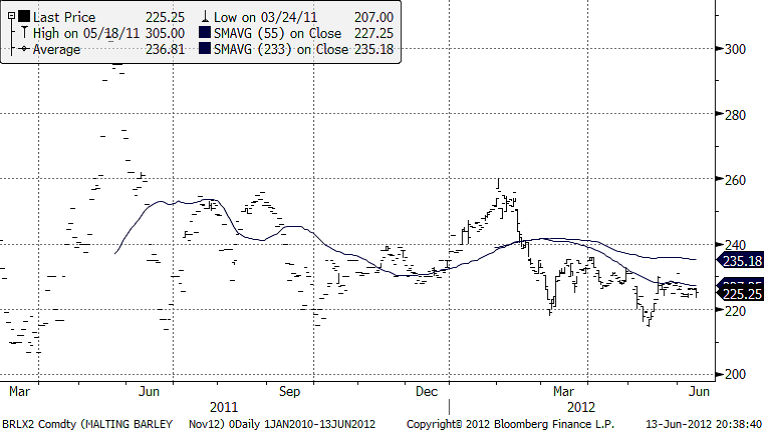

Maltkorn

Novemberkontraktet på maltkorn har fortsatt att handlas sidledes, något svagt. 220 euro tycks vara ett psykologiskt stöd för marknaden.

Potatis

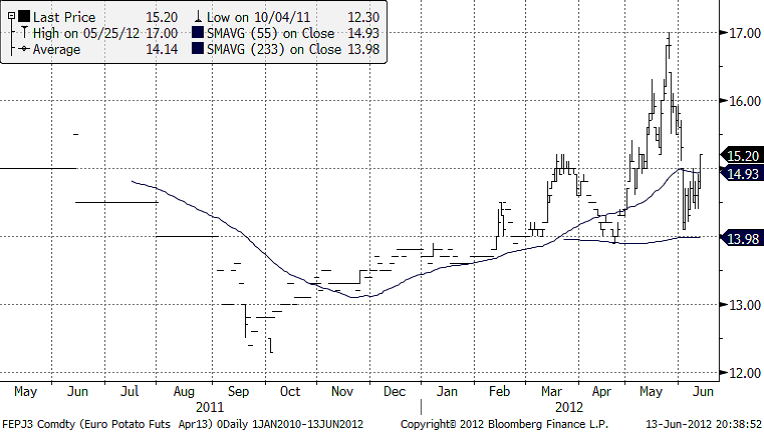

Potatispriset för leverans nästa år, som i slutet av maj var uppe på 17 euro per deciton och sedan såldes ner till 14, har återigen vänt uppåt. Trenden är alltjämt uppåtriktad och vi fortsätter att ha en positiv syn på potatispriset för ny skörd.

Majs

Priset på decembermajs fortsätter i sin negativa trend, som marknaden haft sedan september förra året. Vi tror att majspriset kommer att bryta 500 cent och fortsätta ner. 500 cent är en psykologiskt viktig nivå, inte minst för att det är en så jämn siffra. Jämna siffror brukar attrahera köpordrar av folk som inte tänker längre än så.

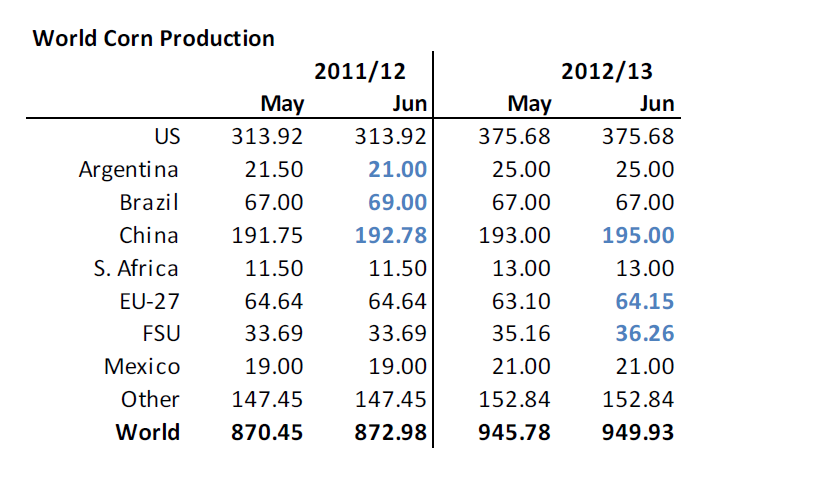

Nedan ser vi WASDE-rapporten för majsproduktionen. Vi ser att produktionsestimatet för 2012/13 höjs med 4 mt. Det kanske märkligaste är att man inte justerat hektarskörden i USA, som varit torkdrabbat hittills. För vårens skörd, 2011/12, justerades Brasilien upp till 69 mt.

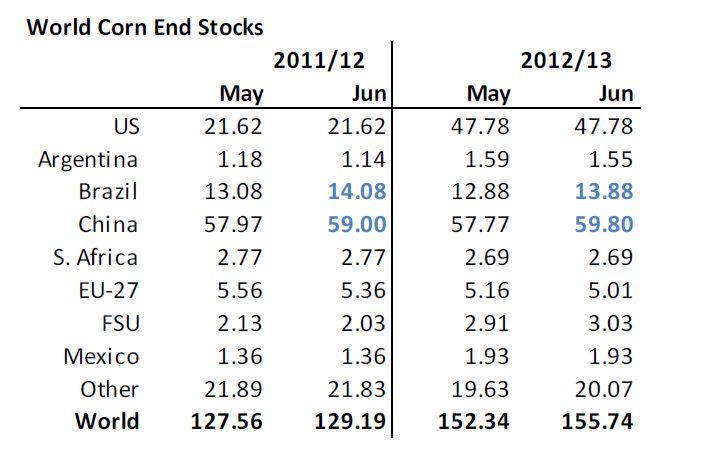

Nedan ser vi USDAs estimat för utgående majslager. Dessa väntas öka 2012/13, med drygt 3 mt. Detta innebar att marknaden tog rapporten negativt.

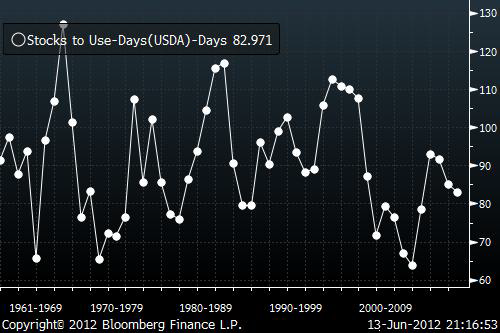

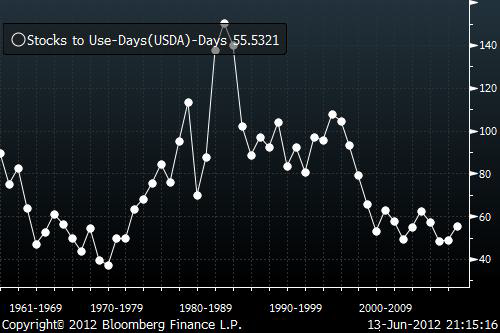

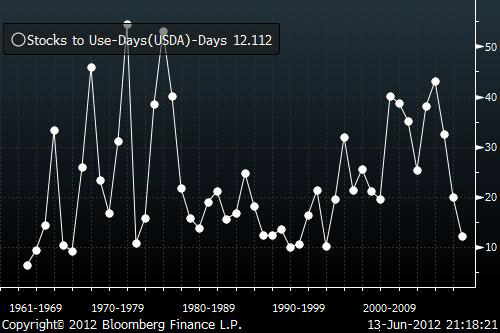

Lagren av majs har länge varit låga, men nu väntas alltså högre utgående lager, som ser i nedanstående diagram. Diagrammet visar utgående lager i termer av dagar av konsumtion sedan 1961. Efterfrågan från Kina och andra tillväxtländer och efterfrågan på råvara till etanoltillverkning har hållit lagren pressade. När det gäller etanol är ökningen i efterfrågan med största sannolikhet över. I USA har man nått upp till 10% inblandning och högre går inte att gå utan skador på motorerna. Naturgas har blivit ett extremt billigt bränsle i USA och kommer troligtvis att ta marknadsandelar både på bensinens och därmed också etanolens bekostnad.

Sådden i USA var klar för en månad sedan. USDA har slutat publicera siffror på sådden.

Majsproduktionen i Kina 2012/13 beräknas vara relativt oförändrad från förra året. På grund av lägre vinstmarginaler för sojabönor och bomull i nordost och nordkinesiska slätten, förväntas lantbrukarna att öka majsarealen med 2 procent.

Importen av majs 2011/12 estimeras till 5.5 mt, även om ytterligare inköp av staten kan bli möjliga om priserna på importerad majs håller sig konkurrenskraftiga. Importen under 2012/13 beräknas uppgå till 7 mt på förväntningar om att en stark inhemsk efterfrågan från industri och djuruppfödning kommer att hålla de inhemska majspriserna relativt sett högre än priserna på importerad majs. Flera källor inom industrin säger att de höga majspriserna under säsongen 2011/12 delvis beror på dålig kvalitet i provinserna Hebei, Henan och Shandong, vilket därmed har begränsat utbudet. Förhöjda toxinhalter gör majsen oanvändbar och i mars 2012 uppskattade CNGOIC att ca 5 mt majs innehöll gifter som aflatoxin.

Även om Rysslands veteproduktion fick se en nedjustering av USDA så ser det betydligt bättre ut för landets majsproduktion. USDA justerar upp sin prognos för 2012/13 till 7.8 mt, en ökning med 0.8 mt från förra månaden och upp 1.1 mt från förra året. Den beräknade produktionen slår därmed det tidigare rekordet på 6.7 mt som sattes 2008/09 och som matchades 2011/12. En ökning i areal med 23 procent på årsbasis är den bidragande orsaken och beror på en kombination av högre inhemsk konsumtion av majs som foder, ökad bearbetning av förädlade produkter som gluten och majssirap, och bortfall av höstraps och korn i södra Ryssland som kommer att ersättas.

Sojabönor

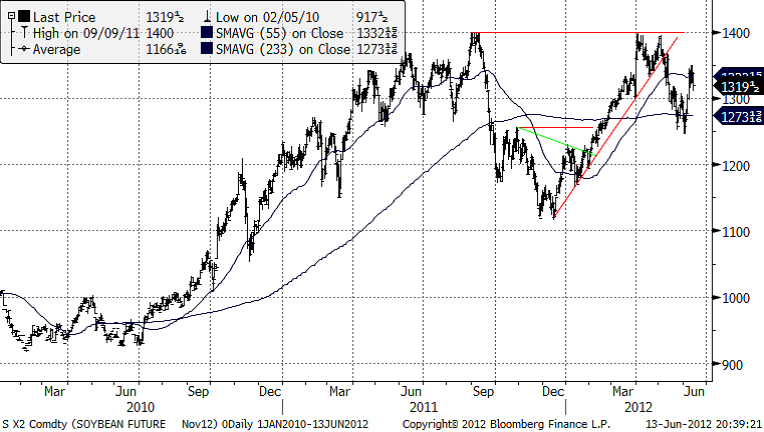

Lägre ekonomisk tillväxt runtom i världen tynger sojabönorna. Vi ser ett lite längre prisdiagram på novemberkontraktet nedan. Så länge det inte blir någon störning av höstens sådd i Sydamerika bör priset kunna hålla sig under 1400 cent. Vi tycker att man ska vara såld sojabönor nu, med stop-loss på drygt 1400 cent. Det finns goda möjligheter till lägre priser framöver.

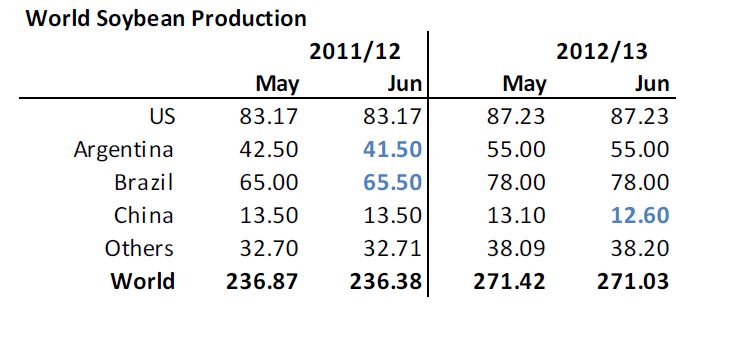

Nedan ser vi WASDE-rapportens produktionsestimat. Det är inga större förändringar för innevarande år, dock en liten uppjustering av Brasiliens skörd och en lika stor nedjustering av Argentinas. För 2012/13 justerades endast Kinas produktion nedåt.

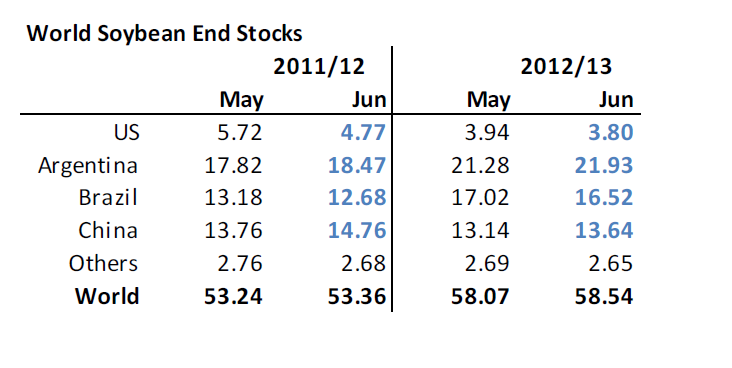

Utgående lager ser vi nedan. Det är otroligt låga utgående lagerestimat för USA. Globalt är dock lagren på en hyggligt bra nivå.

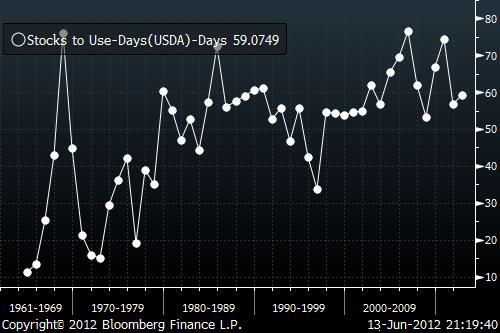

Nedan ser vi nuvarande utgående lager i historiens perspektiv. Lager som räcker i 59 dagar är en relativt hög nivå, trots allt.

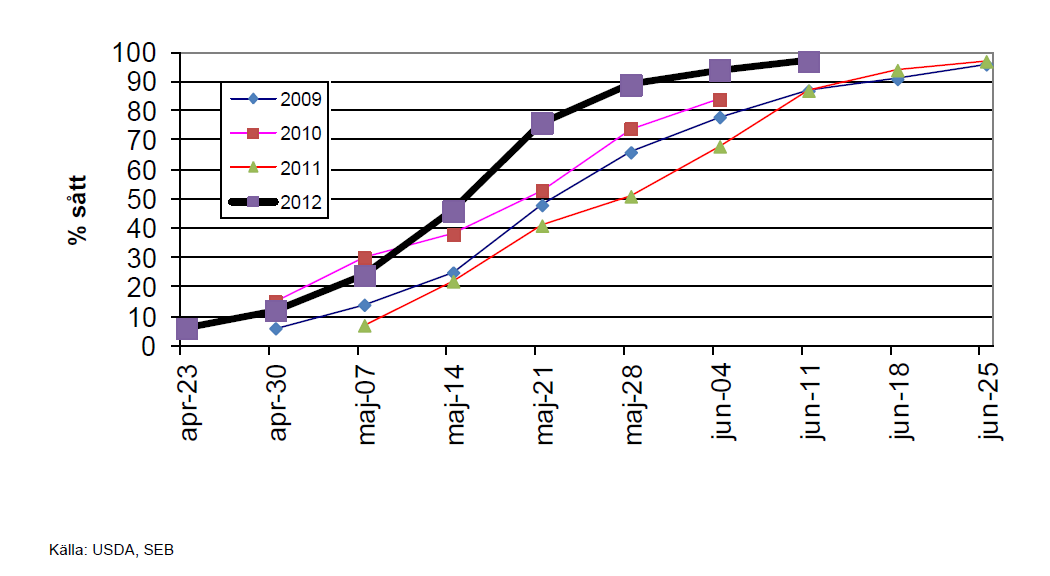

Sådden är till 97% klar i USA, dvs den är klar. Det är rekordtidigt.

Raps

Priset på novemberterminen befinner sig fortfarande i rekyl efter vårens kraftiga prisuppgång. Det är större brist på raps än på sojabönor och rapsen är mindre beroende av Kinas efterfrågan.

USDA publicerar även globala estimat på utgående lager för rapsfrö. USDA:s senaste prognos för den globala produktionen av raps är oförändrad från förra månaden på 60.43 mt. Estimatet för produktionen i EU-27 har justerats ned med 0.10 mt (Polen / Ungern) medan produktionen i Ryssland har justerats upp med samma mängd.

första prognosen från Frankrikes jordbruksministerium för 2012 års skörd visar på en 10-procentig minskning för höstrapsen som en följd av den extrema kylan tidigare i år.

Till skillnad från sojabönor är efterfrågan större än produktionen, vilket får till följd att utgående lager minskar. Så har det varit i flera år och det förklarar också styrkan i marknaden för rapsfrö.

Priset måste upp för att stimulera mer produktion, eller ransonera konsumtionen. Globala lager som innan skörd räcker för 12 dagars konsumtion är en mycket låg nivå.

Låga lager innebär att marknaden är oroligare än annars. Prisrörligheten kommer att vara hög.

Gris

Decemberkontraktet har fallit tillbaka 1 cent sedan förra veckan i avvaktande handel.

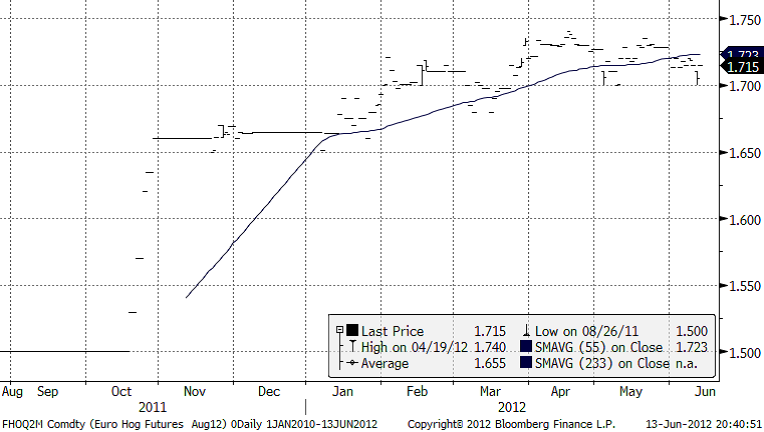

Nedan ser vi augustikontraktet på hogs på Eurex. Det är 78 kontrakt öppen balans, dvs det är totalt 78 köpta och sålda kontrakt som clearas av Eurex. Jämfört med för ett år sedan är öppen balans högre och stabilare. Marknaden har av allt att döma fått ett visst förtroende i branschen. Det är naturligtvis långt att gå innan likviditeten är så hög som på CME, men så här långt ser det bra ut.

Mjölk

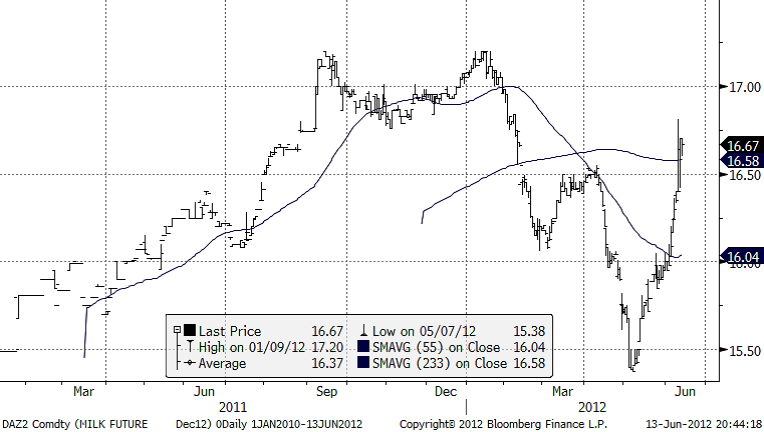

Mjölkpriset har fortsatt att rekylera uppåt för decemberleverans. 16 cent passerades snabbt, liksom 16.50. Det är en lite väl snabb omvärdering och den euforiska uppgången borde vända till motsatsen inom kort.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD