Analys

SEB – Jordbruksprodukter, vecka 12 2012

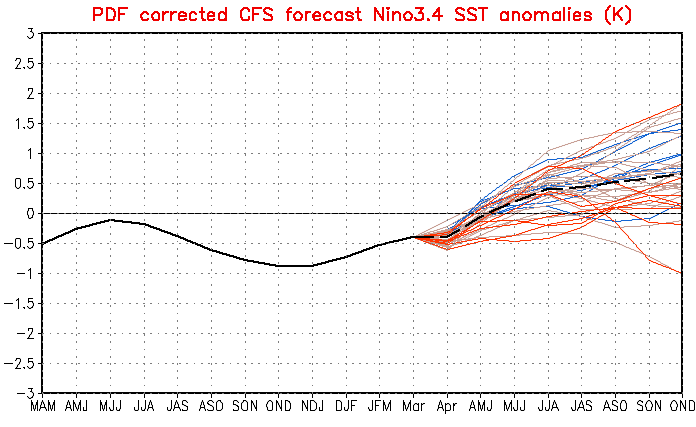

Majs och vete, i Chicagovete mer än Matif har fallit i pris sedan förra veckan. Den främsta orsaken är förmodligen de negativa nyheterna om Kinas ekonomi, mest inom stål, bil och energisektorerna. Kina höjde även priset på drivmedel häromdagen med 6 – 7% för att rädda de inhemska raffinaderierna, som trots detta ändå går med förlust. Måndagens crop condition statistik på höstvete var också positiv (negativ för priset) och vädret har gett nederbörd framförallt i USA och klimatet förutspås bli bättre när det blir blir allt tydligare att ENSO lämnar La Niña senast i april och ser ut att troligtvis glida över till ett El Niño till hösten (starten på Argentinas och Brasiliens odlingssäsong, vilket då ger dem och världen en superskörd i så fall).

Majs och vete, i Chicagovete mer än Matif har fallit i pris sedan förra veckan. Den främsta orsaken är förmodligen de negativa nyheterna om Kinas ekonomi, mest inom stål, bil och energisektorerna. Kina höjde även priset på drivmedel häromdagen med 6 – 7% för att rädda de inhemska raffinaderierna, som trots detta ändå går med förlust. Måndagens crop condition statistik på höstvete var också positiv (negativ för priset) och vädret har gett nederbörd framförallt i USA och klimatet förutspås bli bättre när det blir blir allt tydligare att ENSO lämnar La Niña senast i april och ser ut att troligtvis glida över till ett El Niño till hösten (starten på Argentinas och Brasiliens odlingssäsong, vilket då ger dem och världen en superskörd i så fall).

Odlingsväder

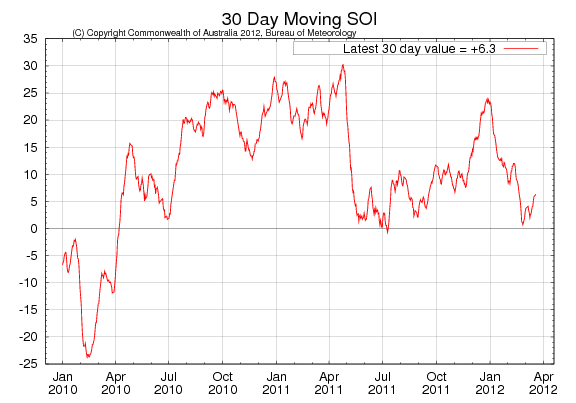

Southern Oscillation Index, som mäter ENSO och indikerar La Niña om SOI > +8 och El Niño om SOI < – 8, har stigit till +6.3 i den senaste rapporten från Australiens meteorologiska byrå.

Nedan ser vi en av ensembleprognoserna från amerikanska Climate Prediction Center. Den är publicerad den 19 mars. Som vi ser förutspås närmast El Niño till hösten. En Argentinsk kommentator talade om att det ska plaska på Pampas och att Argentinas lantbrukare förbereder sig för en ”bumper crop” 2012/13.

NOAA Climate Prediction Center sammanfattar läget så här:

- La Niña har försvagats över den tropiska delen av Stilla Havet.

- Atomosfäriska cirkulationsanomalier stämmer överens med La Niña-förhållanden.

- La Niña väntas gå över till neutrala ENSO-förhållanden inom en månad.

Vete

Novemberterminen på Matif, som steg upp till det tekniska motståndet på 205 euro per ton, har de senaste tre dagarna fallit pga överraskande mycket nederbörd i USA, som förbättrar förutsättningarna för amerikanskt höstvete.

Lantbrukare i västra Europa håller ett noga öga på väderprognoserna just nu och hoppas på regn. Oro finns att det torra vädret kan komma att ytterligare minska avkastningen efter köldknäppen tidigare i år. Den senaste tiden har flera analysfirmor justerat ned sina estimat för nordeuropeiska höstgrödor, däribland vete, korn och durumvete, då osäkerheten nu har flyttats från tidigare låga temperaturer och otillräckligt snötäcke till det torra vädret som, om det skulle hålla sig, skulle kunna minska avkastningen. Med det sagt, kom ändå en rapport häromdagen från Polen som rapporterar om upp till 25% utvintring.

I Frankrike ligger grundvattennivåerna under det normala vilket kan bli ett problem för bevattnade vårgrödor.

I Storbritannien är spannmål och oljeväxter i allmänhet i gott skick även om det torra vädret kan bli ett problem om det kvarstår.

Spanien, som har upplevt den torraste vintern på 40 år, är i stort behov av regn men räknar redan nu med ett bortfall i produktionen. Europeiska kommissionens enhet MARS kommer inom kort att publicera sin första preliminära prognos för årets skördar.

Däremot har utsikterna för vintergrödor i USA förbättrats på vissa håll. Delar av Kansas, Oklahoma och Texas fick mellan 1 och 10 cm regn de senaste sju dagarna, mer än dubbelt så mycket som normalt.

Det har varit väldigt torrt i de här områdena. Rapporter om den förbättrade vädersituationen har också påverkat terminspriserna på vete i Chicago i fallande riktning.

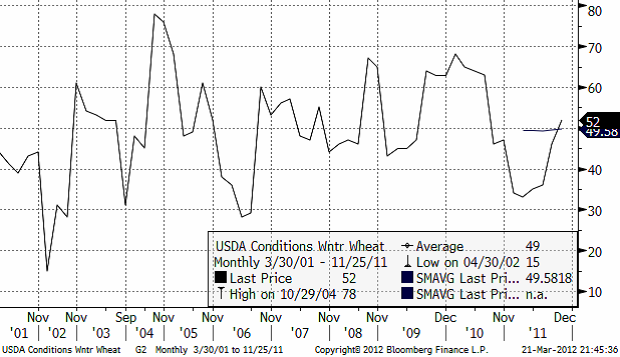

Nedan ser vi de senaste 11 årens Crop Condition för amerikanskt höstvete. Diagrammet avser naturligtvis olika skördar, över tiden, men ger ändå en bild på att vetet i USA mår ”normalbra” just nu. 52% är i ”good” eller ”excellent” condition.

Vårveteterminerna har inte fallit lika mycket på Minneapolis Grain Exchange. Det beror på att man tror att bönder kommer att välja att producera majs eller sojabönor istället, som ger högre vinster. Alla dessa tre grödor sås i april och maj i USA. Förra året såddes den minsta arealen sedan 1983 med vårvete, efter att skyfall och vårflod svämmat över fälten. USDA publicerar arealstatistik den 30 mars.

På den internationella marknaden fortsätter Egypten med sina inköp av vete och statliga GASC köpte 120 000 ton fördelat på kanadensiskt och amerikanskt vete i förra veckan för leverans 1-10 maj. USA, som har dominerat i de senaste försäljningarna, känner nu av en ökad konkurrens då prisgapet till konkurrenterna har krympt. Det kanadensiska vetet låg väl under flera av buden för amerikanskt vete och det argentinska vetet, som har vunnit en handfull av GASC:s tidigare upphandlingar under säsongen, har återigen seglat upp som en stark konkurrent. Det franska vetet prisar fortfarande ut sig på en hög nivå.

[ USA; 261.50$/t + frakt 26.11$/t från Venus I Kanada; 263.50$/t + frakt 24$/t från Louis Dreyfus I Frankrike; 289.90$/t från Glencore I Argentina; 263.90$/t från Glencore I Ukraina; 275.00$/t från Venus (exkluderad då den inte uppfyllde anbudets krav) ]

Även Irak har köpt 300 000 ton vete av kanadensiskt ursprung enligt styrelsen för Iraqi Grain Board. Det här är andra gången på mindre än en månad som Irak köper kanadensiskt vete (400 000 tonköptes den 22 feb) och ytterligare nya anbud för att köpa vete planeras till april. Irak konsumerar 3.5-4 mt vete per år och merparten av vetet importeras.

[ 100 000 ton; 361$/t C&F från Jresat I 100 000 ton; 356$/t C&F från Glencore I 50 000 ton; 361.22$/t C&F från Louis Dreyfus I 50 000 ton; 361$/t C&F från ADM ]

Lite överraskande bekräftar USA:s regering att Iran, trots USA:s sanktioner mot landet, har köpt ytterligare 60 000 ton amerikanskt vete, vilket gör att den totala mängden nu är uppe i 180 00 ton (bekräftade). Ytterligare 200 000 ton förväntas bli bekräftade. Prislappen för det hela tros ligga 25-30 usd/t över världsmarknadspriserna till följd av ett visst risktagande i exporten till den instabila regionen. Den senaste tiden har Iran köpt eller försökt att köpa nästan 3 mt vete då Teherans rädsla över att rådande sanktioner så småningom kommer att påverka importen av livsmedel och att bristen på bröd kan komma att orsaka upplopp i landet. Iran har bl.a försökt att importera 1 mt vete från Pakistan i en byteshandel och även Indien är tillfrågade. Sista gången som Iran köpte amerikanskt vete var under 2009 (men försäljningen i början på mars på 120 00 ton är den största försäljningen av amerikanskt vete sedan aug 2008, året då svår torka halverade Iraks grödor och utlöste en rekordimport). All försäljning av spannmål till Iran kräver tillstånd från det amerikanska finansdepartementet och försäljningarna ovan är godkända av humanitära skäl för att garantera att mat och andra förnödenheter som behövs når det iranska folket.

Ryssland har tillräckligt med spannmål för att kunna exportera 27 mt under säsongen 2011/12 enligt regeringen som också tillade att ”företag som exporterar spannmål lugnt kan skriva under avtal för april, maj och juni”. Hittills har Ryssland exporterat 22 mt spannmål under säsongen. Ingående lager (carry over) förväntas uppgå till 15 mt per den 1 juli när den nya säsongen 2012/13 börjar, vilket skulle vara tillräckligt för att säkra inhemska behov. Regerings beslut att fortsätta spannmålsexporten utan några restriktioner kommer att stödja jordbruksföretagen samt frigöra lagerutrymme inför den nya skörden.

Regeringen i Kazakstan, den största veteproducenten i Centralasien, planerar att mer än fördubbla stödet för att öka landets spannmålsexport via Ryssland till Svarta havet och Östersjön samt till Kina, enligt jordbruksministeriet, och avsätter därmed ytterligare ca 100 miljoner usd. I januari, estimerade ministeriet landets spannmålsexport till 8.7 mt fram till 1 juli. Kazakstans exportpotential ligger på 15 mt men begränsas av bristen på järnvägsvagnar för export. För att täcka behovet behövs 10 500 st järnvägsvagnar men landet har endast 5200 st varav endast 4500 är i ”fullgott skick”.

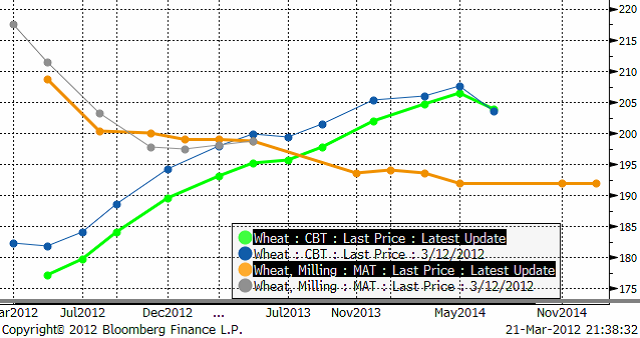

Nedan ser vi terminskurvorna för Chicagovete och Matif-vete. Notera att marknaden på Matif är kraftigt utökad i löptid, vilket gör det möjligt att tillämpa den effektiva ”trappstegsmetoden” för att prissäkra variation i priser över flera år. Vi ser att i synnerhet korta terminskontrakt på CBOT sjunkit kraftigt i pris, medan Matifs korta terminskontrakt fallit och de längre är oförändrade, till och med högre vad gäller november 2012. Det är på tiden att de korta Matif-kontrakten faller i pris, vartefter lantbrukarna tömmer sina lager.

Vi fortsätter att ha en negativ vy på i synnerhet Matifs terminspriser och då särskilt de med kort löptid, de med leverans det närmaste året.

Maltkorn

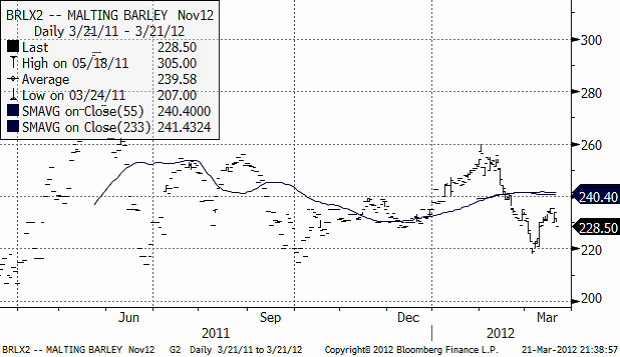

Novemberkontraktet på maltkorn har vänt ner, efter att ha rekylerat upp från 220-nivån.

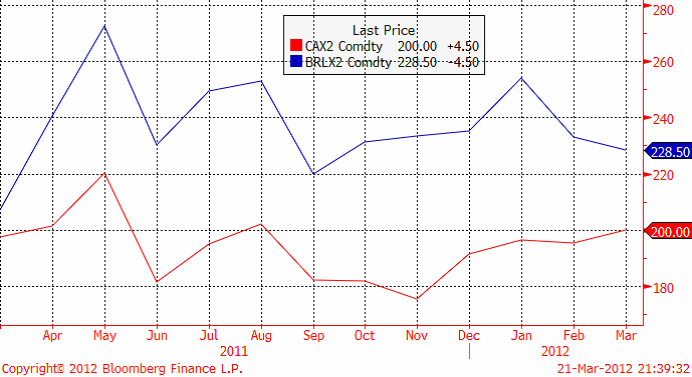

Nedan ser vi kursdiagrammet på novemberkontrakten på maltkorn (dyrare) och kvarnvete (billigare). Prisskillnaden har gått ihop den senaste tiden, så att maltkornet har den lägsta premien över kvarnvete på ett år. Det gör att vi tycker att kvarnvetet är mer säljvärt än maltkornet. Kanske kan man överväga att sälja kvarnveteterminer istället för maltkornsterminer om man vill prissäkra en kommande maltkornsskörd. Det går alltid att växla över till en maltkornshedge när / om prisskillnaden ökar någon gång i framtiden.

Potatis

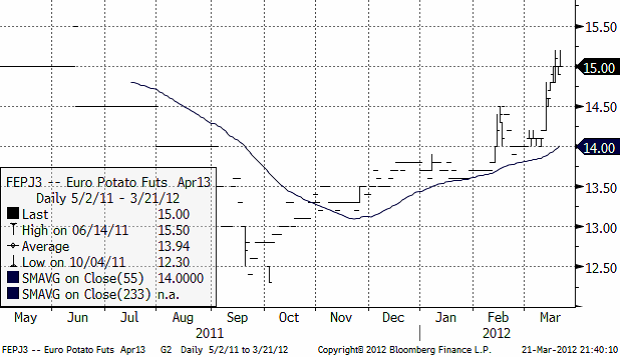

Priset på industripotatis för leverans nästa år steg ganska ordentligt i veckan som vi ser i nedanstående kursdiagram.

Majs

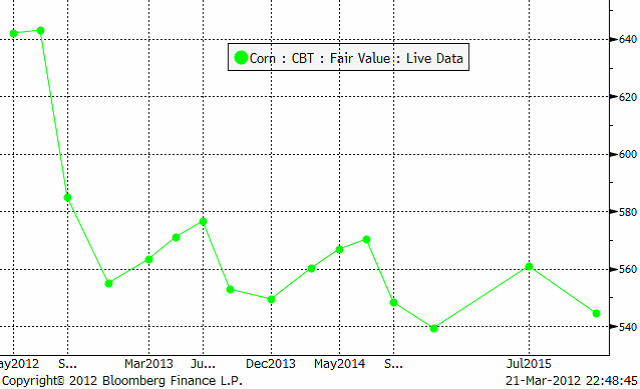

Majspriset fortsätter att handlas inom ett intervall och kommer antagligen att fortsätta med det fram till nästa veckas USDA-rapport om lager och väntad sådd.

I terminskurvan ser vi marknadens övertygade förväntan om högre skördar kommande år – även i år 2012.

Sojabönor

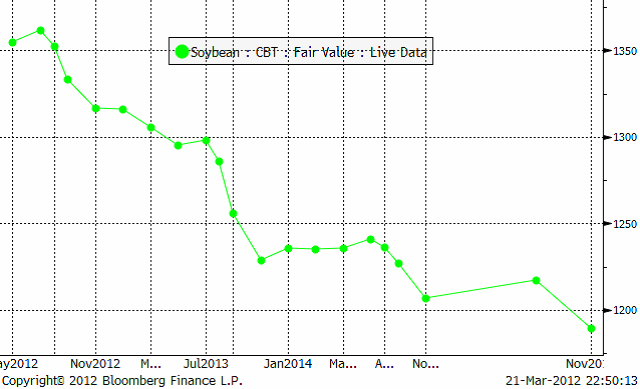

Novemberkontraktet kom på fall efter en stadig uppgång, på oro för Kinas tillväxt.

Det har inte kommit så mycket ny information om sojabönorna. Effekterna av torkan i Argentina och södra Brasilien hänger fortfarande kvar. Kinas importtakt ligger kvar under USDA:s prognos. Vädret håller på att svänga runt i Sydamerika och till hösten kan det bli idealiskt väder för en rekordstor skörd.

Terminskurvan avslöjar att marknaden förväntar sig mycket större skördar kommande år.

Nästa vecka kommer USDA med viktig statistik på lager och väntad sådd areal i USA.

Raps

Sådden av kanadensisk canola kan komma att bli rekordhög i år till följd av attraktiva höga priser. Sådden av canola i Kanada beräknas att för första gången överstiga EU:s kombinerade sådd av höst och vårraps enligt Oil World. Produktionen av oljeväxten kan komma att uppgå till mellan 15 och 15.4 mt från ca 14.4 mt året innan och 13.1 mt under 2010. Arealen beräknas öka till 8.1 – 8.5 miljoner hektar (jämfört med 7.6 miljoner hektar året innan).

Nedan ser vi kursdiagrammet för novemberkontraktet.

440 euro utgör nu, när den nivån är bruten, ett tekniskt stöd. Vi fortsätter därför att ha en neutral vy, om inte 440-nivån bryts igen.

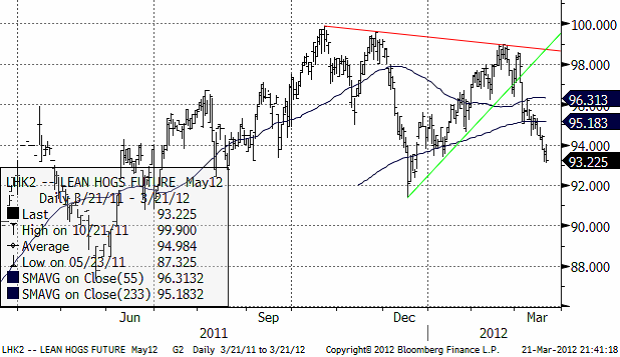

Gris

Majkontraktet som vi säljrekommenderade för en tre veckor sedan har fortsatt att falla och gått under 94 cent, som vi trodde var ”tillräckligt”, en nivå som vi skulle ha tagit hem vinsterna på i denna korta position. Vid 92 till 93 får man nog säga att marknaden är ”översåld” och det finns också tekniska stöd vid den här nivån. Bakom marknadens extra svaghet ligger sannolikt de förvånande svaga ekonominyheterna från Kina. Världen har vant sig vid att Kinas ekonomi ska vara stark och ett draglok för råvaruefterfrågan, däribland gris.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar