Analys

SEB Jordbruksprodukter, 28 april 2014

Rapsfrö av gammal skörd rasade med 7% på Matif i veckan. En annan stor förlorare var potatis med -11%. Matifs veteterminer var oförändrade, medan Chicagos steg med ett par procent, vilket speglar trenden i den väntade skördens storlek.

Rapsfrö av gammal skörd rasade med 7% på Matif i veckan. En annan stor förlorare var potatis med -11%. Matifs veteterminer var oförändrade, medan Chicagos steg med ett par procent, vilket speglar trenden i den väntade skördens storlek.

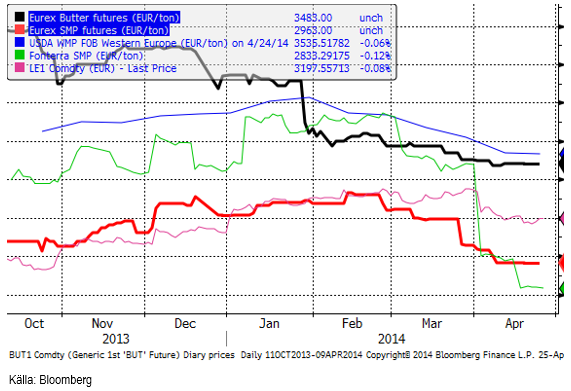

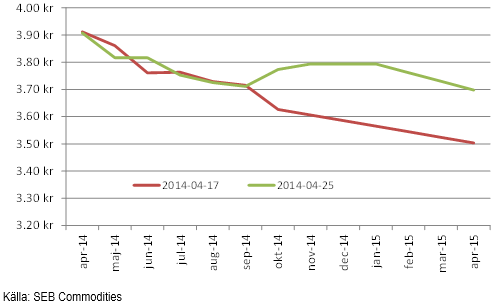

Arla annonserade den första egenliga sänkningen av avräkningspriset inför maj månad. Det är dock inte alltid som spotpriser är de som rör sig mest. Terminspriserna på mjölk basis SMP och smör på Eurex steg rejält för leveransdatum från hösten och framåt. SEB, som ”bättrar” Eurex köpkurs med 1%, betalar i genomsnitt 3.82 öre per Kilo per månad april 2014 – april 2015.

Inköpschefsindex för tillverkningsindustrin i Kina kom in på 48.3 i april, upp insignifikant från 48 i mars. Ett PMI under 50 innebär att tillverkningssektorn krymper, eller kommer att krympa, eftersom PMI är en framåtblickande indikator. Siffran fick renminbin (CNY), Kinas officiella valuta, att falla ytterligare mot andra valutor. Att allt inte står rätt till i Kina ser man av att den stadiga trenden av starkare valuta bröts i slutet av februari. Sedan dess har valutan försvagats hastigt. En svagare valuta gör att importvaror, som t ex sojabönor blir dyrare, vilket sänker efterfrågan. CNY/USD har gått från 6 till 6.25 sedan början av året.

Odlingsväder

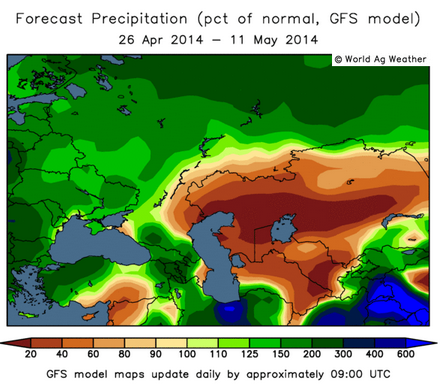

Indien har varit ovanligt torrt och förväntas fortsätta vara det. Kina väntas få normalt väder på veteområdena norr om Peking, men söderöver väntas det fortsatt komma mindre nederbörd än normalt.

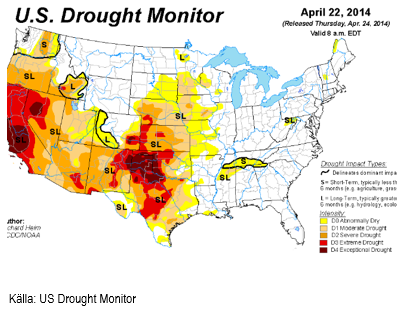

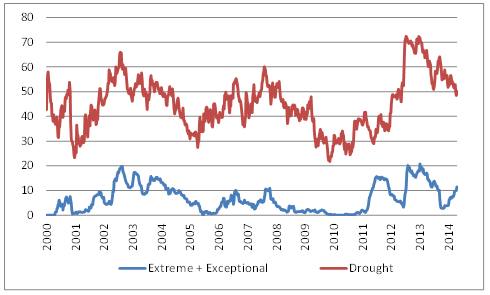

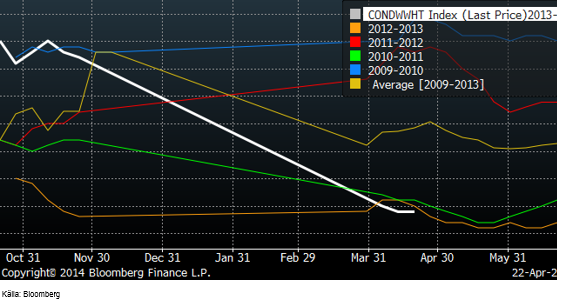

Torkan i USA håller sig kvar, som vi ser av den senaste US Drought Monitor nedan.

Sedan den 25 mars har andelen av USA:s yta som är torrare än normalt minskat från 52% till 50%. Däremot har andelen som är drabbade av de två värsta klassificeringarna ökat från 9.7% till 11.5%. Torrast är det i det nordvästra hörnet av Texas.

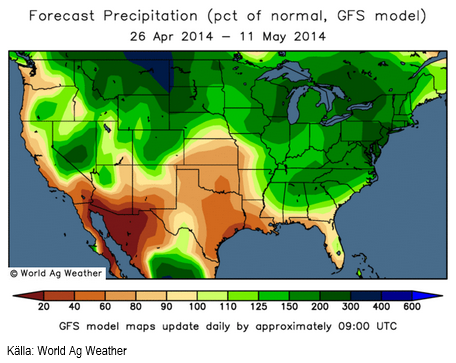

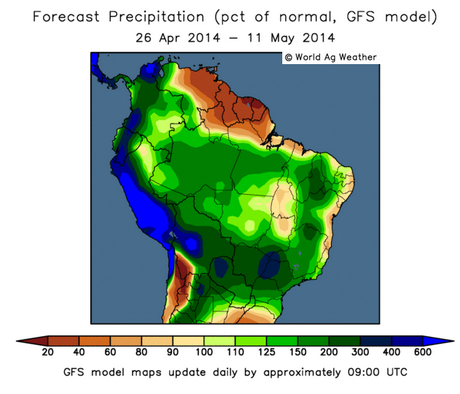

Nederbördsprognosen enligt GFS-modellen visar att Sydvästern fortsätter att få mindre nederbörd än normalt de kommande två veckorna. Vetet är i dåligt skick i dessa områden. Där sojabönor och majs odlas ser vi att det kommer mer nederbörd än normalt, de kommande två veckorna. Kalifornien ser ut att få normal nederbörd, vilket faktiskt är ovanligt.

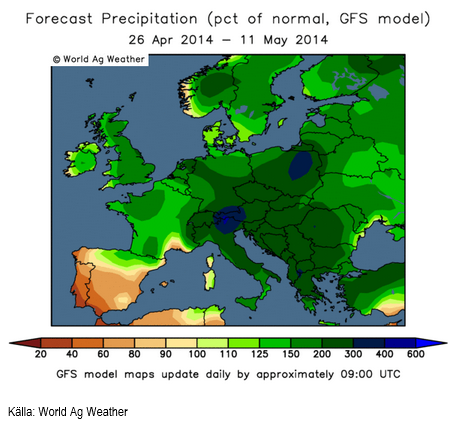

Europa fortsätter att få gott om nederbörd i stort sett överallt. ”Rain makes grain”. Det ser allt mer ut som om EU-28 kommer att få ett mycket bra odlingsår.

Av den här kartbilden ser vi att Ryssland och Ukraina väntas få rikligt med nederbörd de kommande två veckorna. Kazakstan ser dock betydligt torrare ut.

Även Sydamerika har i stort sett gott om nederbörd, i synnerhet där det har varit torrt i Brasilien förut. Norra Argentina väntas vara fortsatt torrt.

Australiens Meteorologiska byrå säger att sex av sju klimatmodeller passerar nivån för El Niño i år, med ganska hög sannolikhet att detta inträffar redan i juli. Detta kan sänka skörden i Australien med 10 mt ton vete om El Niño håller i sig under hösten och vintern. En tidig effekt kan också ge mindre nederbörd över Dakota-staterna i USA, vilket dock inte påverkar skörden av vete där negativt, eftersom den redan är klar. Skörden av majs lite längre österut i de nordliga delstaterna av USA kan dock påverkas, men El Niño påverkar USA endast lokalt mitt i landet i de allra nordligaste delstaterna. I resten av världen kan noteras att även Indonesien brukar bli torrt, där det bland annat odlas robusta-kaffe av betydelse för globala balanser och palmolja, också av betydelse för globala balanser. El Niño kommer alltså med all sannolikhet minska global produktion av vete med ca 10 mt (Australien), palmolja och robusta kaffe.

Vete

Vetepriset har stigit i veckan pga oro för vädret i USA och framförallt för ökad oro för utvecklingen i Ukraina. Överenskommelsen i Geneve bröts nästan genast. Marknadens oro för Ukraina har huvudsakligen kanaliserats till högre pris på vete och endast i mindre del till högre pris på majs. Detta är underligt, eftersom 95% av Ukrainas veteproduktion är höstvete och alltså redan sått sedan länge och knappast i fara vid en förvärrad konflikt. Rapporter från Ukraina säger dessutom att vetet och kornet (en annan stor gröda där) är i utmärkt skick. Ukraina är världens 6 eller 7 största exportör av vete, men tredje störst på majs. Av de frågor vi får från media och placerare, är det uppenbart att kunskapen om vad Ukraina odlar och säljer inte är så väl spridd, då de flesta tycks tro att det är vårvete.

Dessutom handlar diskussionerna om hur EU och västvärlden kan hjälpa Ukraina till stor del om frihandelsavtal som verktyg för hjälpen. I Bryssel kommer förslaget att ta bort tullen på varor importerade från Ukraina och det kommer säkerligen att klubbas igenom, eftersom det sänker matpriserna i EU, samtidigt som priset just nu inte är så lågt att lantbrukarna i EU lider av det. IMF sammanträder den 30 april för att besluta om ett stödpaket till Ukraina. Det borde alltså inte finnas någon grund för oro för mindre utbud av vete från Ukraina. Skörden kommer att bärgas, den kommer att vara mycket stor (av vete) och den kommer att gå på export. Och detta kommer inte att gynna Ukrainas statskassa alls, eftersom lantbruk i Ukraina är skattebefriat.

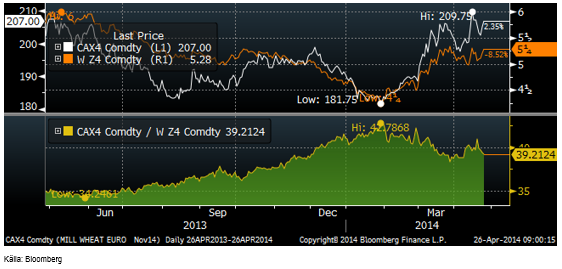

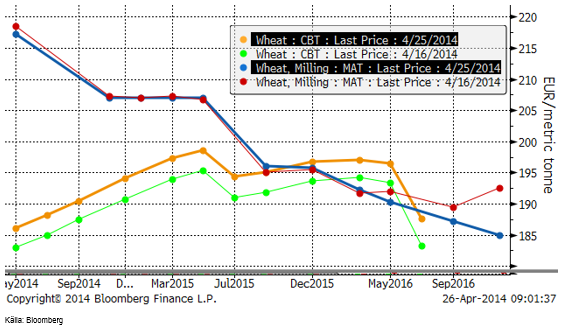

Tekniskt är priset på novemberkontraktet på Matif i positiv trend, men kraften i uppgången har avtagit. Priset på terminerna är tillbaka på samma nivå som för ett år sedan och som vi ser det är priset ”högt”. Det senaste året har skörden handlasts i intervallet 182 – 210 euro. Det borde vara intressant för lantbrukare att successivt prissäkra de här nivåerna mellan 205 och 210 euro.

Chicagovetet (december) har fått stöd på 700 cent och ligger mellan 700 och 740 cent just nu. Detta prisintervall kan vara antingen toppen efter uppgången från 550 cent, eller en andhämtningspaus inför ytterligare en prisuppgång mot de gamla topparna upp mot 800 cent. Man ska komma ihåg att vetepriset i USA är lägre i USA än i Europa. Samtidigt som Europa kommer att få en av sina största skördar någonsin, kan USA få en av sina mindre pga den pågående torkan.

Chicagoterminerna fortsätter att vinna tillbaka mark mot Matif, just på grund av att USA har sämre väder och EU-28 så nära perfekt att man inte bör klaga, samtidigt som Matif är dyrare än Chicago. Vi tror att detta kommer att fortsätta. Kvoten mellan priserna (omräknade till euro) är 39 mot 35 för ett år sedan. Det finns fortfarande goda möjligheter för Chicagovetet att stiga mer än Matifvetet.

Stats Canada rapporterade areal för vetet i veckan. Det var 24.8 miljoner acres, vilket var mer än marknaden hade väntat sig, dock 5% mindre än förra året. Eftersom Kanada inte lyckats exportera så värst mycket av förra årets rekordskörd, blir det en rekordstor ingående balans på det nya året. En hög ingående balans påverkar utbud och efterfrågan precis lika mycket som ny skörd.

Indiens skörd justerades ner i veckan till 96 mt, vilket ändå är högre än förra året (USDA 93.51 mt).

EU-28 har gett ut exportlicenser för 24.663 miljoner ton ”soft” wheat sedan den 1 juli förra året när marknadsföringsåret 2013/14 började, till och med den 22 april, rapporterade Europakommissionen i torsdags. Exporten är 49% högre än förra året och redan betydligt högre än förra årets slutsumma.

Egypten och Turkiet har nu vete så det räcker till långt efter skörden. Såväl den rumänska som den franska skörden lär bli mycket hög. StrategieGrains upprepade i veckan ett skördeestimat för EU-28 på 137 mt. Förväntningar på en hög skörd och det faktum att importländerna i stort sett har köpt färdigt bör sätta press på de höga priserna på korta terminskontrakt.

Nedan ser vi terminskurvorna för Chicagovete och Matif i fredags och veckan innan.

Måndagens crop condition rapport för vete visade att vetet i genomsnitt för de 18 delstater som producerar mest vete i USA per den 18 april låg oförändrat på 34% i ”good” och ”excellen condition”. Spridningen är stor, där Oklahoma har 11% i ”good” och inget i ”excellent”. Texas har 11% ”good” och 1% ”excellent”. De som har bäst vete just nu är Idaho (87% good/excellent) och Kalifornien 80%. Flera delstater har över 60% i good/excellent.

CBOE/CBOT:s Wheat Volatility Index som mäter vilken nivå på volatilitet som marknaden prissätter optioner till, har stigit till en högre nivå än vad som noterades under hela förra året. Den ligger just nu på 31.5% volatilitet och den lägsta nivån förra året var 9.19%. Uppgången i handlad volatilitet återspeglar inte hur mycket marknaden rör sig. Det återspeglar en oro för hur marknadspriset kan komma att röra sig de kommande månaderna. En hel del av den här volatiliteten är nog en riskpremie och det är antagligen bra värde i att sälja volatilitet, genom att utfärda optioner.

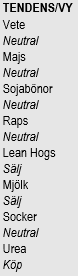

Vi behåller neutral vy basis Matif, dock på gränsen till säljrekommendation. För Chicago är vi som framgår något mer positiva (men fortfarande inom ”neutral-spektrumet”).

Däremot är handlad volatilitet för optioner relativt hög. Vi anser att optionsmarknaden tar höjd för en oro som är överskattad. Vi rekommenderar alltså att man försöker sälja uppsida via utfärdande av köpoptioner (vilket kan vara en bra strategi för naturliga säljare av vete) och att naturliga köpare av vete försöker utfärda säljoptioner (ger någon annan rätten att sälja till utfärdaren till ett (lågt) lösenpris) och i gengäld erhålla en betalning för optionen nu.

Maltkorn

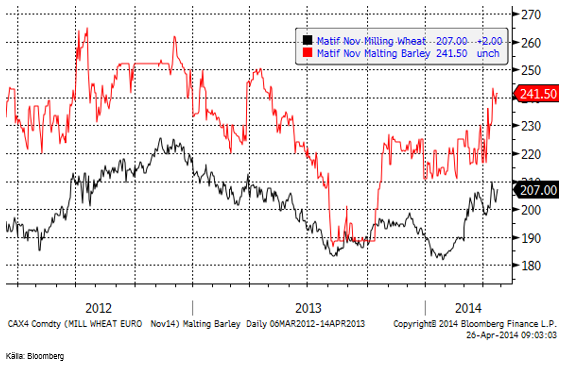

Maltkornsterminerna steg ordentligt i veckan och ligger nu 34 euro över Matifs vetetermin för november. För två veckor sedan var skillnaden 30 euro.

Majs

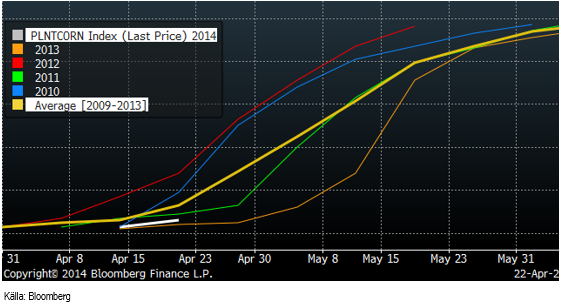

Decemberkontraktet på majs steg i veckan till en ny årshögsta rekylerade ner efter att varit uppe mot 520 cent. Sådden i USA ligger efter pga det kalla och blöta vädret, men vi anser att detta inte är något att oroa sig för än så länge eftersom den positiva effekten av regn kanske till och med väger över till en fördel.

Den andra plantings-rapporten för året, från i måndagen 21 april visade att 6% av majsarealen i USA var sådd per den 18 april. Kommentatorerna var snabba att påpeka att detta är sent, men det är faktiskt inte alarmerande sent. Förra året var 4% sått så här dags och det normala är 13%.

Majs är den enda gröda av de tre stora, som inte återhämtat hela prisfallet under förra året. Såväl vete som sojabönor är tillbaka på samma pris som de hade för ett år sedan.

Vi går över till neutral rekommendation för majs.

Sojabönor

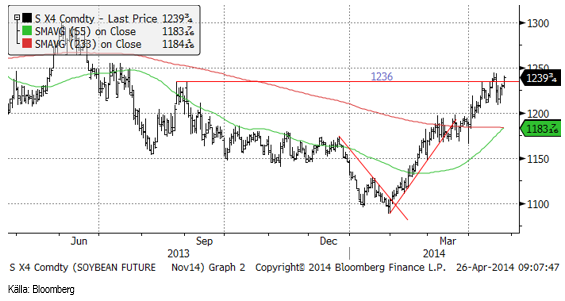

Novemberkontraktet på sojabönor i Chicago bröt motståndet på 1236 cent. Nästa tekniska motståndsnivå är 1250. Tekniskt stöd finns vid 1200 cent.

Kina annullerar kontrakt på köpt soja från USA. Inköpschefsindex för tillverkningsindustrin i april i Kina kom in 0.3 enheter högre än i mars på 48.3. Inköpschefsindex under 50 innebär att tillverkningsindustrin krymper och siffran visar att Kinas problem med tillväxten fortsätter. Marknadsbedömare sade i veckan att Kinas intresse för ny skörd också har minskat.

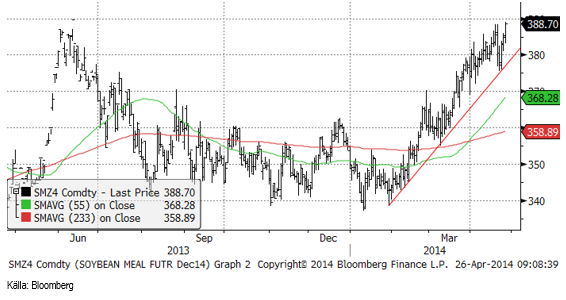

Sojamjölet fortsatte upp ett par dollar i veckan, men ”borde” ur ett tekniskt perspektiv ha stigit färdigt.

Sojaoljan steg initialt, men backade sedan tillbaka.

Sådden av sojabönor brukar komma igång i slutet av april och början av maj. I år är det stora skillnader mellan de södra och norra delarna av landet, där de södra kan komma igång tidigare och de norra lite senare än normalt.

Tekniskt ser det ut som om styrkan i sojamarknaden kommer att mattas men vi behåller neutral som rekommendation för soja.

Raps

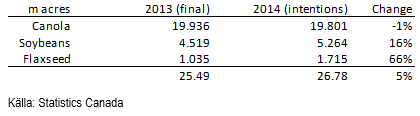

StatsCan rapporterade 0.7% lägre areal canola (19.8 miljoner acres) än förra året. Utifrån USDA:s prospective plantings för USA som visade en mycket större areal canola är detta nog en besvikelse. För de som fokuserat på den sena våren i Kanada är nog inte förvånade. Men det verkar som om arealen istället gått till andra oljeväxter, som sojabönor och lin. Totalt sett ökar arealen av oljeväxter i Kanada. Dessutom verkar det vara mer regel än undantag att ”intentions” underskattar den slutliga arealen av canola varje år.

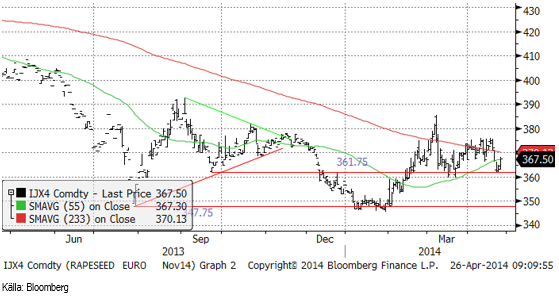

Novemberkontraktet på Matif föll i veckan ner till det tekniska stödet på 361.75 euro och studsade där.

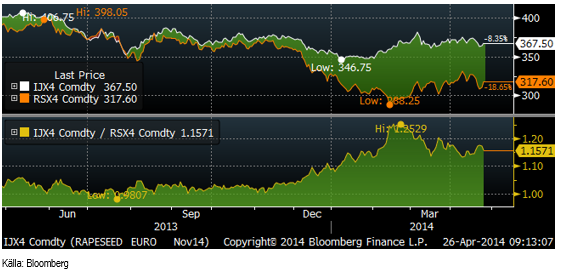

Skillnaden mellan kanadensisk canola i eurotermer och Matifs rapskontrakt (båda för novemberleverans) ligger kvar kring 15%. Det är alltjämt en hög premie för Matifs raps, som vi fortsatt gärna vill vara sålda.

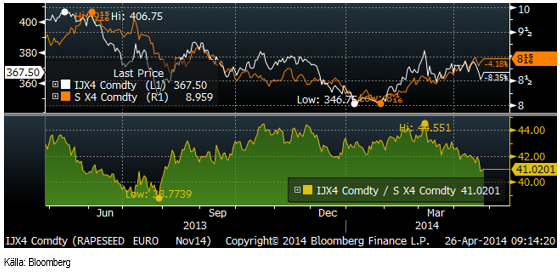

Nedanför ser vi kvoten mellan rapsfrö (november) och sojabönor (november, omräknat till euro. Kvoten har fallit från 42 till 41 på två veckor. Ur detta perspektiv börjar raps bli ”billig” i förhållande till sojabönor.

Vi går nu ur säljrekommendationen för raps och går över till neutral rekommendation.

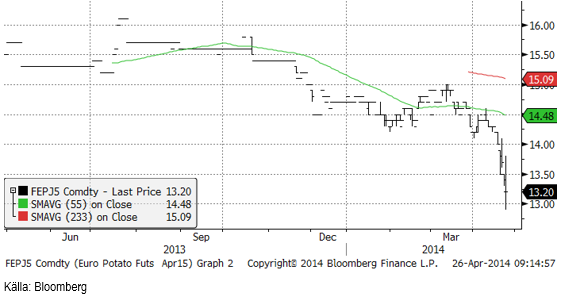

Potatis

Potatis för leverans i april nästa år sjönk har rasat de tre senaste veckorna. I början av april handlades den kommande skörden till 14.50 euro per dt. I fredags var priset nere under 13 euro, men stängde på 13.20 i fredags kväll.

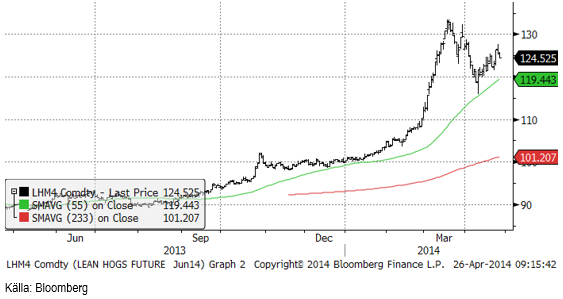

Gris

Juni-kontraktet på amerikanska lean hogs har fortsatt att rekylera uppåt. Vi noterar att uppgången skett med påtagligt mindre momentum än tidigare under året. Det är ett tecken på att marknaden står inför ett nytt, kraftigt och stort prisfall, som förmodligen går ner till 110 cent.

Spotkontraktet på EUREX Hogs som för två veckor sedan stod i 1.63 euro per Kg har nu stigit till 1.685 euro. Prisuppgången i Europa har skett på förhoppningar om att exportstoppet efter ASF ska tas bort och det finns utrymme för en del besvikelser. Priset har gått upp lite för fort och lite för mycket, tycker jag.

Mjölk

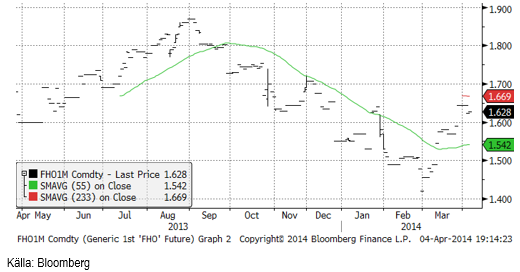

I fredags kom nyheten att Arla sänker avräkningspriset på mjölk i maj med 13 öre per Kg till 353.1 öre per Kg. Arla hänvisar till det kraftiga prisfallet på industrimarknaderna som vi sett den senaste tiden. Dessa tycks nu paradoxalt nog ha hållit sig stabila i april, som vi ser av diagrammet nedan. Men detta är inte allt.

Terminspriserna för leverans efter sommaren har handlats upp extremt kraftigt de senaste två veckorna. Uppgången är drygt 20 öre per Kg mjölkråvara för terminer från oktober till april nästa år.

Detta innebär att genomsnittliga priset för ett Kilo mjölkråvara basis Eurex SMP och smörterminer för perioden april 2014 till och med april 2015 är 3.78 kronor. Det är en uppgång från 3.67 (+3%) på två veckor.

SEB förbättrar börsens köpkurs med 1% (så länge marknaden är på introduktionsstadium och i behov av stöd enligt vår uppfattning). Detta innebär att SEB betalar i genomsnitt 3.82 öre per Kilo per månad april 2014 – april 2015.

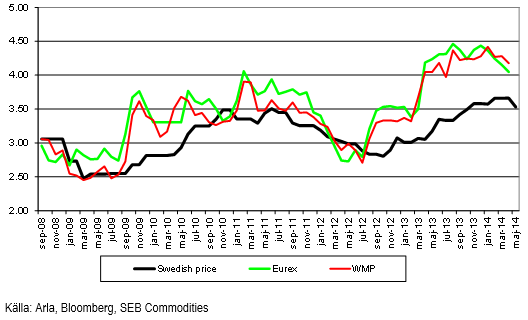

ARLA:s avräkningspris för maj sänktes som nämnt ovan med 13 öre och den förändringen är inlagd i nedanstående diagram. Vi ser att Eurex har varit snabbast med att reagera på marknadssignalerna och sjunkit med nästan 50 öre från toppen vid årsskiftet. USDA:s notering för helmjölkspulver (WMP) noterades också lägre i april. Arla, som alltid släpar lite efter, har gjort sin första sänkning nu, för kommande månad.

Socker

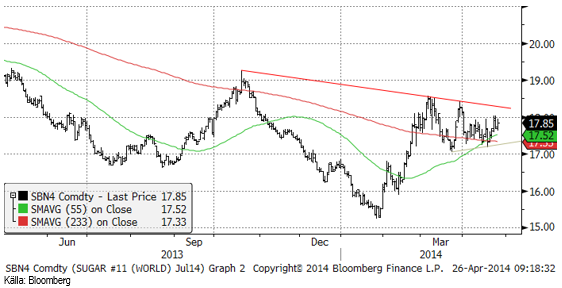

Priset på socker ligger kvar i konsolidering mellan 17 och 18.50 cent. Det är ett prisintervall som etablerades i början av förra månaden. Brasiliens skörd har kommit igång och nu rapporteras alla större bruk ha startat, samtidigt som det regnar på sina håll.

Vi går tillbaka till neutral vy på socker från tidigare sälj.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar