Analys

SEB Jordbruksprodukter, 21 oktober 2013

Det var en positiv vecka för jordbruksprodukter förra veckan. Alla spannmål som vete och majs steg med 2% i pris. Sojabönorna steg även de med 2% och rapsen med 3%. Sojamjölet backade med 3%, medan sojaoljan, som fallit kraftigt i pris efter en lång nedgång återhämtade sig med 4%. Efter en brand i ett lagerhus i Santos, hamnstad till São Paulo, steg sockerpriset från 19 cent upp mot 20 cent, men stängde på 19.50. Mjölkpriserna var oförändrade på såväl Eurex som på CME. Mjölkpriserna i Sverige fortsätter att stiga, genom att med eftersläpning anpassa sig till de högre internationella börspriserna. Skillnaden mellan det internationella priset och det svenska är historiskt högt på 80 öre per kilo. Om inte börspriserna faller, borde priset på mjölkråvara i Sverige kunna nå en ny rekordnivå, i vart fall den högsta på fem år inom någon eller några månader. Samtidigt har pristrenden på Eurex planat ut, även om den volatila Fonterranoteringen stigit något den senaste tiden. Kinas BNP-statistik kom in på +7.8% tillväxt för det tredje kvartalet. Det var precis på förväntningarna, men högre än tidigare under året. Man får tolka det som att Kinas ekonomi håller på att få upp farten igen, vilket har stor betydelse för efterfrågan på råvaror. En temporär budgetöverenskommelse har nåtts i USA. USDA meddelade i torsdags att oktober månads WASDE-rapport inte kommer att publiceras och att nästa som vanligt kommer ut den 8 november. Crop progress för den 7 och 15 oktober kommer inte heller att publiceras, utan nästa kommer den 21 oktober.

Det var en positiv vecka för jordbruksprodukter förra veckan. Alla spannmål som vete och majs steg med 2% i pris. Sojabönorna steg även de med 2% och rapsen med 3%. Sojamjölet backade med 3%, medan sojaoljan, som fallit kraftigt i pris efter en lång nedgång återhämtade sig med 4%. Efter en brand i ett lagerhus i Santos, hamnstad till São Paulo, steg sockerpriset från 19 cent upp mot 20 cent, men stängde på 19.50. Mjölkpriserna var oförändrade på såväl Eurex som på CME. Mjölkpriserna i Sverige fortsätter att stiga, genom att med eftersläpning anpassa sig till de högre internationella börspriserna. Skillnaden mellan det internationella priset och det svenska är historiskt högt på 80 öre per kilo. Om inte börspriserna faller, borde priset på mjölkråvara i Sverige kunna nå en ny rekordnivå, i vart fall den högsta på fem år inom någon eller några månader. Samtidigt har pristrenden på Eurex planat ut, även om den volatila Fonterranoteringen stigit något den senaste tiden. Kinas BNP-statistik kom in på +7.8% tillväxt för det tredje kvartalet. Det var precis på förväntningarna, men högre än tidigare under året. Man får tolka det som att Kinas ekonomi håller på att få upp farten igen, vilket har stor betydelse för efterfrågan på råvaror. En temporär budgetöverenskommelse har nåtts i USA. USDA meddelade i torsdags att oktober månads WASDE-rapport inte kommer att publiceras och att nästa som vanligt kommer ut den 8 november. Crop progress för den 7 och 15 oktober kommer inte heller att publiceras, utan nästa kommer den 21 oktober.

Odlingsväder

Väderprognoser för USA indikerar gynnsamt väder för sådden och utvecklingen av det amerikanska höstvetet. Det finns en del analytiker som redan nu säger att höstvetet kommer att vara i det bästa tillståndet sedan 2010 när det går in i vintervila.

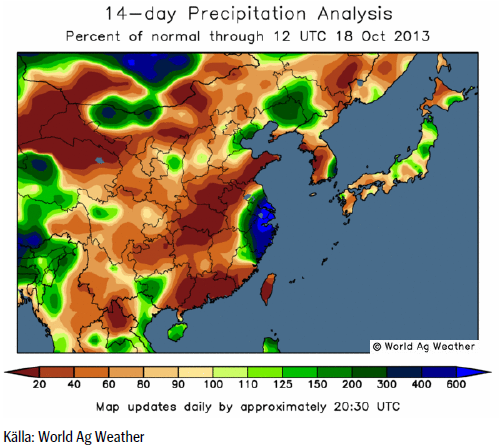

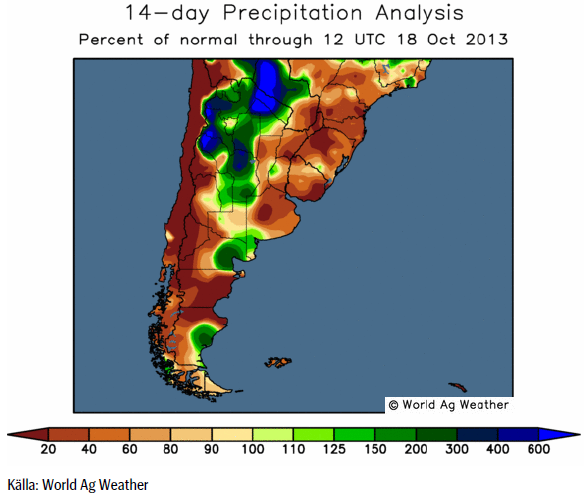

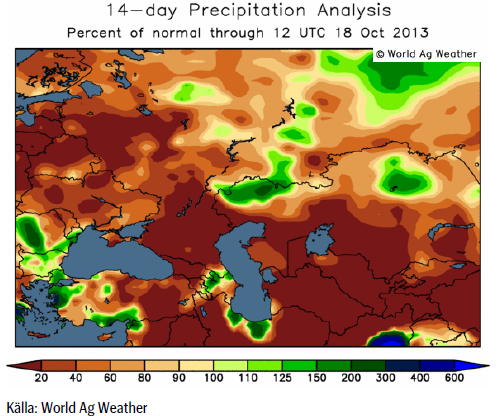

Så till orosmomenten: Torkan i Kina, Argentina och Ryssland. Vi ser på kartbilder som visar avvikelsen från normal nederbörd nedan.

Vete

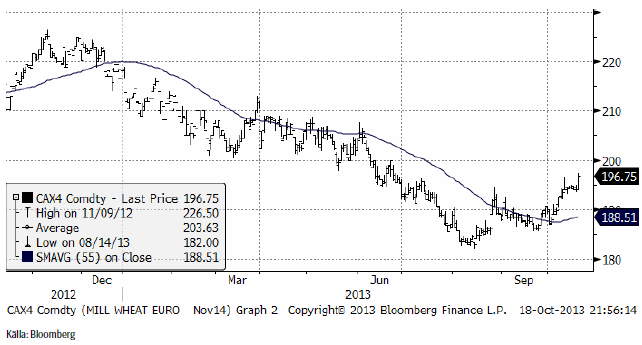

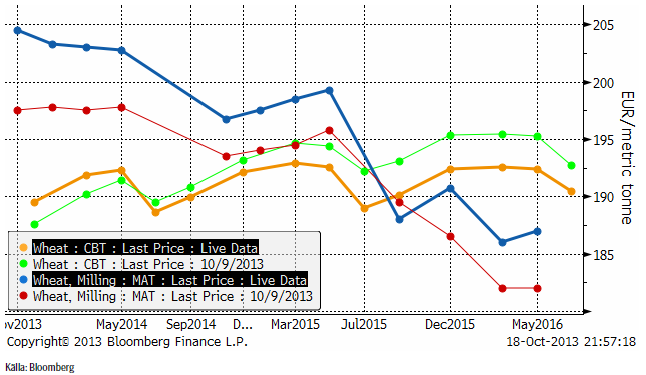

November månads terminskontrakt på Matif bröt igenom motståndet på 200 euro och avslutade veckan med att handlas på 204.75 euro per ton. Eftersom detta kontrakt snart går in i leverans, i början på november, lämnar vi det och hoppar ett år framåt, till november 2014. I kursdiagrammet nedanför ser vi att priserna ligger en bit under årets priser. Det råder alltså ”backwardation” i terminsmarknaden för kvarnvete på Matif. Vi ser också fredagens starka prisuppgång, som ”borde” kunna fortsätta och ta Nov 2014 till 200 euro, även det ett tekniskt motstånd. Om det bryts, ligger nästa motståndsnivå på 210 euro.

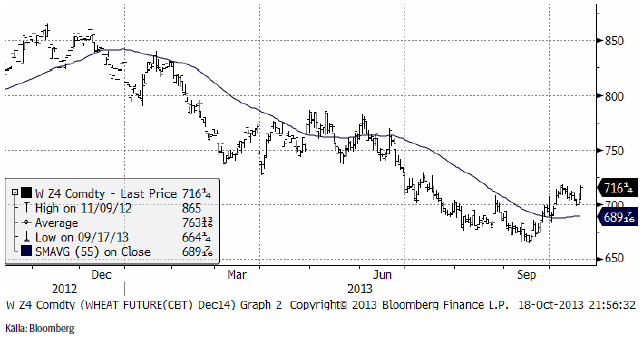

Decemberkontraktet 2014 på CBOT steg krafitgt även det, i fredags, och avslutar därmed en liten rekylfas. Siktet ser ut att bara inställt på 750 cent per bushel.

Nedan ser vi terminskurvorna för Chicagovete och Matif. Från att ha varit ”nästan” i backwardation är nu Matif helt och hållet det. Det innebär att ”bristsituationen” har förvärrats ytterligare, vilket i sin tur beror på att Europas spannmålsbönder blivit ännu mer irrationella. De borde sälja sin spannmål och köpa terminer. Spannmålen är dyrare än terminerna.

I torsdags estimerade Argentinas jordbruksdepartement den kommande veteskörden till 8.8 mt. USDA låg senast på 12 mt och International Grains Council hade den på 11 mt.

AgCanada (AAFC) reviderade sin prognos för Kanadas totala veteproduktion genom att justera upp den till 33.2 mt från förra månadens estimat på 30.7 mt.

Torkan i Kina är bra för skörden av majs och sojabönor, men hindrar sådden av höstvetet. Detta väntas leda till att 10% mindre areal blir sådd i år än man tidigare hoppats. CNGOIC estimerar Kinas vete produktion till 122.17 mt 2012/13, jämfört med USDA’s estimat på 121 mt.

Indien kan komma att sänka prisgolvet på vete för att främja exporten.

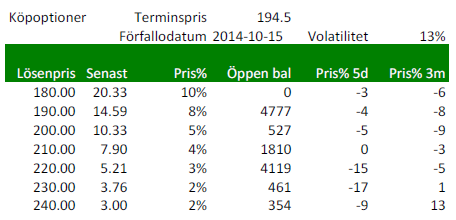

Nedan ser vi priserna på köpoptioner på Matif på November-2014 (Matif vete). Notera att volatiliteten 13% är ganska låg. Volatiliteten brukar vara låg när priserna är låga. Den är faktiskt något lägre än förra veckan, vilket inneburit att priset på såväl köpoptioner som säljoptioner gått ner i pris.

Nedanstående optioner är köpoptioner. Terminen (Nov 2014) handlas i 194.25 euro per ton. En köpoption om ett ton vete, som ger rätt att köpa vete för 200 euro kostar 10.33 euro, eller 5% av 194.25 euro. När man köper optionen får man betala det beloppet (plus lite till för säljkurs, detta är senast betalt). Om priset i oktober (vid förfall) nästa år är 250 euro på terminen betalar banken 50 euro till optionsinnehavaren (omräknat till kronor om man vill och kommer överens om det). Om terminen står i 190 euro (under lösenpriset) förfaller optionen värdelös och inget belopp betalas ut.

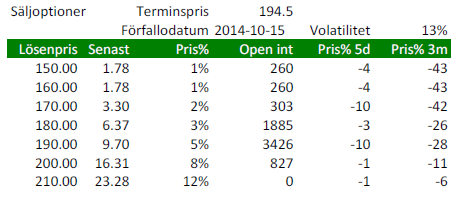

Nedanstående är priser på säljoptioner. Om du köpt optionen med lösenpris 200 euro (för 16.31) och terminen i oktober nästa år står i 180 euro, betalar banken ut 20 euro. Om terminspriset är över 200 euro betalar banken inte ut någonting alls och optionen förfaller värdelös.

Förra veckan varnade vi för att en rekyl skulle kunna komma, om priset inte tog sig genom 200 euro på November 2013-kontraktet på Matif. Vi sade också att en sådan rekyl skulle vara ett ytterligare köptillfälle. Tyvärr fick vi inte den chansen, att köpa mer. Priset låg precis under 200 euro hela veckan, för att slutligen gå över. Vi rekommenderar naturligtvis en köpt position i vete. Marknaden har visat att trenden har vänt och kommer förmodligen att stiga ytterligare i veckan som kommer.

Maltkorn

Terminspriset (november) ligger nu 4.5 euro under vetepriset, för november 2013, som snart förfaller.

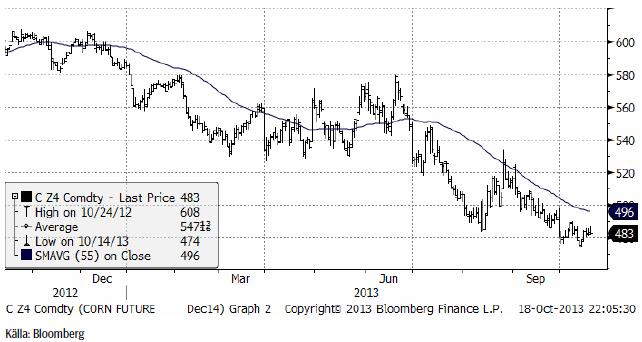

Majs

Majspriset – och nu tittar vi på nästa års skörd, december 2014-kontraktet, steg i veckan. Nedgången från slutat av augusti har tappat kraft, vilket brukar föregå en vändning uppåt.

Sådden av sommarmajs är i full gång i Brasilien sedan slutet av september. Längst har lantbrukare i södra delen av landet kommit, där majs förlorar stort mot sojabönor. CONAB rapporterar från Brasilien att arealen av majs kan bli den minsta sedan 1970-talet, när CONAB började föra statistik. I Paraná var 56% av den väntade arealen sådd i mitten av oktober. I Rio Grande do Sul rapporteras 52% vara sått. Conab estimerar att arealen kan bli 6.36 – 6.57 mha, som är 3.7% – 6.8% lägre än förra året. Hektarskörden estimeras bli 5,104 Kg / ha. Om man tar hänsyn till skörd nummer två, säger CONAB att den totala arealen kan bli 15.36 – 15.57 mha, vilket kan leda till en skörd på 78.43 – 79.63 mt. Det ska jämföras med skörden förra året 2012/13 på 81 mt. Utgående lager, som i Brasilien avser innan skörd i januari, väntas bli rekordhöga 14.6 mt.

CNGOIC estimerar Kinas majs produktion till 215 mt, vilket är högre än USDA:s nuvarande estimat på 211 mt.

Vi väljer att hålla fast vid köprekommendationen.

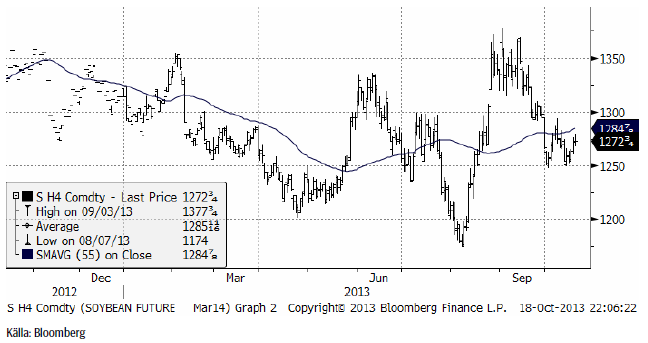

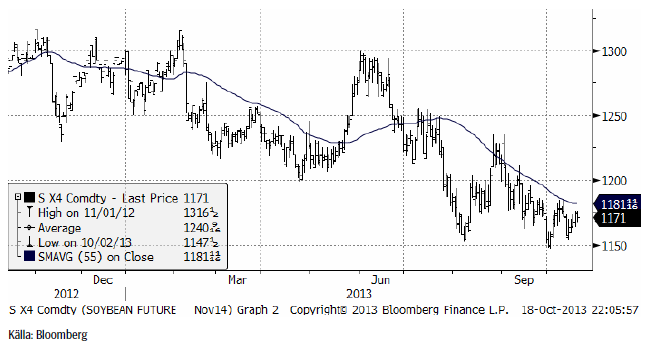

Sojabönor

Marskontraktet 2014 har på ett mer tydligt sätt än november 2013 funnit stöd på 1250 cent per bushel. Det återstår att se om stödet på 1250 kommer att hålla, eller om priset går ända ner till 1200 cent. Fundamentalt är talar mycket för att utbudet av sojabönor kommer att öka kraftigt efter Brasiliens skörd.

Vi ser också att November 2014 ligger betydligt under marskontraktet, se nedan.

Brasilianska CEPEA rapporterade i fredags att sojaarealen kan bli rekordstor. Med hänsyn till den trendmässiga förbättringen i avkastning, kan skörden bli uppåt 90 mt. CEPEA rapporterade också att inhemska priser fortsatte att falla i oktober. Förra veckan estimerade CONAB landets skörd 2014 till 87.6 – 89.7 mt, baserat på en areal mellan 28.7 och 29.4 mha och en avkastning på mellan 2,938 och 3,058 Kg/ha. Det är något högre än USDA:s 88 mt.

I USA talar en del nu, något oväntat, om en skörd på 43 bushels per acre. Efter torkan i augusti har marknaden tagit emot en serie av estimat från privata firmor och analytiker som visar på bättre skörd än befarat.

Vi behåller säljrekommendation.

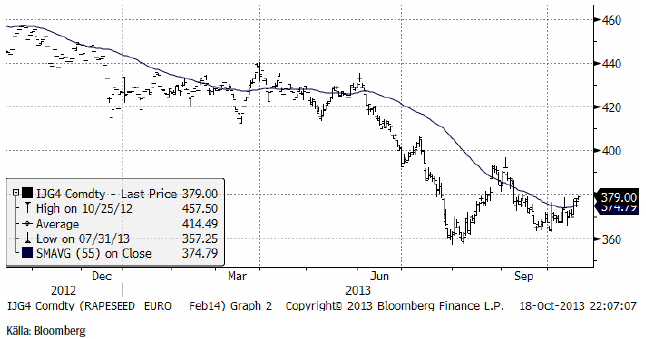

Raps

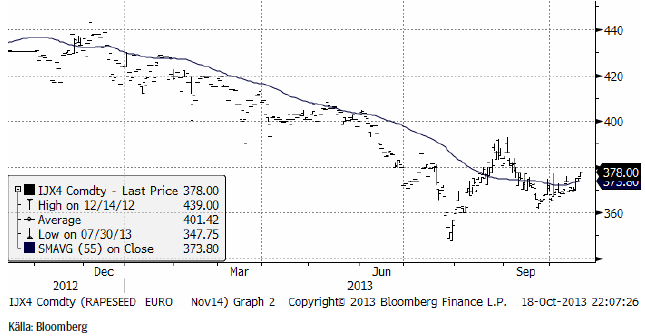

Rapspriset (februari 2014) gick inte under det tekniska stödet på 360 euro i början av oktober och har sedan dess stigit på ett sätt som inte riktigt kan förväntas av en marknad som ska vara i fallande trend. Priset ligger nu strax under 380 euro. Om priset går över 380 euro förändras bilden ytterligare. Det kan vara en trendvändning uppåt på gång. Det återstår att se.

November 2014-kontraktet steg relativt kraftigt i fredags och stängde på 378 euro per ton. Även där är 380 euro ett tekniskt motstånd. 55-dagars glidande medelvärde, som är en trendindikator är nu faktiskt stigande, vilket är ett tecken på att trenden kan ha vänt uppåt.

Jag tycker den tekniska bilden av rapsmarknaden ser lite ut som en trendvändning (uppåt). Därför väljer vi att lämna säljrekommendationen och gå över till en tidig köprekommendation.

Potatis

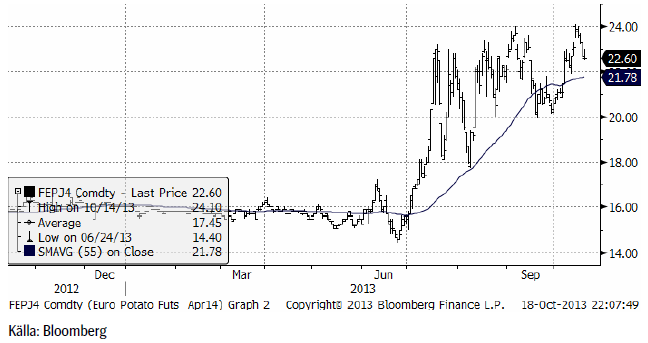

Potatispriset av årets skörd, som handlas i april-kontraktet på Eurex, nådde upp till 24 euro, samma nivå som marknaden vände ner från förra månaden. Därefter föll priset kraftigt i veckan och stängde på 22.60. Det verkar som om 24 euro är den övre gränsen för potatispriset den här säsongen.

Gris

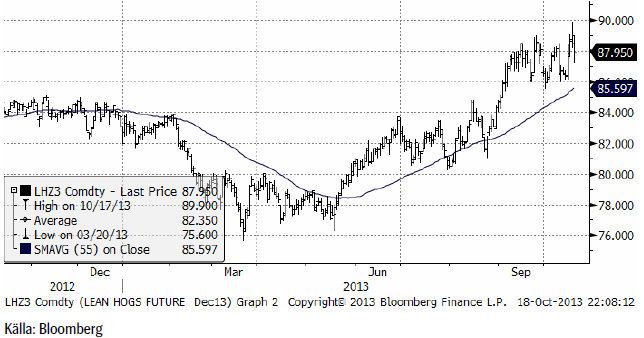

Prist på Lean Hogs inledde veckan med att stiga kraftigt och vände sedan ner lika kraftigt. Frågan är om detta innebär att man ska vänta sig ytterligare prisuppgångar, eller om det innebär det motsatta…

Nedan ser vi spotkontraktens historik för Eurex-grisar och Lean Hogs.

Mjölk

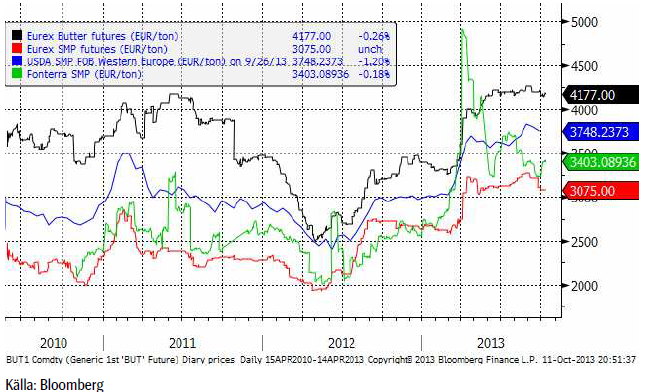

Terminerna på smör och skummjölkspulver vid Eurex-börsen var stabila och rörde sig inte mycket under veckan som gick. Fonterras pris steg något, efter det kraftiga prisfall från toppen som varit.

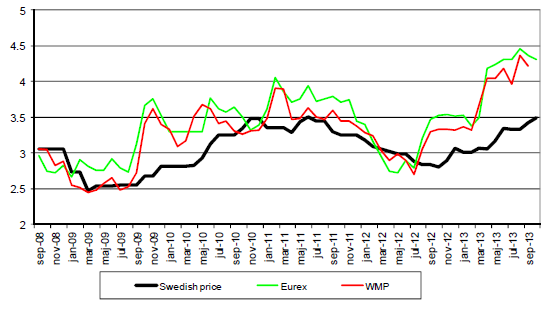

Det svenska avräkningspriset som betalas till mjölkbönder fortsätter att stiga, enligt Arlas prisnotering. Nedan ser vi ett diagram över prisutvecklingen på mjölk och på ett pris härlett från priset på terminerna på Eurex-börsen för SMP och smör, omräknat till kronor per Kg. USDA publicerar även ett index för WMP FOB Western Europe, som omräknat till kilo mjölk ligger mycket nära Eurexbörsens priser.

Det kan vara intressant att studera skillnaden mellan Eurex-börsens priser och avräkningspriserna på mjölkråvaran och den ser vi nedan i kronor per Kg. Vi ser att skillnaden nu ligger på en historiskt hög nivå om 80 öre per Kilo, men att den ändå har backat i takt med att det priset på mjölkråvaran successivt anpassar sig till de högre börspriserna. Det är tydligt att det finns en inbyggd eftersläpning i anpassningen och då börspriserna rört sig ”sidledes” har priset på mjölkråvara hämtat in lite av skillnaden, vilket förklarar varför skillnaden har minskat.

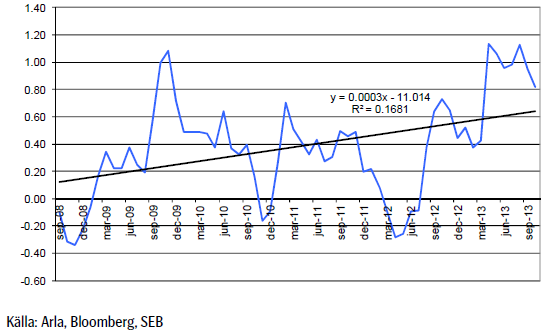

En till skillnaden mellan Eurex-priserna och Arla-priserna anpassad linjär kurva, tycks visa en med tiden ökande skillnad, som vi ser i diagrammet nedan. I datamaterialet är faktiskt den här tendensen till ökande skillnad statistiskt signifikant.

Socker

Marskontraktet på råsocker steg kraftigt i fredags efter att 180,000 ton råsocker förstörts i en brand i Brasilien. I fredags klockan 6 på morgonen väcktes boende i hamnstaden Santos, öster om São Paulo, av en kraftig smäll då en eldsvåda startat i ett lagerhus för socker. Snart var 3 stora lagerhus övertända. Bilder kan ses på Globos sajt.

Marknaden präglades redan innan detta av brist på socker för omedelbar leverans, eftersom regn i början på oktober fått ”crushers” av sockerrör att stå still i en vecka. Mot den bakgrunden var förlusten av exportlagret extra känsligt för marknaden.

Det råder inget tvivel om att trenden för sockerpriset har vänts från att vara fallande de senaste åren, till att bli stigande. Vi rekommenderar en köpt position i socker.

Gödsel

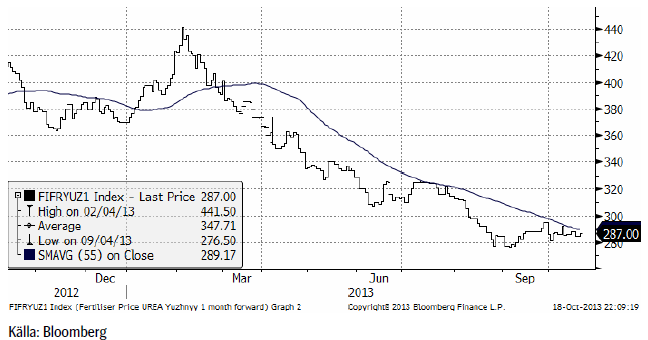

Priset på kväve / urea var stabilt i veckan som gick med endast små kursförändringar.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering