Analys

SEB Jordbruksprodukter, 20 maj 2013

Statistiken hamrar på marknaderna. Ur vinterns torka blandas massiva rapporter som WASDE-rapporten för en vecka sedan med sin prognostiserade rekordskörd av spannmål – så stor att många först inte kunde tro den, med rapporter om den sena såddens allt snabbare takt. Global ekonomi står samtidigt och stampar. Trots att centralbanker håller räntan på rekordlåg nivå och förser ekonomin med pengar, vill inte tillväxten ta fart. Pengarna hamnar istället på aktiebörsen. Anledningen är att Kina faktiskt kommit ganska långt upp på utvecklingsstegen. En inkomstökning leder inte som förr till en stor ökning av köttkonsumtionen. Att Kina börjar växa in som ett väsentligt mycket mer konkurrenskraftigt alternativ till Europas och Japans äldre delar av industrin innebär också att problemet inte är pengar, utan konkurrens från tillväxtländer.

Statistiken hamrar på marknaderna. Ur vinterns torka blandas massiva rapporter som WASDE-rapporten för en vecka sedan med sin prognostiserade rekordskörd av spannmål – så stor att många först inte kunde tro den, med rapporter om den sena såddens allt snabbare takt. Global ekonomi står samtidigt och stampar. Trots att centralbanker håller räntan på rekordlåg nivå och förser ekonomin med pengar, vill inte tillväxten ta fart. Pengarna hamnar istället på aktiebörsen. Anledningen är att Kina faktiskt kommit ganska långt upp på utvecklingsstegen. En inkomstökning leder inte som förr till en stor ökning av köttkonsumtionen. Att Kina börjar växa in som ett väsentligt mycket mer konkurrenskraftigt alternativ till Europas och Japans äldre delar av industrin innebär också att problemet inte är pengar, utan konkurrens från tillväxtländer.

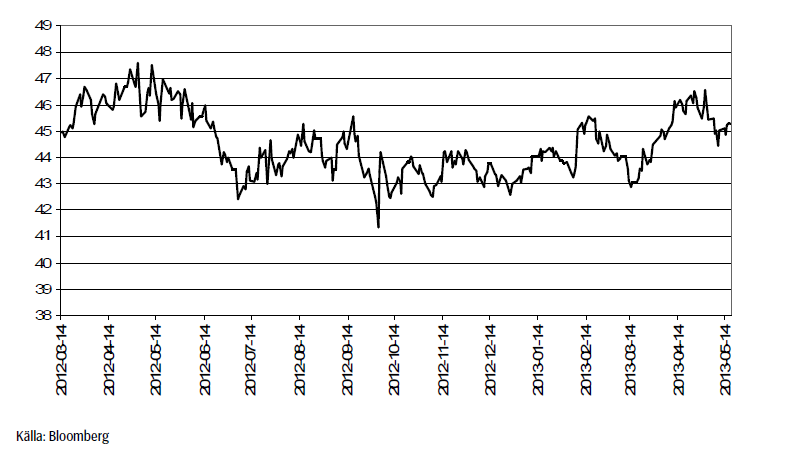

Pristrenden på spannmål är definitivt nedåtriktad. Sojabönor (Chicago) handlades upp, till stor del beroende på den tighta situationen för amerikanska sojabönor. Sydamerika har gott om dem.

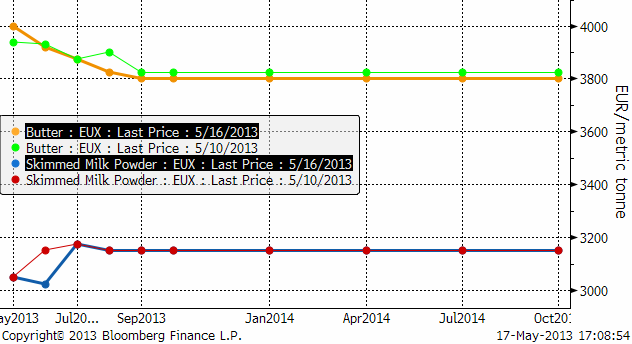

Mjölkmarknaden fortsätter falla, Fonterra lite mindre, men den kom från hög höjd. Eurex terminer på smör och mjölkpulver ligger fortfarande på hög nivå.

Odlingsväder

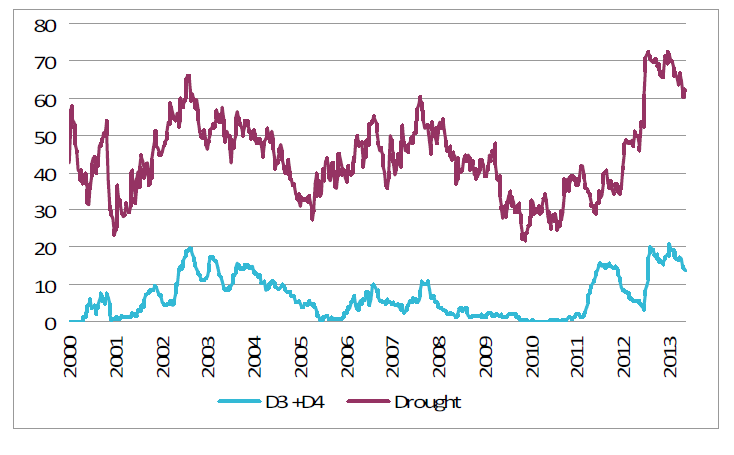

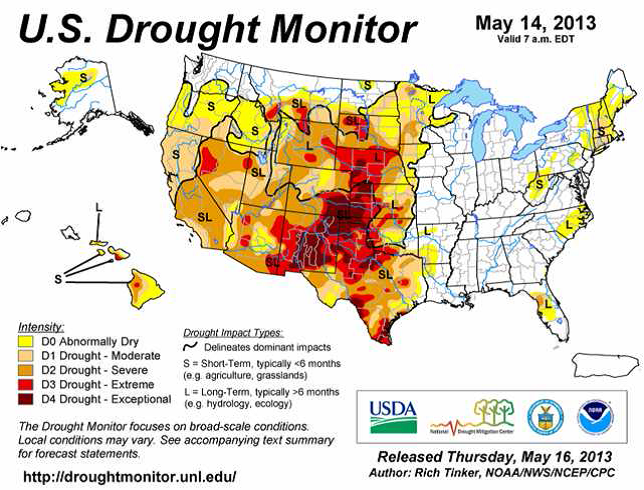

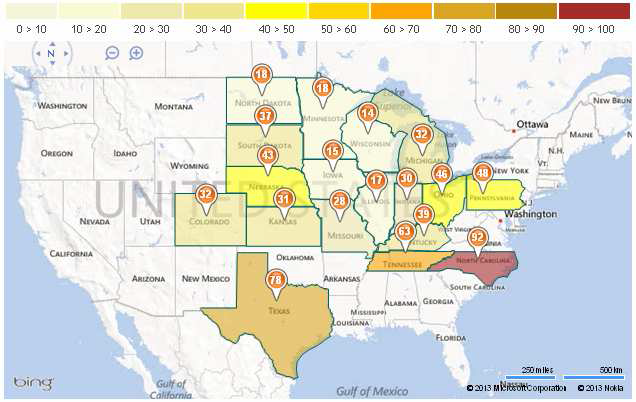

Torkan i USA har fortsatt att avta, i allt raskare takt. Det är nu 61.7% av USA som är torrare än normalt. Som mest på Juldagen var det 72% som var drabbat av torka. De två allra mest extrema graderna av torka lider 13.64% av landet av. Andelen minskade med 0.5% sedan förra veckan.

Som vi ser i kartbilden nedan är det västra delen av prärien och längs Klippiga bergen som det råder torka. Mellanvästern är praktiskt taget fri från torka. Östra delarna av Kansas och andra delstater hör dock till de som är hårdast drabbade av de svåraste typerna av torka.

Vete

Vetepriset började falla i torsdags och kursfallet accelererade under fredagens sista timmar. Bakom ligger sannolikt de spekulationer om att sådden av majs ska ha tagit ett rekordkliv framåt i måndagkvällens statistik. Siffror på att 70% (28% förra veckan) skulle vara sått. Det tror inte jag, men att sådden kommer att ha tagit ett stort kliv framåt ska man vänta sig. Innebörden av WASDE-rapporten kanske också börjar sjunka in. De flesta jag talat med om WASDE-rapporten har inte reagerat, helt enkelt för att den stora skörden av spannmål som prognosticeras är så enorm. En reaktion på ett seminarium i Malmö var ”Men hur ska det då gå med lönsamheten!?”. Jag tror dock att ju förr man fattar att priset kommer att gå ner rejält, desto bättre är det. För då kan man raskt göra något åt det.

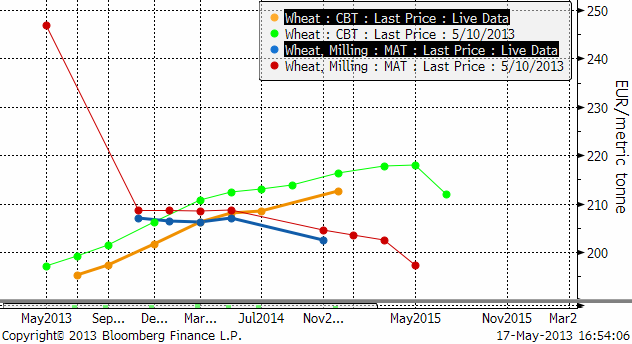

Priset på novemberterminen på Matif stängde på 206.25 euro per ton. Det är lägre än föregående botten. Nästa tekniska stöd ligger på 205.25 och under det förstås 200. Trenden är nedåtriktad och dessa stöd ska testas.

Decemberkontraktet på CBOT fortsatte falla och är nu nära stödet på 700 cent, som jag tror det är hög sannolikhet att marknaden till slut faller genom.

Nedan ser vi förändringen i terminskurvorna fredag till fredag. Maj-kontraktet på Matif är nu borta ur leken.

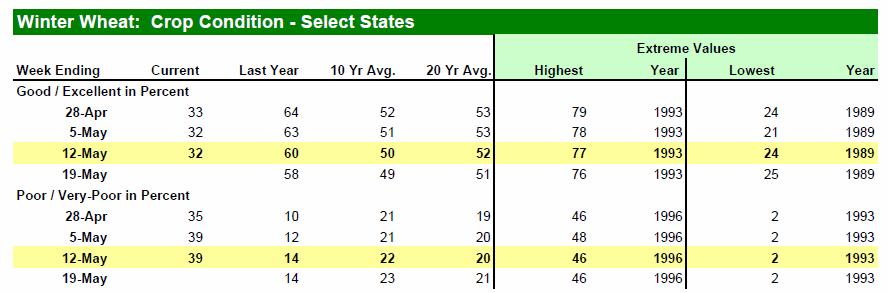

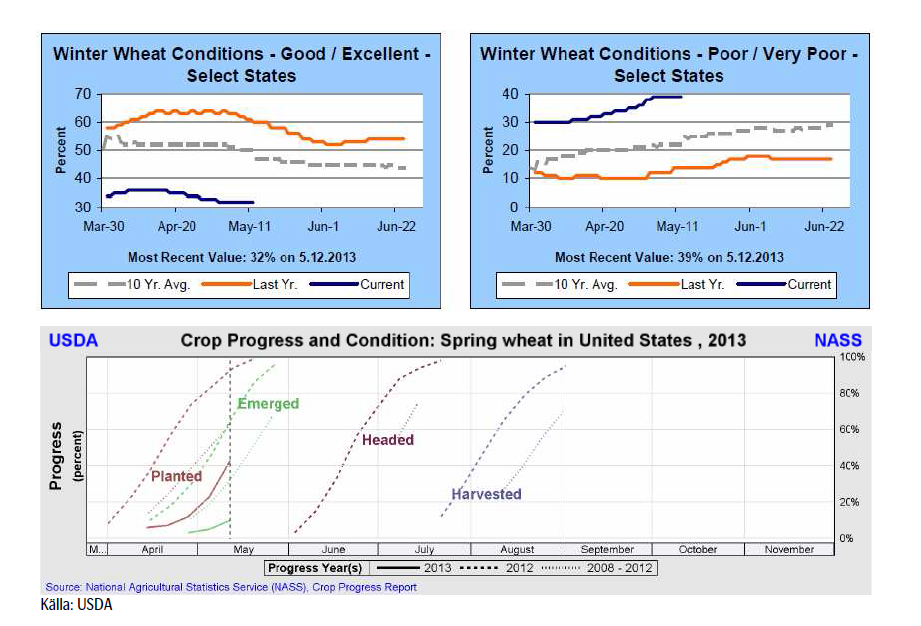

Måndagens Crop Progress rapport från USDA visar att tillståndet för det amerikanska höstvetet i stort sett var oförändrat i de 18 stater som rapporterar. Vete i merparten av de HRW producerande staterna klassas fortfarande som ”poor/very poor”, medan vete i de SRW producerande staterna mestadels klassas som ”good/excellent”. För de 18 staterna sammantaget så klassas 32% som ”good/excellent”, oförändrat från förra veckan men väl under förra årets 60% vid samma tid. Höstvete klassat som ”poor/very poor” uppgår till 39%, också oförändrat från förra veckan men väl över förra årets 14% vid samma tid.

Totalt har endast 29% av höstvetet gått i ax, vilket är långt efter förra årets 73% vid samma tid och det femåriga genomsnittet på 51% vid denna tidpunkt.

Sådden av vårvete i de 6 största staterna gjorde framsteg i veckan som gick och avancerade till 43%, upp rejält från 23% en vecka innan men fortfarande väl efter förra årets 92% och det femåriga genomsnittet på 63%.

Slutsatsen är att vi behåller vår säljrekommendation på vete.

Maltkorn

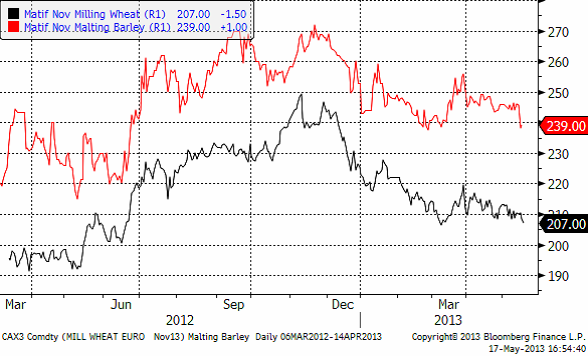

Maltkorn föll relativt kraftigt i veckan vilket gjorde att prisskillnaden mellan maltkorn och kvarnvete fick en ”återställare”. Relationen mellan maltkorn och vete har historiskt varit väldigt stabil.

Majs

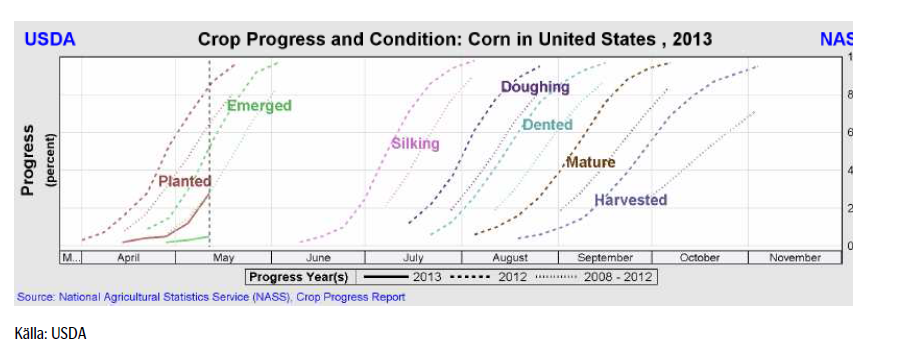

Majspriset (december 2013) är nu nere och testar årets bottennotering från april. Det ser ut att kunna bli ett brott nedåt. Det beror sannolikt på ”planting progress”-rapporten på måndag kväll klockan 22:00, eller på spekulationer om att sådden har varit rekordsnabb i det gynnsamma vädret.

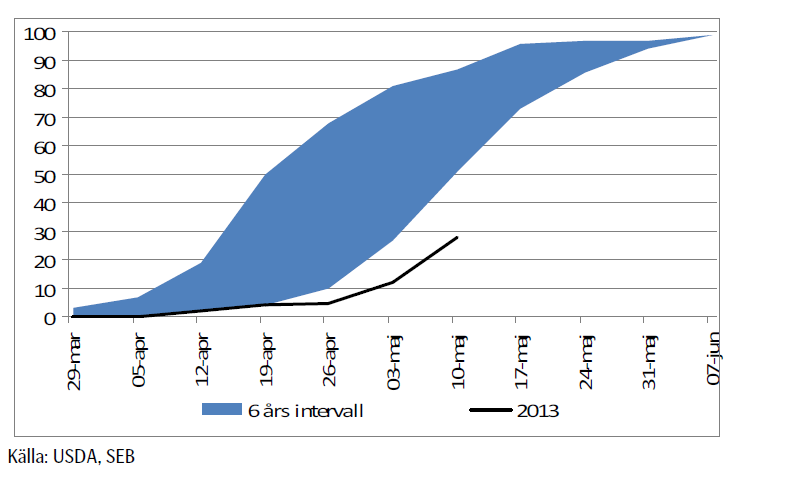

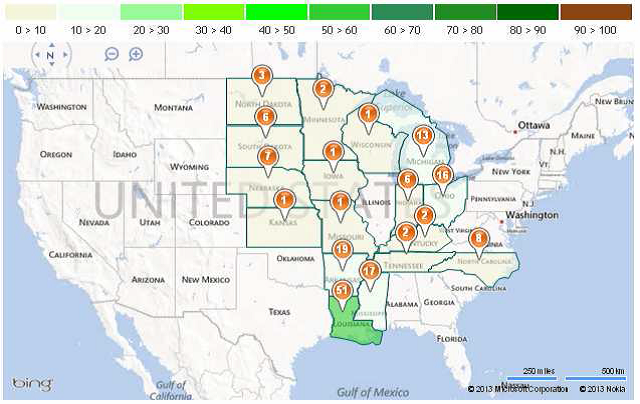

Sådden ligger efter i USA, men hade i måndags tagit sig upp till 28% färdigt.

Spekulationerna går just nu varma om vad måndagens siffra kommer att bli. Den mest optimistiska siffran är att 70% ska vara sått. Det skulle vara en ökning med 42 procentenheter. Den största veckovisa ökningstakten som lantbrukarna har mäktat med är 30% sedan 2007 är 30%. Det skedde mellan 26 mars och 3 maj. Om lantbrukarna lyckas så 30% igen, hamnar vi på 58% sått. Det gör att sådden hamnar strax under den lägre delen av intervallet för 2007 – 2012, där sådden år 2008 utgör botten. Att det är just 2008 får oss naturligtvis att minnas att priserna på spannmål det året föll kraftigt.

Sådden i Iowa, den största producenten, är nu avklarad till 15% – långt efter det femåriga genomsnittet på 79% – medan sådden hos den näst största producenten, Illinois, nu är avklarad till 17% – även det långt efter det femåriga genomsnittet på 64%.

En studie från University of Illinois visat att sådden av majs som görs efter den 10 maj riskerar att ge 8% lägre avkastning i Illinois. Sådd efter den 20 maj kan ge en 15% lägre avkastning och efter den 1 juni så riskerar lantbrukarna en 25% lägre avkastning.

I kartan nedan ser vi hur mycket som var sått för en vecka sedan, i delstat för delstat.

Det ligger dock en hel del ”luft” i efterfrågeprognosen från USDA, som vi skrev om förra veckan. Farmdoc har som vi tidigare skrivit om, beräknat att även en 14% lägre majsskörd än väntat ger högre utgående lager. Slutsatsen är att vi behåller vår säljrekommendation på majs.

Sojabönor

Sojabönorna visade förvånande styrka i fredags. Samtidigt som sådden väntas gå framåt för majs, faller förhoppningarna om att det som inte blir sått med majs blir besått med sojabönor. Starkare import från Kina bidrog också till att få upp sojabönspriset.

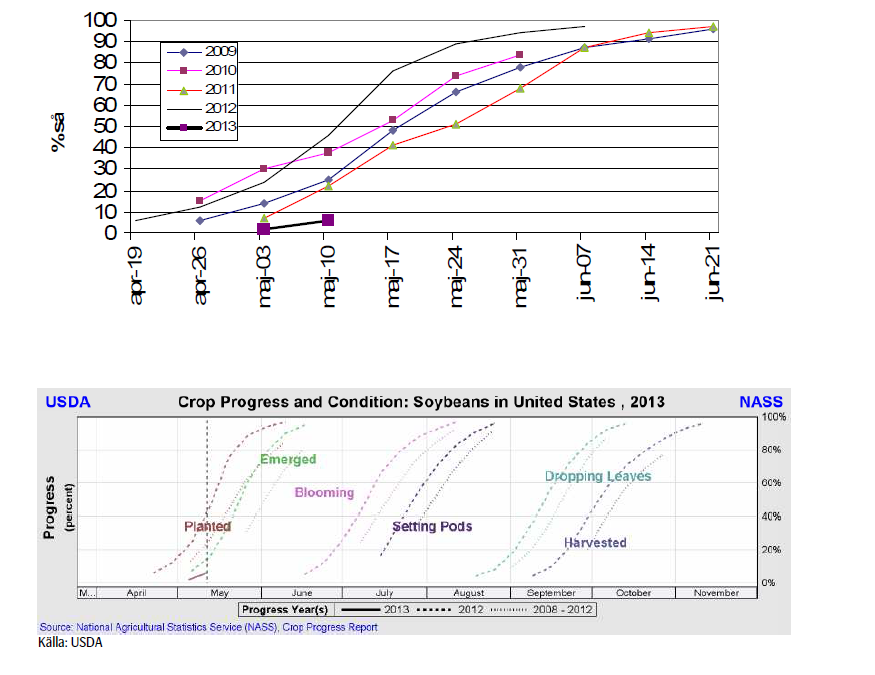

Måndagens Crop Progess visar att sådden av sojabönor nu är avklarad till 6%, vilket kan jämföras med 43% vid den här tiden förra året och det femåriga genomsnittet på 24%.

I Iowa, den största producenten, är sådden endast avklarad till 1% – vilket är långt efter det femåriga genomsnittet på 30% vid denna tid – samtidigt som sådden hos den näst största producenten, Illinois, inte ens har påbörjats. Det femåriga genomsnittet för Illinois vid den här tiden ligger på 19%.

Nedan ser vi en karta som visar såddens framåtskridande i delstat för delstat.

Samtidigt som exporten från USA är stark, håller exporten från Brasilien på att ta fart. Det har bland annat (till och med) gått tre fartyg med USA som destination.

Jag tror att det vi ser nu är en rekyl mot den fallande trenden och alltså ett tillfälle att sälja.

Slutsatsen är att vi behåller och upprepar vår säljrekommendation på sojabönor.

Raps

Rapspriset som förra veckan hade studsat på det tekniska stödet, rekylerade uppåt, men orkade inte hålla sig över 430 euro per ton. Under inflytande av sojamarknaden, kan priset hålla sig på den här nivån, men jag tror annars att det är ett bra tillfälle att sälja raps på.

Nedanför ser vi kvoten mellan rapsterminspriset (nov) mot sojabönspriset (nov). Vi ser att raps fram till maj månads början handlades allt dyrare i förhållande till sojabönor, men att detta, som vi påpekat börjat normaliseras genom ett större prisfall på raps än på sojabönor. Ännu finns det extra fallhöjd i rapspriset, eftersom rapsen fortfarande är dyr i ett historiskt perspektiv, i förhållande till sojabönor.

Skulle det tekniska stödet på 415 euro brytas, är detta en rejäl säljsignal. Jag tror att rapspriset kommer att falla. Dels för att sojabönorna bör ha en lång tid av fallande priser framför sig och dels för att rapsen är ovanligt dyr i förhållande till sojabönor.

Mjölk

Fonterras notering fortsatte ner på deras Global Dairy Trade auktion i onsdags.

Nedan ser vi terminspriserna framåt i tiden i fredags och veckan innan. Det är ett litet nedställ på SMP, men smöret ligger i princip på samma nivå som förra veckan.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering