Nyheter

Kinas guldfeber – tar den slut?

Kina har byggt upp ett speciellt case med guldet på senare tid. De har blivit de största köparna och ägarna av guld och deras fortsatta ackumulering uppmärksammas ofta på guldmarknaden då de påverkar prissättningen både i det korta och det långa loppet. Vad som motiverar kineserna till detta är en intressant fråga som vi här på Guldcentralen tänkte belysa i denna artikel, som är den första i vår serie om individuella länders perspektiv på guld och vilken slags prägel de sätter på guldmarknaden.

Kina har byggt upp ett speciellt case med guldet på senare tid. De har blivit de största köparna och ägarna av guld och deras fortsatta ackumulering uppmärksammas ofta på guldmarknaden då de påverkar prissättningen både i det korta och det långa loppet. Vad som motiverar kineserna till detta är en intressant fråga som vi här på Guldcentralen tänkte belysa i denna artikel, som är den första i vår serie om individuella länders perspektiv på guld och vilken slags prägel de sätter på guldmarknaden.

Kina har under de senaste tio åren minst sagt blomstrat i sin ekonomiska utveckling. Många talar om att den utblomningen har stannat av eller är på väg att stanna av med anledning av att Kinas export drabbas negativt av en nedgående konsumentköpkraft. Vi tror dock att Kina inte bryr sig nämnvärt om ett sådant förfarande (inte för att det inte är sant), då situationens ömsesidighet inte påverkar Kinas egentliga ambitioner. Kina har med sina guldköp genom åren tydligt kommunicerat en målsättning om att upprätta en global handelsvaluta med någon form av peggning mot guld. Detta är i sin tur en form av investering med en klar avkastning som väntas ge frukt inom en snar framtid.

Kina har under de senaste tio åren minst sagt blomstrat i sin ekonomiska utveckling. Många talar om att den utblomningen har stannat av eller är på väg att stanna av med anledning av att Kinas export drabbas negativt av en nedgående konsumentköpkraft. Vi tror dock att Kina inte bryr sig nämnvärt om ett sådant förfarande (inte för att det inte är sant), då situationens ömsesidighet inte påverkar Kinas egentliga ambitioner. Kina har med sina guldköp genom åren tydligt kommunicerat en målsättning om att upprätta en global handelsvaluta med någon form av peggning mot guld. Detta är i sin tur en form av investering med en klar avkastning som väntas ge frukt inom en snar framtid.

Vår motivering till detta är simpel. Kina har ackumulerat en gigantisk valutareserv till följd av sin enorma exportindustri, framförallt med destination till USA. Kinas lag stipulerar att kinesiska företag som säljer varor i dollar är tvungna att växla in dessa till den kinesiska centralbanken och få ut sin profit i renminbi.

Den kinesiska centralbanken har på så sätt ackumulerat stora mängder USD, uppgående till 3,2 biljoner dollar. För två tredjedelar av den summan har Kina köpt tillgångar i form av räntebärande statspapper i USA. Kineserna har även stora mängder investerade i Euro, men den är obetydlig i jämförelse.

Här kommer vi till ett av problemen med att hålla dessa resurser; med låga räntor så görs väldigt marginell vinst på de räntebärande tillgångarna. Det finns inget sätt för Kina att bli av med dessa enorma tillgångar utan att sänka priset drastiskt. Däröver är dessa tillgångar utsatta för risker i form av inflation. Med andra ord, de sitter fast med ett stort problem.

Den självklara lösningen mot en sådan riskexponering är att hedgea mot någonting som rör sig i motsatt riktning till inflationen, det vill säga genom att köpa guld och andelar i guldgruvor. Det är precis vad Kina gör och har gjort konsekvent genom decenniet. Frågan är bara hur mycket guld Kina behöver för att tillgodose sina intressen och hur mycket som behövs för att fullfölja ambitionen att upprätta en ny global handelsvaluta med guld som backning.

De naturliga följdfrågorna är då givetvis Hur mycket guld finns det? , samt Hur mycket har Kina? . Den första frågan kan enkelt besvaras med hjälp av statistik från World Gold Council, där det står att 166,600 ton har brytits (fram till året 2011). Ytterligare 26,000 ton existerar i kända reserver. Kina har av allt detta 1054 ton, vilket till dagens guldpriset är värderat till ca. 60 miljarder USD.

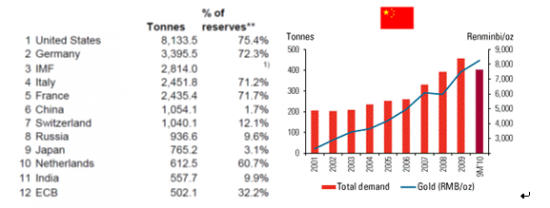

Kina har 1054 ton, vilket utgör 1,7% av landets totala utländska reserver. Detta kan jämföras med USA:s 8133 ton vilket utgör så mycket som 75,4% av det landets valutareserver. (Källa: World Gold Council, September 2012). Bilden till höger visar ett diagram på Kinas årliga efterfrågan på guld från och med 2001 till och med Q3 2010.

Den slutliga frågan blir därför hur mycket guld det behövs för att upprätta en guldstandard. Svaret är ju förstås att Kina har en bit kvar att gå då 60 miljarder i guldreserver inte räcker till för att utgöra en adekvat uppbackning av landets valuta. Hur mycket som skulle behövas är en betydligt svårare fråga att tyda, men Kinas fortsatta ackumulering av guld visar tydligt på landets ambitioner att diversifiera valutareserver, och vi tror inte att de kommer nöja sig med 1,7% av den totala summan. Kina har dessutom även visat sig väldigt alerta på att köpa billiga guldkontrakt vid tillfälliga dippar i guldpriset.

Sammanfattningsvis vill vi påpeka att Kina kommer sannolikt att spela en alltmer betydande roll inom guldmarknaden och det föreligger av de orsaker vi har nämnt i denna artikel. En annan betydande faktor är Ben Bernankes färska uttalande om en ny runda av kvantitativa lättnader i QE3 (läs: pressa mer pengar), som fick guldet att spika upp mot 1770 USD/uns. Vi lägger därtill Mario Draghis uttalande om att alla resurser skall disponeras för att rädda euron (läs: pressa mer pengar), så ser vi inga andra utkomster än att guldet kommer att fortsätta gå upp i pris.

Vi här på Guldcentralen, liksom många andra aktörer på marknaden, har länge förutspått den här utkomsten och vår inställning till guld som investering är oförändrat positiv. I vår nästa artikel kommer vi att ta upp Indien och deras relation till guldet.

[hr]

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

Nyheter

Lundin Mining ska bli en av de tio största kopparproducenterna i världen

Lundin Mining är bolaget i Lundin-sfären som satsar stort på Vicuña-projektet i Argentina. Det ska lyfta Lundin Mining till att bli en av de tio största kopparproducenterna i världen skriver Affärsvärlden och upprepar sin köprekommendation för aktien.

”Även om en framgång inte är på förhand given tror vi att Vicuña har goda chanser att bli bra. Vi förnyar vårt köpråd för Lundin Mining”

Enligt Lundin Minings ledning kommer man att klara att finansiera sin del av investeringarna i Vicuña genom det löpande kassaflödet som man förväntar sig ska bli omkring 5 miljarder dollar kommande fem år i kombination med lån.

Nyheter

Sommarvädret styr elpriset i Sverige

Många verksamheter tar nu ett sommaruppehåll och ute värmer solen, det är gott om vatten och vinden blåser. Lägre efterfrågan på el och goda förutsättningar för kraftproduktionen höll ner elpriserna under juni.

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) i elområde 1 och 2 (Norra Sverige) blev för juni 3,05 respektive 4,99 öre/kWh, vilket är rekordlågt och de lägsta på minst 25 år.

– Elpriset påverkas av en rad faktorer men vädret väger tyngst. På sommaren minskar efterfrågan på el och många verksamheter har ett uppehåll. Detta tillsammans med goda förutsättningar inom kraftproduktionen påverkar elpriset nedåt, säger Jonas Stenbeck, privatkundschef Vattenfall Försäljning Norden.

Den hydrologiska balansen, måttet för att uppskatta hur mycket vatten som finns lagrat ovanför kraftstationerna, ligger över normal nivå, särskilt i norra Skandinavien. Tillgängligheten för kärnkraften i Norden är just nu 82 procent av installerad effekt.

– De goda nordiska produktionsförutsättningarna gör elpriserna mindre känsliga för förändringar i omvärlden, säger Jonas Stenbeck.

Priserna på olja och gas kan dock ändras snabbt med anledning av en turbulent omvärld. På kontinenten har efterfrågan på gas sjunkit och nytt solkraftsrekord för Tyskland sattes på midsommarafton med en produktion på 52,5 GW.

– Många av de goda elvanor vi skaffade oss under elpriskrisen verkar leva kvar och gör nytta även på sommaren. De svenska hushållens elförbrukning under 2024 var faktiskt den lägsta detta millenium, säger Jonas Stenbeck.

| Medelspotpris | Juni 2024 | Juni 2025 |

| Elområde 1, Norra Sverige | 24,04 öre/kWh | 3,05 öre/kWh |

| Elområde 2, Norra Mellansverige | 24,04 öre/kWh | 4,99 öre/kWh |

| Elområde 3, Södra Mellansverige | 27,27 öre/kWh | 22,79 öre/kWh |

| Elområde 4, Södra Sverige | 62,70 öre/kWh | 40,70 öre/kWh |

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras