Nyheter

Kinas efterfrågan dränerar guldmarknaden

Vi har tidigare skrivit om hur det australiensiska myntverket, Perth Mint, har haft svårt att möta efterfrågan på silvermynt från konsumenterna och hur försäljningen uppnått nya rekordnivåer. Under veckan har vi tagit del av rapporter som visar hur samma fenomen förekommer också på andra ställen runt om i världen, till exempel i Kina, där de små gyllene pandorna, antagligen ett av de allra vackraste på marknaden förekommande mynten, efterfrågas allt mer. Notabelt är att mynten handlas med en premium jämfört med andra, likvärdiga mynt, men det verkar inte bekymra köparna som tar emot allt det som erbjuds.

Vi har tidigare skrivit om hur det australiensiska myntverket, Perth Mint, har haft svårt att möta efterfrågan på silvermynt från konsumenterna och hur försäljningen uppnått nya rekordnivåer. Under veckan har vi tagit del av rapporter som visar hur samma fenomen förekommer också på andra ställen runt om i världen, till exempel i Kina, där de små gyllene pandorna, antagligen ett av de allra vackraste på marknaden förekommande mynten, efterfrågas allt mer. Notabelt är att mynten handlas med en premium jämfört med andra, likvärdiga mynt, men det verkar inte bekymra köparna som tar emot allt det som erbjuds.

Kinesiska pandamynt strömmar från myntverket i en allt högre hastighet. I naturen är pandan både sällsynt och hotad och det ser ut som om även guldmynten som pryds av detta fantastiska djur kommer att vara lika sällsynta på marknaden i framtiden, av att döma av den efterfrågan från miljontals konsumenter som köper dem för att bevara värdet på sitt kapital. Nu både dubblar och tredubblar de kinesiska myndigheterna produktionen för att möta efterfrågan.

Det vackra lilla myntet är avgudat av samlare runt om i världen eftersom det är en del av berättelsen om den kinesiska ekonomin. 1982, det år som myntet introducerades, präglades endast 16.000 ett-ounce-mynt, i år kommer produktionen att vara betydligt högre. Redan nu har det präglats mer än 300.000 mynt och i Peking har kvoterna höjts väsentligt – och kommer att stiga till minst 500.000 mynt för de mest efterfrågade mynten på ett ounce, medan de mindre mynten som det redan producerats 200.000 stycken av, kommer att få se sin upplaga stiga till 600.000 stycken vardera.

Dessa enormt populära Pandamynt är tekniskt sett lagliga betalningsmedel i Kina, men ingen vettig människa skulle använda dem i den dagliga handeln, inte till deras nominella belopp i alla fall. Ett ounce-myntet med ett nominellt värde på 500 yuan, motsvarande cirka 77 USD, att jämföra med priset på den internationella guldmarknaden som överstiger 1.500 USD. Pandamynten är inte längre bara samlarföremål eller legala betalningsmedel, de har blivit en av de allra populäraste investeringarna hos den kinesiska befolkningen, vilket gör att den kinesiska efterfrågan kan komma att påverka det globala guldpriset.

Hardly a Golden Opportunity in China

Ovanstånde var rubriken på en nyligen publicerad artikel i Wall Street Journal i vilken det konstaterades att efterfrågan på guld i Kina har stigit med 47 procent under det första kvartalet 2011. I och med detta var Kina under samma period världens största konsument av fysiskt guld, både i form av mynt och tackor.

Det är emellertid inte bara fysiskt guld som efterfrågas av kineserna, nyligen slutfördes teckningen i Lion Fund, den första kinesiska ETF:en som speglar guldpriset. Sammanlagt togs det in en halv miljard USD, och nu är den öppen för teckning igen. Wall Street Journal varnar emellertid för att om Kinas inflation sjunker så kommer guld att upphöra att fungera som en hedge mot detta och tvingas konkurrera mot en rad finansiella produkter som erbjuder höga räntor.

Rimligt, men helt fel. I själva verket hoppade inflationen upp till 5,5 procent samtidigt som den artikeln publicerades. I stället för att minska kan inflationen nå en topp på 6 procent.

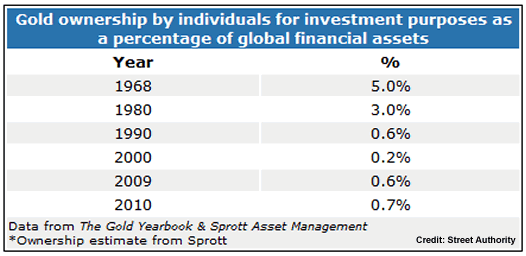

När det gäller konkurrerande investeringsprodukter finns det ingen produkt som visat sig vara lika populär som de kinesiska gyllene pandorna, guldtackor och guldbaserade certifikat. Wall Street Journal varnar också för att den kinesiska konsumtionen kan ha nått ett tak. Emellertid, Kinas efterfrågan på guld per capita understeg 2010 både den i Taiwan och USA, faktum är att den inte ens uppgick till halva det beloppet.Historiska siffror visar således att den potentiella efterfrågan på privat konsumtion av guld har utrymme att växa i Kina och resten av världen.

Förvånansvärt nog understiger den personliga konsumtionen av guld per capita i Kina den i Indien, detta trots att Kina har en betydligt högre inkomst per capita vilket lämnar ett stort utrymme för fortsatt tillväxt i efterfrågan. Faktum är att det genomsnittliga guldinnehavet endast uppgår till en fjärdedel av det globala genomsnittet enligt Zhong Wei, chef för ekonomisk forskning vid Beijing Normal University. Det finns således anledning att tro att vi kommer att få se en kraftigt ökad efterfrågan på fysiskt guld från Kina.

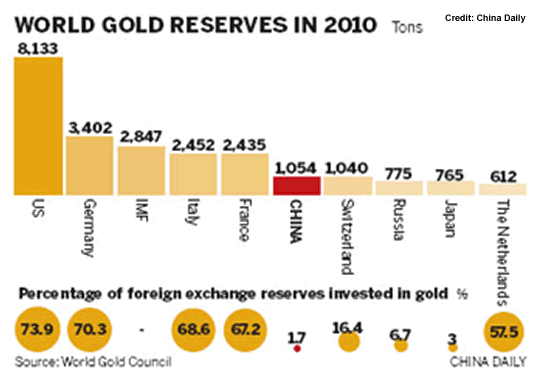

Lägg till detta en stor stor okänd faktor i den globala guld-bilden: nationella guldreserver. Många länder tillkännager sina guldreserver offentligt. Men Kina släpper information endast periodvis. För närvarande är Kinas offentliga guldinnehav onormalt låg vilket syns i bilden nedan.

Många kinesiska forskare har offentligt gått ut och förespråkat att landet skall öka sina innehav av guld betydligt, då de anser att en betydande reserv av guld skulle kunna komma att fungera som en reserv och en hedge mot Kinas enorma investeringar i dollar vilka för närvarande beräknas uppgå till en biljon USD.

Med tanke på tillståndet i den amerikanska ekonomin så spekuleras det nu att Peking i största hemlighet fyller på sina reserver med betydande mängder inhemskt producerat guld, något som Kina som är världens största producent av den ädla metallen kan göra utan att avslöja det för omvärlden.

Nervositeten i Grekland, de övriga PIIGS-länderna och den amerikanska skuldsättningen har knappast minskat intresset för guld, vare sig i Kina eller i resten av världen. Det är således en rimlig gissning att Kina under kommande årtionde kommer att bli världens största guldproducent. Glöm inte bort landets förkärlek för sina guldpandor, något som verkar förutbestämt att fortgå och öka betydligt i framtiden.

Den kinesiska efterfrågan på guld ökar obevekligt. Guldmarknader kommer sannolikt inte att vara oberörda då världens folkrikaste nation fortsätter att hänge sig och stillar begäret efter allt större innehav av ädelmetall.

Läs även artikeln om Chinese Gold Pandas – De populära kinesiska guldmynten

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

Nyheter

Oljan, guldet och marknadens oroande tystnad

Oljepriset är åter i fokus på grund av kriget i Mellanöstern. Är marknadens tystnad om de stora riskerna, det som vi egentligen verkligen bör oroa oss för? Och varför funderar Tyskland på att plocka hem sin guldreserv från New York? I veckans avsnitt av Världsekonomin pratar Katrine Kielos och Henrik Mitelman om olja, tystnad och guld. Europa är ju mer beroende av oljepriset än USA, hur orolig ska man vara för att det stiger? En krönika i Financial Times lyfte nyligen “marknadens oroande tystnad”, den syftade på skillnaden mellan den dystra geopolitiska utvecklingen i världen och en marknad som samtidigt återhämtat sig 20 procent sen början av april, trots tullkriget. Vad säger marknadens tystnad egentligen? I Tyskland pågår en debatt om att plocka hem sin guldreserv från USA. Handlar det om bristande förtroende för Donald Trump – och kan det rentav ha något med “hämndskatten” att göra?

Nyheter

Domstolen ger klartecken till Lappland Guldprospektering

Mark- och miljödomstolen har idag meddelat dom i målet om Stortjärnhobbens bearbetningskoncession. Beslutet innebär att Lappland Guldprospektering får tillträde till området – ett avgörande steg mot framtida gruvbrytning i regionen.

Bearbetningskoncessionen för Stortjärnhobben är en central del i Lappland Guldprospekterings långsiktiga satsning på hållbar gruvutveckling i området. Projektet har varit föremål för juridisk prövning och dagens dom ger nu tydlighet kring markanvändningen.

”Vi är mycket nöjda över beslutet och ser nu fram emot att kunna lägga i nästa växel vad gäller utvecklingen av Stortjärnhobbens guldprojekt. Domstolens beslut är ett synnerligen viktigt steg och ger oss nu rätten att nyttja och förfoga över området”, säger VD Fredrik Johansson.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen