Nyheter

Kina, nyckeln till guldmarknaden

- En ny medelklass har mer kapital än tidigare som den vill spendera

- Smycken är fortfarande det som driver utvecklingen av guldpriset

- Det industriella användandet av guld ökar

- Kina rör sig bort från dollarn

![]() Förra året nådde de kinesiska konsumenternas efterfrågan på guld en ny rekordnivå, 1 132 ton, och World Gold Council (WGC) tror att det kommer fortsätta även under kommande år. WGC prognosticerar en kinesisk efterfrågan som ökar med tjugo procent till och med år 2017.

Förra året nådde de kinesiska konsumenternas efterfrågan på guld en ny rekordnivå, 1 132 ton, och World Gold Council (WGC) tror att det kommer fortsätta även under kommande år. WGC prognosticerar en kinesisk efterfrågan som ökar med tjugo procent till och med år 2017.

Denna uppdaterade prognos från WGC bekräftar tidigare prognoser, att Kina och landets konsumenter hyser en långsiktig och djup kärlek till guldet. Vi har sett hur landet förvandlas till ett ekonomisk kraftpaket, och nu ser vi hur det blir världens största guldmarknad. Det är därför synnerligen viktigt för alla som är exponerade mot guld och guldmarknaden att identifiera och förstå de viktigaste drivkrafterna bakom denna efterfrågetillväxt.

1. En ny medelklass har mer kapital än tidigare som den vill spendera

Trots alla skriverier som vi vant oss vid att se om Kinas agerande på guldmarknaden så har denna asiatiska nation inte alltid varit en så pass betydande aktör på guldmarknaden. I sin senaste rapport, China’s Gold Market: Progress and Prospects, skriver WGC att det är först under de senaste åren som Kina har haft en framväxande medelklass vars löner stiger. Ett exempel på detta är staden Shenzhen som har mer än 10 miljoner invånare. I denna stad sker cirka 70 procent av all den kinesiska smyckestillverkningen. För mindre än trettio år sedan hade denna stad en befolkning på drygt 300 000 personer vars efterfrågan på guld och smycken endast kan ha haft en marginell inverkan på guldpriset.

Under de senaste tio åren har emellertid en ny medelklass kommit att växa fram i Kina, och landets konsumenter njuter av sin nya rikedom. I takt med att den kinesiska bruttonationalprodukten stiger, för det gör den även om det sker i ett lugnare tempo än tidigare, har kineserna börjat köpa allt mer smycken och mynt. Utöver detta ser vi också hur alltfler kinesiska konsumenter efterfrågan guld som en investering och en hedge mot inflationen som kommit att öka med den starka ekonomiska tillväxten i Kina.

2. Smycken är fortfarande det som driver utvecklingen av guldpriset

Rapporten från WGC bekräftade också en fortsatt styrka i det som kallas för ”Love Trade”, en av de två främsta drivkrafterna inom guldhandeln. Den andra är det som kallas för ”Fear Trade”, och det är en mycket viktig orsak till prisförändringar på guld i framförallt Asien, Indien och Mellanöstern. Dessa två krafter speglar den kulturella affiniteten som gäller för ädelmetaller i dessa regioner där konsumenterna köper guld i form av smycken och mynt år efter år, för att ge bort som gåvor vid religiösa högtider och fester

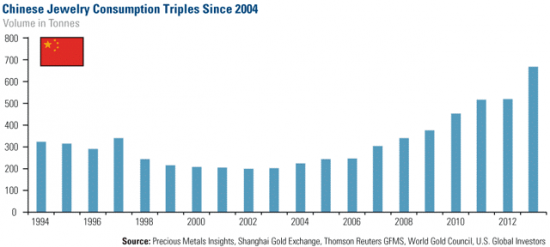

Diagrammet nedan visar hur konsumtionen av guldsmycken har tredubblats sedan 2004 vilket gör att Kina nu gått om Indien som världens största konsument och tillverkare av smycken under 2013 Enligt en nyligen publicerad artikel från nyhetsbyrån Reuters, har försäljningen av guldsmycken i Indien mattats av med 10 procent sedan importrestriktioner infördes i landet förra året. Därmed är det troligt att anta att Kina och landets befolkning är den största köparen av guld i dag.

3. Det industriella användandet av guld ökar

Uppgången i Kinas bruttonationalprodukt har lett till en ökad industriell efterfrågan på guld, om än inte lika stark som efterfrågan på guldsmycken. Enligt WGC så är det elektronik som är den dominerande källan till denna industriella efterfrågan. Guld används i dag ibland annat mobiltelefoner, datorer och kretskort. Även fordonsindustrin, en sektor som sällan förknippas med guld, har nyligen ökat sin efterfrågan på guld.

Det kan förefalla som guld är ett dyrt alternativ att använda i mobiltelefoner eller i airbags, och tillverkarna försöker alltid att minska kostnaderna för komponenter och ersätta guld med billigare alternativ. Detta kan emellertid inte alltid göras om det skall finnas en optimal prestanda. Dessutom styr säkerhetsfrågorna.

4. Kina rör sig bort från dollarn

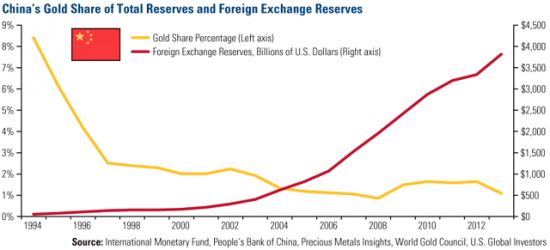

Kinas valutareserver uppgick i slutet av 2013 till 3,8 triljoner USD, en kraftig ökning sedan mitten av 1990-talet vilket visas i grafen nedan. Kina står i dag inför ett antal utmaningar när det gäller det monetära systemet och det flervalutasystem där både renminbin och dollarn. Frågan är emellertid hur den kinesiska valutareserven och landets monetära system kan komma att påverka efterfrågan på guld.

Enligt WGC har merparten av ökningen av de kinesiska valutareserverna, det vill säga landets bytesbalansöverskott, varit denominerat i USD. Tidigare använde Kina dessa dollar för att köpa amerikanska statsobligationer, men i och med den globala finanskrisen och införandet av så kallade kvantitativa lättnader (QE) har Kina dragit sig bort från den amerikanska kapitalmarknaden och har minskat sin exponering mot dollarn. Kina är emellertid i gott sällskap, det är många länder som valt att minska sin exponering mot just dollarn.

I en nyligen publicerad artikel från Casey Research, kommenterar företagets chefsekonom Bud Conrad dollarns minskade betydelse i andra länder valutareserver. År 2000 stod dollarn för 55 procent av alla valutareserver, i dag utgör samma siffra endast 33 procent. Conrad tror vidare att dollarn kommer att få ännu lägre betydelse och spår att år 2020 kommer dollarns vikt bland övriga länder valutareserver att uppgå till cirka en femtedel, det vill säga 20 procent, eftersom världens övriga ekonomier inte kommer att behöva dollarn i samma omfattning som tidigare i den internationella handeln.

Det finns anledning att tro att det vi ser är en början till en förändring eftersom såväl de så som finanspolitiska och geopolitiska utmaningarna ökat mellan de två länderna. Det är därför inte konstigt att Kina väljer att backa från dollarn till förmån för guld. Guld är en hård tillgång, det är inte papperspengar, vilket gör att guldet är en utmärkt valuta för Kina.

I sin rapport säger WGC att guld inte kan skapas ur tomma intet av centralbankerna, och att värdet på denna metall inte heller kan komma att manipuleras av emittenterna.

Vad kommer Kina göra nu?

Det kan vara så att People’s Bank of China nu håller på att öka sina guldreserver, men frågan kvarstår, hur pass mycket guld har den kinesiska centralbanken i sina valv?

I en nyligen publicerad rapport från Mineweb nämns även Beijing som en stad genom vilken Kina kommer att importera sitt guld i framtiden. Det är en tydligen indikation över att Kina kommer att fortsätta köpa guld på den internationella marknaden. Kina publicerar inga officiella uppgifter över hur pass mycket guld landet köper så även om det kommer att ske import genom Beijing så kommer det vara ännu en källa för opublicerad data.

De uppgifter och den statistik som i dag finns avser det guld som andra länder exporterar till Kina. Även guldtrafiken till och från den gamla kronkolonin Hong Kong är av intresse, då denna anses ge en bild av Kinas guldinnehav. I februari släppte Schweiz för första gången sedan 1980 uppgifter om sin guldhandel. Dessa siffror styrker uppgifterna om att Kina ökar sitt innehav av guld.

Oavsett den exakta mängden guld som Kina har, är detta land ett bra exempel att efterfrågan för guld förblivit densamma världen över oavsett tid. Människor runt om i världen reagerar med oro över regeringens politik som kan devalvera valutor, vilket gör guld attraktivt. Samma sak gäller när ekonomierna blomstrar, då kommer befolkningen att spendera pengar på guld.

”Love Trade”, kommer att fortsätta eftersom konsumenter kommer att fortsätta att köpa guld som gåvor så länge de kulturella fester och religiösa traditioner fortsätter att spela en betydande roll i deras liv.

Det är viktigt att följa pengarna, eller i detta fall guldet, för att se hur människor runt om i världen reagerar på denna bristvara. Genom att se framåt som investerare så kommer Du att inse att Kinas agerande kan vara nyckeln till guldmarknaden.

[hr]

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

Sommarvädret styr elpriset i Sverige

Många verksamheter tar nu ett sommaruppehåll och ute värmer solen, det är gott om vatten och vinden blåser. Lägre efterfrågan på el och goda förutsättningar för kraftproduktionen höll ner elpriserna under juni.

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) i elområde 1 och 2 (Norra Sverige) blev för juni 3,05 respektive 4,99 öre/kWh, vilket är rekordlågt och de lägsta på minst 25 år.

– Elpriset påverkas av en rad faktorer men vädret väger tyngst. På sommaren minskar efterfrågan på el och många verksamheter har ett uppehåll. Detta tillsammans med goda förutsättningar inom kraftproduktionen påverkar elpriset nedåt, säger Jonas Stenbeck, privatkundschef Vattenfall Försäljning Norden.

Den hydrologiska balansen, måttet för att uppskatta hur mycket vatten som finns lagrat ovanför kraftstationerna, ligger över normal nivå, särskilt i norra Skandinavien. Tillgängligheten för kärnkraften i Norden är just nu 82 procent av installerad effekt.

– De goda nordiska produktionsförutsättningarna gör elpriserna mindre känsliga för förändringar i omvärlden, säger Jonas Stenbeck.

Priserna på olja och gas kan dock ändras snabbt med anledning av en turbulent omvärld. På kontinenten har efterfrågan på gas sjunkit och nytt solkraftsrekord för Tyskland sattes på midsommarafton med en produktion på 52,5 GW.

– Många av de goda elvanor vi skaffade oss under elpriskrisen verkar leva kvar och gör nytta även på sommaren. De svenska hushållens elförbrukning under 2024 var faktiskt den lägsta detta millenium, säger Jonas Stenbeck.

| Medelspotpris | Juni 2024 | Juni 2025 |

| Elområde 1, Norra Sverige | 24,04 öre/kWh | 3,05 öre/kWh |

| Elområde 2, Norra Mellansverige | 24,04 öre/kWh | 4,99 öre/kWh |

| Elområde 3, Södra Mellansverige | 27,27 öre/kWh | 22,79 öre/kWh |

| Elområde 4, Södra Sverige | 62,70 öre/kWh | 40,70 öre/kWh |

Nyheter

Samtal om flera delar av råvarumarknaden

Ett samtal som sammanfattar ett relativt stabilt halvår på råvarumarknaden trots volatilitet och geopolitiska spänningar som sannolikt fortsätter in i andra halvan av året. Vi bjuds även på kommentarer från Carlos Mera, Rabobanks analyschef för jordbrukssektorn och Kari Kangas, skogsanalytiker.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys2 veckor sedan

Analys2 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMahvie Minerals växlar spår – satsar fullt ut på guld