Nyheter

Har volatiliteten förändrat handeln med olja?

Oljepriset har nu fallit i mer än ett år, och under förra veckan noterade oljepriset sitt sexårslägsta, något som emellertid inte var tillräckligt. Fallet fortsatte efter detta som en effekt av ett ökat utbud och minskad efterfrågan från Kina. Notabelt är att volatiliteten fortfarande ligger en bra bit under sina historiska nivåer, men utgör en viktig faktor när det gäller prissättningen på derivat på råolja. Den 12 augusti stängde Chicago Board Options Exchange Crude Oil Volatility Index på sin högsta nivå sedan april i år.

Oljepriset har nu fallit i mer än ett år, och under förra veckan noterade oljepriset sitt sexårslägsta, något som emellertid inte var tillräckligt. Fallet fortsatte efter detta som en effekt av ett ökat utbud och minskad efterfrågan från Kina. Notabelt är att volatiliteten fortfarande ligger en bra bit under sina historiska nivåer, men utgör en viktig faktor när det gäller prissättningen på derivat på råolja. Den 12 augusti stängde Chicago Board Options Exchange Crude Oil Volatility Index på sin högsta nivå sedan april i år.

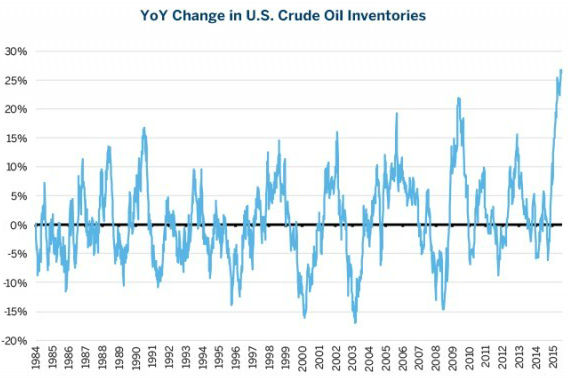

Historien om oljemarknaden berättas oftast av utbudsekonomer. I dag ser vi att USA närmar sig den högsta produktionsnivån av olja sedan 1972, men att landet har gjort få ansträngningar att tygla produktionen trots det fallande oljepriset och de låga marginalerna. Faktum är att USA i dag har de högsta oljelagren på 80 år under den så kallade ”körsäsongen”. Detta trots att de amerikanska konsumenterna under 2015 har kört mer än fem procent fler kilometer än vad de gjorde under 2014 vid samma tillfälle. Rapporterna tyder även på att de amerikanska oljelagren kommer att fortsätta att öka, tillväxttakten ligger på rekordhöga 25 procent under innevarande år.

Även globalt ser vi att utbudet ökar när världens största oljeexportör Saudiarabien ökar sina volymer. Kärnkraftsavtalet i Iran kommer att innebära att även den iranska produktionen adderas till det stora produktionsöverskottet. Den iranska oljan beräknas nå marknaden under slutet av 2015 som tidigast.

Utbudet ökar men efterfrågan är mättad

Medan utbudet ökat så har inte efterfrågan följt med alls. Efterfrågan på olja från Kina, världens näst största oljekonsument, har fallit som en följd av nedgångar i den asiatiska jättens konjunkturtillväxt. Valutakursförändringarna med en allt starkare dollar har ytterligare bidragit till att komplicera situationen. Devalveringen av yuanan kommer vidare ha en negativ effekt på den kinesiska efterfrågan eftersom en svagare yuan tillsammans med en starkare US-dollar gör att alla varor som Kina importerar från USA blir dyrare för de kinesiska konsumenterna. Kombinationen av alla dessa faktorer gör att marknaden för råolja är oförutsägbar och att både producenter och konsumenter väntar på ett okänt jämviktspris. Vad betyder då en ökad volatilitet för de som vill handla med olja?

Till att börja med har volymerna ökat. Under mitten av augusti noterades att volymerna för WTI-terminerna hade stigit med 83 procent jämfört med samma period 2014. Det beror emellertid inte enbart på en ökad trading.

Såväl aktiviteten som deltagandet på derivatmarknaden för råolja har förändrats. Nya deltagare har kommit till, framförallt sådana investerare som använder sig av derivatkontrakt för att hantera osäkerheten i oljepriset. De öppna positionerna för förvaltat kapital ökade under juli 2015 med 16 procent enligt CFTC’s Commitment of Traders report. Optionshandeln har under samma period utvecklats starkare än normalt, omsättningen för optionerna på terminskontrakt på WTI ökade med 50 procent under juli 2015, att jämföra med samma period 2014. Av dessa omsattes 71 procent elektroniskt, något som var ett nytt rekord.

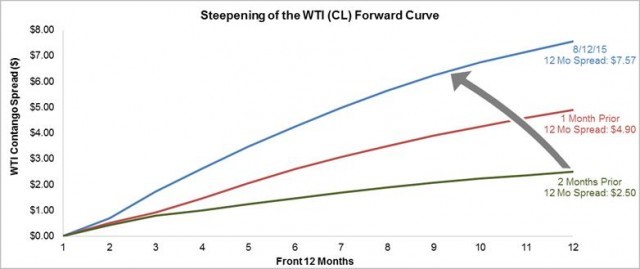

Fler affärer som tidigare kan ha genomförts direkt på börsgolvet flyttar till skärmarna. En av anledningarna till detta är den ökade aktiviteten i Request for Quotes (RFQ), den mekanism som gör det möjligt för marknadsaktörerna att utföra spreadavslut på Globex, CME Groups elektroniska handelsplattform. Övergången till optionsmarknaden kan bäst förklaras av de nuvarande volatilitetsnivåerna. I dagsläget förekommer det högst volatilitet i början av terminskurvan som en direkt effekt av att aktörerna ser de lagringsnivåer som EIA rapporterar varje vecka. Dessa data uppmuntrar spreadhandeln, speciellt som terminskurvan blir allt brantare. Vi ser framförallt hur så kallade kalenderspreadar blir allt vanligare, det vill säga när handlarna köper ett optionskontrakt längre fram samtidigt som de utfärdar ett optionskontrakt i spotmånaden. Detta är ett sätt som aktörerna använder för att säkra sina positioner samtidigt som de finansierar en del av kostnaden för sina köpta optioner.

Den allt brantare terminskurvan visar att marknaden tror att priset på råolja kommer att stiga igen under 2016. Options- och terminsmarknaderna för råolja är bland de mest likvida och omsatta råvarukontrakten i världen samtidigt som de är mogna marknader. Det betyder att även om lagringsnivåerna stiger och efterfrågan på råolja minskar så kommer dessa marknader att berätta vart oljepriser är på väg.

Nyheter

Ryska staten siktar på att konfiskera en av landets största guldproducenter

En våg av panik sprider sig bland Moskvas elit sedan Vladimir Putins regim inlett en dramatisk offensiv för att beslagta tillgångarna hos Konstantin Strukov – en av Rysslands rikaste affärsmän och ägare till landets största guldgruvföretag, Yuzhuralzoloto. Åtgärden ses som ett tydligt tecken på hur långt Kreml är villigt att gå för att säkra ekonomiska resurser i takt med att kostnaderna för kriget i Ukraina stiger.

Strukovs förmögenhet, som uppskattas till över 3,5 miljarder dollar, byggdes upp under decennier i nära relation med maktens centrum i Ryssland. Men den 5 juli stoppades hans privatjet från att lyfta mot Turkiet. Enligt flera ryska medier deltog den federala säkerhetstjänsten FSB i ingripandet, och Strukovs pass beslagtogs. Händelsen ska vara kopplad till en omfattande rättsprocess där åklagare kräver att hela hans företagsimperium förverkas – med hänvisning till påstådd korruption och användning av skalbolag och familjemedlemmar för att dölja tillgångar.

Företaget själva förnekar att något inträffat och kallar rapporteringen för desinformation. De hävdar att Strukov befann sig i Moskva hela tiden. Trots det bekräftar rättsdokument att både han och hans familj förbjudits att lämna landet, och att myndigheterna snabbt verkställt beslutet.

Det som nu sker är en del av ett större mönster i ett Ryssland präglat av krigsekonomi: staten tar tillbaka kontrollen över strategiska sektorer som guld, olja och försvarsindustri – industrier som nu allt mer mobiliseras för att finansiera och stödja krigsinsatsen. Intressant nog handlar det inte om att Strukov ska ha varit illojal mot regimen – tvärtom har han varit en lojal allierad, med politiska uppdrag knutna till Putins parti. Men lojalitet räcker inte längre som skydd.

Medan tidigare utrensningar ofta riktade sig mot krigskritiker eller de som flydde landet, drivs dagens tillgångsövertaganden av något mer fundamentalt: ekonomisk nöd. De växande sanktionerna har nästan helt strypt inflödet av utländskt kapital. Statens oljeintäkter minskar och budgetunderskotten växer. Putins lösning är att vända sig inåt – till de oligarker han själv lyfte fram – för att fylla statskassan.

Det här är inte ett enskilt fall. På senare tid har flera framstående affärspersoner hamnat i plötsliga rättsliga tvister, omkommit under mystiska omständigheter eller sett sina bolag tas över av staten. Den oskrivna överenskommelsen som länge gällde i Putins Ryssland – rikedom i utbyte mot lojalitet – håller på att kollapsa.

Den 8 juli väntar en rättsförhandling som kan avgöra framtiden för Strukovs affärsimperium. Men budskapet till Rysslands näringslivselit är redan tydligt: ingen är för rik, för lojal eller för nära den politiska makten för att gå säker. I ett Ryssland där kriget kräver allt större uppoffringar riskerar oligarker att snabbt förvandlas till måltavlor.

Nyheter

Hur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

När världsläget förändras ställs Europas beroende av metaller och mineral på sin spets. Geopolitiska spänningar, handelskonflikter och ett mer oförutsägbart USA gör att vi inte längre kan ta gamla allianser för givna. Samtidigt kontrolleras en stor del av de kritiska råvarorna vi är beroende av av andra makter – inte minst Kina. Vad händer med Sveriges industriella förmåga i ett läge där importen stryps? Hur påverkas försvarsindustrin av Kinas exportrestriktioner? Är EU:s nya råvarupolitik tillräcklig för att minska sårbarheten – eller krävs ytterligare statliga insatser och beredskapslagring? Svemin anordnade den 25 juni ett seminarium som bestod av bestod av deltagare från myndigheter, politik och industri. Man diskuterar Sveriges och EU:s strategiska vägval i en ny global verklighet – och vad som krävs för att säkra tillgången till metaller när vi behöver dem som mest.

Nyheter

Lundin Mining ska bli en av de tio största kopparproducenterna i världen

Lundin Mining är bolaget i Lundin-sfären som satsar stort på Vicuña-projektet i Argentina. Det ska lyfta Lundin Mining till att bli en av de tio största kopparproducenterna i världen skriver Affärsvärlden och upprepar sin köprekommendation för aktien.

”Även om en framgång inte är på förhand given tror vi att Vicuña har goda chanser att bli bra. Vi förnyar vårt köpråd för Lundin Mining”

Enligt Lundin Minings ledning kommer man att klara att finansiera sin del av investeringarna i Vicuña genom det löpande kassaflödet som man förväntar sig ska bli omkring 5 miljarder dollar kommande fem år i kombination med lån.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras