Nyheter

Palladium, kommande utbudschock?

Den starkaste tjurmarknaden i metaller och kanske alla råvaror de senaste åren har varit på palladiummarknaden. Denna ädelmetall som är mer sällsynt än guld, silver och platina, handlas på NYMEX.

Palladium har, som platina, har en mängd industriella användningsområden på grund av dess densitet och höga motståndskraft mot värme. Den vanligaste applikationen är i de katalytiska omvandlarna som renar bilutsläpp.

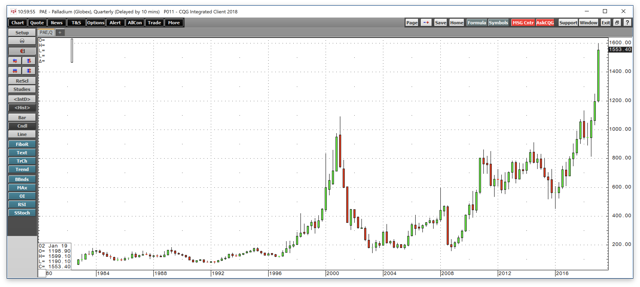

Priset på palladium har stigit kraftigt sedan i början av 2016. Det är svårt att tro att metallen som handlades under 100 dollar per uns i början av 1990-talet nu har ett pris som är femton gånger högre.

Den övervägande produktionen av palladium kommer från två länder, Sydafrika och Ryssland. I Ryssland är palladium en biprodukt vid nickelproduktion, medan det i Sydafrika finns viss primärproduktion. Palladiumpriset har stigit till en nivå där den billigare platina hotar sig att framstå som ett substitut för kostnadsmedvetna konsumenter.

Den mest direkta vägen för handel eller investeringar i palladium eller platina är via terminerna från NYMEX-divisionen för CME. Det finns emellertid ETF-produkter som gör ett utmärkt jobb att replikera prisutvecklingen i både i platina och palladium idag.

Aberdeen Standard Physical Palladium Shares (PALL) och samma företags Platinum Shares (PPLT) är de mest likvida ETF-produkterna. Granite Shares (PLTM) erbjuder också en platinum-ETF som emellertid är mindre, men likvärdig PPLT.

Palladium är den bästa råvaran sedan början av 2016

Palladium har varit den bästa metallen om inte råvaran, som handlas på en terminsmarknad sedan början av 2016.

Kvartalsdiagrammet belyser den otroliga kursuppgången för metallen som handlades till en botten på 74,50 dollar per ounce 1992 när Ryssland likviderade sina reserver av ädelmetallen efter Berlinmurens fall. Palladium nådde en topp på 1090 dollar per ounce 2001 när marknaden upplevde ett underskott.

Fiat-återkallelse kan göra saker värre

Palladiummarknaden är i underskott, eftersom tillgången inte kan möta efterfrågan. Efterfrågan på palladiumbaserade katalysatorer runt om i världen som renar utsläpp har exploderat. Nyligen publicerades nyheten att att Fiat-Chrysler återkallar 862.520 bensinbilar, vilket innebär att efterfrågan på en metall som är efterfrågad kan öka med så mycket som ytterligare 77.000 ounce enligt Miguel Perez-Santalla hos Heraeus Metals in New York.

I december förra året sa Citigroup att skärpta regler för att minska utsläppen skapade ett underskott på 545 000 ounce mellan efterfrågan och utbudet på palladiummarknaden. Fiat-Chrysler-nyheterna kan bara förvärra den grundläggande bristen på metallen.

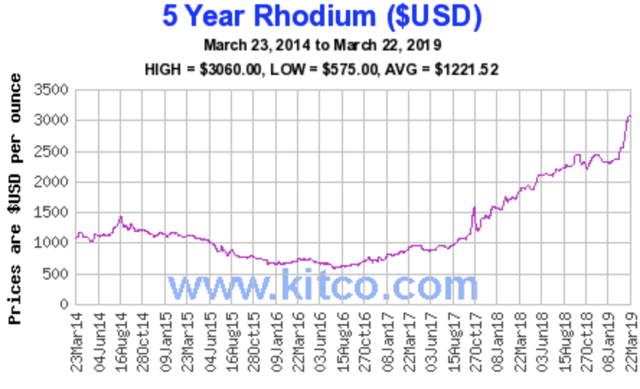

Rodium exploderar också

Palladium är inte den enda platinagruppmetallen som kan fungera som katalysator för utsläpp. Rodium, en PGM där det inte finns någon terminshandel (men dock ETF-fonder), har liknande egenskaper som gör den till ett acceptabelt substitut utifrån ett metallurgiskt perspektiv.

Som diagrammet visar har rodiumpriset stigit från under $600 per ounce i 2016 till dess nuvarande nivå på över $3150 vilket gör det till en dyrare lösning. Ironiskt nog är orsaken till rallyt i rodium prissvagheten i en annan platinagruppmetall, dess namne.

Platina är ett substitut

Medan priserna på palladium och rodium stiger, är platina som är en tätare metall och har en högre motståndskraft mot värme än båda sina dyra systermetaller fastnat nära sin lägsta nivå på mer än ett decennium. Palladium handlas 350 procent högre än i början av 2016. Rodium handlas fem gånger högre. Platina handlades till omkring $857 per ounce den 25 mars jämfört med $812,20 i början av 2016.

Prisläget i platina hade blivit så dyster att primära producenter i Sydafrika trimmat produktionen vilket orsakade bristen på rodium, en biprodukt av platinaproduktion. Den positiva synen är att platina kan fungera som ersättning för palladium i katalytiska omvandlare om de företag som använder metallerna i sin produktion väljer att byta konstruktionslösning. Kontentan är att biltillverkare blev beroende av palladium på 90-talet när ryssarna sålde ut sina lager till en bråkdel av kostnaden för ett uns platina. Nu när förhållandena är de omvända när det gäller priser, kan det bara vara en fråga om tid innan platina börjar dyka upp i katalytiska omvandlare. Med en rabatt på över 680 dollar till palladium och en rabatt på nästan 2300 dollar till rodium är platina det klokare ekonomiska valet inom platingruppsmetaller idag.

Hittills har investerare och industriella användare inte förändrat sitt beteende, men vid nuvarande prisnivåer kan det bara vara en tidsfråga innan platinamarknaden upplever köptrycket som ses i palladium och rodium, vilket äntligen skulle kunna leda till att platina hamnar i en försenad tjurmarknad.

PLTM erbjuder mer för mindre

Den mest direkta vägen för en investering i platina finns i de fysiska tackor och mynt som återförsäljare runt om i världen erbjuder. Den fysiska metallen kan dock kräva en hög prispremie och breda spreadar mellan köp- och försäljningspriser. NYMEX erbjuder platinaterminer och det är den näst mest likvida marknaden för handel eller investeringar i metallen. Den mest likvida platina-ETF:en är Aberdeen Standard Physical Platinum Shares (PPLT) med 605,91 miljoner dollar i nettotillgångar i fysiska platinatackor. Den genomsnittliga dagliga tradingvolymen för denna ETF ligger på 87.149 andelar. PPLT tar ut en förvaltningskostnad på 0,60 %. Ett alternativ är GraniteShares Platinum Trust (PLTM) som precis som PPLT äger platina i form av tackor. PPLT har funnits sedan 2010, medan PLTM bara började handlas i början av 2018. PLTM har en mycket mindre nettotillgångsbas på 3,9 miljoner dollar och bara ett genomsnitt på 1 029 andelar byter händer varje dag, men förvaltningskostnaden är lägre på 0,50 %. I både PPLT och PLTM representerar en andel en tiondel av ett troy ounce platina.

Nyheter

AI ökar det totala elbehovet i USA med 100 % kommande 15 år

De stora tech-företagen i USA har varit drivande i att utveckla marknaden för fossilfri energi. De vill ha fossilfri energi och har inte bara pratat utan skrivit många storskaliga avtal och lagt pengar på att det byggts mer produktion. Men nu står tech-bolagen och elproducenterna inför enorma utmaningar, för AI kräver stora mängder elektricitet.

Om vi går tillbaka till 2021 så var elbolagens prognoser att efterfrågan på elektricitet i USA under kommande 15 år skulle öka med några få procent. Inte per år, utan några få procent över hela perioden på 15 år.

Stora elbolag har planeringscykler på 10 år, de har ingen vana av att plötsligt i högt tempo dubblera produktionen.

Men vid 2023 förändrades prognosen helt och hållet, då blev prognosen att efterfrågan på elektricitet skulle öka med 100 procent på 15 år.

Bloomberg-podden Odd Lots har bjudit in Brian Janous för ett samtal om situationen. Han är medgrundare och chefsstrateg på Cloverleaf Infrastructure och var tidigare 12 år på Microsoft som företagets första anställd med fokus på energi och har därför på nära håll sett utvecklingen inom datacenter och deras elbehov.

Nyheter

Fortum och Vargön Alloys tecknar femårigt avtal om kärnkraftsel

En framgångsrik omställning kräver stora mängder pålitlig och prisvärd fossilfri el skriver Fortum. Företaget har nu skrivit ett femårigt avtal om att leverera kärnkraftsel till Vargön Alloys.

”Vår uppgift är att se till att elen finns tillgänglig precis när våra kunder behöver den. Långsiktiga partnerskap spelar här en viktig roll.”

Avtalet omfattar elleveranser på 0,4 TWh per år och inkluderar ursprungsgarantier för kärnkraft i SE3 för hela volymen. Leveranserna börjar i december 2024. Vargön Alloys AB, beläget vid Göta Älv i Vänersborg, är en av Europas största tillverkare av ferrokrom, den legering som ger stålet dess hårdhet och motståndskraft mot korrosion.

– Jag är mycket förväntansfull inför de möjligheter som avtalet med Fortum ger oss som företag. Vårt partnerskap representerar en gemensam vilja att ta ett hållbarhetsansvar och vi ser att detta kommer ha en positiv påverkan för vår verksamhet, det säger Anders Lehman, vd Vargön Alloys.

Avtalet bidrar till Fortums strategiska mål om att ha minst 20 procent av sin produktion, under en rullande tioårsperiod, prissäkrad.

Nyheter

Kärnkraftreaktorutvecklaren Blykalla har gjort en kapitalanskaffning på 80 Mkr

Blykalla har genomfört en kapitalanskaffning om 80 miljoner kronor. Rundan leddes av Norrsken Launcher tillsammans med Nucleation Capital, med deltagande från Earth Venture Capital, Farvatn och flera privata investerare.

Det tillförda kapitalet kommer att vara avgörande för Blykallas industrialisering av sin avancerade kärnreaktor, SEALER (Swedish Advanced Lead-cooled Reactor). SEALER är konstruerad för kommersiell kraftproduktion i ett mycket kompakt format, med unika säkerhetsfunktioner som möjliggörs av ett antal egenutvecklade innovationer.

En av dessa viktiga innovationer är Blykallas korrosionstoleranta stållegeringar, som möjliggör effektiv kylning av reaktorer med flytande bly. Med detta tekniska genombrott säger Blykalla att de kan uppnå effektiv serieproduktion, vilket leder till snabbare driftsättning och lägre kostnader än konventionell kärnkraft. SEALER gör det också möjligt att använda kärnkraft för att minska koldioxidutsläppen i industriella tillämpningar genom produktion av vätgas, biokol och biobränsle, utöver lokal elproduktion. Slutligen bidrar denna teknik till att förverkliga en cirkulär avfallsmodell. Jämfört med konventionell kärnkraft kan SEALERs bränslecykel utvinna upp till 140 gånger mer energi ur uranmalm, vilket endast ger en bråkdel av avfallet, som behöver lagras under endast 1 % av deponeringstiden.

Rod Adams, Managing partner på Nucleation Capital, säger: ”Vi är mycket glada över att kunna investera i Blykalla, en grupp med unik och mycket konkurrenskraftig korrosionsskyddsteknik för användning i deras relativt mogna blykylda reaktorkonstruktion. Denna teknik kommer att göra det möjligt för dessa reaktorer att överträffa sig själva som en avancerad kärnkraftsdesign, som kan ge tillförlitlig och koldioxidfri kraft till energiköpare runt om i världen.”

Norrsken, som ledde bolagets såddrunda tillsammans med Uniper 2022, säger: ”Blykalla bygger ett team i världsklass för att ta företagets unika IP mot snabb industrialisering. Denna teknik kommer att vara avgörande för den europeiska övergången till grön, säker baskraft som så desperat behövs för att minska koldioxidutsläppen i industrin, säkra nätets tillförlitlighet och leverera på de enorma behoven av att driva AI”, enligt Erik Engellau-Nilsson, partner på Norrsken Launcher.

Tien Nguyen, grundande partner på Earth Venture Capital, kommenterar: ”Vår investering i Blykalla understryker vår fasta tro på deep-tech vid en tidpunkt då Sydostasiens behov av ren, hållbar energi är obestridligt. Med Indonesien, Singapore, Filippinerna och Thailand i spetsen beräknas efterfrågan på SMR-driven energi överstiga 10 GW år 2035. Detta återspeglar ett akut behov av energilösningar som kan driva på den ekonomiska tillväxten och samtidigt säkerställa ett hållbart klimat. Blykallas innovativa tillvägagångssätt är perfekt anpassat för att hantera denna utmaning och erbjuder en skalbar, effektiv energilösning.”

Blykalla är för närvarande i förberedande arbete för att licensiera tekniken i Sverige, en regulatorisk miljö som snabbt anpassas till utvecklingen av ny kärnkraft. Ett viktigt steg för att industrialisera och kvalificera tekniken är att bygga den elektriska testreaktorn i Oskarshamn, som utvecklas tillsammans med OKG (Unipers svenska dotterbolag) och KTH (Kungliga Tekniska Högskolan). Parallellt för företaget diskussioner med industriella partners för att stödja byggandet av kärnreaktorer för off-grid värme- och elproduktion. Blykalla har hittills mött marknadsintresse från aktörer inom gruv-, stål- och andra energiintensiva industrier.

Jacob Stedman, Blykallas VD, kommenterar: ”Det är fantastiskt att vara en del av denna kärnkraftsrenässans, och att se hur stort intresset för kärnkraft är från företag i takt med att de regulatoriska förutsättningarna faller på plats. SEALERs funktioner, kostnad och effekt gör den perfekt lämpad för industriella användare som vill minska koldioxidutsläppen och bli enda avnämare, eller till och med ägare, av SMR. Det speglar det starka och brådskande behovet från industrin att säkra tillgången till ren och konkurrenskraftig energi. Detta kommer trots allt att vara avgörande för branschens gröna omställning och fortsatta tillväxt.”

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset når nytt all time high och bryter igenom 2300 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLundin Mining får köprekommendation av BMO

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanVertikal prisuppgång på kakao – priset toppar nu 9000 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanCentralbanker fortsatte att köpa guld under februari

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKaffepriserna stiger på lågt utbud och stark efterfrågan

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanHur mår den svenska skogsbraschen? Två favoritaktier

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBoliden på 20 minuter

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKakaomarknaden är extrem för tillfället