Analys

SEB Råvarubrev 16 juni 2015

Surrad vid masten på kryss mellan Skylla och Karybdis

45 minuter. Så lång tid tog det innan söndagens samtal mellan grekiska representanter och långivarna avbröts. Greklands premiärminister Tsipras kryssar alltmer ensam mellan Skylla och Karybdis, men det är inga sireners sång som hörs i fjärran utan EU:s, ECB:s och IMF:s långt mer verkliga och samstämmiga krav på grekiska eftergifter och motprestationer. Detta verkar dock sitta oerhört långt inne och en lösning för landet ter sig allt mer avlägsen, varför konkursen är farligt nära. När finansmarknaderna öppnade veckan i går morse fick detta mycket tydliga effekter där euron handlade slagigt, US-dollarn stärktes, aktiemarknaderna globalt gick bakåt, Brentoljan försvagades och flertalet råvaror backade (läs gärna mer i dagens Morning Alert). Vad som kommer att hända med Grekland är högst oklart, men det ser inte alltför ljust ut. En eventuell konkurs skulle sprida stor oro i finansmarknaderna; inte minst för euron. Möjligtvis skulle landet trots en konkurs kunna stanna i eurozonen, men sannolikt enbart med fortsatt stort stöd.

Generellt under förra veckan uppvisade råvarumarknaden en blandad bild. SEB:s råvaruindex, SEB Commodity Index Excess Return, gick upp cirka 1 procent vilket till stor del berodde på rörelsen i energisektorn. Brentoljan gick upp knappt 1 procent vilket hjälpte indexet uppåt en del. Jordbrukssektorn backade generellt med socker i täten; ned cirka 1,5 procent. Bilden globalt på aktiemarknaden var förvisso också blandad, där Asien generellt gick något bakåt medan Europa och USA gick bättre.

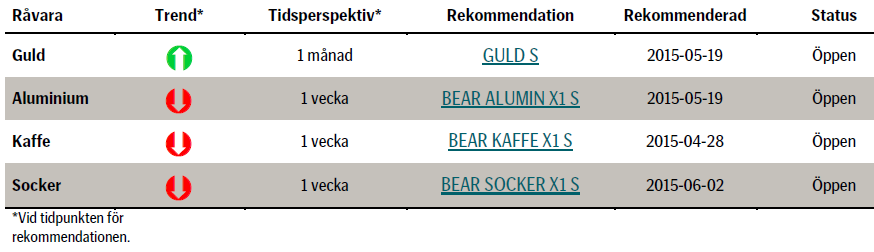

Vad gäller oljemarknaden såg vi förra veckan en kraftig rörelse uppåt, egentligen på ett ganska tunt nyhetsflöde. Oljepriset verkar leta efter en nivå medan marknaden är i överproduktion. Data från International Energy Agency (IEA) visar att OECD-lager med olja växte under trend i maj, samtidigt som amerikanska oljeriggar fortsätter att minska i antal. Sammantaget är oron relaterad till Grekland just nu för stor för att vi skall våga ge någon skarp rekommendation.

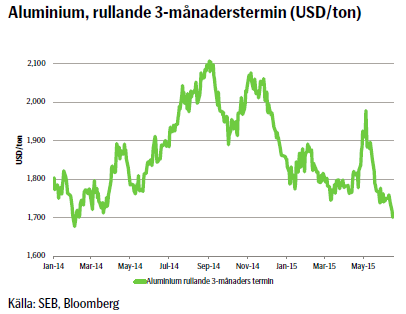

Även basmetallerna backade generellt igår då US-dollarn stärktes och marknaderna reagerade negativt på nyheterna kring Grekland. Aluminium, som vi har en öppen bear-rekommendation på, har fortsatt att röra sig nedåt och igår måndag var rörelsen mycket kraftig. Vår vy att aluminiumpriset skall fortsätta nedåt kvarstår.

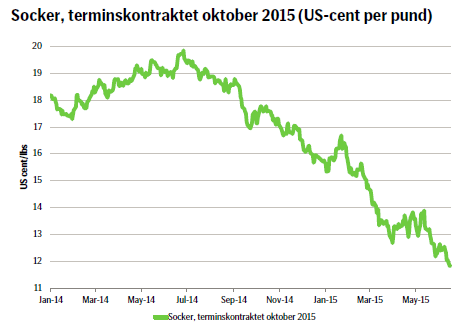

Vad gäller jordbruksprodukter har vi två öppna positioner på kaffe respektive socker, där vi tror att båda skall fortsätta nedåt. Kaffet har visat en volatil utveckling den senaste tiden; någonting som vi tror kommer fortsätta. Uppgifterna om den brasilianska skördens storlek har varierat – inte bara i omfattning utan även från negativt till positivt – vilket förstås påverkar priset. Vi ligger kvar i vår position, men tror att utvecklingen kommer att fortsätta vara mycket volatil. I socker ser vi fortsatt ett både tekniskt och fundamentalt nedåttryck och sannolikt kommer vi få se ytterligare ett år med globalt överskott på socker.

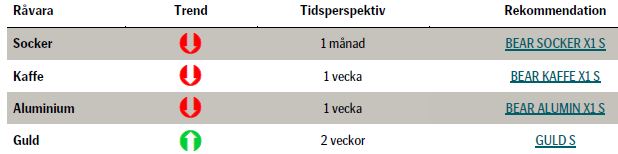

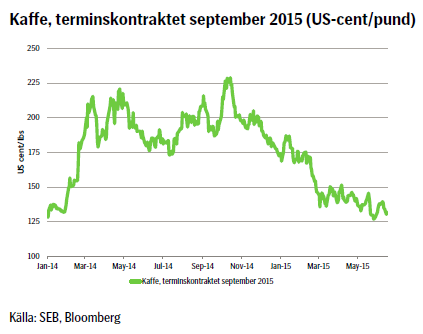

TRENDER I SAMMANDRAG

- Greklandsoro ger negativa effekter i finansmarknaderna

- Brentoljan söker nivå och förra veckans uppgång är raderad. Marknaden fortfarande i överproduktion

- Amerikanska oljeriggar fortsätter minska i antal

- Jordbrukssektorn blandad bild. Fortsatt nedåttryck i kaffe och socker, med reservation för el Niños effekter

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

Oljepriset har senaste tiden visat en rejäl rörelse. Under förra veckan gick priset på Brentoljan upp 0,9 procent – US-dollarindex föll 1,4 procent – och som mest under samma period var priset på oljan upp 3,8 procent. Amerikanska Energy Information Administration (EIA) presenterade förra måndagen ett estimat på att den amerikanska skifferoljeproduktionen skulle falla med 91 000 fat per dag mellan juni och juli. Antalet amerikanska oljeriggar minskade också med 10 stycken förra veckan och antalet horisontella riggar med 7. Ett fall i US-dollarindex om 1,7 procent från förra fredagen till onsdagen och att priset fick stöd av sitt 60 dagar långa glidande medelvärde bidrog till förra veckans uppgång. Dock ser vi en helt annan utveckling den här veckan.

Oljepriset har senaste tiden visat en rejäl rörelse. Under förra veckan gick priset på Brentoljan upp 0,9 procent – US-dollarindex föll 1,4 procent – och som mest under samma period var priset på oljan upp 3,8 procent. Amerikanska Energy Information Administration (EIA) presenterade förra måndagen ett estimat på att den amerikanska skifferoljeproduktionen skulle falla med 91 000 fat per dag mellan juni och juli. Antalet amerikanska oljeriggar minskade också med 10 stycken förra veckan och antalet horisontella riggar med 7. Ett fall i US-dollarindex om 1,7 procent från förra fredagen till onsdagen och att priset fick stöd av sitt 60 dagar långa glidande medelvärde bidrog till förra veckans uppgång. Dock ser vi en helt annan utveckling den här veckan.

Oljan verkar så att säga leta efter en nivå och stabilitet, men det hittas inte riktigt. Den tilltagande oron förknippad med Grekland bidrog tydligt till fallet. Aktiemarknaderna globalt var igår ned samtidigt som US-dollarn stärktes, vilket tydligt syntes i oljeprisets kraftiga rörelse nedåt.

Oljemarknaden är i ett stabilt överskott och International Energy Agency (IEA) visar att OECD:s oljelager i maj ökade mindre än genomsnittet för månaden, sett över de senaste fem åren. Sannolikt har lagren utanför OECD ökat, vilket ändå ger ett totalt sett större överskott.

Vad gäller den globala efterfrågan på olja så estimerar IEA i sin juni-rapport att den är 400 000 fat per dag högre än vad man tidigare trott. Man höjer således estimatet på efterfrågan till 94 miljoner fat per dag vilket ger en årsvis tillväxttakt på 1,5 procent. Vidare gör man en retroaktiv justering för 2014 till 92,6 från 92,5 miljoner fat per dag. Detta leder också till att IEA estimerar efterfrågan på OPEC:s olja till 29,4 miljoner fat per dag, vilket uppenbarligen är lägre än OPEC:s produktion på cirka 31,5 miljoner fat per dag i genomsnitt under 2015; inkluderad är ökningen i produktion från Irak och ett antagande om oförändrad produktion i Iran. Dock tror vi att efterfrågan faktiskt är högre än IEA:s estimat, även om den inte är så pass stor att täcker den globala överproduktionen om cirka 2 miljoner fat per dag.

Tekniskt ser vi ett starkt stöd och priset bör ur det perspektivet stiga. Dock är det givet oron relaterad till Grekland alldeles för stor risk på bordet och vi väljer att inte initiera någon rekommendation. En aktiv investerare kan dock hitta intressanta möjligheter i den närmaste tidens prisutveckling.

TREND

- Greklandsoro skapar svagt sentiment på finansmarknaderna

- Antalet amerikanska oljeriggar fortsätter minska

- Priset på Brentolja föll kraftigt under början av veckan på basis av oro relaterad till Grekland, en starkare US-dollar och siffror om ett globalt överskott

- Marknaden i globalt överskott, men OECD-lager ökar mindre än 5-årsgenomsnittet

- Tekniskt finns stöd för ett högre oljepris, men med tanke på oron som Grekland sprider är det för mycket risk i marknaden för att ta en position för ett högre oljepris.

Bjarne Schieldrop

Chefsanalytiker råvaror

SEB

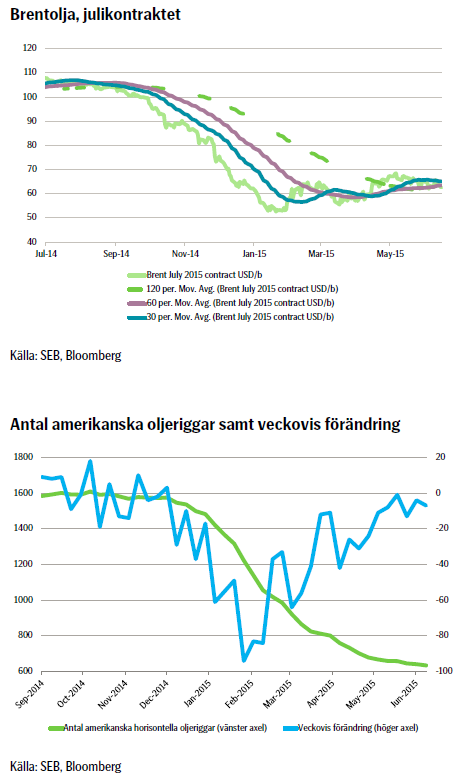

KAFFE

Kaffet har haft en volatil utveckling senaste tiden. Sedan förra Råvarubrevet har priset trendat uppåt, för att senaste dagarna vända tvärt ned. Då skrev vi att det kommit rapporter om större brasilianska skördar än förväntat, men senaste tiden har det kommit rapporter som säger precis tvärtom. Nära 30 procent av årets skörd är nu bärgad och senaste veckans skörd är 20 procent större än veckan dessförinnan. Dock säger rapporter att den är drygt 30 procent sämre än för ett år sedan. Vidare prisar man in en väderpremie då kommande effekter av el Niño fortfarande är oklara.

Kaffet har haft en volatil utveckling senaste tiden. Sedan förra Råvarubrevet har priset trendat uppåt, för att senaste dagarna vända tvärt ned. Då skrev vi att det kommit rapporter om större brasilianska skördar än förväntat, men senaste tiden har det kommit rapporter som säger precis tvärtom. Nära 30 procent av årets skörd är nu bärgad och senaste veckans skörd är 20 procent större än veckan dessförinnan. Dock säger rapporter att den är drygt 30 procent sämre än för ett år sedan. Vidare prisar man in en väderpremie då kommande effekter av el Niño fortfarande är oklara.

Investerare ökar trots allt på sina korta positioner betydligt mer än man ökar på de långa, även om antalet långa utstående kontrakt är fler till antalet. Det kan betyda att man tror på en fortsatt rörelse ned. Vidare syns tecken på att den brasilianska realen skall försvagas mot US-dollarn, vilket ger press nedåt på kaffepriset.

Tekniskt sågs ett tydligt bullish vecko-candle förra veckan och i det mycket korta perspektivet kan man mycket väl se ytterligare rörelser uppåt. Nedåttrycket på litet längre sikt kvarstår hur som helst. Det närmaste stödet finns vid 133,55 och motståndet vid 143,85 vilket visar att det finns en risk på uppsidan.

Sedan vi i april initierade vår bear-rekommendation på kaffe har också priset sjunkit med cirka 6,5 procent och vi vidhåller vår negativa vy. Dock upprepar vi att utvecklingen kommer att vara volatil närmaste tiden – inte minst på grund av både real-kursen samt rapporter om el Niños eventuella effekter.

TREND

- Volatil utveckling på grund av volatil brasiliansk real och motstridiga rapporter om skörden

- Kommande eventuella effekter av el Niño fortfarande okända

- Kortsiktigt kommer priset att fluktuera en hel del, men vi tror fortfarande på att det skall trenda nedåt. Vi ligger kvar i vår bear-rekommendation.

REKOMMENDATION

- BEAR KAFFE X1 S – men priset kommer sannolikt fluktuera en hel del. Kortsiktiga investerare kan sannolikt tjäna pengar åt båda hållen, så att säga

SOCKER

Vad gäller socker har rapporter nyligen kommit om att världen är i överproduktion, då skördarna i Thailand och Indien ser ut att bli större än vad som har förväntats. Om denna års skörd blir i linje med förväntningarna kommer det vara det femte året i rad med global överproduktion. Förvisso ökar konsumtionen i världen och överskottet minskar, men icke desto mindre ser det ut som om det kommer att bli ett överskott även i år.

Vad gäller socker har rapporter nyligen kommit om att världen är i överproduktion, då skördarna i Thailand och Indien ser ut att bli större än vad som har förväntats. Om denna års skörd blir i linje med förväntningarna kommer det vara det femte året i rad med global överproduktion. Förvisso ökar konsumtionen i världen och överskottet minskar, men icke desto mindre ser det ut som om det kommer att bli ett överskott även i år.

Från Brasilien kommer också rapporter om torrare väder, vilket hjälper till att öka kvaliteten på skörden; det vill säga, sockerinnehållet i sockerrören ökar. Tidigare riskerade man att det skulle bli så lågt att man i större utsträckning skulle välja att göra etanol av skörden. Nu ser det inte längre ut så i samma utsträckning varför det ger ytterligare nedåttryck på priset.

Tekniskt ser vi att rörelsen uppåt i pris i början av förrförra veckan var korrektiv och nedåttrycket kvarstår. Priset har brutit igenom både stödet vid 11,89 samt 11,83. Nästa är vid 11,30 US-cent per pund.

Sålunda behåller vi vår korta position. Sedan den initierades är också priset ned drygt 5 procent. Var dock beredd på att volatiliteten kan öka i takt med att rapporter om el Niños effekter börjar komma.

TREND

- Fortsatt global överproduktion av socker

- Tekniskt klart nedåttryck

- Rapporter om goda och bättre än förväntade skördar

- Vi behåller vår korta position i socker.

REKOMMENDATION

- BEAR SOCKER X1 S – men håll koll på rapporter om el Niños effekter!

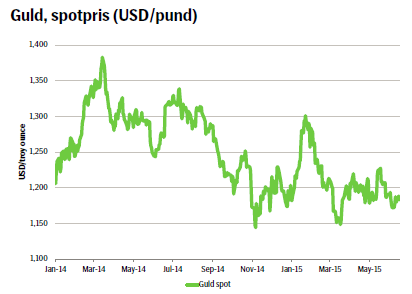

GULD

Greklands amortering på 300 miljoner euro till IMF som skulle ha skett fredagen 29/5 ställdes in. Premiärminister Tsipras hade lovat att betalningen skulle ske, men i elfte timmen utnyttjade man möjligheten som man fått av kreditgivaren att skjuta upp betalningen till den sista juni, vilket också är det sista datumet för Greklands bail out-program. Att landet saknar pengar är helt uppenbart men det är oklart om betalningsinställelsen är en del av en förhandlingsstrategi. Diskussionerna med EU, ECB och IMF fortsätter men rapporterna som kommer tyder på att man inte kommer framåt. Företrädare för organisationerna upprepar kraftigare och kraftigare att Grekland måste acceptera de reformer som långivarna kräver skall införas, men det verkar sitta långt inne. I förrgår kväll tog förhandlingarna slut redan efter 45 minuter och läget verkar vara helt låst och konkursen kommer närmare. Under tiden rör sig euron slagigt mot de flesta andra valutor.

Greklands amortering på 300 miljoner euro till IMF som skulle ha skett fredagen 29/5 ställdes in. Premiärminister Tsipras hade lovat att betalningen skulle ske, men i elfte timmen utnyttjade man möjligheten som man fått av kreditgivaren att skjuta upp betalningen till den sista juni, vilket också är det sista datumet för Greklands bail out-program. Att landet saknar pengar är helt uppenbart men det är oklart om betalningsinställelsen är en del av en förhandlingsstrategi. Diskussionerna med EU, ECB och IMF fortsätter men rapporterna som kommer tyder på att man inte kommer framåt. Företrädare för organisationerna upprepar kraftigare och kraftigare att Grekland måste acceptera de reformer som långivarna kräver skall införas, men det verkar sitta långt inne. I förrgår kväll tog förhandlingarna slut redan efter 45 minuter och läget verkar vara helt låst och konkursen kommer närmare. Under tiden rör sig euron slagigt mot de flesta andra valutor.

Vår idé bygger på att guldpriset fortsatt kommer att stärkas genom att euron försvagas och volatiliteten ökar – oavsett om dollarn skulle stärkas. Dock är sannolikt en stor del av kommande förbättringar i amerikansk ekonomi, liksom en räntehöjning senare i år, redan inprisade. Vidare ser vi att korrelationen mellan US-dollarindex och euro-index, det vill säga hur valutorna har samvarierat, har minskat sedan finanskrisens utbrott under mitten av 2008. Ur ett kortare tidsperspektiv kan dock valutorna mycket väl samvariera starkt. Oavsett tror vi på en förstärkning av guldpriset i och med att investerare hellre investerar i guld än drabbas av en allt volatilare och svagare euro för varje deadline avseende sin skuld som Grekland närmar sig.

Senaste tiden har priset varierat en del, men under maj såg vi att US-dollarindex stärktes med ca 1,7 procent och guldpriset med cirka 1 procent. Således stärktes guldet fundamentalt egentligen nästan 3 procent.

Tanken är att man tar en lång position i guld fram till den sista juni; tidpunkten för slutet på Greklands bail out-program. Fram till dess kan guldet absolut variera i pris, men sannolikt stärkas.

TREND

- Grekland skapar volatilitet i och försvagar euron

- Investerare ser guld som säker investering

- Vi tror att guldet kommer att stärkas fram till slutet på Greklands bail out-program sista juni.

REKOMMENDATION

- GULD S – men håll koll på volatiliteten!

ALUMINIUM

Rörelsen i aluminiumpriset under april och maj var verkligen häftig, men i stort spekulativ. Sedan slutet av maj har priset rört sig i stort sidledes. Det förväntade säljtrycket har tidigare uteblivit, vilket till viss del kan förklara den något slagiga handeln och att priset under någon vecka gick mer eller mindre sidledes. Det falska brottet genom stödet vid 1731 blev alltså då inte början till en fortsättning nedåt, men i gårdagen, måndagens, handel bröt marknaden igenom och tekniskt fokuserar man nu på nivåer kortsiktigt kring 1690. Vi såg en slagig handel under måndagen men med ett övervägande säljtryck. Denna vecka öppnade metaller generellt också svagt, vilket också var i linje med det allmänna sentimentet på finansmarknaderna.

Rörelsen i aluminiumpriset under april och maj var verkligen häftig, men i stort spekulativ. Sedan slutet av maj har priset rört sig i stort sidledes. Det förväntade säljtrycket har tidigare uteblivit, vilket till viss del kan förklara den något slagiga handeln och att priset under någon vecka gick mer eller mindre sidledes. Det falska brottet genom stödet vid 1731 blev alltså då inte början till en fortsättning nedåt, men i gårdagen, måndagens, handel bröt marknaden igenom och tekniskt fokuserar man nu på nivåer kortsiktigt kring 1690. Vi såg en slagig handel under måndagen men med ett övervägande säljtryck. Denna vecka öppnade metaller generellt också svagt, vilket också var i linje med det allmänna sentimentet på finansmarknaderna.

Kina fortsätter att exportera sitt stora överskott, som till allra största delen beror på vikande inhemsk efterfrågan samt ytterligare högre produktion. Landets produktion av primärt aluminium ökade med 16 procent under förra månaden. Alumina, vilket är vad man direkt gör aluminium av, har hittills i år fallit 13 procent i pris. Samtidigt har den kinesiska regeringen sänkt priset på elektricitet för att hjälpa producenterna då aluminiumpriset sjunker. Dock har vinstmarginalerna hos en del smältfabriker i Kina faktiskt ökat, vilket ytterligare spär på produktionen. Samtidigt kämpar producenter i andra delar av världen för att stänga ned så mycket produktionskapacitet man rimligtvis kan i försök att hålla priserna uppe.

Från olika håll i världen rapporterar man om fallande premier för direktleverans och för inte så länge sedan annonserade London Metal Exchange (LME) att man i augusti kommer införa nya regler som tvingar de lagerhus med längst köer att halvera sina kötider för att leverera lagrat aluminium. Det ger knappast stöd för priset.

Sammantaget ser vi ett fortsatt nedåttryck på aluminiumpriset, även om den närmaste tidens utveckling säkerligen kommer att vara slagig. Vi ligger kvar i vår bear-rekommendation. Sedan den initierades i slutet av maj har aluminiumpriset gått ned cirka 5 procent.

TREND

- Veckan öppnade med ett klart säljtryck

- Aluminiumpriset bröt igenom stödet vid 1730

- Nytt stöd kortsiktigt vid 1690

- Vi tror att priset kommer att fortsätta nedåt och ligger kvar i vår bear-rekommendation

REKOMMENDATION

- BEAR ALUMIN X1 S

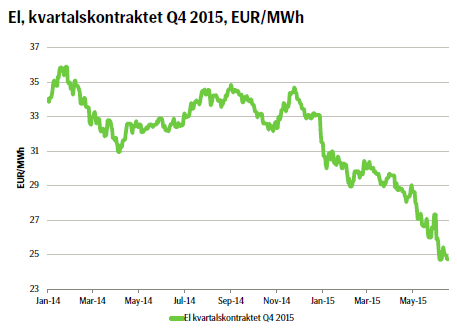

EL

Elpriset fortsätter sin resa nedåt och sedan slutet av mars har den fallande trenden accelererat. I och med juni månads inträde växlades det underliggande kontraktet till kvartal fyra, men mönstret ser likadant ut som för det tidigare Q3-kontraktet. Nedåtpressen fortsätter och det är svårt att se vad som egentligen skulle ge stöd för priset då de flesta fundamentala faktorerna pekar nedåt.

Elpriset fortsätter sin resa nedåt och sedan slutet av mars har den fallande trenden accelererat. I och med juni månads inträde växlades det underliggande kontraktet till kvartal fyra, men mönstret ser likadant ut som för det tidigare Q3-kontraktet. Nedåtpressen fortsätter och det är svårt att se vad som egentligen skulle ge stöd för priset då de flesta fundamentala faktorerna pekar nedåt.

Den hydrologiska balansen är i ett överskott om cirka 15 TWh och vädret i fjällkedjan fortsätter att vara instabilt och har länge varit kallare än normalt med stor nederbörd. Detta är litet tveeggat, så en kall temperatur om sommaren innebär att man inte riktigt vet när snön faktiskt smälter eller i vilken utsträckning. Risken är också att vatten från årets snölager förs med in i nästa års cykel. Priset på kol har länge trendat nedåt men har till viss del rört sig sidledes senaste tiden. Priset på utsläppsrätter är förvisso i en uppåtgående längre trend och påverkar direkt priset på el. För att priset på utsläppsrätter verkligen skall ändra om prisbilden på el behöver det dock ändras flera euro, vilket i sig kanske inte är så troligt.

Sammantaget kvarstår nedåttrycket, men frågan är hur långt det kan gå? Förvisso kvarstår det fundamentala nedåttrycket men nivåerna vi ser är verkligen mycket låga. Nog för att det kan krypa lägre, men vi vill ändå inte ge en säljrekommendation. Den aktive investeraren kan dock, vilket vi har konstaterat tidigare, hitta intressanta möjligheter i marknadens rörelser.

TREND

- Fortsatt trend nedåt

- Hydrologisk balans i klart överskott

- Flertalet fundamentala faktorer också nedåt

- Vi återupprepar vad vi tidigare har konstaterat: Onekligen verkar nedåtpressen på elpriset fortfarande vara tydlig. Vi avvaktar dock med en skarp rekommendation. En aktiv investerare kan fortfarande köpa bear-certifikat på lokala toppar och bull-certifikat i lokala dalar.

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Also OPEC+ wants to get compensation for inflation

Brent crude has fallen USD 3/b since the peak of Iran-Israel concerns last week. Still lots of talk about significant Mid-East risk premium in the current oil price. But OPEC+ is in no way anywhere close to loosing control of the oil market. Thus what will really matter is what OPEC+ decides to do in June with respect to production in Q3-24 and the market knows this very well. Saudi Arabia’s social cost-break-even is estimated at USD 100/b today. Also Saudi Arabia’s purse is hurt by 21% US inflation since Jan 2020. Saudi needs more money to make ends meet. Why shouldn’t they get a higher nominal pay as everyone else. Saudi will ask for it

Brent is down USD 3/b vs. last week as the immediate risk for Iran-Israel has faded. But risk is far from over says experts. The Brent crude oil price has fallen 3% to now USD 87.3/b since it became clear that Israel was willing to restrain itself with only a muted counter attack versus Israel while Iran at the same time totally played down the counterattack by Israel. The hope now is of course that that was the end of it. The real fear has now receded for the scenario where Israeli and Iranian exchanges of rockets and drones would escalate to a point where also the US is dragged into it with Mid East oil supply being hurt in the end. Not everyone are as optimistic. Professor Meir Javedanfar who teaches Iranian-Israeli studies in Israel instead judges that ”this is just the beginning” and that they sooner or later will confront each other again according to NYT. While the the tension between Iran and Israel has faded significantly, the pain and anger spiraling out of destruction of Gaza will however close to guarantee that bombs and military strifes will take place left, right and center in the Middle East going forward.

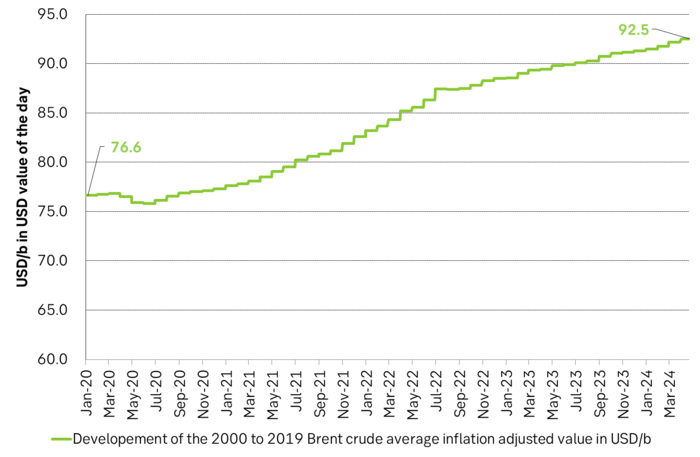

Also OPEC+ wants to get paid. At the start of 2020 the 20 year inflation adjusted average Brent crude price stood at USD 76.6/b. If we keep the averaging period fixed and move forward till today that inflation adjusted average has risen to USD 92.5/b. So when OPEC looks in its purse and income stream it today needs a 21% higher oil price than in January 2020 in order to make ends meet and OPEC(+) is working hard to get it.

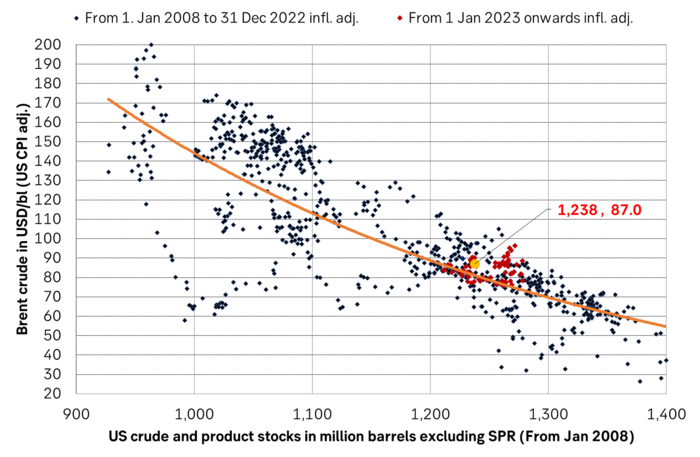

Much talk about Mid-East risk premium of USD 5-10-25/b. But OPEC+ is in control so why does it matter. There is much talk these days that there is a significant risk premium in Brent crude these days and that it could evaporate if the erratic state of the Middle East as well as Ukraine/Russia settles down. With the latest gains in US oil inventories one could maybe argue that there is a USD 5/b risk premium versus total US commercial crude and product inventories in the Brent crude oil price today. But what really matters for the oil price is what OPEC+ decides to do in June with respect to Q3-24 production. We are in no doubt that the group will steer this market to where they want it also in Q3-24. If there is a little bit too much oil in the market versus demand then they will trim supply accordingly.

Also OPEC+ wants to make ends meet. The 20-year real average Brent price from 2000 to 2019 stood at USD 76.6/b in Jan 2020. That same averaging period is today at USD 92.5/b in today’s money value. OPEC+ needs a higher nominal price to make ends meet and they will work hard to get it.

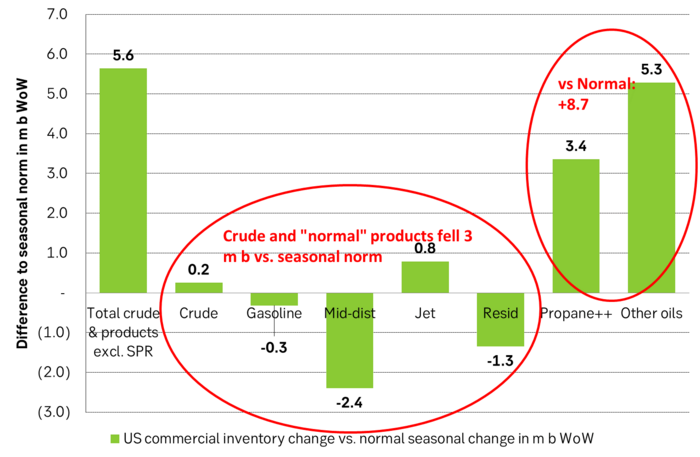

Inflation adjusted Brent crude price versus total US commercial crude and product stocks. A bit above the regression line. Maybe USD 5/b risk premium. But type of inventories matter. Latest big gains were in Propane and Other oils and not so much in crude and products

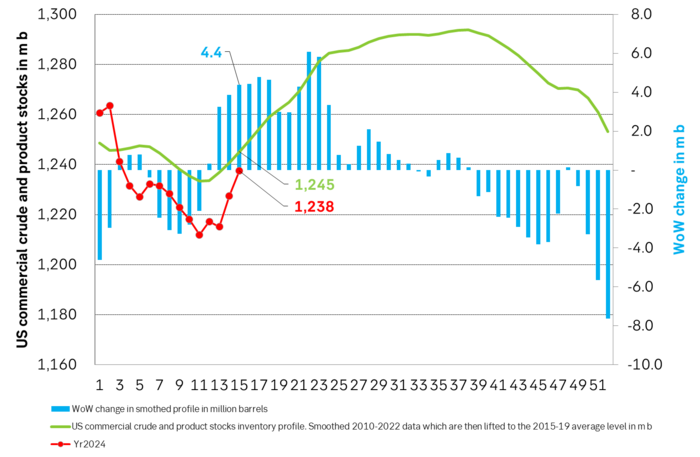

Total US commercial crude and product stocks usually rise by 4-5 m b per week this time of year. Gains have been very strong lately, but mostly in Propane and Other oils

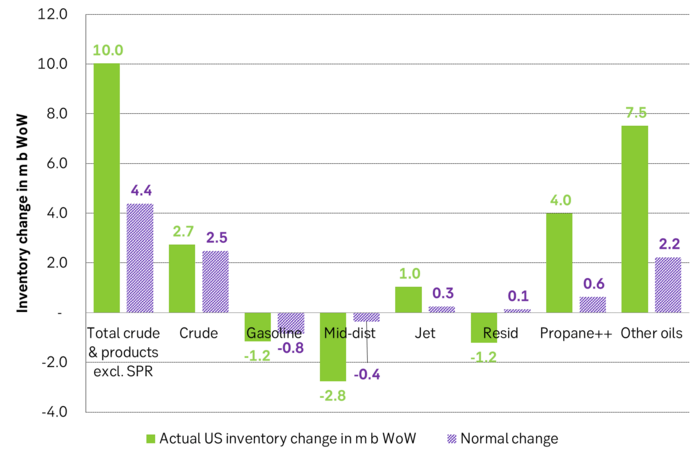

Last week’s US inventory data. Big rise of 10 m b in commercial inventories. What really stands out is the big gains in Propane and Other oils

Take actual changes minus normal seasonal changes we find that US commercial crude and regular products like diesel, gasoline, jet and bunker oil actually fell 3 m b versus normal change.

Analys

Nat gas to EUA correlation will likely switch to negative in 2026/27 onward

Historically positive Nat gas to EUA correlation will likely switch to negative in 2026/27 onward

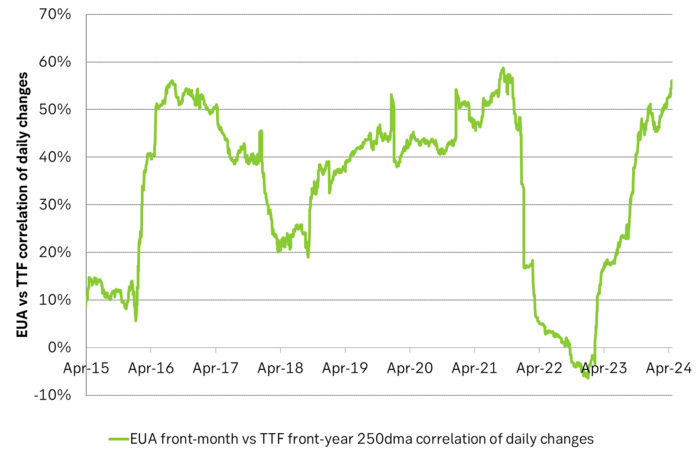

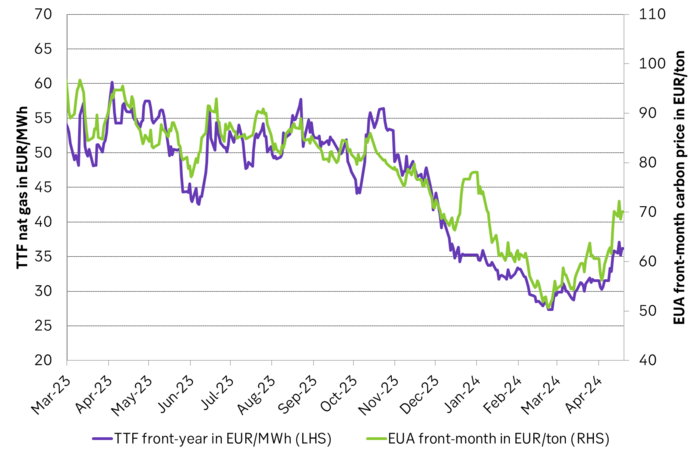

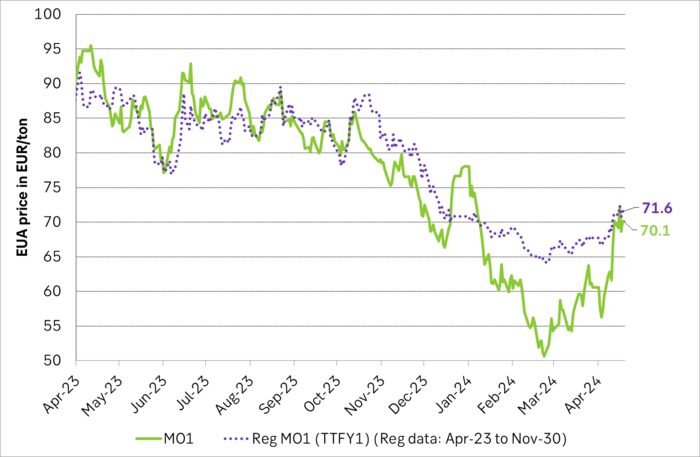

Historically there has been a strong, positive correlation between EUAs and nat gas prices. That correlation is still fully intact and possibly even stronger than ever as traders increasingly takes this correlation as a given with possible amplification through trading action.

The correlation broke down in 2022 as nat gas prices went ballistic but overall the relationship has been very strong for quite a few years.

The correlation between nat gas and EUAs should be positive as long as there is a dynamical mix of coal and gas in EU power sector and the EUA market is neither too tight nor too weak:

Nat gas price UP => ”you go black” by using more coal => higher emissions => EUA price UP

But in the future we’ll go beyond the dynamically capacity to flex between nat gas and coal. As the EUA price moves yet higher along with a tightening carbon market the dynamical coal to gas flex will max out. The EUA price will then trade significantly above where this flex technically will occur. There will still be quite a few coal fired power plants running since they are needed for grid stability and supply amid constrained local grids.

As it looks now we still have such overall coal to gas flex in 2024 and partially in 2025, but come 2026 it could be all maxed out. At least if we look at implied pricing on the forward curves where the forward EUA price for 2026 and 2027 are trading way above technical coal to gas differentials. The current forward pricing implications matches well with what we theoretically expect to see as the EUA market gets tighter and marginal abatement moves from the power sector to the industrial sector. The EUA price should then trade up and way above the technical coal to gas differentials. That is also what we see in current forward prices for 2026 and 2027.

The correlation between nat gas and EUAs should then (2026/27 onward) switch from positive to negative. What is left of coal in the power mix will then no longer be dynamically involved versus nat gas and EUAs. The overall power price will then be ruled by EUA prices, nat gas prices and renewable penetration. There will be pockets with high cost power in the geographical points where there are no other alternatives than coal.

The EUA price is an added cost of energy as long as we consume fossil energy. Thus both today and in future years we’ll have the following as long as we consume fossil energy:

EUA price UP => Pain for consumers of energy => lower energy consumption, faster implementation of energy efficiency and renewable energy => lower emissions

The whole idea with the EUA price is after all that emissions goes down when the EUA price goes up. Either due to reduced energy consumption directly, accelerated energy efficiency measures or faster switch to renewable energy etc.

Let’s say that the coal to gas flex is maxed out with an EUA price way above the technical coal to gas differentials in 2026/27 and later. If the nat gas price then goes up it will no longer be an option to ”go black” and use more coal as the distance to that is too far away price vise due to a tight carbon market and a high EUA price. We’ll then instead have that:

Nat gas higher => higher energy costs with pain for consumers => weaker nat gas / energy demand & stronger drive for energy efficiency implementation & stronger drive for more non-fossil energy => lower emissions => EUA price lower

And if nat gas prices goes down it will give an incentive to consume more nat gas and thus emit more CO2:

Cheaper nat gas => Cheaper energy costs altogether, higher energy and nat gas consumption, less energy efficiency implementations in the broader economy => emissions either goes up or falls slower than before => EUA price UP

Historical and current positive correlation between nat gas and EUA prices should thus not at all be taken for granted for ever and we do expect this correlation to switch to negative some time in 2026/27.

In the UK there is hardly any coal left at all in the power mix. There is thus no option to ”go black” and burn more coal if the nat gas price goes up. A higher nat gas price will instead inflict pain on consumers of energy and lead to lower energy consumption, lower nat gas consumption and lower emissions on the margin. There is still some positive correlation left between nat gas and UKAs but it is very weak and it could relate to correlations between power prices in the UK and the continent as well as some correlations between UKAs and EUAs.

Correlation of daily changes in front month EUA prices and front-year TTF nat gas prices, 250dma correlation.

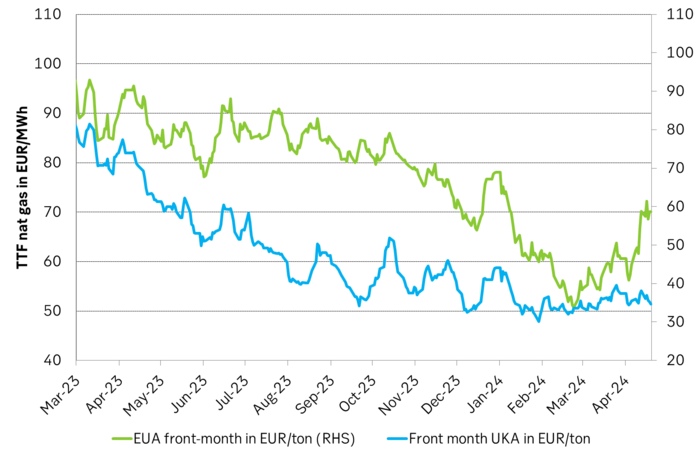

EUA price vs front-year TTF nat gas price since March 2023

Front-month EUA price vs regression function of EUA price vs. nat gas derived from data from Apr to Nov last year.

The EUA price vs the UKA price. Correlations previously, but not much any more.

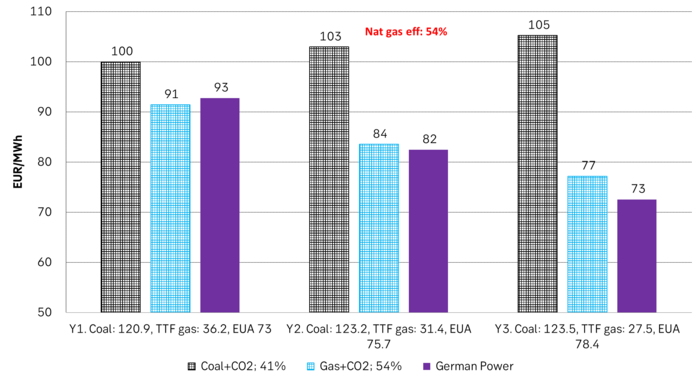

Forward German power prices versus clean cost of coal and clean cost of gas power. Coal is totally priced out vs power and nat gas on a forward 2026/27 basis.

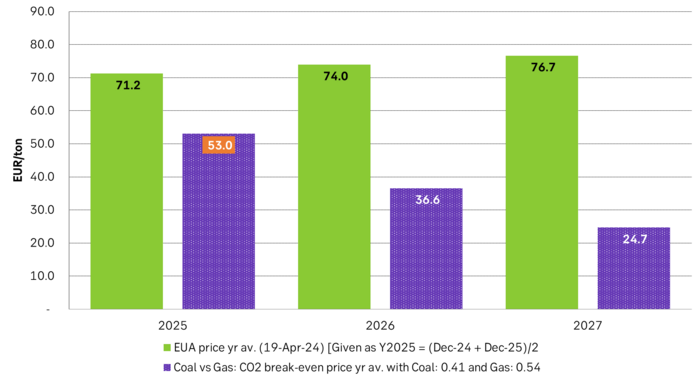

Forward price of EUAs versus technical level where dynamical coal to gas flex typically takes place. EUA price for 2026/27 is at a level where there is no longer any price dynamical interaction or flex between coal and nat gas. The EUA price should/could then start to be negatively correlated to nat gas.

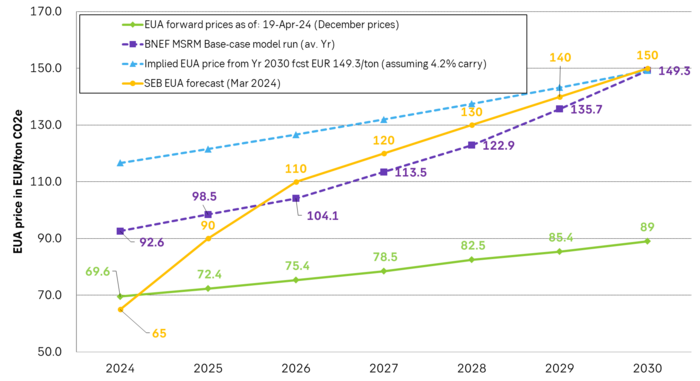

Forward EAU price vs. BNEF base model run (look for new update will come in late April), SEB’s EUA price forecast.

Analys

Fear that retaliations will escalate but hopes that they are fading in magnitude

Brent crude spikes to USD 90.75/b before falling back as Iran plays it down. Brent crude fell sharply on Wednesday following fairly bearish US oil inventory data and yesterday it fell all the way to USD 86.09/b before a close of USD 87.11/b. Quite close to where Brent traded before the 1 April attack. This morning Brent spiked back up to USD 90.75/b (+4%) on news of Israeli retaliatory attack on Iran. Since then it has quickly fallen back to USD 88.2/b, up only 1.3% vs. ydy close.

The fear is that we are on an escalating tit-for-tat retaliatory path. Following explosions in Iran this morning the immediate fear was that we now are on a tit-for-tat escalating retaliatory path which in the could end up in an uncontrollable war where the US unwillingly is pulled into an armed conflict with Iran. Iran has however largely diffused this fear as it has played down the whole thing thus signalling that the risk for yet another leg higher in retaliatory strikes from Iran towards Israel appears low.

The hope is that the retaliatory strikes will be fading in magnitude and then fizzle out. What we can hope for is that the current tit-for-tat retaliatory strikes are fading in magnitude rather than rising in magnitude. Yes, Iran may retaliate to what Israel did this morning, but the hope if it does is that it is of fading magnitude rather than escalating magnitude.

Israel is playing with ”US house money”. What is very clear is that neither the US nor Iran want to end up in an armed conflict with each other. The US concern is that it involuntary is dragged backwards into such a conflict if Israel cannot control itself. As one US official put it: ”Israel is playing with (US) house money”. One can only imagine how US diplomatic phone lines currently are running red-hot with frenetic diplomatic efforts to try to defuse the situation.

It will likely go well as neither the US nor Iran wants to end up in a military conflict with each other. The underlying position is that both the US and Iran seems to detest the though of getting involved in a direct military conflict with each other and that the US is doing its utmost to hold back Israel. This is probably going a long way to convince the market that this situation is not going to fully blow up.

The oil market is nonetheless concerned as there is too much oil supply at stake. The oil market is however still naturally concerned and uncomfortable about the whole situation as there is so much oil supply at stake if the situation actually did blow up. Reports of traders buying far out of the money call options is a witness of that.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset når nytt all time high och bryter igenom 2300 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Mining får köprekommendation av BMO

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanVertikal prisuppgång på kakao – priset toppar nu 9000 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanCentralbanker fortsatte att köpa guld under februari

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUSAs stigande konsumtion av naturgas

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanKakaomarknaden är extrem för tillfället

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanHur mår den svenska skogsbraschen? Två favoritaktier

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBoliden på 20 minuter